美国银行:央行面临宽松失败风险 黄金将成最大受益者

$美国银行(BAC)$

随着各国央行再次急于让本币贬值,情况越来越像一场竞底比赛,就连英国央行行长卡尼也建议削弱美元作为储备货币的地位。黄金是今年表现第二佳的资产。按照2017年第四、2018年第三、2019年第二的速度,黄金将成为2020年的佼佼者。

这自然引发了人们对2019年金价表现与2008年以后表现的比较。当时,随着金融体系几近崩溃,各国央行开始向体系注入数万亿美元流动性,以维持体系的运转,金价呈现了爆炸式上涨。

这种比较是否合适?

正如美国银行在“剖析两个黄金牛市”中写道,在比较2008年和2018年的黄金牛市时,实际利率仍然是主要的价格驱动因素,市场动态(这一次)的关键差异在于,央行一直没能重振全球经济,即便是在负收益率资产的价值和比重等指标不断上升的情况下,也可能进一步放松货币政策。有鉴于此,美国银行认为,量化失败的风险——这在2008年并不令人担忧——使黄金成为一种有吸引力的资产。

美国银行总结了2008年之后和2018年之后驱动金价的三个关键因素:实际利率、美元和波动性。

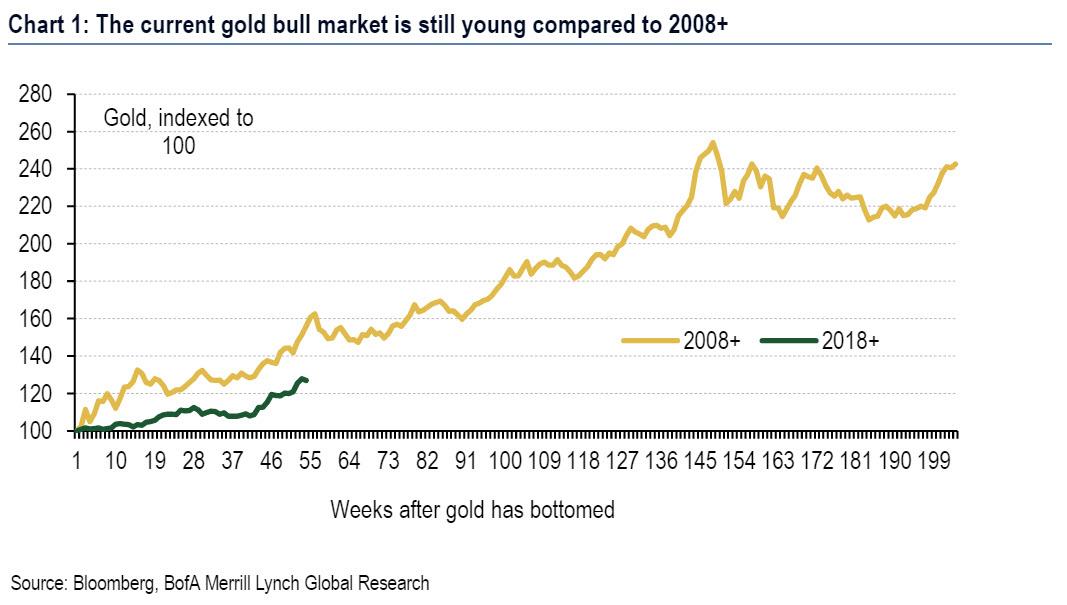

黄金是过去一年表现最好的商品之一,自2018年触底以来上涨了31%。图1显示,与2008年相比,当前的牛市还很年轻。

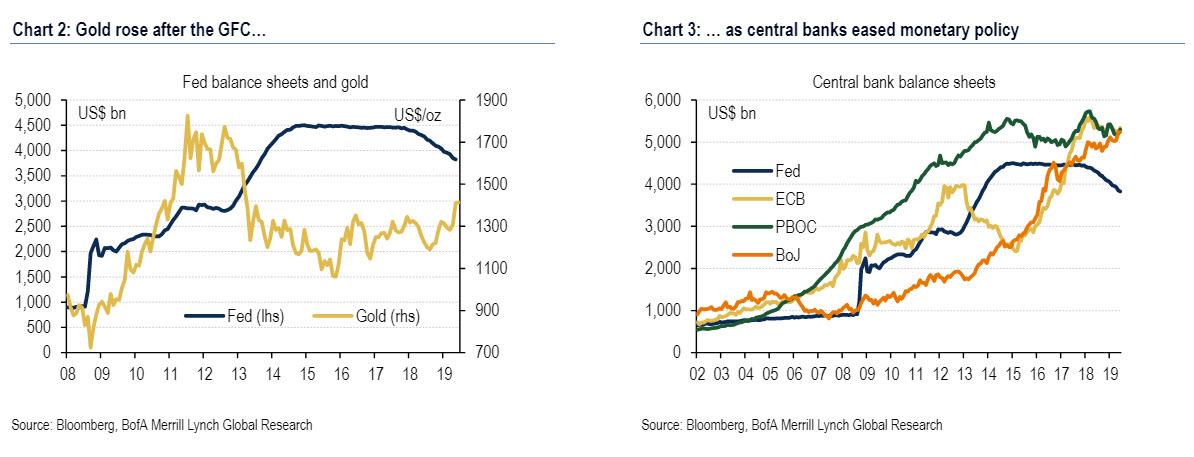

回顾金融危机,各国央行不仅通过传统、而且借助越来越多非传统政策工具放松货币政策,应对金融市场动荡。

由于黄金是无息资产,机会成本的降低以及全球经济和市场走向的不确定性,使其成为一项受人关注的投资。

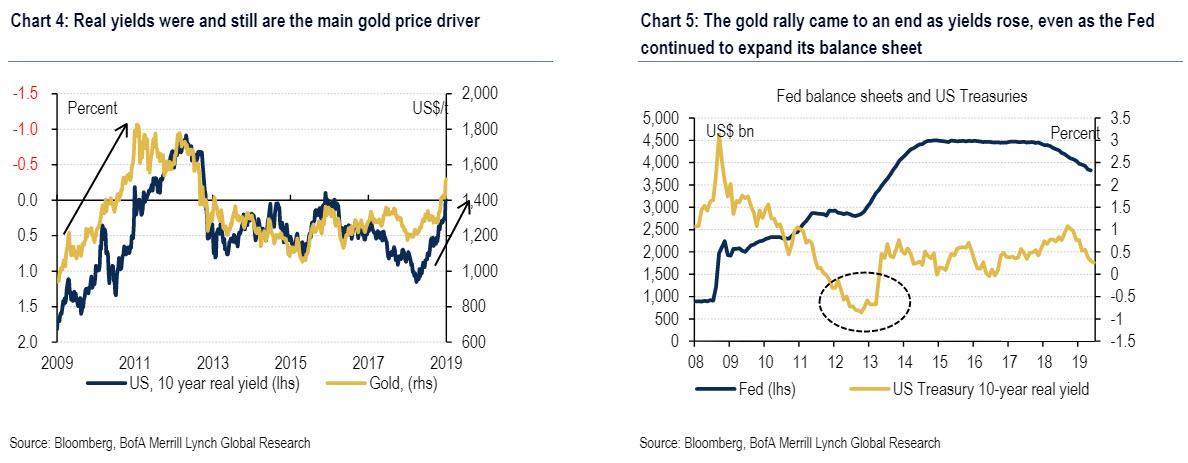

图4显示,在全球金融危机后美国实际利率大幅下降的同时,黄金价格在稳步上升。2013年,时任美联储主席伯南克宣布美联储将逐步减少债券购买(见图5),引发了“缩减恐慌”,美国利率随后开始转向。这实际上终结了金价的上涨。

在金价涨势结束、并因“缩减恐慌”而大跌之后,黄金表现依然低迷,这也是因为持续的货币政策支持使市场保持活跃。

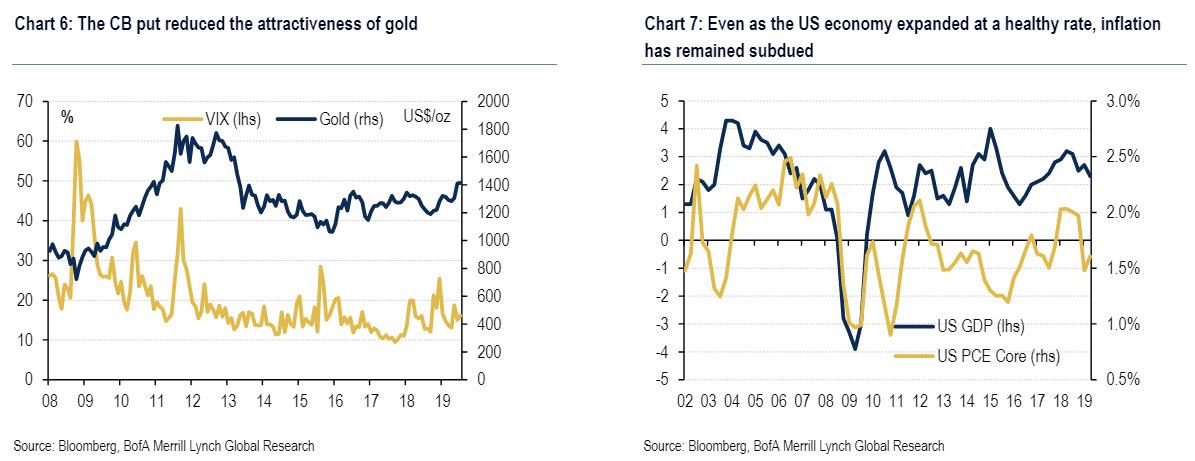

图6显示,波动性下降最终伴随着金价走低。当然,这也受到了美国经济加速增长的影响。美国经济在全球金融危机之后回升,并在2015年实现了10年来的最高增速。遗憾的是,经济强劲增长的同时,通胀率仍远低于2%的目标。

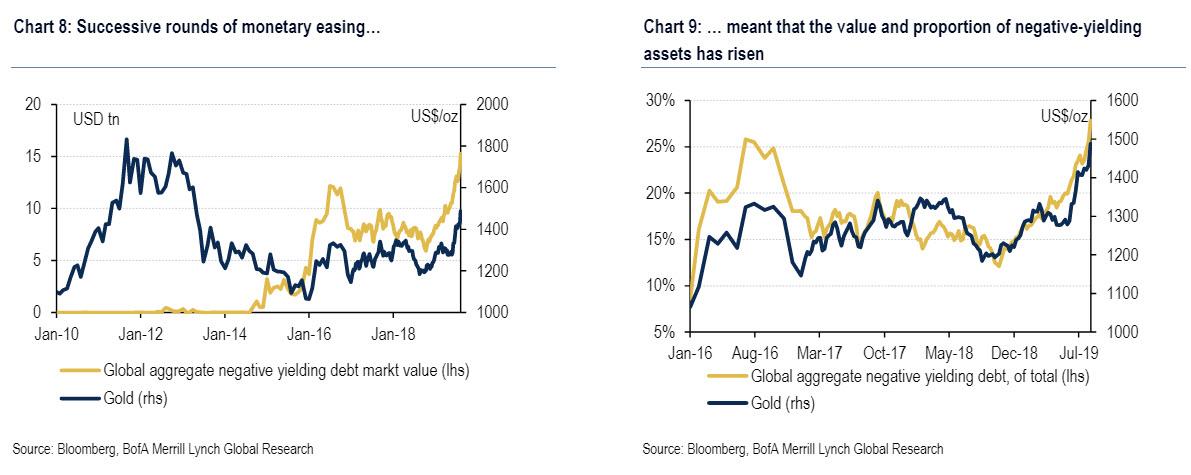

尽管通货再膨胀的持续缺乏,世界各地的央行似乎都坚信,货币宽松政策最终将发挥作用。因此,人们预期将出台更多刺激措施。图8和图9反映了货币宽松的副作用:负收益率债券的价值和占比最近几乎呈指数上升,这是黄金的一个强大推动力。

美国银行大宗商品策略师表示,这有多种含义。最值得注意的是,“超宽松的货币政策导致了各种资产的扭曲”;更糟的是“它还阻止了正常的经济调整/更新机制。

此外,众所周知,债务水平持续上升,使得各国央行更难像2018年那样将货币政策正常化。

因此,美国银行认为,这种动态可能最终导致“量化失败”,在这种情况下,市场将重新关注高企的债务和全球增长乏力,这很可能导致波动性大幅上升。由此导致的抛售可能会促使央行更积极的宽松,令黄金成为更具吸引力的资产。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 2eaef1f6·2019-08-28凉凉!!!!点赞举报

- T4580569·2019-08-28已阅点赞举报

- 柔软的胖纸·2019-08-28[喷血]点赞举报

- 若股·2019-08-28[微笑]点赞举报

- 挖优狗·2019-08-28可惜没买点赞举报