后疫情时代的投资思路

今天花花给大家分享篇来自老虎证券资管部研究总监陈庆炜的一篇文章——后疫情时代的投资思路,文章图片文字比较多,大家慢慢看~

正文:

在阅读了大量的文献之后,有一些思考和看法。

桥水创始人达里奥反复强调我们目前所处的时代类似1930-1945年代,是大债务周期末对旧全球秩序总清算的时期;黑石掌门人苏世民则认为当前危机的经济影响是各国自愿做出停止商业活动的结果,并不是通常意义的衰退,整个系统状况比08年更好,各国政府都在短期内提供了强有力的援助和经济刺激政策……大佬们的观点各有侧重,但无论是旧秩序要崩了还是仍能苟延残喘,美股牛市大逻辑已发生了变化,后疫情时代我们将面临两大剧本,应以更灵活投资思路应对。

一、美股牛市大逻辑的变化

内在因素有变:本轮牛市的重要驱动因素股票回购与分红将被极大削弱,美股的增长将更依赖于公司的盈利和估值。

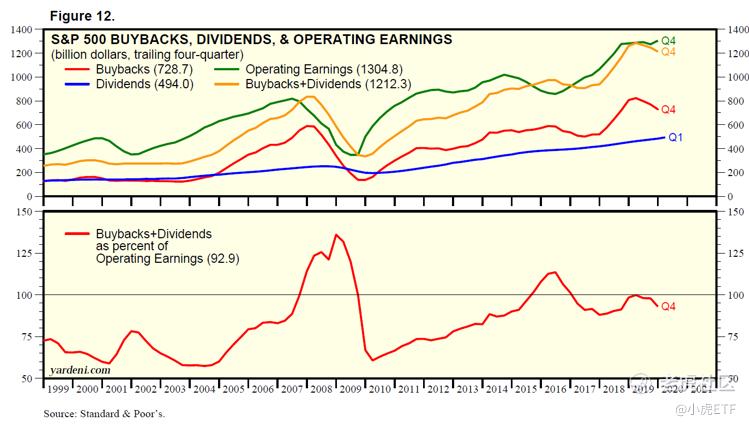

为什么说股票回购和分红对于本次美股大牛市驱动作用明显呢?Yardeni Research在4月30日发表的报告《Corporate Finance Briefing: S&P 500 Buybacks & Dividends》中提供了翔实的数据支撑。

由上图可见,截至2019年末,标普500成分股过去4个季度回购与分红达到了$1.2万亿的规模,占总营运收入的92.9%,而在从2009年3月开启的本轮牛市中,股票回购与分红的规模在大多数时候占总营运收入的比例都超过了75%,且维持了至少7年之久,这在历史上是前所未有的。

标普道琼斯公司发布了一个标普500回购指数(S&P 500 Buyback Index),该指数由标普500指数中过去12个月回购比例最高的100家公司等权组合,并每季度调仓构建。根据过去25年的数据,本轮牛市中该指数与标普500指数的月回报滚动三年相关系数全在0.9以上,在很长一段时期内甚至超过了0.95,两者的强相关性是以往的美股大牛市都无法企及的。

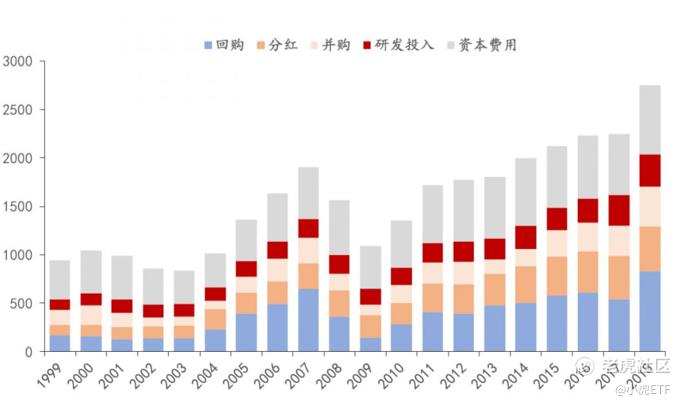

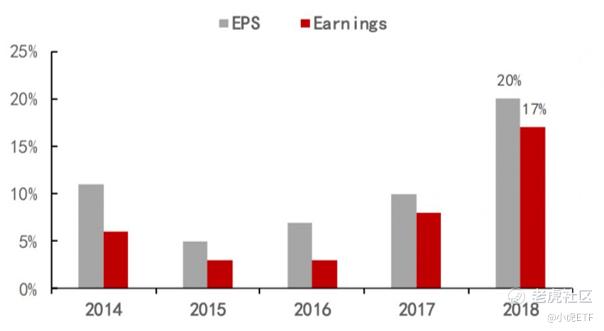

股票回购降低了公司股票的流通股本,对盈利起到了粉饰的作用,同时也会让公司在研发投入、资本费用以及并购扩张上的投入比重降低。根据李迅雷金融与投资团队的研究报告《美国资产负债表的“三重坍塌”如何演绎—本轮危机与1929年大萧条比较》,2014-2018年间,“回购粉饰”对美股EPS增长的贡献达到了30%,同时在2018年标普500公司用于回购的资金占账面现金(中位数)高达27%,用于回购加上分红的资金占比则高于50%。

以上数据都说明了股票回购与分红对本轮美股牛市的巨大推动作用,那么节节攀升的股票回购与分红的资金又是从何而来呢?

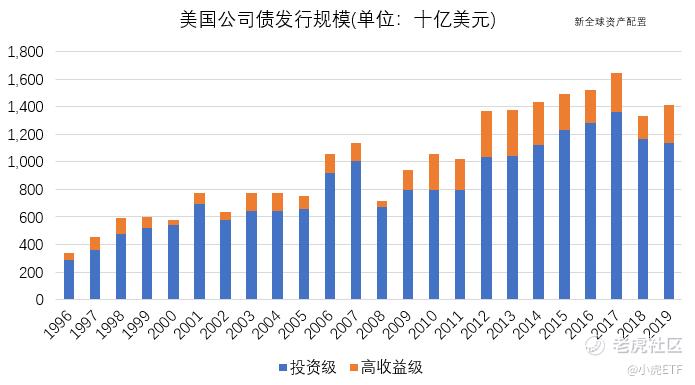

为了应对08年金融危机,美联储首次降息至零,在长达7年的零利率的环境下,美国公司纷纷开足马力低成本发行公司债,年度发行规模远超金融危机前,直到美联储2018年连续加息四次才有所降低。

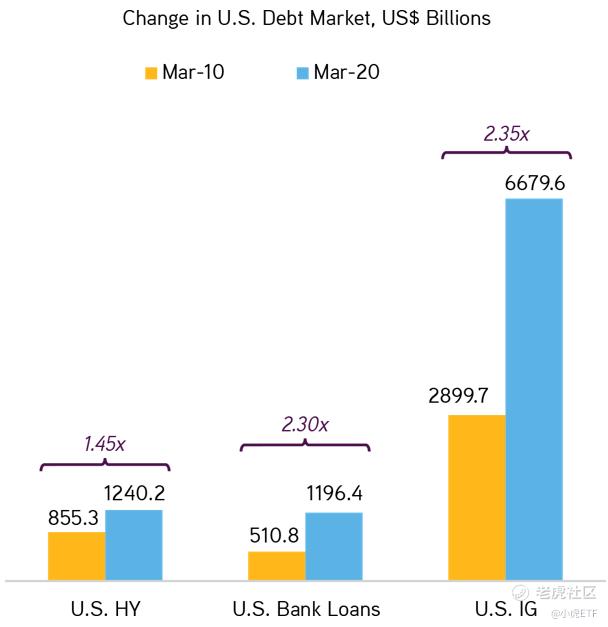

于是,美国公司债的存量规模在今年第一季度已是十年前的两倍有余。

因此,公司通过低成本大量发行公司债,进而以股票回购与分红的方式推升股价,成为了本轮美股牛市极其重要的推动力。尽管在以往的牛市末期,随着公司盈利的停滞不前乃至下滑,公司依靠股票回购与分红给股价空中加油似为常规操作,但在本轮大牛市中,这一因素的无论从影响时间还是影响幅度来看,都比以往更为显著。

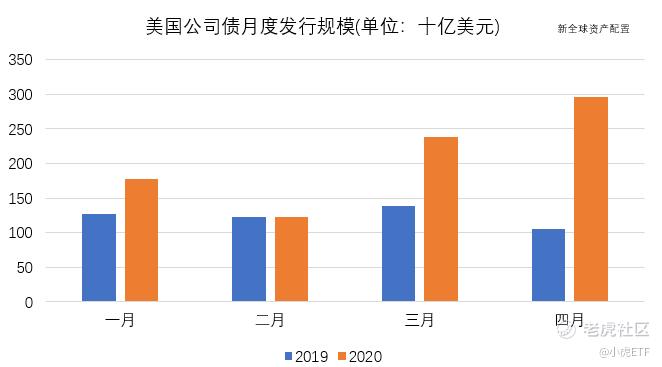

疫情在全球全面爆发后,在美国货币政策与财政政策联袂出击兜底美国债券市场的情况下,美国公司债的发行量在3月和4月又迎来了一**增。

然而,美联储和财政部的刺激计划中都明确规定,援助企业的资金不得用于股票回购和分红。因此这波融资的用途大多只能是维持停摆阶段公司的现金流以及保障员工福利,不得用于回购股票与分红。美股接下来的内在驱动因素将更加依赖公司盈利与估值。

外部因素:本轮牛市中,全球资本把握经济增长红利的最佳选择仍然是投资美股。

目前的全球金融版图中,美国资本市场处于统治地位。根据达里奥最新发表的文章《Money, Credit and Debt》,美元约占国际交易的55%,欧元约占25%,日元占不到10%,而人民币仅占2%左右。美国以外国家目前持有$20万亿美债,比08年金融危机时还增加了50%,美元仍占全球外汇储备的60%左右。美元在美国政府强大的信用背书下,仍然成为了当之无愧的全球储备货币。因此我们所说的全球资本,无论来自哪个国家和地区,在投资海外时都需要以美元计价。

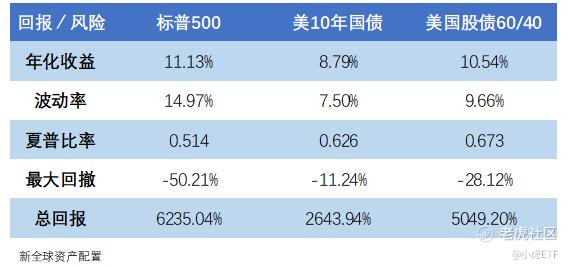

于是,全球资本在牛市时进入美股把握经济增长红利,熊市时进入美债避险与获取相对稳定保守的收益,成为了长线投资逻辑的标配。简单的美国股债60/40组合自1981年以来将近40年间即可为投资者带来10.54%的年化收益以及0.673的夏普比率。

除此之外,国际资本也会周期性的在美国股票、发达国家股票以及新兴市场股票之间进行轮动配置。如下表,自1980年以来每一个十年,表现最好的股票市场都不一样。

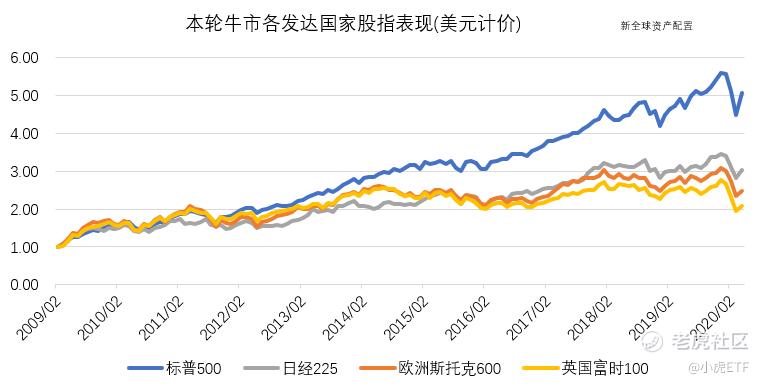

本轮大牛市中,除美外发达国家和新兴市场对全球资本的吸引力都远远不如美股。

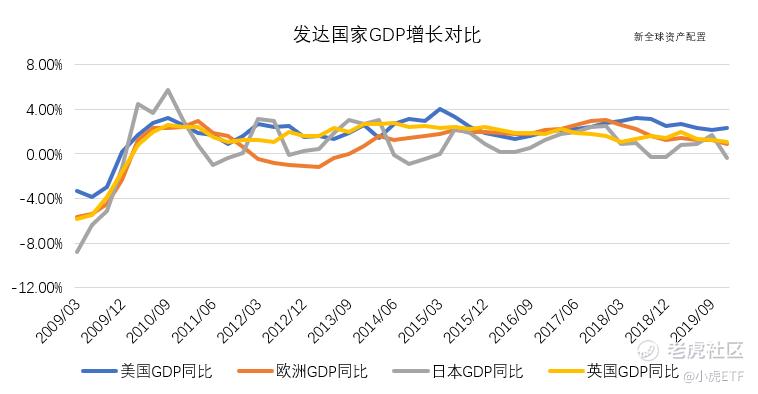

虽然美国在本轮牛市中的GDP增长在历史上是偏低的,平均只有不到3%,但其他发达国家的情况显然更为糟糕。日本经历了“失去的二十年”后一直就没站起来,还经历了大地震和福岛核泄漏等天灾人祸,在疫情冲击前经济增长已经是负数;欧洲在08年金融危机后又经历了一轮欧债危机,靠着欧洲央行行长德拉吉在2012年一句"The ECB will do whatever it takes to preserve the Euro"的豪言勉强撑着,疫情前两年经济的增长也接近于零;大不列颠跟前两者相比也是难兄难弟,自16年脱欧后经济增长稳步下滑。

更要命的是,这么难看的经济增长已经是在欧洲和日本将基准利率降到0以下的成绩单了。疫情发生前,欧洲央行基准利率为-0.5%,日本为-0.1%,还有一个更离谱的瑞士央行自2015年二月起就已经将基准利率降到了-0.75%。于是本轮危机中,美联储还有足够的货币政策宽松空间,迅速降息至零并印钱撒币,欧洲和日本就只剩撒币了,而且相比美国还撒不出几个子。部分发达国家资金便流入了美股。比如瑞士央行,在2017年底便持有将近900亿美元的美股,占当时美股总市值的千分之三。

发达国家以外,成长性较强的新兴市场除了在本轮牛市中初期,并没有成为全球增长的引擎。在经历了21世纪前十年的高速增长后,新兴市场除中国外经济增速均大幅放缓,这一点随着美元在2014年下半年进入上涨周期后变得尤为明显。

经济增速最快的中国,我们的大A股却是直到2017年才纳入MSCI新兴市场股指和MSCI ACWI全球股指,目前权重占比也仅为4.23%,与中国经济在世界经济中所占的比重相差甚远,在本轮牛市的大部分时间都无法进入大多数全球资本的配置范围之中。

展望疫情后的全球资本流向,很大程度上取决于各国在疫情中恢复的速度。

中国目前防控成效最为显著,已复工了两个月,加上A股的估值仍处在长期底部,对全球资本有很大的吸引力。然而A股市场在全球金融版图中的占比依然较小,人民币在全球货币体系中的地位还不如欧元和日元,全球资本配置大举配置中国仍需要一个过程。

发达国家如欧洲和日本,在本身已无经济增长的情况下再遭疫情的重创,绝非全球资本的佳选;新兴市场国家则在医疗健康体系和病毒防控能力上都存在的巨大的隐患,很可能会导致资本流出。

反观美国,尽管目前新增确诊人数仍在高位,经济仍未重启,但美联储和美国财政部救市的行动规模和速度都是前所未有的,连股神巴菲特都表示叹为观止。新债王Jeffrey Gundlach也发现,美联储自四月初宣布会购买公司债以来,实际上并未购买任何公司债,但这些债券因为有了美联储政策“背书”,价格大涨。这些都反映出了在美国终将复工的前提下,市场对美国资本市场的信心。全球资本在目前的以美元为主要储备货币主导的金融格局下,依然会首选流入美股。

不过,由于疫情的不确定性太高,我不大倾向于预测疫情后经济会是V型复苏、U型修复还是L型修复,相信各大机构也会根据疫情实时数据与新闻及时调整自己的判断。我更倾向于探讨分析一下在目前全球大放水救市的环境下,后疫情时代最可能发生的两个剧本,以及在这两个剧本下各大类资产何去何从。

二、“大放水”下美国经济的两大剧本:通胀来临 or 危机到来?

1. 通胀来临

本轮“大放水”虽然也用到了量化宽松这个词,但却是08年金融危机后的量化宽松的升级版。

根据达里奥的《Principles For Navigating Big Debt Crises》(《债务危机》)中的理论,“大放水”有三个阶段:第一阶段(Monetary Policy 1)是央行通过降息降准为市场提供更为宽松的信贷环境;第二阶段(Monetary Policy 2)是在基准利率已经降至零的情况下,印钱买金融资产,主要是国债或由政府资助的机构(Government Sponsored Enterprises)发行的债券;第三阶段(Monetary Policy 3)是财政刺激政策与货币刺激政策联袂出击,中央政府通过发债将其支出和贷款目标定在他们想要的地方,中央银行则印钱购买更广泛的金融资产,比如公司债和股票,这个阶段也被称为“债务货币化”。

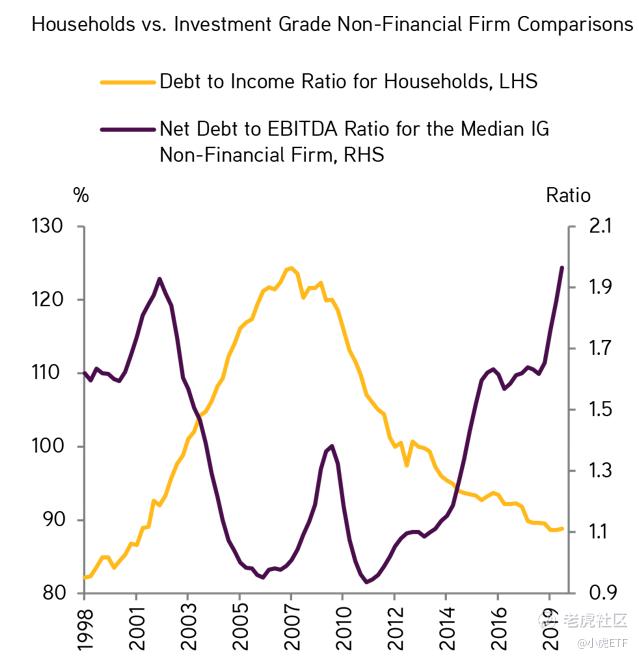

08年金融危机后,美联储降息至零后展开量化宽松,购买回购协议、国债和MBS,帮助银行系统解决次贷造成的坏账,属于大放水的第二阶段。其影响体现在推升金融资产的价格,但并没有造成居民生活中的通胀,不投资金融资产的普通老百姓并没有感受到通胀的存在,居民家庭杠杆反而在不断走低。不过对于非金融机构,也就是各行业的公司来说,在历史最低的利率环境下,加杠杆便是最佳的选择,于是出现了前文提到的公司债膨胀以及股票回购与分红的增加。

在本次疫情造成的经济大停摆中,在美联储的带领下,全球政府与央行均出台了大规模的财政政策与货币政策双重刺激,进入“大放水”第三阶段。其中美国2.9万亿美元的财政刺激计划大约相当于GDP的15%,直接发给州政府、中小企业、航空货运公司、医院、公共交通等领域,以及大部分美国居民手中。美联储则开启了一系列新项目,全面兜底货币市场、公司债、市政债和房地产抵押债券(MBS)。这2.9万亿美元凭空创造出来的信贷,流入实体经济和金融资产之中,在后Covid-19时代势必推升通胀的预期。

也许有人会说美国通胀缺席了十年以上,现在又受疫情影响经济停摆,目前面临通缩的可能性比通胀更大。但是回顾历史,1920年代德国魏玛共和国的超级通胀就是在一战后德国陷10%以上的通缩后发生的,原因正是德国为了应对战败等原因引发的通缩而进行的大放水。无独有偶,当时同样处在1918年西班牙大流感的后疫情时代。

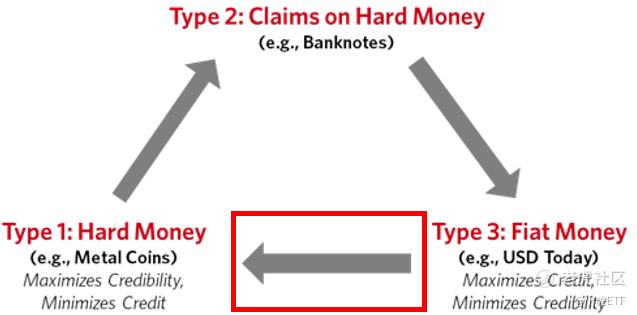

德国马克在1920年代的超级通胀中曾大幅贬值,当时全球金本位货币体系也土崩瓦解。在目前的全球美元货币体系中,尽管美元的供应量因大放水而大增,但美元作为全球储备货币的地位保证了全球经济与美元脱钩不可能一蹴而就,而其他国家与地区应对疫情,用本币发债刺激经济的举措,反而会导致其货币的贬值。然而,货币信用扩张不可能是无限的,否则现有的货币信用体系将会崩溃,完成达里奥在《Money, Credit and Debt》一文中提到的美元作为全球储备货币转向以硬通货为全球货币的循环。

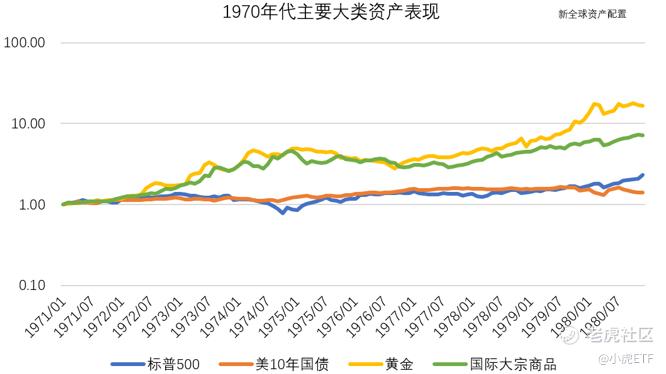

对于美国而言,比较有参考意义的时期是1970年代。当时美国因越战和与苏联争霸,造成了大额财政赤字,使尼克松总统不得不在1971年宣布美元与黄金价格脱钩,美元随着布雷顿森林体系的瓦解出现了一轮短暂的危机。美国经济进入滞胀时代,CPI同比增幅一度在10%以上。因此,如果后**时代通胀来临,1970年代的全球大类资产表现值得借鉴。

当时表现最好的资产自然是从美元危机中受益的黄金,1971年至1980年十年间翻了将近16倍;其次是大宗商品,年化收益也在20%以上,充分发挥了其抗通胀的属性(根据从1971年开始的半个世纪的回测,国际大宗商品指数在美国通胀率为3%以上时年化收益约为13%,在美国通胀率不足3%时年化收益仅为约3.6%);美股则在海湾石油危机中一度下跌近43%,但最终仍能获得8%以上的年化收益,与历史平均相仿;美国国债则完全跑不赢通胀,是这段时期大类资产中表现最差的。

2. 危机到来

以上通胀的剧本有一个大前提,就是疫情能逐步受到控制,全球经济终将重启复苏。然而,新冠病毒也许是人类有史以来面对的最狡猾的病毒,不但出现了众多无症感染者,而且已治愈的群体还不一定有抗体,这大大地增加了隔离防控的难度以及有效疫苗面世的周期。人类可能在未来很长一段时期中都需要与病毒共存,全球经济的重启会一波三折。

首先,新兴市场与欧洲债务危机随时可能引爆。

截至4月17日,西班牙与意大利已成为新冠病毒确诊人数第二和第三多的国家。其中西班牙4680万人口中有355万人登记失业,意大利银行资产坏账率超过17%,同时还在请求欧盟给予更高的财政负债上限,将2020年赤字支出提高到200亿欧元以支持其纾困计划。根据IMF在《世界经济展望》中预测,欧元区国家2020年GDP将出现-7.5%的增长。西班牙与意大利作为欧洲金融与债务风险链条上最脆弱的一环,一旦引爆,欧债危机将卷土重来。

同时,正如张文宏医生所说,目前美国确诊人数最多反映出来的可能是美国检测能力强,医疗水平先进,大多数新兴市场国家甚至没有能力对国民进行较全面的检测,也无法对患者进行有效隔离监控。印度、巴西等国的贫民窟都可能成为病毒传播的温床。因此,疫情对新兴市场的金融体系威胁最大。4月6日,阿根廷政府已率先宣布,由于新冠疫情对社会造成冲击,决定延迟偿还总额约100万美元的公共债务。其他新兴市场国家也存在不小的主权违约的风险。此外,随着更多的新兴国家跟随美国进入大放水第三阶段,以本币发债刺激经济并实现债务货币化,新兴市场国家的货币也面临着贬值的风险。

其次,对抗新冠病毒的关键在于隔离监控与疫苗的发明,“大放水”只能短暂止血,但不能从根本上解决本次危机。

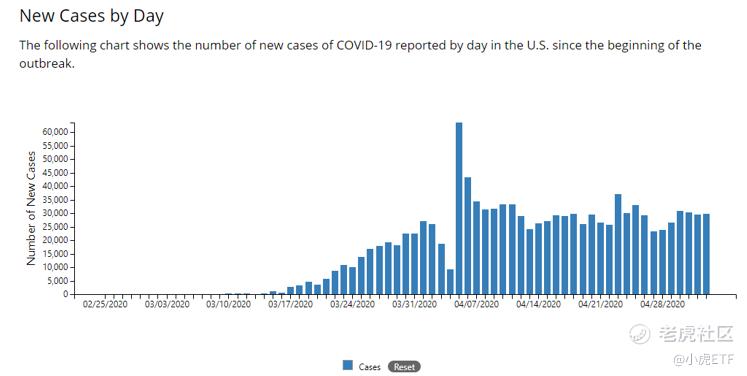

截至5月4日,美国疫情累计确诊人数已超过120万人,每日新增确诊人数仍未见明显放缓。

根据Magnifymoney的数据,美国家庭的平均存款额,包括银行及退休账户17.5万美元,但中位数只有$11,700,最少的20%只有$8,720。尽管财政刺激计划给每个中低收入家庭的成年人发放$1,200,每个孩子发放$500,美国普通家庭承担不起长期不复工的后果。一旦仓促复工后造成疫情二次爆发,经济重启将会一波三折,彻底进入衰退。华尔街狼王伊坎(Carl Icahn)在接受采访时称,自己近期接触了“医学领域一些顶尖的专家”,大家的共识是疫情当下的局面和未来的发展难言乐观。经济重启不会是一朝一夕的时期,“这可没有打开水龙头那么简单”。

此外,过于激进的疫苗研发时间表可能带来更大的风险。罗氏首席执行官Severin Schwan在接受彭博电视台采访时便指出,开发疫苗通常需要几年的时间,目前12到18个月的时间表看起来非常激进。

疫情巨大的不确定性使得经济进入衰退的剧本无法被排除。这个剧本在今年三月便曾经上演,各大类资产之间相关性剧增,形成了泥沙俱下的局面,从最近半个世纪的回测来看只有美国国债和黄金能起到一定的避险作用。

综上所述,若疫情逐步得到控制,经济有序重启,则美国经济很可能进入通胀剧本。在这个剧本下,美股仍有一定的上涨空间,但收益难以跟本轮牛市中15%以上的年化收益相比,也许只能回到历史平均8%的水平;黄金有望迎来上涨周期,大宗商品也会发挥其抗通胀的属性,两者会带来一定的超额收益;美国国债的收益则会偏低,无法跑赢通胀。

若疫情的特殊性导致经济重启一波三折,甚至再次出现失控的局面,则美国经济将进入危机剧本。在这个剧本下,美股进入熊市,避险资产相对而言能有较好的表现,但全球大类资产仍可能重演今年三月的极端情况,在危机中出现泥沙俱下的局面。

三、应如何应对?

最后总结一下两个剧本,第一个通胀剧本:如果新冠疫情能够得到有效控制,经济能够得有序重启,那么我们很可能就会一下进入通胀期。

(1)主动轮动带来的波动收益

* 通胀剧本:黄金与大宗商品有所表现

存在上涨的空间是因为海外资本的美股还是首选,但是年收益不可能达到本轮牛市15%的水平了,顶多也就是达到历史平均水平的收益。而黄金和大宗商品在通胀期间比较利好,债券收益会跑输通胀。

* 危机剧本:现金为王,债券次之

那么在第二个剧本就是说,出于新冠病毒的特殊性,整个经济重启后出现一波三折的情况,就会进危机的剧本,避险资产相对安全,但仍可能出现今年三月份大类资产一起崩的局面。

这时对于专业的投资者来说,最佳的应对方法当然是实时跟踪自己重启的进程,盯着美联储盯着政府的一些刺激计划和宏观数据的改变。

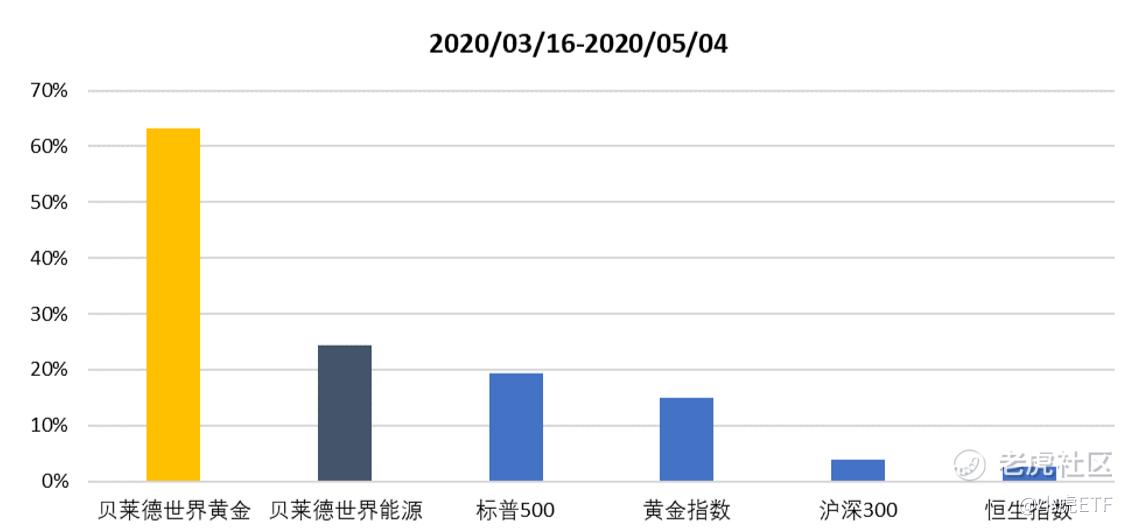

现在可能在走通胀剧本,毕竟金矿股和能源股最近都有比较大幅度的上涨。但是在危机剧本里,就算债券和线上办公、教育、医疗健康等等可能有所收益,投资整体还是比较困难的。

重点来了,我们应该怎么样去判断,我们究竟属于哪个剧本?这就需要非常强的专业能力。

对于普通投资者来说的话,可能比较好的选择是进行战术资产配置策略。因为个人很难对板块轮动进行研究,所以说通过全球资产配置的策略能够比较灵活去应对这种情况。

(2)战术资产配置

首先这种策略会分散投资于全球的股票、债券,还有大宗商品房地产和黄金,这些基本上都会有配置。但是那你并不是所有时刻都配置全部的资产,而是在出现趋势的时候去跟,这种情况下可能会更好一些。

比如说黄金,从去年开始到现在一直处于非常好的上涨趋势,你要是跟到的话,收益会不错的。

在各个大类资产里面,你还可以进行一些内部选优,比如在全球股票里面选中国股票和美国股票,毕竟在疫情冲击下这两个可能就是最好的国家。同时也需要用可量化的信号进行风控,配置收益同时也需要去控制下行风险。

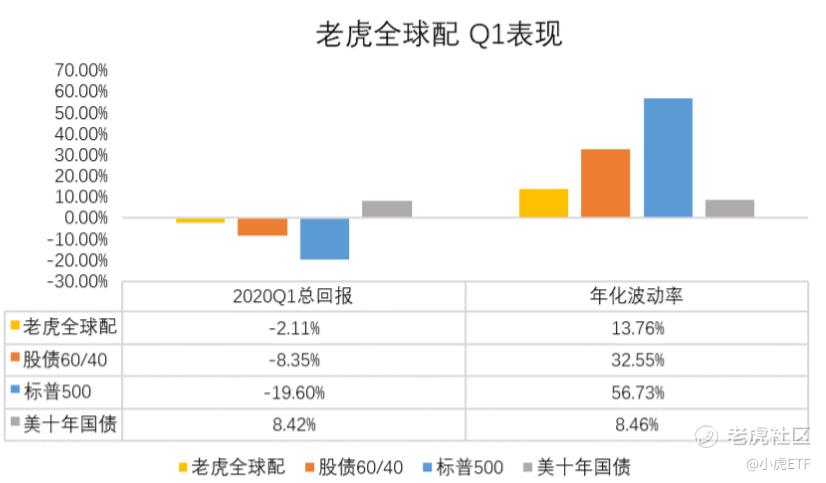

我们根据全球战术资产配置的原理,研发了一个叫老虎全球配策略,其中包括了刚刚提到这些资产。如图,在第一季度,它的整个表现虽然也没有说有非常厉害,但是对比标普500等等,收益还是很明显的。

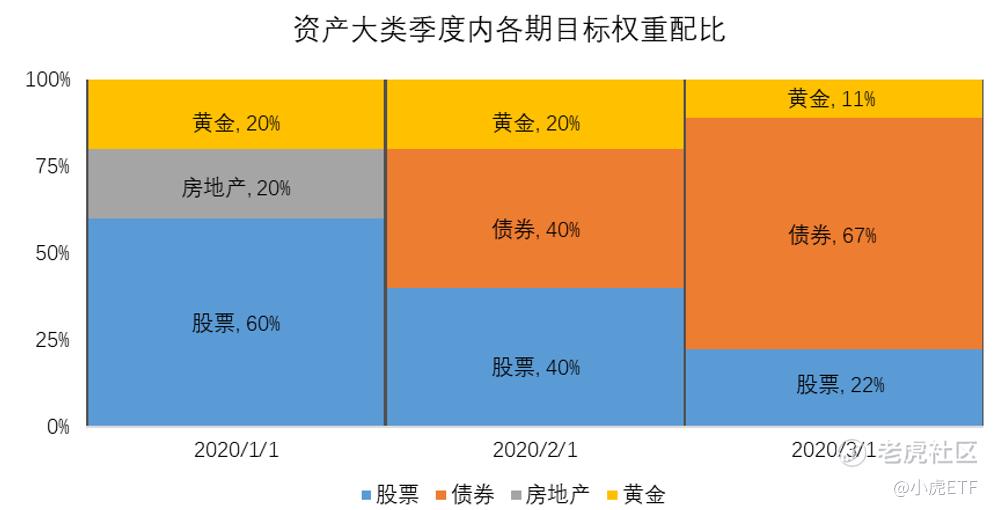

战术资产配置的原理就是通过右侧交易的原理把握全球大类资产的趋势。比方说,我们在一月份的时候,股票占大头,其次是房地产和黄金。

但在二月份的时候,就把房地产资产轮动出去,加入了债券的资产,那么债券加黄金就已经占到组合60%的比例,达到了避险的效果。

到了三月份市场开始崩的时候,整个投资组合里面可能股票的比例就非常少了,虽然那段时间也吃过一些回撤,但是总体来说,整个投资组合的表现还是比一度大跌了30%的标普500指数稳健许多。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Sara526·2020-05-16谢谢,提供有利的策略u点赞举报

- 奥然奶奶·2020-05-14变化是永恒的点赞举报

- 枣亿恒·2020-05-11好一个后疫情时代点赞举报

- 大成·2020-05-14666点赞举报

- 福头虎脑·2020-05-12666点赞举报

- 梦回王朝·2020-05-12阅点赞举报

- 青青18·2020-05-12已阅点赞举报

- Edgar·2020-05-11一般般点赞举报

- Muller·2020-05-11牛点赞举报