为什么360金融是一个三年+的优质投资机会

1. 行业整合带来的机会

谈行业无非就是格局和估值。从这两者而言,我想说,大家越谈互金网贷色变,我越爱互金网贷行业。

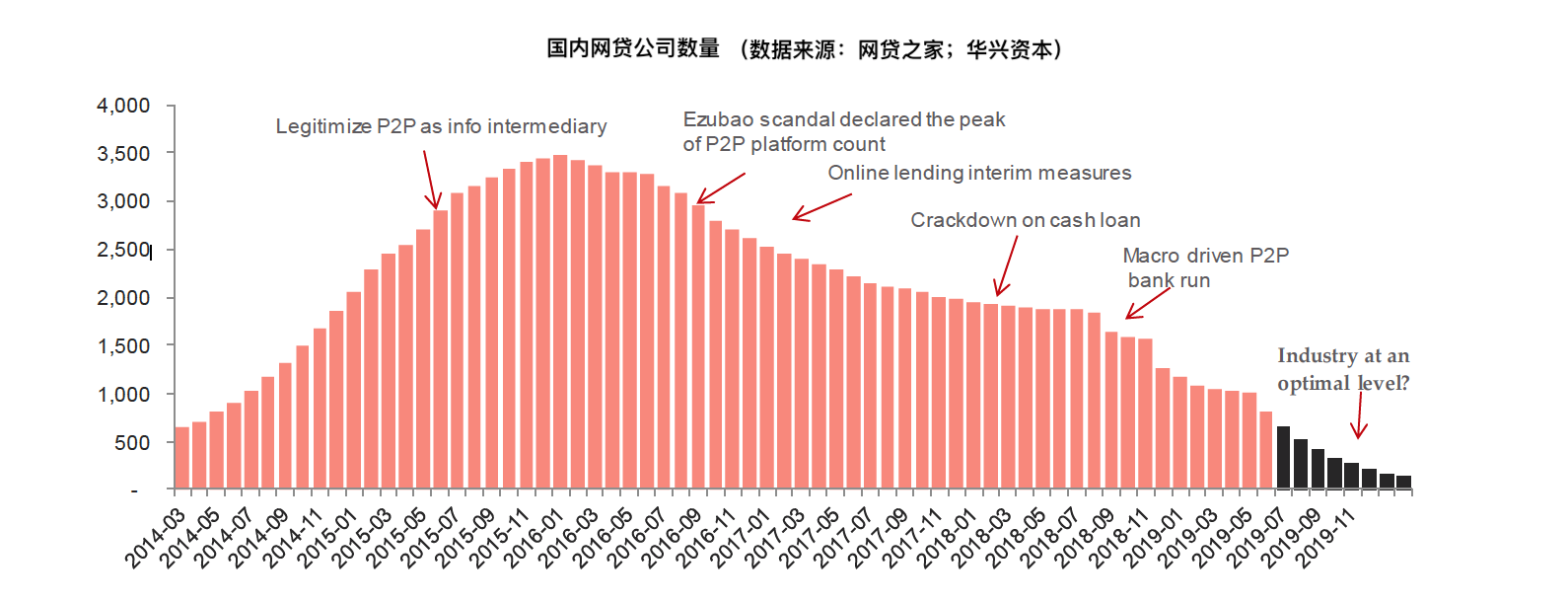

互金网贷经过大面积不间断的非吸、自融、资金池、清盘、暴雷、跑路的重创,“一天暴掉十八家”,你会以为玩家都应该快死绝了吧,但其实根据网贷之家提供的数据,目前正常运营的平台数量居然还有1000家,仍然是字面意义上的千P大战的局面。

而1000 显然太多,搞互联网嘛无所谓地理割据,不可能当成农商行+城商行来发展。Endgame 的最终残局会杀到几家?—— 目前 top 100已经占到87%的市场份额,我认为50-100家是个合理的数字,当然或许会更少。

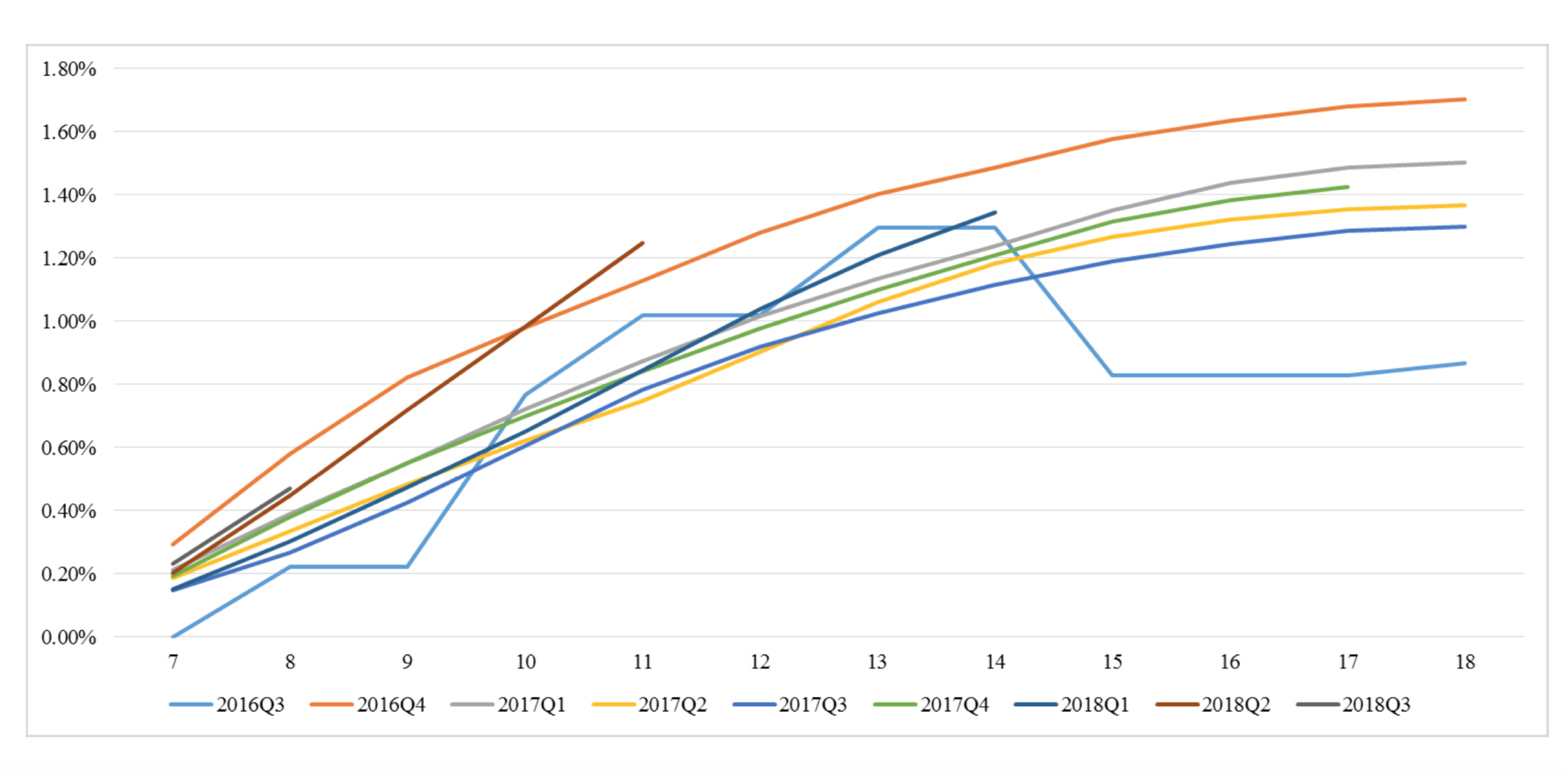

(行业由丛林逐渐进入秩序,数据来源:网贷之家,华兴资本)

另外马太效应将更加浮显。以美国为例,Lending Club + Prosper两家就占掉了80%左右的市场份额;而英国的 Funding Circle + Zopa + RateSetter 三强也占了80%。国内市场由于监管,很难出现类似欧美的大规模垄断。即便如此,最后缩减为50-100家左右是一个合理的预期,所有玩家各自不超过10%的市场份额,应该是执牛耳者比较喜闻乐见的局面。

当然某个网贷平台要想活进这个局面,必须至少能有以下一个或最好多个竞争优势:

- 超强的互联网生态;

- 超强的风控水平(技术驱动);

- 资金端来源稳定;

- 专注于某一细分市场。

掂量一下某个互金网贷公司,如果上面每一条都不靠边,则前途实在难以靠谱。

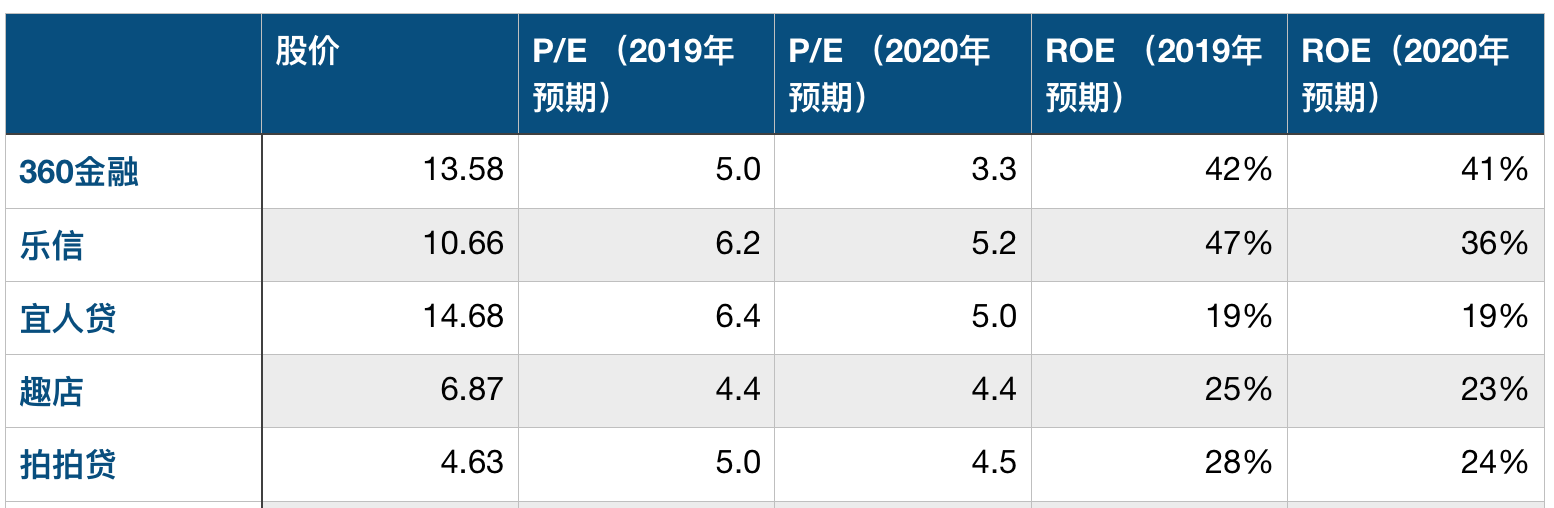

另外以美国上市的网贷公司的股价表现说一下行业整体估值,目前的估值真的很舒适。经过多年与com.cn 公司的斗智斗勇,老美也总算是被割明白了,China hustle实在太下流。现在的美股市场,首先看你是个中概股,来自于视诚信如鸡腚的礼仪之邦,先咔嚓砍一刀估值;再一看,哟金融公司那股东直面的道德风险巨大,再咔嚓砍一刀;再一看连牌照都没有,监管风险巨大,再来一刀。几刀下来,刀刀哀嚎,于是一个绝对的估值洼地就被凿出来了:

如此的P/E + ROE水平,看惯了白酒白电钢铁煤炭的你,不心动?不看看?而且这绝对是个朝阳行业。道理很简单,在美国有90%的人有信用记录,而在诚信大国这边这个数字只有35%。另外65%的人的融资需求——无论他的动机是真实需求抑或仅是为了积累信用—— 都将需要传统机构以外的平台去为其定价、为其服务。

2. 财报图述

360金融的本季度的高颜值财报,不赘述,直接上图。

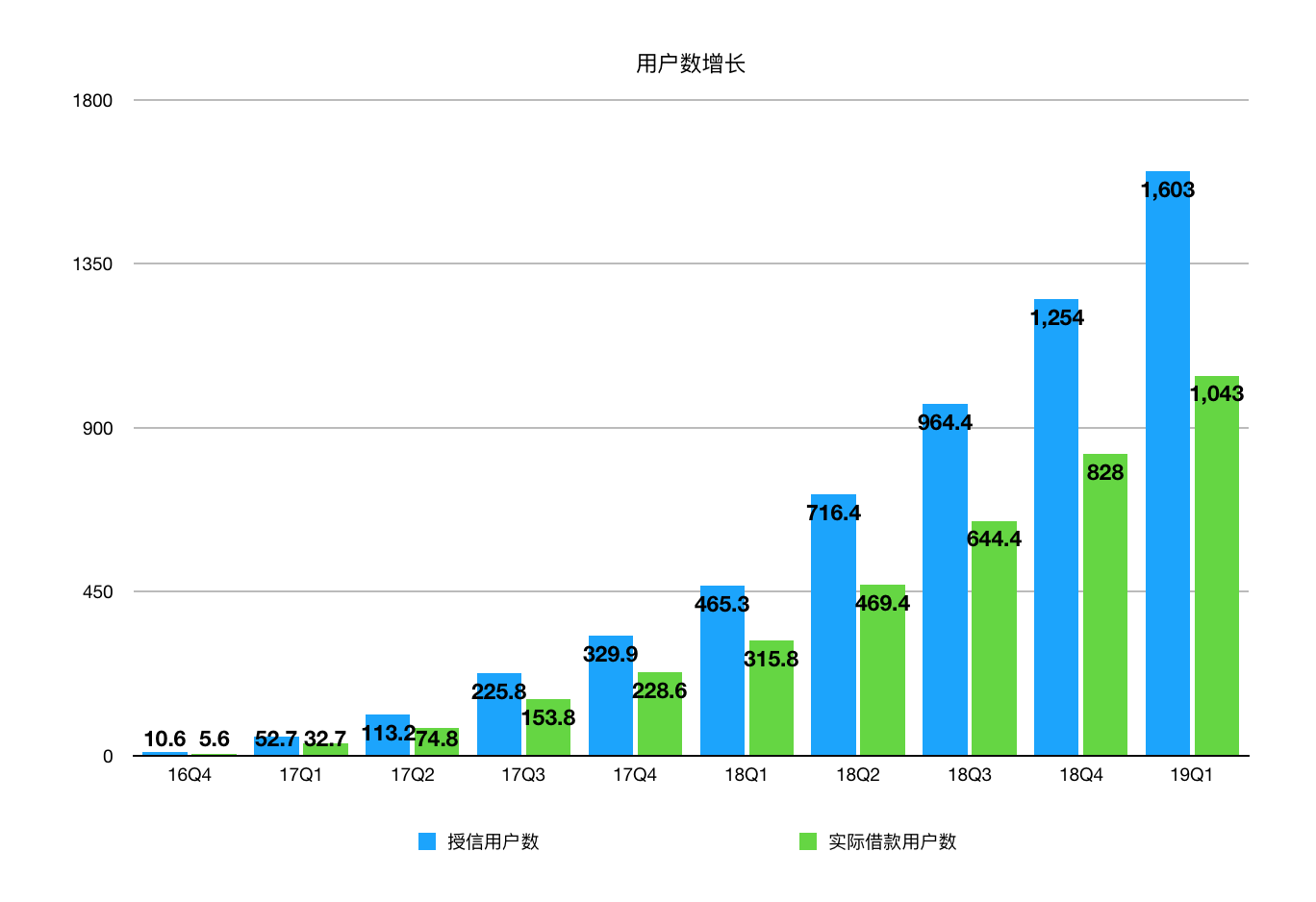

(数据来源:company data)

授信用户与实际借款用户增长未见放缓。

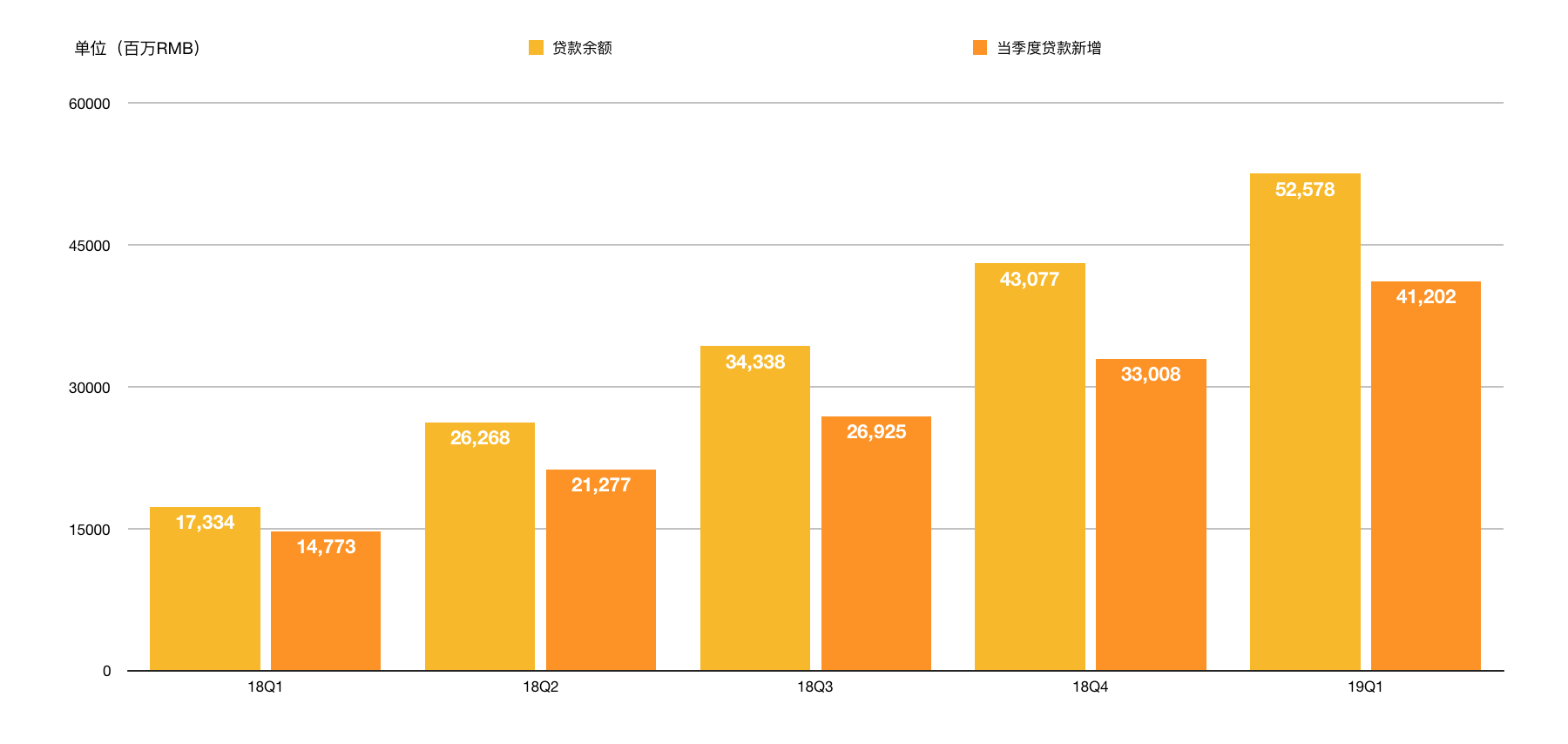

(数据来源:company data)

2019Q1贷款余额526亿,同比增长203%,这也是目前上市的互金网贷公司里的峰值。

另外总营收20亿人民币,同比增长235%;非GAAP运营利润9.3亿,同比增长335%,非GAAP利润7.9亿,同比增长382%。2019年全年净营收指引80至85亿。风控方面,M3+逾期率0.94%, Vintage下的M6+逾期率如下图所示,随余额疾速增长逾期率或许升高,但目前表现仍然能以优异来形容。

3. 关于市场投放与用户增长

360金融在loan balance outstanding 达到526亿元人民币(下文中若无单位,皆为人民币),季度营收20亿的情况下,非GAAP利润是7.9亿;这么说没概念,对比趣店246亿的loan balance盘子,季度营收21亿,而非GAAP利润是9.74亿。所以乍一眼360的利润率不如趣店。(360金融的financing income主要是福州360小贷的收入,利润率之所以不如趣店,由于1. 趣店用大量自由资金放贷,资金成本低;2,趣店的获投放远不及360金融。这个下面我们细说。)

有人认为360金融的放贷量是趣店的两倍,然而营收和利润还不如趣店,百思不得其解。其实看一下收入的构成,loan facilitation income 360金融是13.5亿,趣店6.4亿;而 financing income,趣店是10.1亿,360是0.8亿。

本质上,loan facilitation 和 financing income 都是撮合交易带来的收费,差别就是,一个是表外交易而另一个是表内交易,表外交易平台一般不承担违约损失(当然,360的表外交易有集团gaurantee),而表内需承担,表内资金就是自有资金+信托。所以看得出来趣店用自有资金放贷,资金成本非常低。他用自有资金放贷的利润是20个点,而第三方资金则是10个点。

但我始终认为纯粹走信息中介之路、走助贷之路的才是正道互金网贷公司。一个好的网贷公司,护城河在于贷前的获客行为、信用分析、匹配能力,贷中的风险管理、自动化标准化流程,以及贷后的收款还款监控和其他贷后服务。这才叫fintech,本质上是科技公司,比如某数科。如果只是用自己的资金去放贷赚利差,承担传统银行的风险,这仅仅是fin,无所谓tech。

话题岔回来,360金融利润低的另一个重要原因就是6.9亿的营销开支,可以理解为烧钱获客的成本。而趣店这部分的开支——是近乎没有开支(0.8亿)。乐信和拍拍贷这部分都不到2亿。所以似乎360已经烧出了行业小清新的高度。

2018年360金融的单位获客成本大约是143块,乐信大概是203块。19Q1 360加大了获客力度,获客成本也增加到197块,而乐信则降低至177块左右。看起来360获客越来越贵,你可能会怀疑烧钱的效果,但这里有个边际成本(marginal cost)的概念。

你可以将叠加的每一个获客成本视为边际成本,如果单位获客成本低于单位收益,那烧钱就是值得的,执行销售费用投放的逻辑就成立。而事实上360目前的边际成本仍远低于边际收益,甚至首单的边际收益即可覆盖。另外值得注意的是,由于360金融的用户群较为宽泛,18%-36%的人群都可以服务,所以在宽幅客群内,营销投入带来的收益/支出比,会高于其他公司。

而360管理层认为营销费用是对客群人数的投资而不是开支,由于他们认为获客费用在当前还处在较低水平,所以应当持续加大获客的力度和强度。如果公司不增长,停止将获客做为长期投入,当期利润会非常好看,但竭泽而渔的做法就是使未来增长空间大幅收窄。

当然最近有篇文章说流量直接等成本而不是收入,我深以为然。大量的互联网公司确实“圈——养——套——收” 四步走,从圈到收的征途极其漫长。而互金网贷行业流量变现的路径短而清晰,从授信客户到借款客户仅仅就是需求的一步走。我们不说什么LTV(生命周期价值)那么虚无缥缈的话,如果首单就能收回成本,那为什么不投。

所以目前360的打法让我看到了一个求增长求未来的总体策略,所以我说360金融是一个三年+的好机会。

4. 如何界定360金融的客群

很多人认为网贷这个赛道上已经有微众、蚂蚁、京东数科等这些庞然大物存在,是不是已经非常拥挤,小玩家是不是可以不战而降了。但你仔细分析,这个顾虑其实是个伪顾虑。

我曾经也喜欢用美国的prime来分客群,但后来发现这在信用卡市场欠火候、信用记录匮乏的国内市场,是无源之水。虽然subprime、near prime 啥的哄哄老外是凑活,开个电话会至少能保持语境一致,但其实应用到国内市场并不接地气。美国的信用卡业极为发达,在prime指的就是拥有良好信用记录,预期能及时足额还款的借款者。一般也享受最低的利率。但在诚信大国这边大家连个信用记录都没有,那么prime 到底是个什么鬼?

所以国内赛道用借款利率来细分最好,本质上就是看定价,以价格定客群。比如可以分为18%以下一档,18%到36%一档(又可进一步份额为18-24,24-36),36%上下反复试探的一档(降不下来),还有36%以上彻底放飞自我的高炮一档。

微众、蚂蚁、京东数科等(花呗借呗、微粒贷、白条金条),基本上还是做18%以下市场,14-15比较普遍,几家里最高的金条整体加权平均利率也就是18%。毕竟监管的意思,在资金端的红线是,“收益率超过6%要打问号,超过8%很危险,10%以上就要准备损失全部本金”,大概也可以反推出对于资产端的要求,并不是统一法定36%的一刀切。所以讲究ZZ正确的蚂微东,事实上抢占的仍是传统银行与信用卡(信用卡一般最高就是18%)的赛道,一来大量的ABS提供廉价资金(5%上下),二来靶子太大、不太敢做喝茶业务(靶子大倒未必是贷款余额的规模大,据我所知京东数科的消费金融余额也并不是很大)。

360的平均定价在29%,属于在18-36%乃至更广阔的区间都可上可下。在18-36,360其实几乎没有什么对手。如果仅比较同等规模、Tenor相仿、且资金端来源以机构为主的网贷,趣店是18-25完全不做,乐信压着监管喜欢的24。在这条赛道上,360有目前最好的风控结果以及最好的资金来源(79%机构资金,1-2年内预期可达85%以上); 乐信还凑活,向loan faciliation 模式转变且稳定资金来源;而趣店从稳定性和成长性上来说都差点意思。

在18-36上全客群的能力,是我认为360的一个重要edge,也是我选他的原因之一。

5. 场景是否关键

之前我认为消费场景的缺失是360金融的极大软肋,但仔细一想其实也不尽然。诚然与蚂蚁、微众、京东数科相比而言,360缺场景,无论是电商还是支付。场景固然重要,但其实并不如我们想象中那么重要

其实从线下信用类贷款来看,场景就没有那么重要。如果消费场景是金融贷款业务的核心能力,那么做的好的就应该是万达和苏宁。再比如信用卡发卡的时候或许有场景,但之后的风控就一定是跳脱场景,我不会去管你是在哪家商场办的卡。场景确实便于获取流量,但和风控做的好坏关系不大。

而从线上角度来看,因为蚂蚁和京东做大了,所以很多人就认为场景非常重要。但是除了这两家,如唯品会、聚美优品、拼多多这些有消费场景的互联网公司,并没有在fintech的赛道里跑出来,甚至从来就没想过要跑。因为做金融,核心还是风控,而非场景。

以京东$(JD)$数科而言,有场景的京东白条几乎不增长,宿命就是为金条拼命导流。金融业务的快速扩张必然受限于风控体系。在业务规模超过一定量之后,场景相对没那么重要。反观做得好的公司,像平安、微众一类,做得好的原因就是风控体系可以驾驭客群增长,而非场景的突出。

6. 结语

说回到估值,我也总是说估值是门艺术,模糊的正确好过精准的谬误,其实在目前互金网贷的估值也没那么难,因为已是肉眼可见的低估。以2019年预期P/E而言,目前360仅仅5倍的市盈率可以说是便宜到让人心碎。即使一家不增长的公司,8到10倍的市盈率也是一个正常范围。

具体到怎么估,有人说用P/S,问题是统计口径不一致,营收确认方法也差别。还有人用 P/贷款余额,问题是余额规模其实大家都很克制,如果360想把余额做上去,完全可以将贷款的期限拉长,做24个月即可。资金盘子主要看监管的意思,不看监管的话,增长可以是风驰电掣。

我觉得还是主要看 P/E吧,只要你采取统一的会计准则,并做一些基本的调整,利润数字还是相对靠谱。如果你value 成长,那就看个PEG(虽然我个人不喜欢PEG这个粗糙的估值方法,但华尔街喜欢,我记得有问卷调查显示这个指标是分析师的最爱)。这个G的意义在于,事实上投资者一般很难在二级市场上分享到互金网贷公司的高速增长(比如趣店,上市即为巅峰),而因为360上市于其发展早期,他的高速成长期是完全可能被二级市场的投资者撷取。

所以如果你的投资horizon是2-3年以上为预期期限 (那也就无需考虑短期的流动性、解禁等因素),那么360金融在目前的估值水平上,我认为,是一个极佳的投资标的。以目前的股价而言,上涨空间可以高于100%。

--------------------------------

利益披露:作者持有360金融$(QFIN)$多头仓位。

本文行文仓莽,如有不足之处,还请各位海涵斧正。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Sjj·2019-06-12兄得,你忘了比较净资产和用户了。1举报

- B总来玩玩·2019-06-12还得跌,现在不能买1举报

- MrDeng·2019-09-29现在亏损了吧[捂脸]点赞举报

- 想想为什么而出发·2019-06-12乐信面板不好看吗点赞举报

- helengu·2019-06-12仔细看了点赞举报