Peloton 21 财年 Q4 财报解读

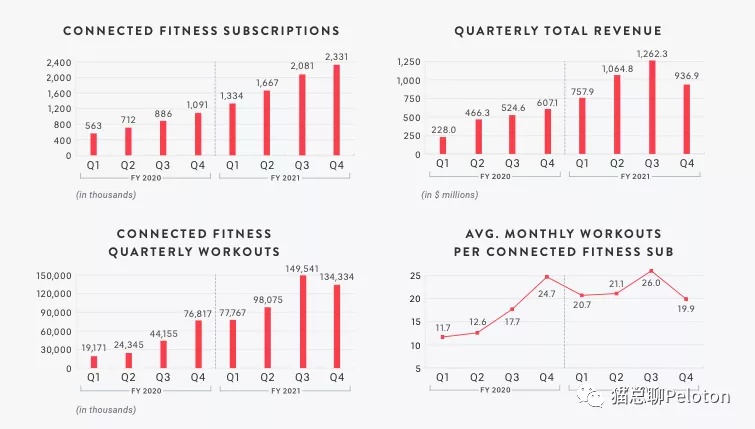

上周五,Peloton$Peloton Interactive, Inc.(PTON)$ 发布了他们最新季度的财务数据,主要指标趋势请看大屏幕:

Peloton 21 财年 Q4 主要指标变动

打眼一看数据表现,应该是 Peloton 自上市以来表现比较差的一个季度,而市场对这次财报的悲观解读也多了起来,主要观点集中在增速放缓以及竞争加剧。实际情况是否真的是这样?猫总带着疑问查阅了近几个季度官方的财报文件以及管理层的电话会议记录,这里试着分析一下从官方数据中看到的问题、背后的原因以及未来潜在的机会。

注意下面提到的内容仅作交流学习使用,不构成任何投资建议。投资有风险,入市需谨慎。

问题 1:跑步机召回超预期

这里说的超预期不是超预期的好,而是比预期的要差。CFO Jill Woodworth 在 Q4 电话会议中是这么说的:

As I mentioned a moment ago, initial Tread and Tread+ return rates were higher than our forecastas of the third quarter call. We are now recognizing a higher-than-anticipated expense associated with actual returns and have updated the return reserve rate accordingly….

很有意思的是,这个问题在电话会议里被提及之后,竟然没有一个机构投资者追问到底是怎么回事。猫总向前翻阅了 Q3 对于跑步机召回的预估指引,当时 Jill 是这么说的:

we are offering both Tread and Tread+ members the ability to return the product for a full refund. We currently estimate an increase to our return reserves for this in Q4 of about $50 million.

预估五千万刀,实际 Q4 经过调整预留了八千万刀左右作为退款准备金。这是什么概念?在跑步机停售之前有大约售出 125000 台 Tread+ 和 6450 台 Tread 跑步机,总计金额大约 $580 million。也就是 Peloton 原本预估大约 8.6% 左右的退货率,而实际退货率大约在 13.7% 左右。

多出来的 5% 退货用户是怎么回事?猫总分析可能的一个原因是同时拥有跑步机和单车的用户占总用户的 3%,这部分用户可能比较容易选择退货,一方面是因为使用了一段时间还可以全额退款有点占小便宜的感觉,另外本身还有单车在,即使跑步机先退了也还可以继续锻炼。而且由于整体经济形势不好,难说有些用户从优化成本的角度考虑,先退了贵的跑步机然后再换便宜的低配版,也是有可能的。

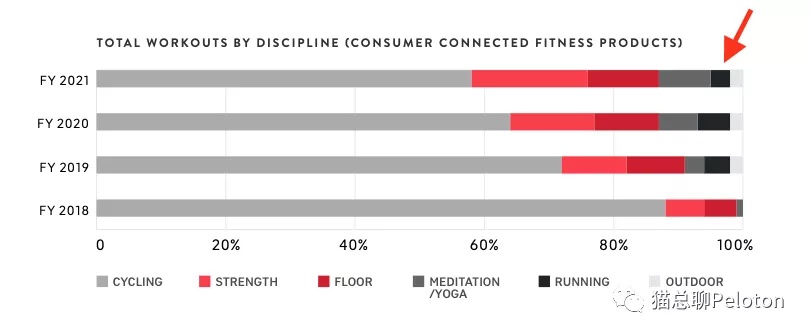

超预期的退货率带来几方面的影响:一是导致硬件设备毛利率低于预期。Q3 指引 21%,而实际只有 11%,除了原材料成本、单车降价以及物流加速包以外,跑步机召回所带来的额外资金和运营上的开销助攻了超预期的低毛利率;二是跑步类训练的使用占比有比较明显的下滑(如下图片所示);第三点,可能不那么明显,但实际上对于整体的用户增长也间接产生了不小影响,这个先按下不表,稍后再详细说。

不过从另一个角度看,这显然是个短期问题,具体影响什么时候可以结束?Jill 在电话会议中剧透表示:已经要翻篇儿了。

As we are now largely past these recall-related activities, we expect a rapid returnto more normalized and predictable execution across our logistics platform.

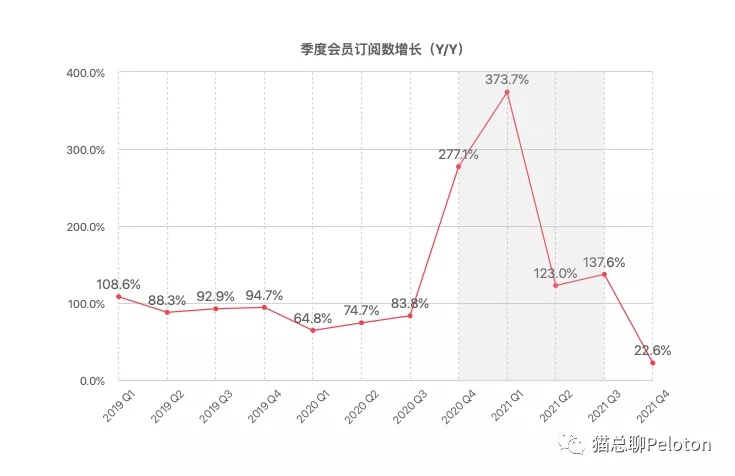

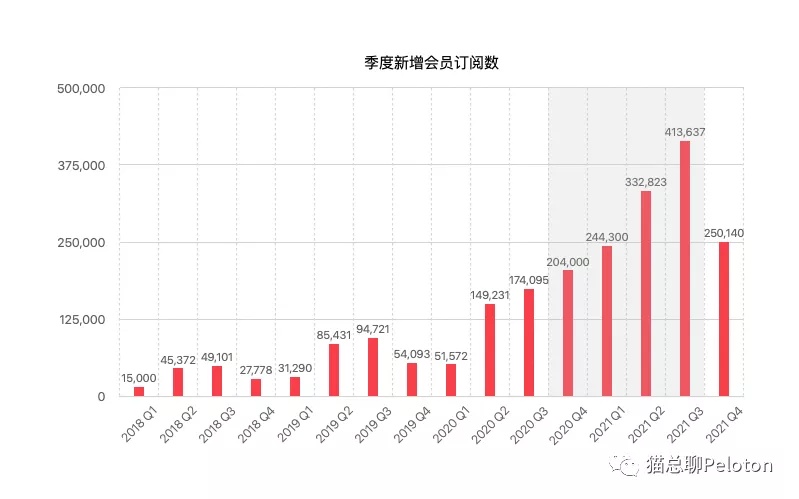

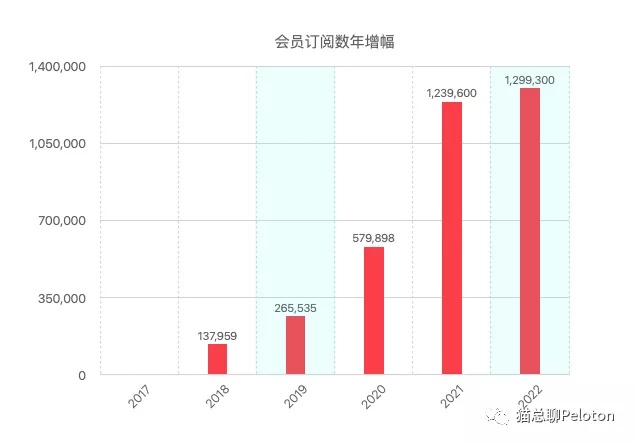

问题 2:全功能会员订阅增速减缓

全功能会员订阅总数同比去年增长 113.8%,看上去好像还不错,但仔细看下 Q4 订阅增量的 Y/Y 同比只提升了 22.6%。这可是不小的降幅。如果我们再对比疫情前(下图灰**域左侧),比如 2020 Q3 季度订阅增量 Y/Y 增长有 83.8%,也远高于最新季度的 22.6%。

该如何理解这个数的大幅下降?首先要清楚一点,疫情的特殊性从客观上来说是不可持续的,红利过后回归常态是必然。更为重要的是要看和疫情前相比,Peloton 是否还能维持较为健康的增速。如果我们抹平疫情的波动(下图中灰**域),直接看 2019 Q4 到 2021 Q4 的订阅增长情况,2019 Q4 当季新增订阅 54,093,2021 Q4 当季新增订阅 250,140。年复合增长 115%,这其实是相当惊人的增长速度了。

另外,管理层从上个季度就有明确提到,订阅增长将恢复到疫情前的淡旺季波动模式,Jill 在 Q3 电话会议里这么说:

As a reminder, prior to the COVID-19 pandemic, Q3 historically represented our highest engagement quarter of our fiscal year. So we expect typical seasonal patternsto reemerge as we come out of COVID and enter warmer summer months.

同时,在 Q3 针对 Q4 订阅新增数给出的指引数据是 194,140,逻辑是期望好于 19 年同期的三倍。实际完成情况是 250,140,远超指引预期。所以在 Q4 电话会议里 Jill 是这么评价这个数据的:

We made significant progress on product wait times with Bike and Bike+ order-to-delivery windows at prepandemic levels for the past several weeks. This was ahead of expectations, reflecting strong Bike and Bike+ demand as well as better-than-expected gross additions helped by secondary market sales.

看来 Peloton 在 Q3 承诺的未来六个月花一个多亿刀来提速物流运输起到了预期的效果,同时也表明单车的需求依然强劲。

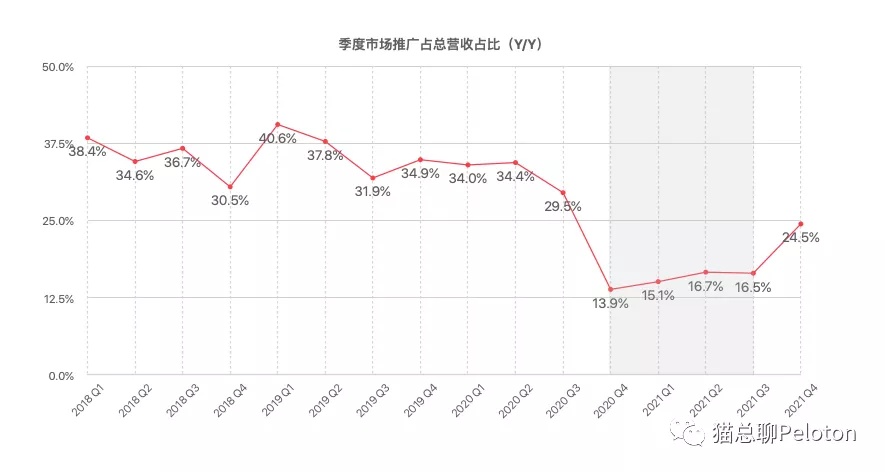

另外,疫情红利消退,订阅增长重现淡旺季特点,这个时候的增长是需要切换到市场营销来驱动的。在淡季投放效率和运营杠杆不高,Peloton 在这个时期内,很有可能有意的选择不那么激进的市场推广策略,从数据上看 Q4 市场推广费用占总营收 24.5%,这个数值是小于疫情前平均水平的。

另外还有一个因素可能造成市场推广费用占比降低,就是前面提到的跑步机召回,花了一个多亿刀。猫总在这里做一个假设(只是为了好玩):Peloton 官方没有提供 CAC 数据,但是通过用季度市场推广费除以当季度新增订阅数可以粗略的估算出一个硬件的获客成本值(由于没有考虑月度用户流失,实际的获客成本应该还要再低一些)。Q4 硬件设备获客成本 CAC 大约为 916.7 刀,如果把跑步机召回所花费的一个多亿刀都用来投放获客,理论上可以带来至少 10 万新增订阅。这样修正后季度订阅增量 Y/Y 会从 22.6% 至少提升到 71.6%,同时市场推广占总营收占比会从 24.5% 提升到 35.1%,各项数据的增长都会变得正常许多。这么看下来,跑步机召回超预期间接带来的影响其实比想象的还要大。当然前面也提到了,从下个季度开始召回的影响应该所剩无几了,尤其是 22 财年 Q2 开始,回归到传统的销售旺季,Peloton 的市场推广占比应该会有一定程度的提升,相应的订阅增长速度也有望恢复到疫情前的水平。

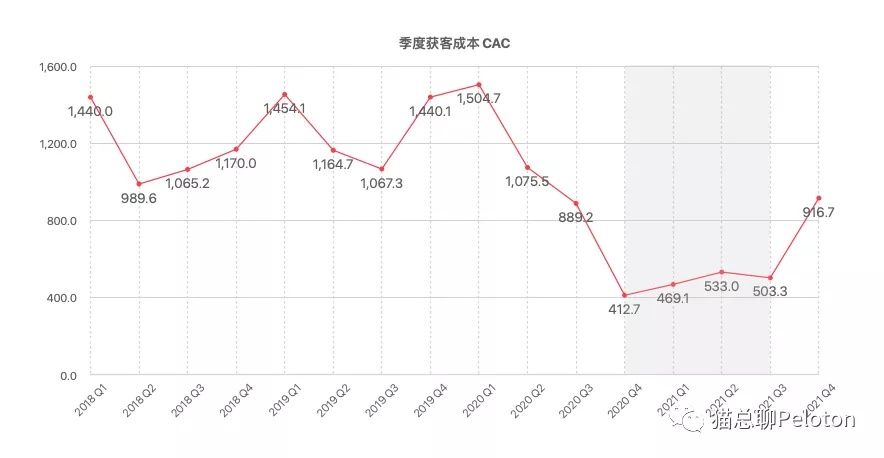

另外通过获客成本 CAC 的变化趋势,我们也可以从另一个角度来判断需求是否有在减弱。如果 CAC 持续提升,表示竞争加剧需求减弱,反之则说明需求水平没有减弱。按照前面提到的方法计算出来 CAC 的季度变化趋势如下图:

图中灰色的部分是疫情红利的几个季度,由于停止投放导致获客成本降低到 400 刀 - 500 刀。而最新的一个季度 Q4 虽然 CAC 有一定程度回升,但依然要低于疫情前的平均水平。如果我们把去年底单车降价的因素考虑进去,再给 CAC 加上 200 刀,也依然在疫情前的正常水平,表示用户需求并没有减弱。

说了这么多,大概总结一下,受疫情红利消退叠加跑步机召回超预期以及淡季低于过去平均水平的市场推广等短期因素影响,Q4 会员订阅增长速度环比有较大幅度的下降,但拉长到疫情前整体看,增速依然强劲。同时 Peloton 增长的底层逻辑和用户需求都没发生实质变化,随着召回影响的消退,以及市场推广力度的恢复,会员订阅增速有望回到疫情前的平均水平,也就是 70% 左右的年均复合增长速度。

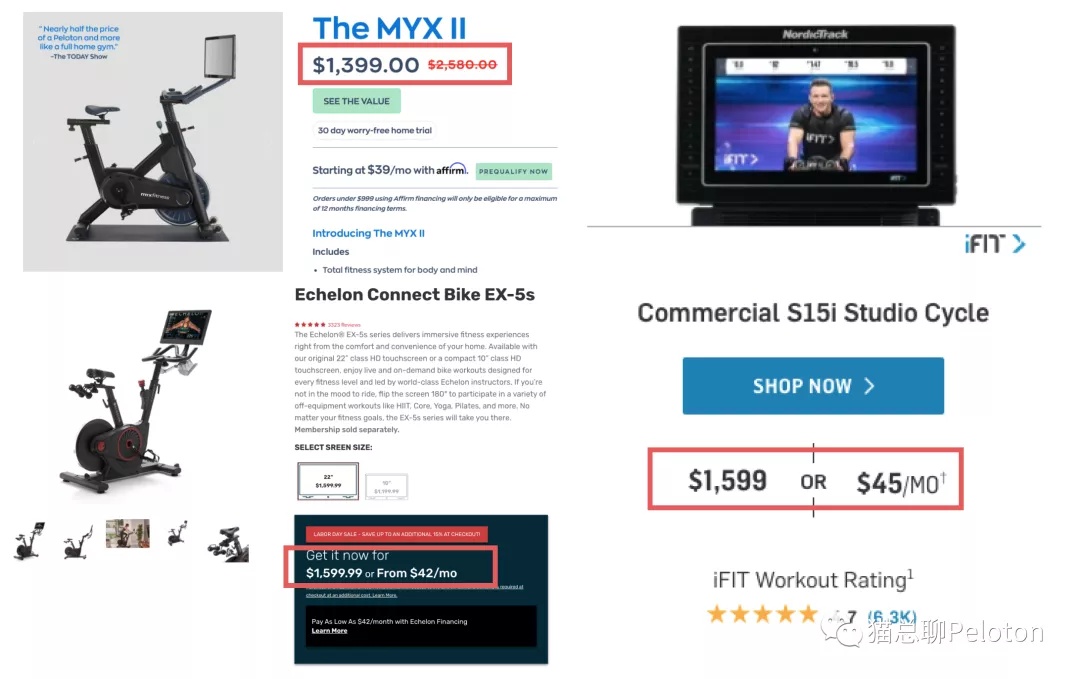

问题 3:Peloton Bike 开启价格战模式

本季度财报以及电话会议中还公布了单车进一步降价的消息,他们把 Peloton Bike 的售卖价格从 1895 美元降到 1495 美元。同时将分期时间延长到 39 个月,使得对应每月的分期价格从 49 美元下降到 39 美元。价格变动策略在全部售卖国家即刻生效。

在讨论降价策略之前要先明确一件事,即 Peloton 目前在互联健身市场里是缺乏真正意义上同级别的竞争对手的。这方面详细的逻辑可以参考猫总之前关于 Peloton 商业模式以及护城河的分析。简单来说 Peloton 在内容层面已经形成教练、音乐、用户之间的规模效应,同时通过将全部硬件利润拿去市场推广,在投获客层面也有规模效应,再加上超低的平均月度流失率,使得整个商业模式非常 Solid。目前同类型公司还没有看到任何一家有类似同级别的竞争力。这里摘录在 Q1 财务电话会议里 CEO John Foley 提到的关于竞争对手方面的观点:

It doesn't feel like we have a direct competitor right now. And as we invest aggressively in R&D and in stores and logistics and manufacturing and content and our whole vertically integrated product suite, we expect to continue to outpace and distance ourselves from a would-be competitor.

A lot of would-be competitors or people you hear in a handful of people that come up in conversations don't have real music, I would say. They don't have the relationships on the music front that we do. So you're not listening to fantastic pop music or hip-hop or country or whatever you like.

And if we can have lower prices over time, we believe that the idea of us having a true competitor is going to be a waning idea, and we're going to be pretty hard to compete with.

听上去很嚣张对吧?但是实际情况确实是这么回事 😂。随后 President William Lynch 补充到:

We track our share of Connected Fitness share vis-à-vis other competitors. And what we've seen is we don't think we've leaked demand for people who are impatient on getting a Peloton to some of those other competitors, if you think of them that way. We think people just wait for the Peloton.

再回过头来看这次的单车降价,电话会议中有个有意思的细节,一个投资人问管理层:你们这次单车降价是出于进攻还是防守?is the Bike price gotten offensive or defensive? 由于没有明显的竞争对手,出于防守角度来降价逻辑上是说不通的。这是稍微研究过 Peloton 的人都不会问的一个问题。Jonh 略显无奈的回复:

The price drop with Bike was absolutelyoffensiveas we think about the competitive landscape and we think about democratizing the access to great fitness, which has, as you know, always been in our playbook.

之后 William 略微有些激动地补充道:

No, I was just going to say on the price -- Jill, thanks. This is William. Just on the pricing, Doug, just underscoringthe point about it being offensiveand strategic…

问题问到总裁生气翻白眼敲黑板划横线也是有点 drama 😂。Peloton 在这里的战略选择是通过降低硬件价格以巩固竞争优势,而不是通过维持硬件价格来实现短期利润最大化。

猫总认为,不出意外的话,这次降价标志着互动健身市场在单车这个品类的战争已经结束了。为什么?我们看下几个企图成为 Peloton 竞争对手的同类型产品的情况:

Peloton Bike 降价之后变得和几家潜在竞品售卖价格一样甚至更低,这直接带来了一种“不公平”的竞争。潜在的竞争对手该如何在更少的投入下制造出足够有吸引力的产品来让用户购买并实现规模化呢?一个头脑清醒的用户又怎么会为劣质的体验多付钱呢?到一个时间节点之后这些无法形成足够规模的产品都会 gg,陆续退出市场。

对于 Peloton 自身而言,如果不出意外,单车降价将会带来各销售渠道转化率的提升,最终降低硬件获客成本,使得未来几个季度的 CAC 有望下探到疫情期间的 400-500 刀级别。同时硬件利润率不可避免的会有较大降幅。不过 Peloton 官方多次表示,他们不看硬件利润率,只看赚多少钱 😂。硬件就是会持续降价,尽可能的把能触达的用户都吸引过来,然后靠一个有强大运营杠杆,高粘性,每月重复消费的内容服务来贡献利润。如果有一天时机成熟, Peloton 直接把硬件也变成服务,即 HaaS(Hardware-as-a-Service),然后利用反向物流的能力定期升级硬件,那些还在为硬件利润率下滑而纠结的空头们会不会瞬间空翻多呢?

关于单车降价更详细的讨论可以点击文末 阅读原文,跳转查看猫总上周在雪球直播时聊到的相关内容。

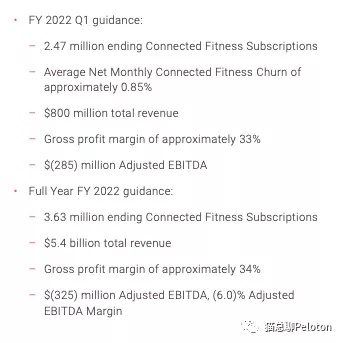

问题 4:22 财年指引低于预期

22 财年 Peloton 预计会员订阅总数将达到 363 万。从这个结果看,管理层此次给出的 22 财年指引,基本上是按照去除疫情影响之后,年均复合增长 70% 左右来估算的(如下图中高亮显示的部分)。

当然这比起疫情红利期间 100% 以上的同比增长是有下降。但不要忘记疫情红利是不可持续的,后疫情时代是否能按照一个健康的增速继续增长才是重点。整个互动健身市场的年复合增速在 35% 左右,Peloton 指引的这个速度已经超过了行业增速一倍了。另外我们再跨界看下苹果近几年的订阅服务增速,大概在年复合增长 39% 左右。70% 怎么看都是一个相当优秀的增长速度了。

当然,财报发布后股价大跌,从某种程度上也反映了市场对这种增长预期方面的落差。不过在短期市场消化了这种预期差之后又会怎样呢?随着单车进一步降价,低价跑步机开卖,以及未来力量训练的推出,都会进一步驱动后疫情时代 Peloton 在会员订阅核心指标上的增长,从而巩固他们作为互动健身的头部公司的地位。而核心内容订阅服务所带来的利润杠杆,随着时间的推移,将逐渐显现出它应有的威力。

就财务指引本身而言,Peloton 从上市到现在为止一共发布了八个季度的财报,之前七次指引的各项指标全部超预期,只有最近 Q4 这个季节因为跑步机召回超预期而导致营收毛利一项指标不及上季度指引预期。所以从过往履历看,Peloton 官方给出的指引还是相对保守和靠谱的。另外去年由于疫情影响,Peloton 还曾经多次上调指引预期。随着更低价格单车和跑步机的上市销售,不确定因素会逐渐清晰,不排除超预期后官方指引有进一步上调的可能。当然如果这两者销售都不及预期那问题就比较大了。具体如何站队,就看各位自行判断了,猫总这里仅提供一些参考。

财报中的彩蛋

最后,在财报 10-K 文件一个不显眼的地方,Peloton 官方确认了对 Latitude 32 公司的收购,整个 21 财年收购相关的动作包括:

- 收购公司:Precor(就这样静悄悄的合并了),Aiqudo(类似 Siri 的语音识别技术公司),Latitude 32(消费电子产品制作公司)

- 其他资产收购:除了上面的三家公司以外,Peloton 还完成了三项独立的交易,包括收购软件、技术以及开发团队等。财报中没有具体说是哪三项,但是根据之前的传言,有可能分别是:Peerfit(企业员工健康管理平台),Otari Mat(动作识别智能瑜伽垫) 以及 Atlas Wearable(运动手表)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 小时候可帅了00·2021-09-13Peloton 从上市到现在为止一共发布了八个季度的财报,之前七次指引的各项指标全部超预期,只有最近 Q4 这个季节因为跑步机召回超预期而导致营收毛利一项指标不及上季度指引预期。优秀的公司也需要休息。2举报

- 老夫追涨杀跌·2021-09-13于细节中抽丝剥茧,丝丝入扣的分析,猫总果然名不虚传。1举报

- 宝宝金水_·2021-09-13比较喜欢财报中的彩蛋,就是你分享的这,感觉就是后市的伏笔。1举报

- 哎呀呀小伙子·2021-09-13这样的解读很别致呀,颇有一种私家侦探的味道。1举报

- 七色祥云6·2021-09-15感谢博主分享了这只牛股,好好研究一下,看看有没有上车机会哈!点赞举报

- 布莱登森林·2021-09-15疫情刺激了户内运动器材的需求,确实是不错的赛道!点赞举报

- 栋哥·2021-09-15疫情中,还能继续盈利,这样的公司确实不简单,太强啦!点赞举报

- 重庆GEL·2021-09-13什么时候我们也能用这样的服务,感觉还是挺实用的点赞举报

- 马丁靴子·2021-09-13能撑过疫情红利并却还能持续增长的公司是不容小觑的点赞举报

- 路人丙钉钉·2021-09-13好详细的介绍,有图有文有数据,分析的也很到位,帮助透过现象看本质~点赞举报

- 揭人不揭短·2021-09-13当初看的时候也跟风以为解读为利空,经你一分析,恍然大悟。1举报