VIX:交易皇冠上的金融产品

大盘昨夜惊魂摆动,对于熟悉VIX的虎友来说,或许收获颇丰。本文将为您讲解原因。

首先从VIX是交易皇冠上的产品这个名头说起,我想它实至名归。

如果你自觉懂了VIX和相关交易标的,那期货、期权、ETN这些相对复杂的金融产品,应该都在你的知识圈。

以VIX指数关联广泛交易的标的VXX为例,它是这三种概念结合一起的产物。

什么是VIX

鉴于VIX指数的计算方法,VIX期货的运作方法都属于散户能接触到的产品中最复杂的一种,就不过多阐述其中细节。

VIX数字代表的是SPX 30天到期的期权隐含波动率(IV),IV也是大盘年化的波动范围。$标普500波动率指数(VIX)$ $标普500(.SPX)$

可以说的更通俗点,举个实例:如果说现在的VIX是16,那就意味着S&P500指数在未来30天内的期望的波动范围为年化16%。如果说SPX是2300,那么人们期望的一年内SPX的波动价格为1932(2300*84%)-2668(2300*116%),概率为68.2%。

注意到VIX是衡量30天的,所以我们将年化的波动率月化,公式为30天波动=VIX/sqrt(12)。把VIX代入公式,结果为4.62,也就是说当前投资者预期大盘在一个月内的波动为4.62%。

VXX和VIX的关系

VXX是一只关联VIX的ETN。现在市场上所有VIX衍生品几乎都是基于VIX期货的,因为VIX指数其本身不能交易。我们以VXX为例,它的流动性很好。$VIX波动率主连 2202(VIXmain)$

VXX通过持有近月以及次月两个月的VIX期货来合成出一个30天到期的VIX期货价格。$短期VIX期货ETN(VXX)$

VXX定价公式:

VXX=(N1*F1+N2*F2)*C

-F1为第一个月份VIX期货的价格;

-F2为第二个月份VIX期货的价格;

-N1为持有第一个月份VIX期货的合约数;

-N2为持有第二个月份VIX期货的合约数;

-C为调整系数(与实际VXX交易价格会有溢价或折价,系数用C表示)

所以买VXX就相当于买了VIX前两个月的期货合约,但近月和次月的合约的比例不是1比1,简单的说是一个随时间的变化而变化的比例,比重由第一月逐渐转移到第二月。比如现在是80/20,明天是78/22,后天是76/24依此类推。

虽然两者的属性和算法完全不一样,但两者的相关性(correlation)有80%左右。

在任意时刻,市场上有8只VIX期货合约,这8支合约是连续的8个月,每个月1只。每个月的交割日为下个月SPX monthly期权到期日往前推30天。SPX的monthly期权到期日为每个月的第三个星期六,那么往前30天的结果是每个月的星期三,即为VIX期货的交割日。例如下一个到期的SPX monthly期权为2022年2月18日,那么对应的VIX期货价格日为2月16日。另外,在前2个月有每周交割的VIX小期货合约,此篇文章暂不涉及。$迷你VIX波动率主连 2202(VXMmain)$

交易VXX的姿势

知道以上,再短暂去钻研他们,或许将让你远离交易VIX。

而VIX产品之所以受欢迎,因为波动高对应的收益潜力;此外,则是提供了做空大盘之外的另一种选择。是收益率更多的那一种,且以做多的姿势。

以上图为例,VXX涨了105%,而标准普尔500指数下跌11.84%。然后当标准普尔500指数从低点反弹10%时,VXX下跌了31.6%。这就是短线和日内交易者想要VXX的时候。

最大的日内机会,或许VXX提供了一种。当标普500指数出现大幅下跌(或随后反弹)时,这种情况下,买入或做空都意味着把VXX当提款机的机会。

为什么VXX不能长持

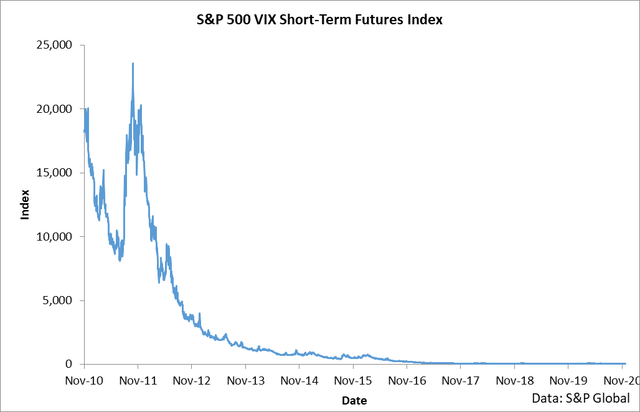

VXX十年回报率是多少知道吗,如下图显示之一种。

和VIX期货一样,千万不要以年甚至月为单位长期多VXX。这是关于VIX产品的忠告之一,它是交易的皇冠产品,短线那种。

为什么会如此?可以说因为它的产品结构注定,因为VIX期货的曲线结构。一般来说VIX期货的曲线都是类似下图的形态,即远期的期货价格通常都要比近期的高,近期比VIX指数高。所以如果假设VIX指数不变的情况下,VIX期货的价格随着时间的推移理论上就会向VIX指数收敛。这个向下收敛的过程,也被形象的称为“Roll down”。

VXX因为是持有VIX前两个月的期货,而且是比重一直向远期滚动(如文中第二条所述),那就造成了VXX持有的第一个月合约价格一直下降,同时还在换仓到价格更高的第二个月,而第二个月的价格通常更高而且也在下降。这样不断的买入更高的远期期货再"Roll down",便是VXX为什么10年间可以从$100下跌至$0.18的主要原因。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看