六大顶流资管持仓变动:巴菲特精准加仓动视暴雪引质疑

信息显示在对于美国FANG等大型科技公司前景的态度上,资管公司出现了较大的分歧。不过,有一个标的可能成为2022年的赢家——标普500指数ETF(SPY.US)。

最近两天,索罗斯、巴菲特、达利欧等资管大佬这两天纷纷公布了其资管公司上季度持仓情况,信息显示在对于美国FANG等大型科技公司前景的态度上,资管公司出现了较大的分歧。不过,相对于纳斯达克,有一个标的在2022年明显更受青睐——标普500指数ETF(SPY.US)。

在《巴伦周刊》中文版跟踪的多家海外资管公司中,至少有三家对标普500指数ETF进行了加仓,包括索罗斯基金、桥水基金和摩根士丹利,甚至已经成为桥水基金的第一大仓位。

亚马逊则可能成为输家,上述三家基金分别卖出或者清仓了亚马逊。

美国证监会(SEC)规定,管理股票资产超过一亿美金的机构,需要在每个季度结束之后的45天之内,向SEC提供其季末持仓报告。这些报告无疑是财富流动的风向标。

1

索罗斯基金:大幅押注Rivian

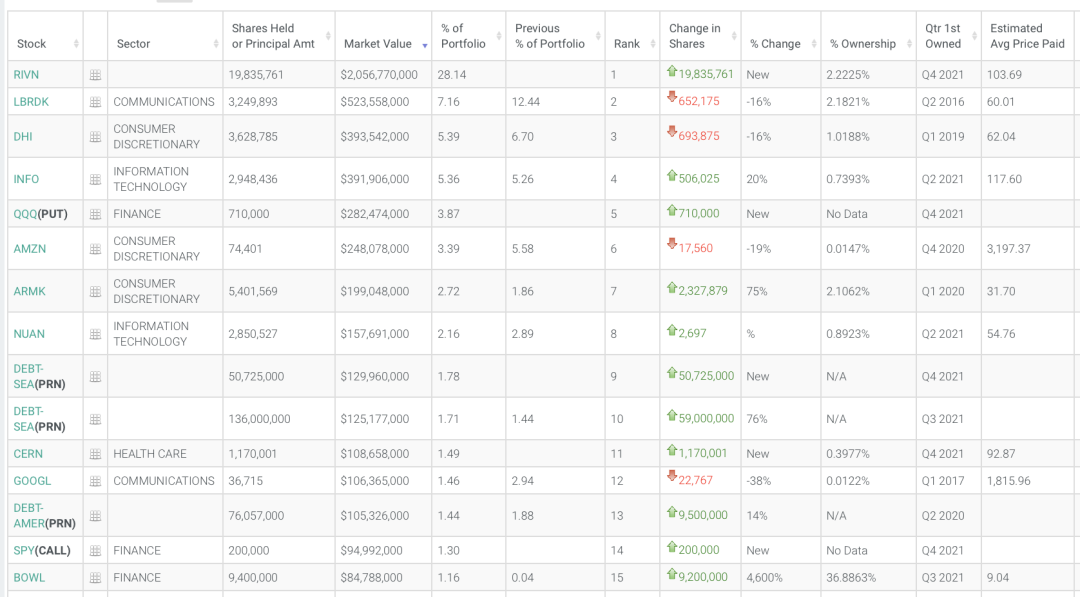

索罗斯基金向SEC提交的季末投资文件显示,截至2021年四季度末,索罗斯基金的美股组合市值为73.08亿美元,较上一期末的54.17亿美元显著上升。

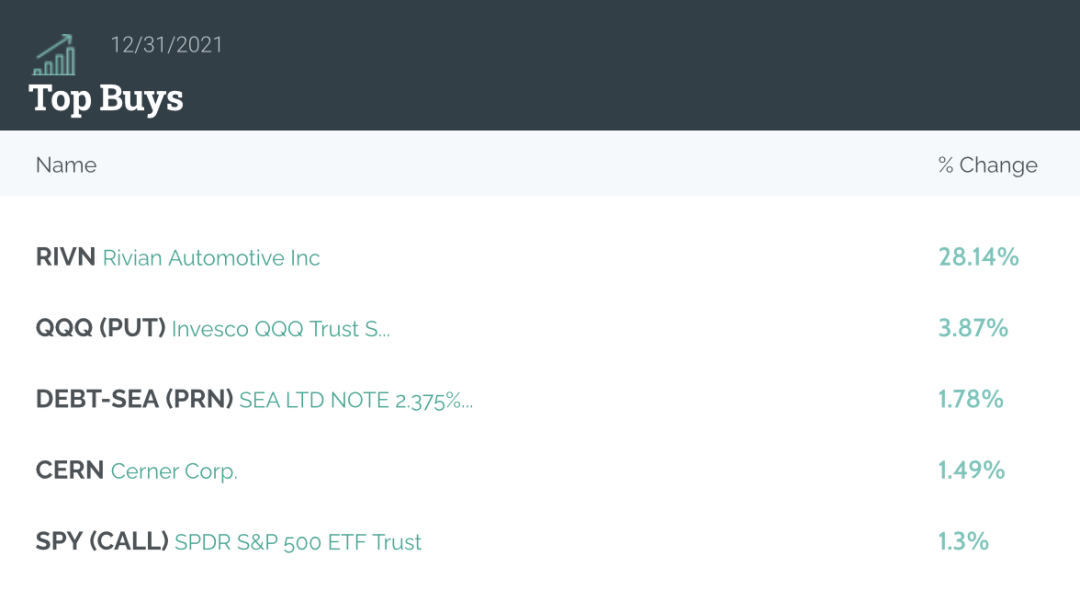

索罗斯基金的前五大持仓股为Rivian(RIVN.US),Liberty Broadband Corp(LBRDK.US),霍顿房屋(DHI.US),Ihs Markit(INFO.US),纳斯达克100指数(QQQ)看跌期权。前十大持仓占比达61.69%。

2021年第四季度,索罗斯基金大举买入特斯拉的竞争对手Rivian,报告显示其共持有1983.57万股Rivian,市值达20.57亿美元,占其投资组合28.14%,为其第一大重仓股。

2021年第四季度,索罗斯基金前五大增持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

但迄今为止,Rivian可能并没有为其带来投资收益。Rivian于2021年11月10日上市,于11月16日冲上$179.47的股价高峰后,一路下跌。2022年迄今为止已经下跌了约43%。

根据股票数据跟踪网站Whalewisdom的分析,索罗斯基金可能是以$103.69的平均价格买入的的Rivian。截至2月14日美股收盘,Rivian报62.65美元。假设2022年索罗斯持有的Rivian仓位未变,这笔投资可能为其带来了超过8亿美元的减值损失。

2021年第四季度,索罗斯基金还买入了71万份纳斯达克100指数(QQQ)看跌期权合约,以及20万份标普500指数(SPY)看涨期权合约。

一位前基金交易员对《巴伦周刊》中文版解释,这一操作可以理解为索罗斯基金更看好标普大盘股,用看跌期权来对冲科技股下跌的动作。

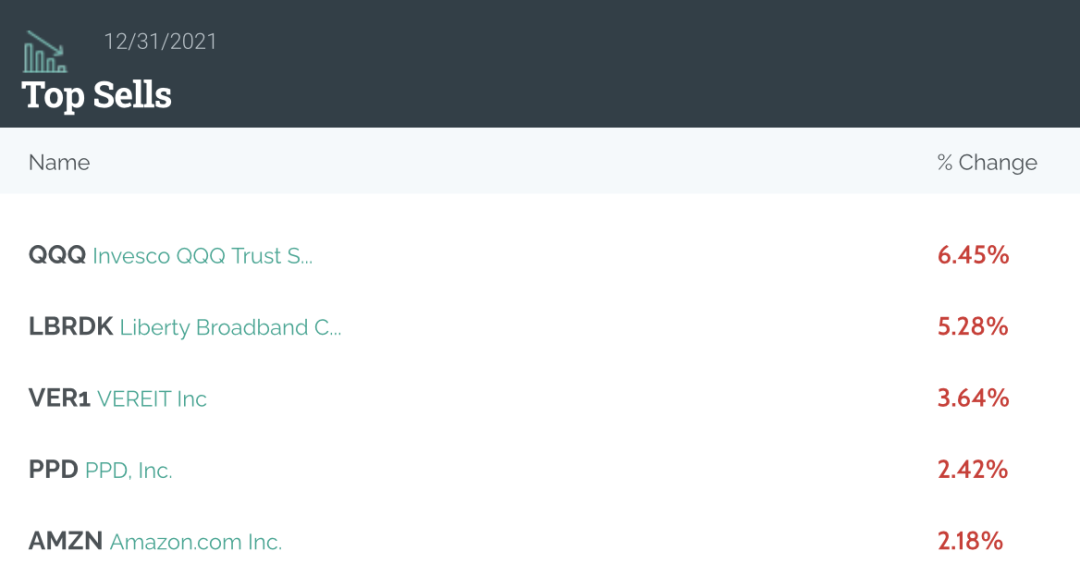

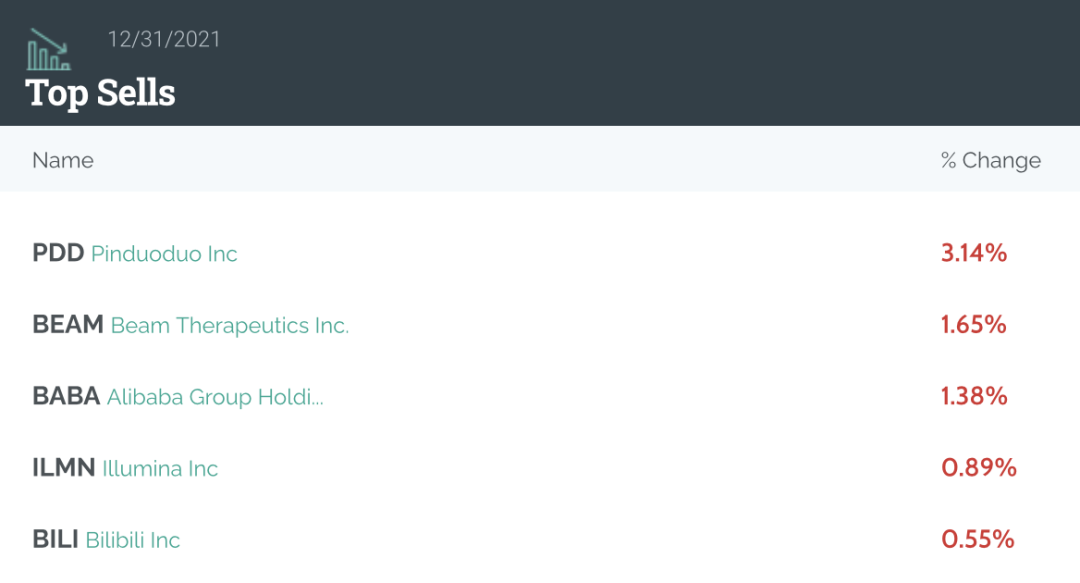

同时,索罗斯基金降低了大型科技股的仓位,包括减持38%的谷歌(GOOG.US)、27%的游戏公司动视暴雪(ATVI.US)以及19%的亚马逊(AMZN.US)。

2021年10月,索罗斯基金管理CEO兼CIO菲茲派翠克曾指出,美股进入周期晚期,可以做一些获利了结。

2022年迄今谷歌下跌6.48%,亚马逊下跌6.93%,动视暴雪大涨22.5%。

2021年第四季度,索罗斯基金前五大减持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

同时,索罗斯基金持有271.7万股滴滴(DIDI.US)。

索罗斯基金前15大持仓及变化

数据截至2021年12月31日

资料来源:whalewisdom

2

桥水基金:增持消费和中概互联

桥水在上季度持仓总市值环比减少约10亿美元至172亿美元,十大重仓股集中度为35.59%。

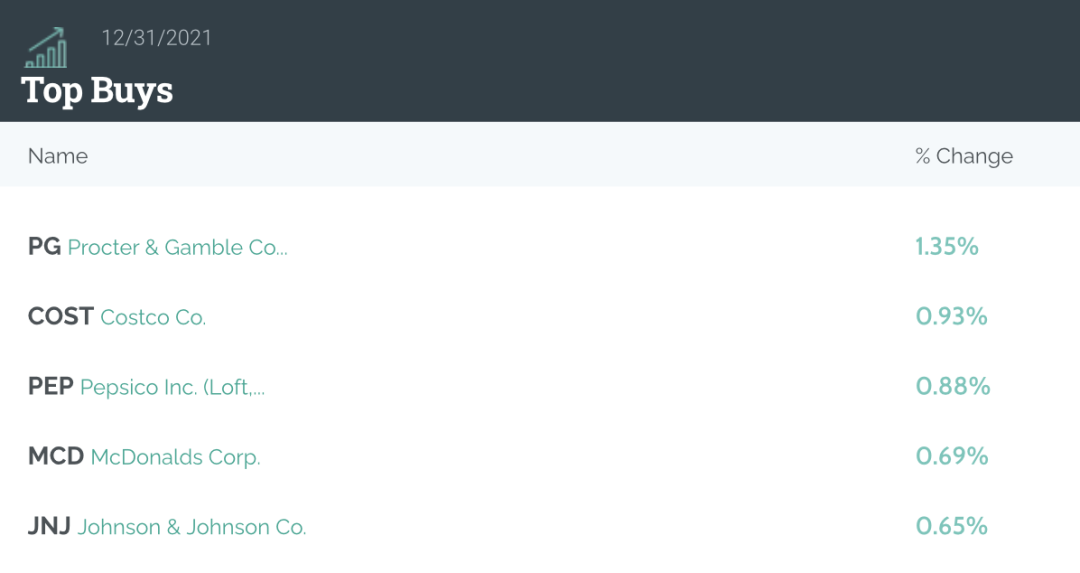

报告期内,桥水增持了299只股票或ETF,其中增持规模最大的五个标的均与消费行业有关,分别是宝洁(PG.US)、好士多(COST.US)、百事可乐(PEP.US)、麦当劳(MCD.US)和强生(JNJ.US)。

2021年第四季度,桥水前五大增持

数据截至2021年12月31日

资料来源:whalewisdom

除此之外,桥水基金也增持了三大中概电商股——拼多多(持股数增加38%)、京东(持股数增加33%)和阿里巴巴(持股数增加29%),截至2021年四季度末,桥水持有逾1000万股拼多多股票。

此外,蔚来和百度也获增持。

桥水基金投资研究主管Rebecca Patterson认为,2022年存在投资中国的机遇,因为中国在向市场增加流动性,相比之下,全球其他地方开始加息。新冠肺炎疫情和美联储加息前景意味着,美国市场将出现波动性。

同期,桥水减持了292只股票或ETF,其中沃尔玛(WMT.US)减持幅度达43%,其对新兴市场的敞口也有所下降,新兴市场主题的ETF——EEM、IEMG、VWO为基金前三大卖出。

与此同时,亚马逊、万事达卡(MA.US)、甲骨文(ORCL.US)、奈飞(NFLX.US)、耐克(NKE.US)等公司遭到清仓。

截至第四季度,标普500ETF跃升至桥水持仓第一位,总持仓占比5.2%。

3

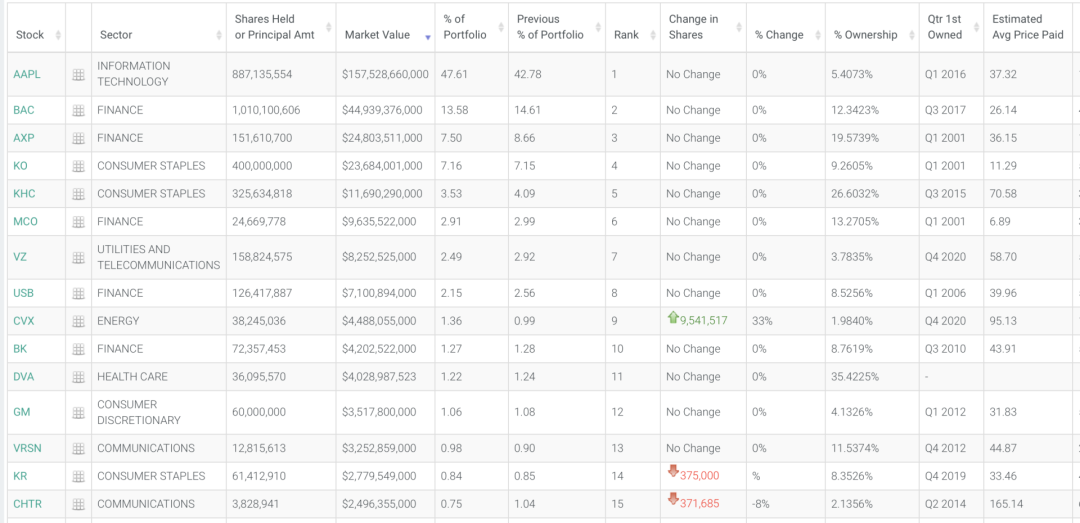

伯克希尔-哈撒韦:坚守苹果

伯克希尔-哈撒韦3309.5亿美元的投资组合非常集中的投资组合有44家公司,比上个季度多了一家公司。前5大持仓占投资组合总额的79%以上。

截至2021年第四季度末,持仓占比和排名依次为苹果 47.61%、美国银行(BAC.US) 13.58%、美国运通(AXP.US) 7.5%、可口可乐(KO.US) 7.16%和卡夫亨氏(KHC.US)4.09%。

伯克希尔-哈撒韦前15大持仓及变化

数据截至2021年12月31日

资料来源:whalewisdom

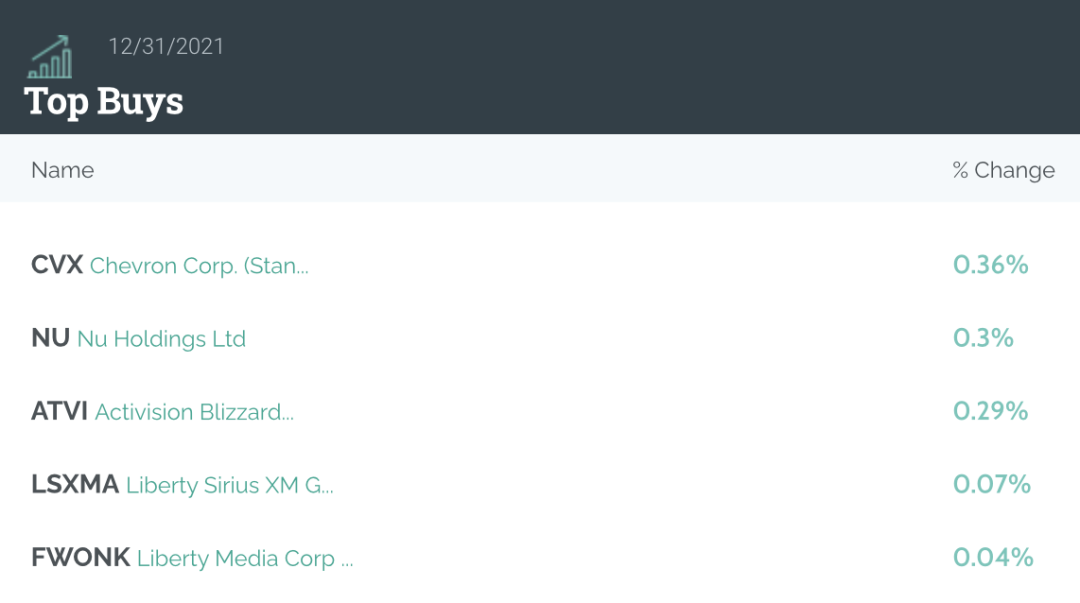

从持仓比例变化来看,前五大买入标的分别是:雪佛龙(CVX.US)、Nu Holdings(NU.US)、动视暴雪、Liberty SiriusXM Series A(LSXMA)和自由媒体公司(FWONK.US)。巴菲特在第四季度购买了954万股雪佛龙股票,使其持有量达到3820万股。

2022年迄今,能源巨头雪佛龙的股价随着油价上涨而水涨船高,涨幅达16.46%。若伯克希尔持有雪佛龙的股票数量在今年一季度没有大幅变化,那么雪佛龙这一只股票2022年至今为伯克希尔贡献了7.39亿美元的利润,约合47亿人民币。

2021年第四季度,伯克希尔-哈撒韦前五大增持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

第四季度披露13F之后,有投资者质疑伯克希尔-哈撒韦存在内幕交易。原因是在微软同意以687亿美元收购动视暴雪(Activision Blizzard,ATVI)之前,沃伦·巴菲特的伯克希尔-哈撒韦收购了该公司的大量股票。

1月18日,微软宣布将以每股95美元的价格收购游戏开发和互动娱乐内容发行商动视暴雪,交易总价值达到687亿美元,该股2月14日收于$81.50。伯克希尔-哈撒韦持有的1470万股Activision现在价值超过10亿美元。

在《巴伦周刊》报道该消息后,有读者评论:”这肯定是内部交易。巴菲特几乎把盖茨当成他的养子,巴菲特不可能在消息发布之前不知道这件事。”

“在过去几年里,这是我所见过的最明显的内幕交易案例,”另一位读者表示:“ 一家电子游戏公司原本不可能入巴菲特的法眼。但他们最终会逍遥法外,因为他们是民主党的巨大捐助者。”

目前尚不明确美国监管机构是否会对这一交易进行审查。

4

摩根士丹利增持苹果,卖出12%的亚马逊

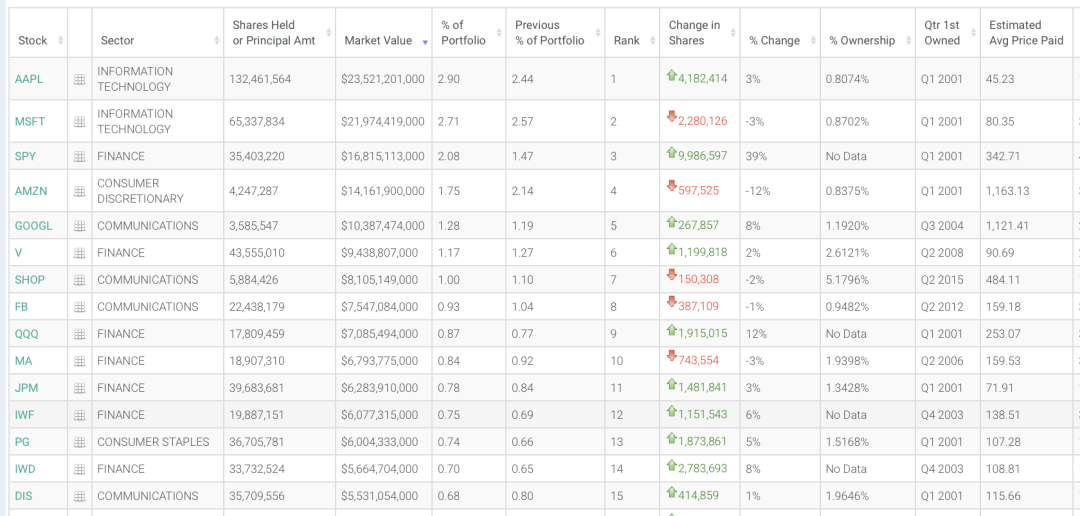

摩根士丹利的报告显示,2021年第四季度其持仓总市值达8098.69亿美元,上一季度总市值为7424.79亿美元,环比增长9%。前十大持仓标的占其总市值的15.54%。

其中,前五大重仓股分别为:

苹果(APPL.US)位列第一,持仓约1.32亿股,较上季度持仓数量增加了3%;

微软(MSFT.US)位列第二,持仓约6533.78万股,较上季度持仓数量减少了3%;

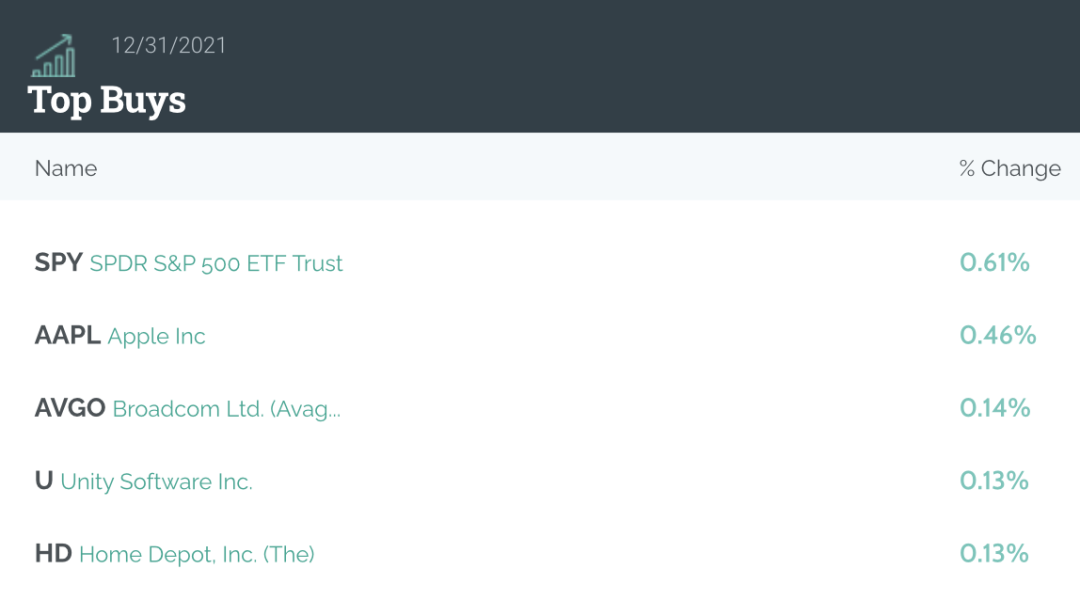

标普500指数ETF(SPY.US)位列第三,持仓约3540.32万股,较上季度持仓数量增加了39%;

亚马逊位列第四,持仓约424.73万股,较上季度持仓数量减少了12%;

Alphabet位列第五,持仓约358.55万股,较上季度持仓数量增加了8%。

摩根士丹利前15大持仓及变化

数据截至2021年12月31日

资料来源:whalewisdom

从持仓比例变化来看,前五大买入标的分别是:标普500指数ETF、苹果、博通(AVGO.US)、Unity Software(U.US)和家得宝(HD.US)。

2021年第四季度,摩根斯丹利前五大增持

数据截至2021年12月31日

资料来源:whalewisdom

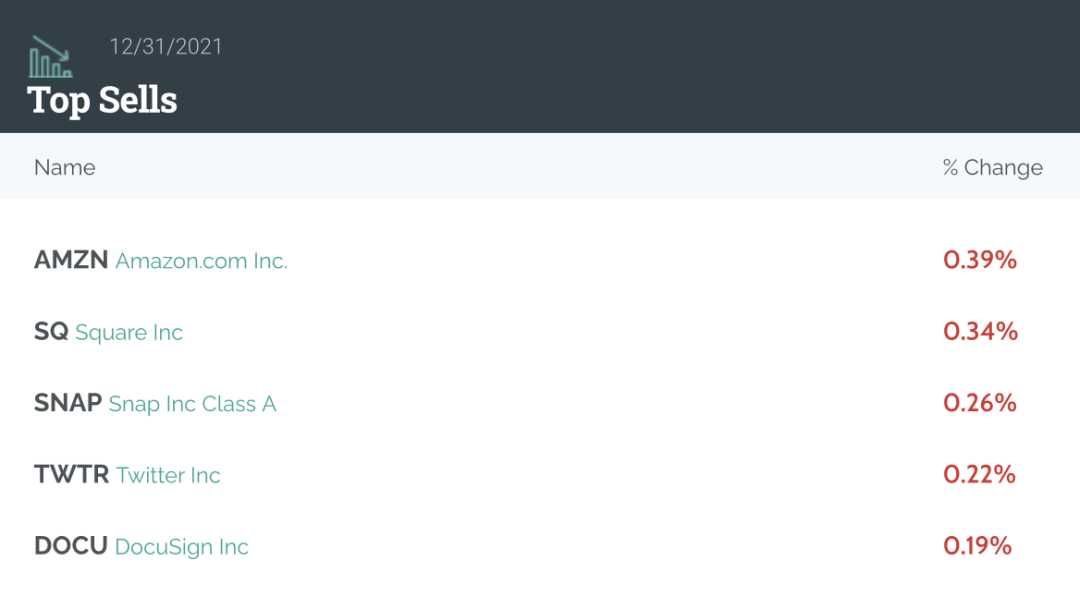

前五大卖出标的分别是:亚马逊、Square(SQ.US)、Snap(SNAP.US)、推特(TWTR.US)、DocuSign(DOCU.US)。

2021年第四季度,摩根斯丹利前五大减持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

今年至今,Square下跌30.88%,Snap下跌15.76%,Twitter下跌17.42%,DocuSign跌超45%,近乎腰斩。

5

景林:增持中概股和新能源公司

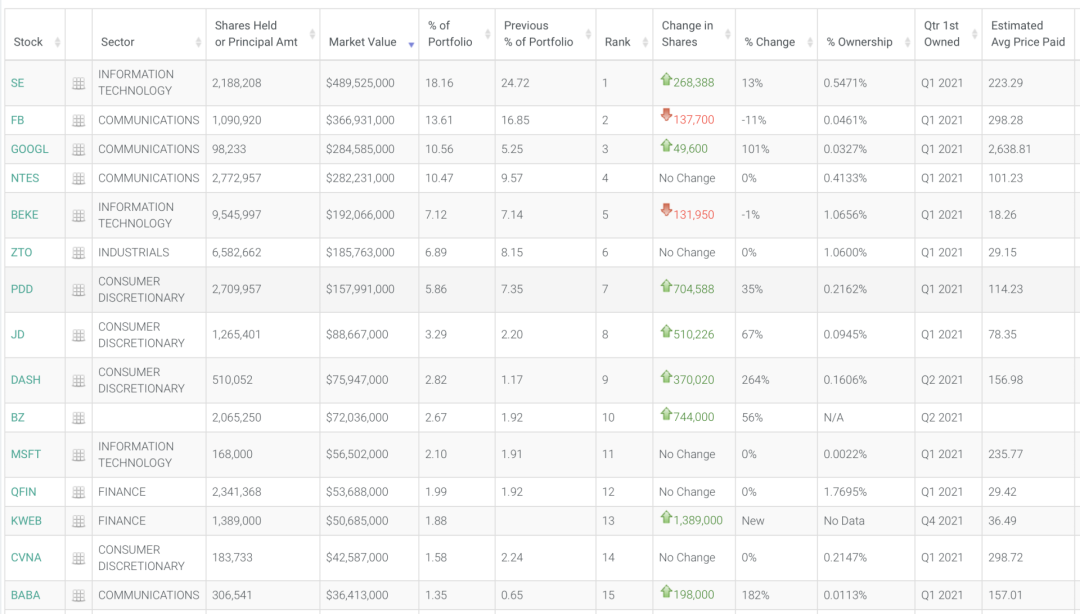

景林资产的报告显示,截至2021年四季末,景林资产在美股合计持有34家企业,市值合计约27亿美元。

景林资产持仓集中,前十大持仓在总市值中的比重高达81.45%,其中,中概股公司有6家,分别为网易(NTES.US)、贝壳(BEKE.US)、中通(ZTO.US)、拼多多(PDD.US)、京东和Boss直聘(BZ.US)。

景林前15大持仓及变化

数据截至2021年12月31日

资料来源:whalewisdom

截至2021年第四季度末,景林资产头号重仓股是SEA(东海集团),持仓市值为4.90亿美元,持股数量由192万股增至218.8万股,投资组合占比为18.16%,较上季度持仓数量增加13%。

Meta Platform位列第二,持仓约109.09万股,投资组合占比为13.61%,较上季度持仓数量减少11%,减持13万股至109万股。

谷歌A位列第三,持仓约9.82万股,投资组合占比为10.56%,较上季度持仓数量翻一倍。

同时,在2021年第四季度,景林资产大幅增持中概互联网企业和新能源汽车公司。其中,增持:

阿里巴巴(BABA.US)19.8万股至30.65万股;

拼多多70.46万股至271万股;

BOSS直聘74.4万股至206.5万股;

京东51万股至126.5万股;

富途(FUTU.US)47.8万股至52.4万股;

B站(BILI.US)16万股至68.3万股。

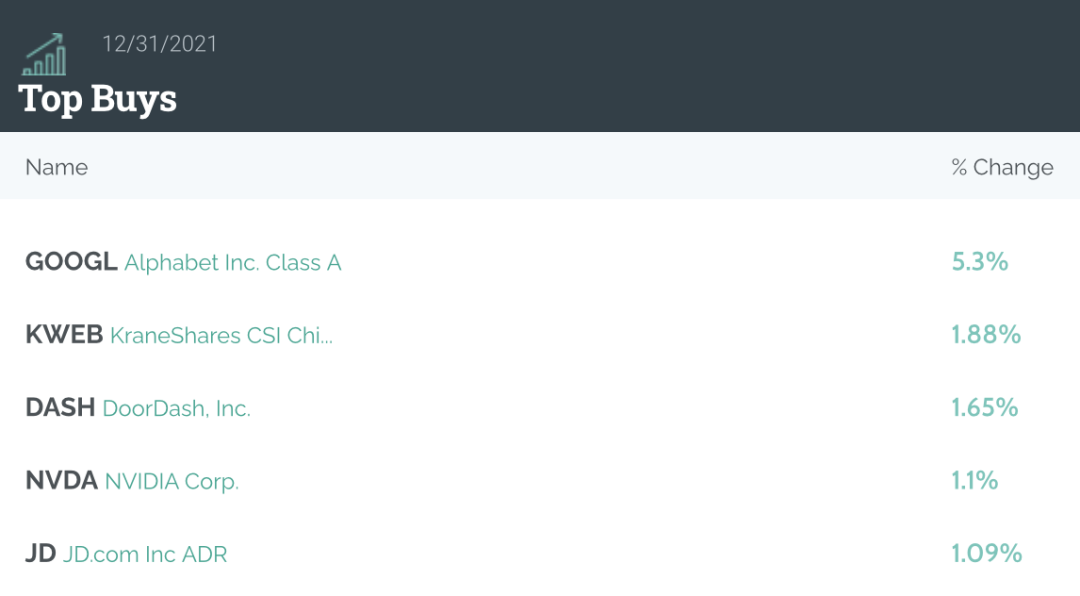

与此同时,景林资产新买入138.9万股金瑞基金旗下跟踪海外中概科技股的ETF——KWEB,占投资组合比重为1.88%。

景林资产对中通和网易的仓位保持不变,对其持仓占投资组合比重分别为6.89%和10.47%。

新能源汽车赛道上,景林加仓了两家造车新势力。对小鹏汽车(XPEV.US)持股量由13.8万股增至21.8万股;对理想汽车(LI.US)的持股量由28.4万股增至98.5万股。此外,新买入1.43万股特斯拉(TSLA.US)。

2021年第四季度,景林前五大增持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

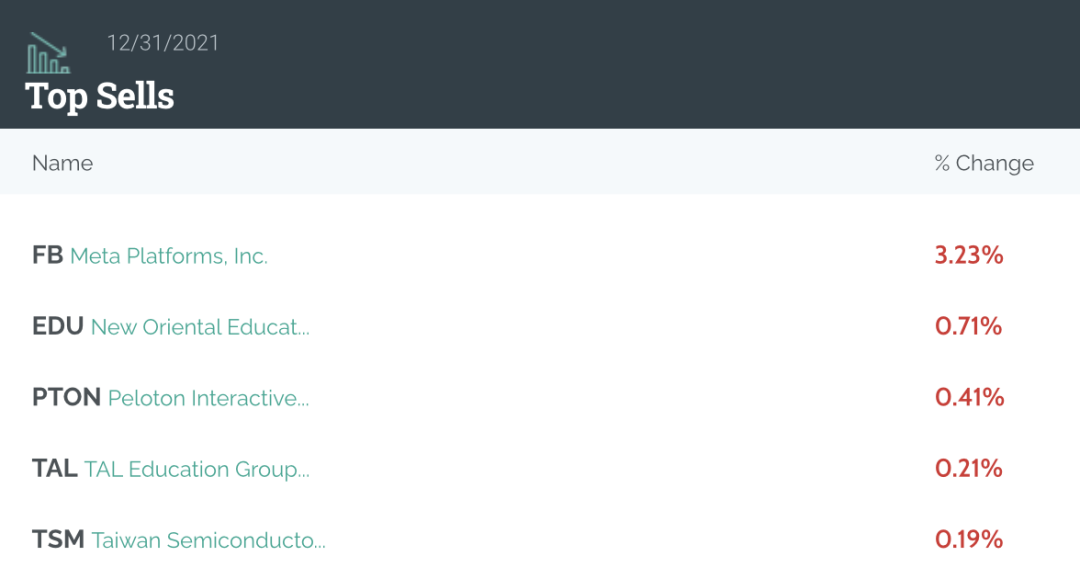

此外,景林彻底清仓了中概教育股好未来、高途和新东方,并卖出了部分Meta和台积电。但截至四季度末,持有Meta股票仍超过100万股,占其投资组合的13.61%。

2021年第四季度,景林前五大减持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

自今年年初至2月14日美股收盘,Meta Platforms下跌35.28%,新东方下跌30%,好未来20.87%,Peleton下跌8.19%,台积电跌0.45%。

根据公开信息,景林资产董事总经理田峰在2021年末表示,中国互联网公司前期经历了相当程度的调整,在核心公司基本面没有太大问题的前提下,目前的估值具有吸引力,是逆向布局非常好的时期。同时,景林指出,参考智能手机行业,新能源汽车在渗透率超过20%之后,会进入爆发期。市场波动为耐心的长期投资者提供了一个便宜买入好公司的机会。

6

高瓴资本:看好理想,卖出蔚来

2021年四季度,高瓴资本继续重仓科技股,延续了对生物科技、硬科技领域的投资主线。

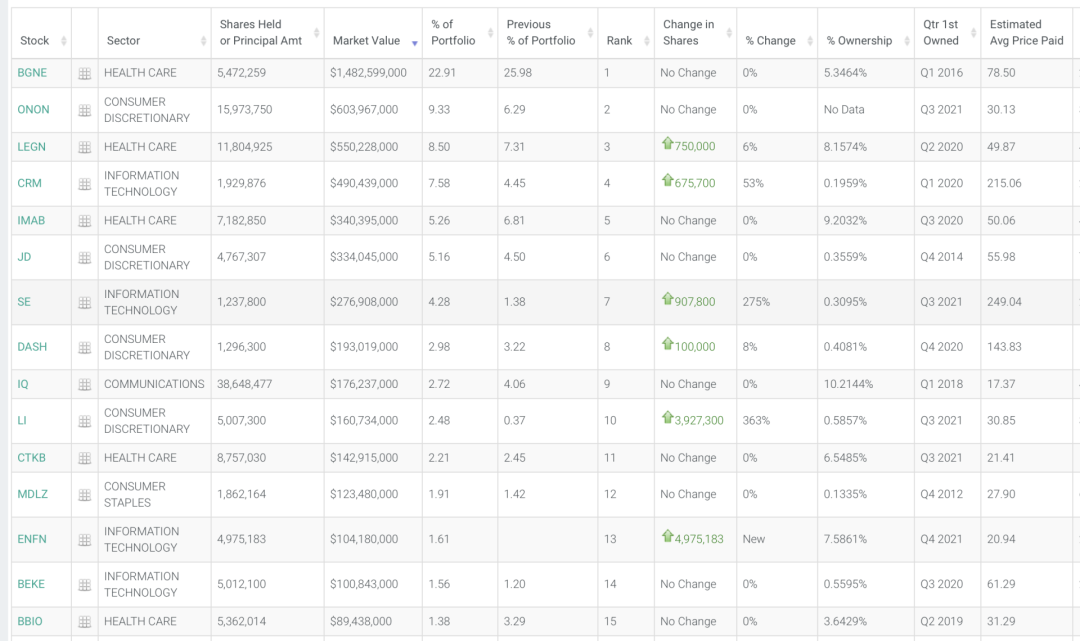

高瓴旗下专注于二级市场投资基金管理人HHLR Advisors提交的投资报告显示,截至2021年第四季度末,HHLR在美股市场持有76只股票,生物科技、云计算和新能源等科技型企业占比超过七成。

当季前十大重仓股为百济神州、On 昂跑、传奇生物、赛富时、天境生物、京东、Sea、DoorDash、爱奇艺、理想汽车。其中6只为中概股。

高瓴前15大持仓及变化

数据截至2021年12月31日

资料来源:whalewisdom

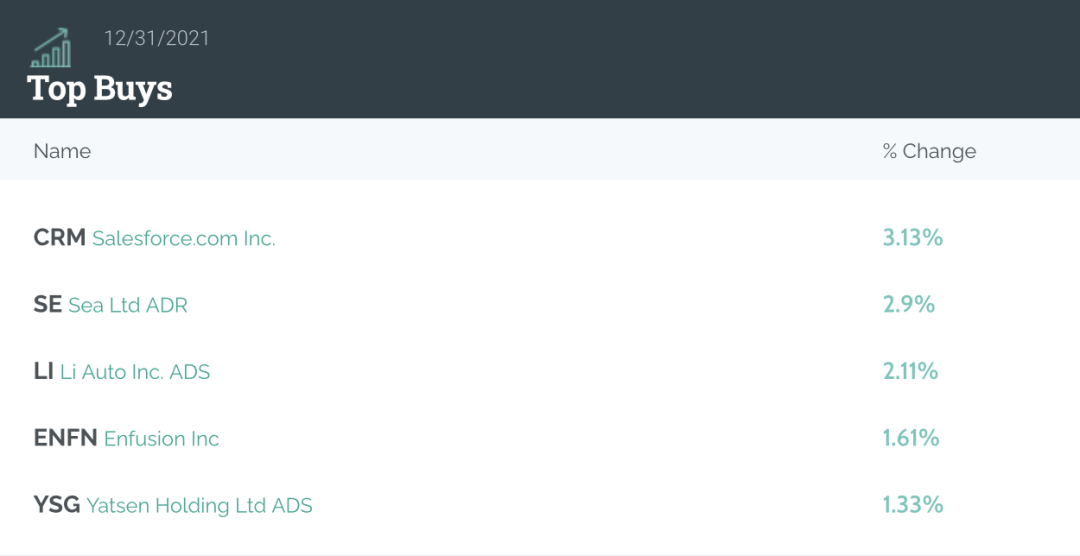

2021年第四季度,高瓴资本大幅买入小鹏汽车和理想汽车,增持幅度分别为455%和363%,持有股票数量分别为66.7万和500.7万股。至此,理想汽车跻身高瓴十大重仓股行列。

但对同为造车新势力,高瓴对蔚来汽车看法截然不同。在四季度卖出59%的蔚来持仓,对其持仓从三季度的85.9万份ADS降至35万份。

2021年第四季度,高瓴前五大增持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

在科技领域,高瓴四季度还大幅增持了赛富时和有 “东南亚小腾讯” 之称的Sea,生物科技依旧是高瓴在美股的重点方向,高瓴长期看好的百济神州和天境生物仍在前十大重仓股的行列。

此外,高瓴对自一级市场就开始投资的美妆品牌“完美日记”母公司逸仙电商四季度持仓为4045.1713万股,相比三季度大幅增加超过4000万股。原因可能并不是增持,而是从一级市场上市后的普通股转成二级市场可流通的ADS后在13F报告中披露。

高瓴对前期股价涨幅较大的中概股逐渐进行了调仓,清仓了阿里巴巴和B站,并对拼多多和Boss直聘进行了部分获利了结,其中,拼多多持仓减少92%,持仓数量从第三季度的280.8万份ADS降至21.3万份;同时,减持Boss直聘50%的股份。

2021年第四季度,高瓴前五大减持

说明:%change代表持仓占比变化值

数据截至2021年12月31日

资料来源:whalewisdom

高瓴保持京东、爱奇艺仓位不变。

高瓴资本在A股和港股市场也相当活跃,2021年下半年以来重仓投资了诺诚健华、三环集团、保利协鑫能源和用友网络等公司。

文 |《巴伦周刊》中文版撰稿人 郭慧萍

编辑 |吴海珊

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。