《投资者的敌人》:散户是如何被收割的

#春天正是读书天#

《投资者的敌人》作者朱宁教授是诺贝尔经济学奖得主、耶鲁大学经济学教授罗伯特·席勒的学生,师从席勒研究行为金融学领域。他的研究即涵盖了前沿的行为金融学体系框架,又结合对中国市场投资的深刻观察,高度和角度都有独特之处。这本书名字叫《投资者的敌人》,但读下来更像“个人投资者(散户)是如何被市场收割的?”,主要通过个人投资者的认知和投资行为偏差,结合实证市场统计和总结了散户投资损失的原因。

根据一项对台湾省个人投资者5年的全面跟踪研究表明,个人投资者不仅没有赚钱,而且跟踪期内年化损失率高达3.8%。这其中68%的损失归因于向券商缴纳佣金或向政府缴纳交易税费,另外32%归因于错误的选股和择时。换言之,散户的损失中大约2/3流向了“赌场”(监管机构和券商),另外1/3流向了“对手”(机构投资者)。这些损失相当于台湾GDP的2.2%,散户在投资活动中的损失可谓十分惨重。

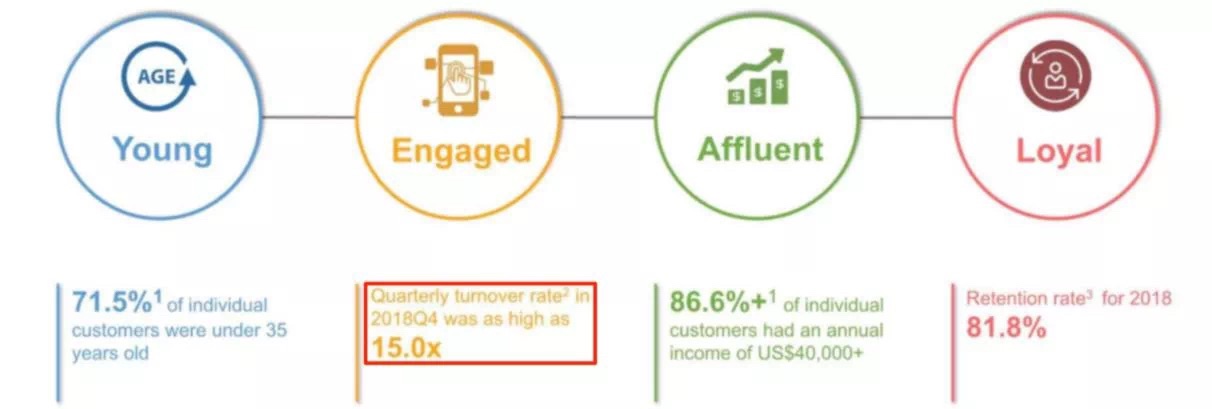

散户损失2/3流向“赌场”(监管机构和券商),交易频繁造成的交易成本损失远大于选股择时错误造成的损失,而中国散户的交易频度更是惊人。据统计,美国的散户平均年度换手率为70%-80%,而中国的散户股票投资换手率达到500%-600%。在中国市场交易工具不充分、T+1制度的条件下尚且如此,中国散户在发达市场中的赌性更加夸张。而根据老虎证券的披露,中国散户在其美股交易平台的年度换手率更是达到惊人的5000%左右,其中2018年4季度换手率最高达到1500%。在多元化投资工具和T+0制度的刺激下,中国美股散户平均一周换一次仓,表现出十足的赌性。

下图:老虎证券披露的散户换手率数据

散户投资的另一大问题是投资组合缺少多元化。美国散户平均持有4支股票,而中国散户平均只持有3支股票,30%的散户甚至只持有单票。这样的集中配置会使散户账面价值出现巨大波动,进而产生的心理波动会促使散户频繁换仓。由于散户的投资具有羊群效应,即倾向于抛弃手中的近期表现不突出的股票去追逐近期的热点股票,造成了反复的踏空和踩雷。研究表明,换仓的频繁程度和业绩基本成反比,而平均1-2年换一次仓的投资者总体业绩最佳。

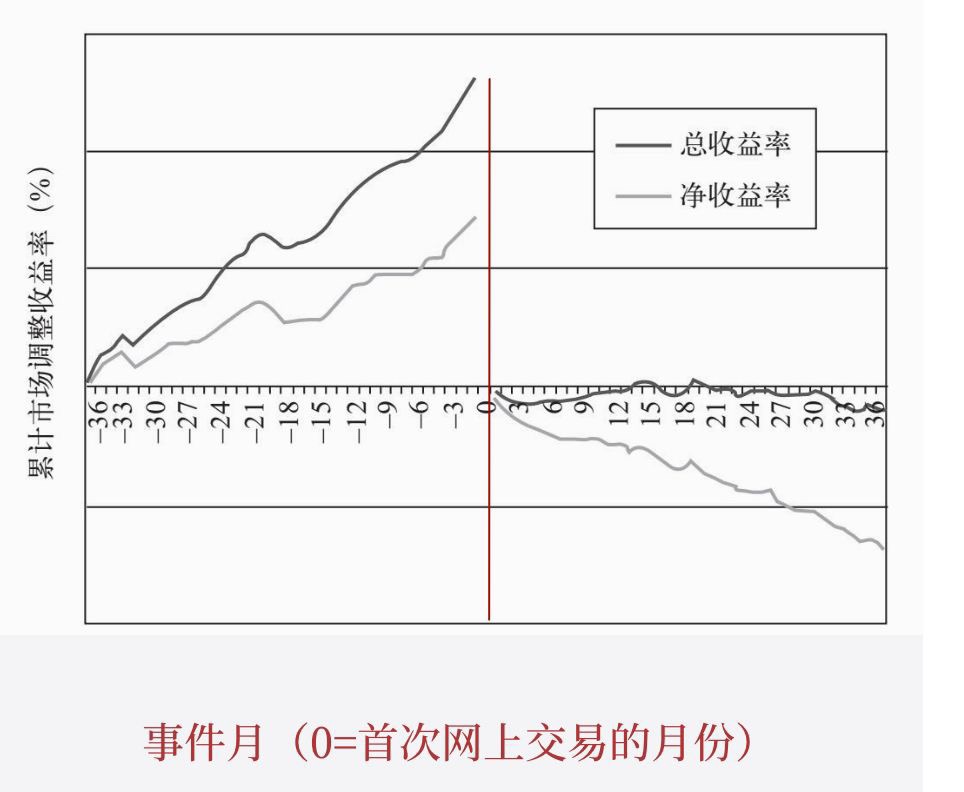

交易方式的便捷性也和收益成反比,尤其是网上交易软件普及反而加重了散户的损失。根据研究,在散户由电话下单转变为网上下单后,总收益率和净收益率会出现明显下降。而移动端券商APP的普及更是双刃剑,在提高交易便捷性的同时却对散户收益率的潜在伤害会更大。这就需要用到《对赌》一书提到的“尤利西斯合约”,即通过机制设置避免做出冲动行为,比如设置双重验证同时把密匙终端分开放置、将闲置资金全部放入货币基金等方式等。

下图:首次网上交易(T=0)前后投资收益率对比

散户损失的另外1/3流向了机构,这是因为其选股和择时的能力总体弱于机构。主动投资获利的重要驱动因素是信息优势,但散户对于投资标的的信息了解远远弱于机构。基金经理每天投资研究的时间可能长达16个小时,而散户由于忙于工作,每天考虑投资策略的时间不超过2个小时。这使得散户对宏观经济、行业和公司、价值和波动的理解都无法和机构相比。

机构投资者通过电话会议、实地调研、参加路演和专业期刊等专业渠道往往可以提前获得一手信息;而散户非常依赖于媒体报道进行投资决策,时滞性非常明显。一家美国的医药公司某个周一股价突然暴涨50%,交易量比平时放大8倍,后来发现这是因为《纽约时报》周末版对其新药品进行了报道,而这个消息在周中的《华尔街日报》已有报道却没有影响股价。原来个人投资者在周末才有时间,读到这个消息纷纷入场购买股票。但实际上,这家医药公司的新药消息早在两个月前美国各大科学杂志中,机构也提前一两个月完成布局,并在散户涌入过程获利离场。这一情况也存在于蔚来的股价上。2018年4季度,香橼发布了长篇的看多蔚来研究报告并入场,Baille Gifford等多家机构也增持蔚来股票,但股票价格反而开始阴跌。反倒是2019年2月,美国版的焦点访谈60 Minutes对蔚来创始人李斌进行了一次访谈后,蔚来股价两周之内暴涨超过30%,而香橼却随后宣布在这次暴涨过程中清仓蔚来股票,散户再一次成为接盘侠。

即使明知自己战胜不了市场,但控制幻觉驱使散户自己操盘。一个著名的心理学实验表明,在骰子赌博游戏中,赌客愿意花费15%-20%的预期盈利去换取自己投掷骰子的机会,即使无论是自己扔还是庄家扔其实对于结果都没有影响。而另一个例子中,美国的高速公路和小机场体系很发达,在200~400英里的距离内即可以坐飞机也可以坐汽车,但是大多数人都会选择自己开车,其中一个原因是觉得飞机不如汽车安全。但美国交通部数据表明,高速公路上交通死亡率是乘机死亡率的8~9倍。为了获得掌控的虚幻安全感,人们实际在承担更大的风险。

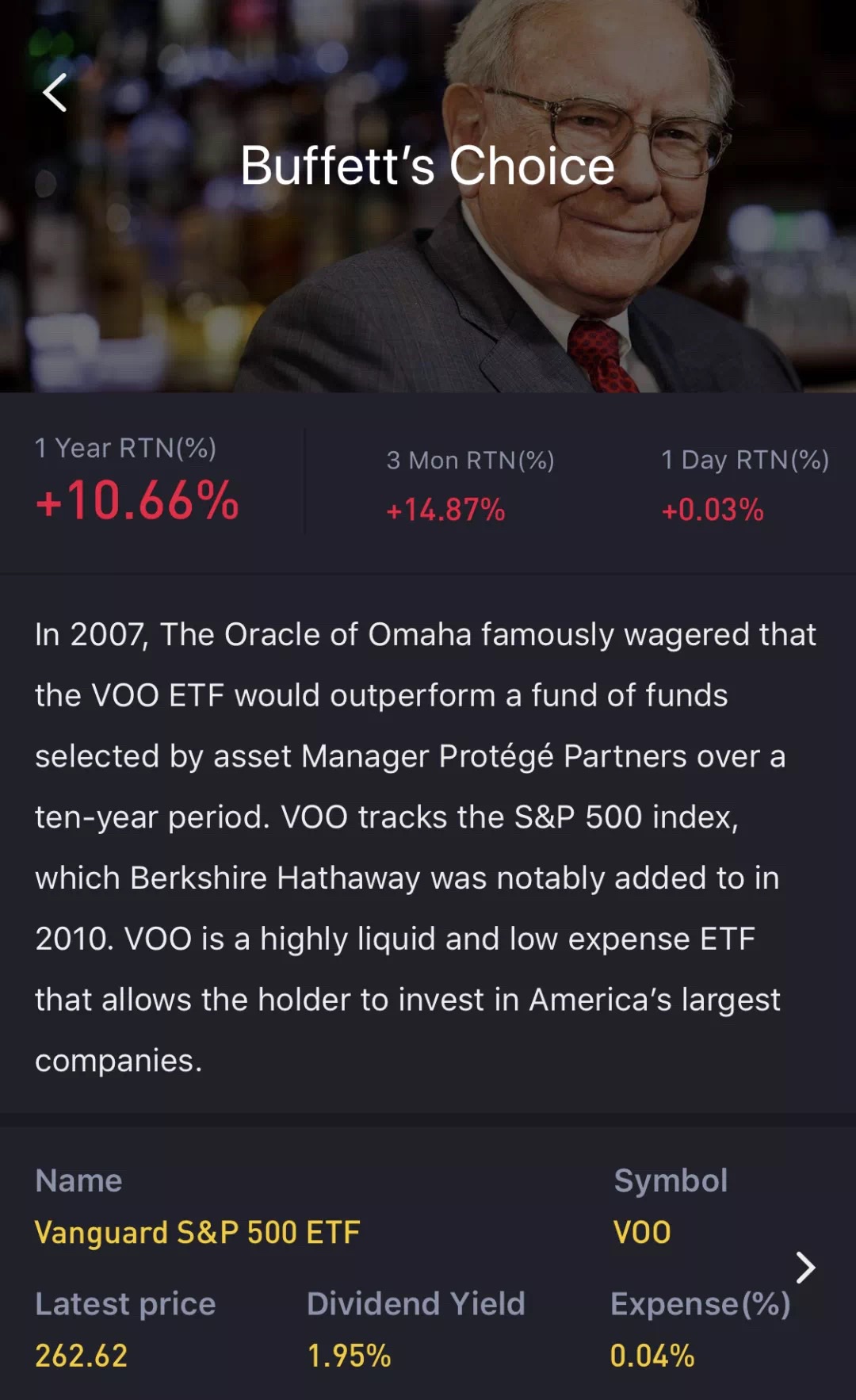

即使是通过开放式(公募)基金间接投资,中国散户的成本劣势也非常明显,这和中国内地基金公司的高费率不无关系。根据测算,中国散户的投资基金的年均成本达到3.5%~4%,这比国际平均水平1.9%~2%高了70%~80%,比美国同期水平高100%。不仅是主动管理基金费率高,中国的被动指数型基金的费率也在0.6%~1.2%的水平,这种情况着实让人费解。相比之下,美国的被动指数基金如先锋和道富标普500指数ETF费率已经低至0.04%,安硕甚至准备将费率调低至0.0125%。

下图:巴菲特用先锋的标普500 ETF (VOO)赢下了和对冲基金的著名10年赌约,VOO的超低费率功不可没

作者认为散户无论是直接投资股票还是间接投资基金,业绩表现都会系统化地落后于市场。要克服这一问题有几个方面需要注意:(1)关注于长期投资的复利效应,不要因为短期波动而频繁交易;(2)要时刻关注交易成本,尽可能地降低投资的成本;(3)注意投资的多元化,将投资分散在房产、股票、债权、海外资产等相互关联度小的资产类别中配置,避免市场波动性对集中配置的资产造成的重大损失。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 九格·2019-04-03一句话总结:没那金刚钻偏揽瓷器活,非要自以为操盘能力强过专业机构,这是散户亏损的最大原因[汗颜]点赞举报

- 嘉嘉嘉嘉嘉嘉·2019-04-04朱宁写的书呀。我看完刚性泡沫,国内就去杠杆了。[邪恶]点赞举报

- 锛凿斧锯·2019-04-04历史上著有兵法,且取得胜绩的很少,《三国演义》都可以算一本。点赞举报

- 炒股半吊子·2019-04-04中国公募基金费率太高了点赞举报

- seanpong·2019-04-03我想找到小韭菜的共鸣,这本书可以吗?点赞举报

- 夏夏夏·2019-04-03Mike出品必属精品[贱笑]点赞举报

- 取两个响亮的名字吧·2019-04-04也就是说,在中国开券商的赚钱效率,一个用户顶美国7个用户的供献。但是从长远看,美国一个人的供献也许顶我们7个人的供献。1举报

- 回天之力·2019-04-04韭菜可顽强啦,割了一茬又一茬点赞举报

- 炒股半吊子·2019-04-04中国公募基金费率太高了点赞举报

- 投资的人·2019-04-04[捂脸]点赞举报

- happiness000·2019-04-03好文点赞举报