芒格读巴伦周刊50年的背后:压缩的时间和被放弃的自由意志

被压缩的时间

最近几年关于芒格的段子很多,印象最深的有两个。

一个是他主动透露通过李录购买了上海机场的股票,另一个是他透露他通过阅读了50年的巴伦周刊,终于某一天在周刊里发现了一个投资机会,并且赚了近8000万美金。

这是一家生产门罗减震器的汽车零部件供应商,股价只有1美元,它的垃圾债价格也只有35美元,利息是11.375%。芒格在《巴伦》上看到一篇文章,说这只股票很便宜。于是,芒格买入了它的垃圾债的股票。垃圾债拿到了公司支付的利息,利息收入有30%多,此后,这只垃圾债直接涨到 107美元,公司将垃圾债赎回。再后来,这家公司的股价从1美元涨到了40美元,芒格在15美元的时候卖出了股票。

芒格在这只股票上赚了15倍,前后大概用了两三年的时间。但决定买入这只股票则只用了一个半小时的时间,这源于他对汽车行业的经验。芒格说,他大概知道汽车二级市场的黏性,也知道旧车需要更换门罗减震器,“我明确地知道这只股票太便宜了”。虽然当时,他并不确定这笔投资一定能赚钱,但是他从这家公司债券价格只有35美元就看出,人们特别恐惧这家公司破产倒闭。他认为,这算是一笔“捡烟蒂”类型的投资。

芒格对向他提问的投资者说,“你们觉得我讲的这事儿,对你们有用吗?估计没什么用吧……你做不到我这样,我也没办法。我找到的机会不多,我找到的机会也是很不容易才找到的,但是一旦找到了,我绝不手软。”

这个故事也许很多人读过,但不一定每个人都愿意从芒格的角度去看待事情。在上面的这个案例里,芒格投资方式似乎是部分债部分股。

为什么在能全部买股的情况下芒格要买债呢?这里要稍微谈一谈到芒格和巴菲特看待资产的方式。

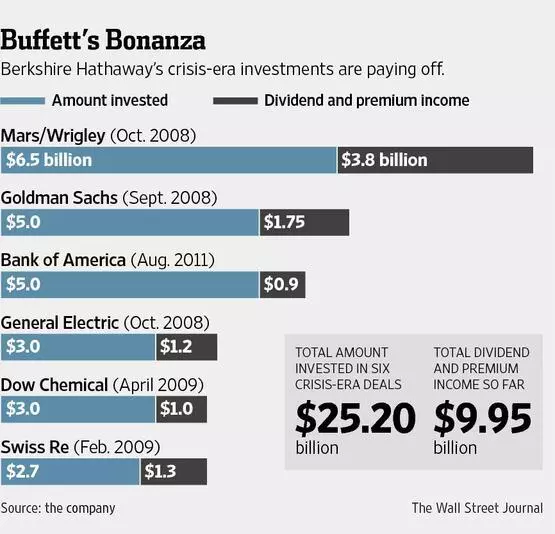

众所周知,巴菲特喜欢将股票的分红和无风险的国债相对比。在很多投资上巴菲特都喜欢选择无风险债券或者可转债的投资方式,比如2008年通过可转债形式入股道氏化工以及高盛。最终两家公司都认为融资成本过高,到期后尽快结束了这些债,转换成了普通股。

现在来想一想芒格的这个案例,他知道该业务粘性很高,被客户抛弃的可能性不大。而市场上的投资者都认为该公司可能破产,于是就连垃圾债的价格都被抛售到了一个让人觉得不可思议便宜的价格。这也就是说,这家公司的垃圾债的利息偿还的可能性是很高的,因为业务存在的可能性依然非常高,那也就是说芒格更愿意把这个机会看做是一个“债”,而非“股”。

它的确定性已经达到了“债”的标准,然而潜在回报却达到了“成长股”的标准,这种机会是千载难逢的。

回想一下,我也有过类似的机会,但我那时候能力和经验都不足,导致我最终没有杀入这个应该杀入的机会。

2015年-2016年,石油价格猛跌,沙特阿拉伯等中东国家为了应对美国页岩油的威胁主动增产,最终石油价格猛跌,跌至最低接近30美元一桶附近。加拿大作为主要产油国之一,由于主要产出的油砂成本较高,在一段时间内经济遭受了重创。

我对石油公司兴趣不大,即使是加拿大最大的石油公司Suncor,我也没有买入。我当时最感兴趣的是加拿大的银行。

加拿大就业率随着石油低迷也跟着低迷,经济惨淡,银行自然也业务下滑。最糟糕的是,加拿大银行有很多石油相关产业的贷款,市场开始担心,如果石油价格长期低迷,很多贷款将会变成坏账,加拿大的银行放出去的贷款很可能有很多会变成坏账。于是,市场开始抛售加拿大的银行股票。

加拿大最大的两家银行,蒙特利尔银行和加拿大皇家银行分别在一月份创下了新低。加拿大的金融环境和美国相比相对来说没那么活跃,大银行基本上垄断了市场,整体的金融体系较为保守,而且石油公司的借贷占比不是特别高,不足以威胁到银行运营本身。

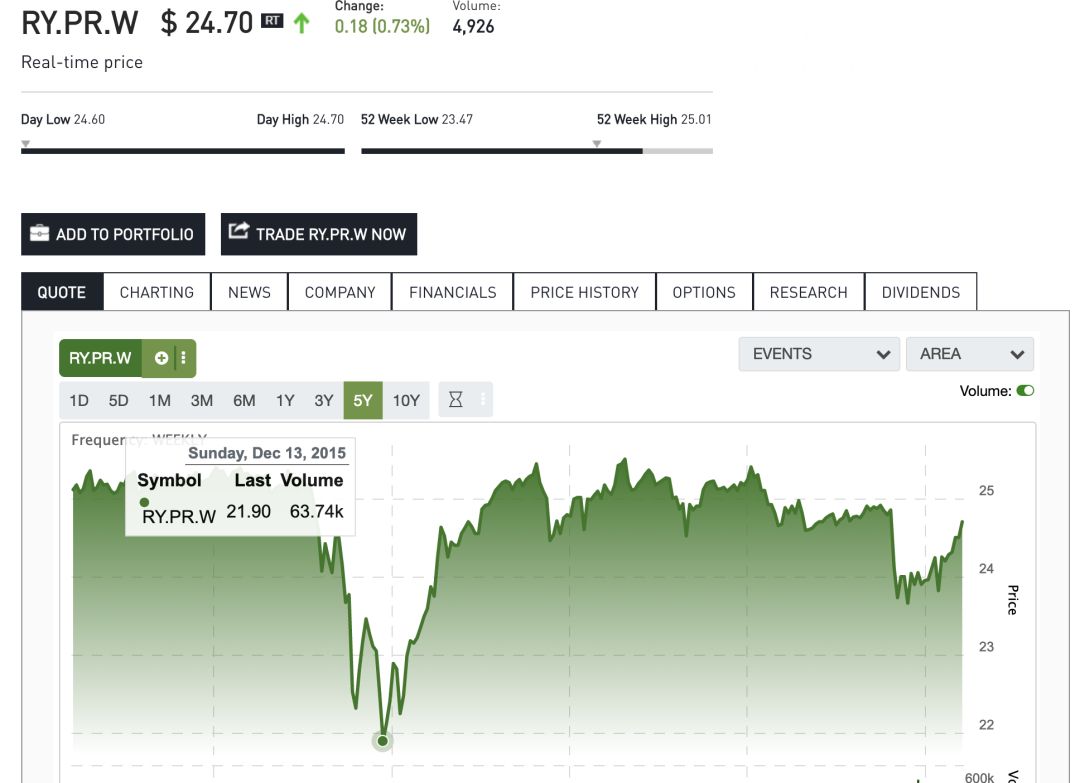

虽然我在当时对石油会怎么走是毫无概念的,也许可能一直保持新低,也许可能反弹上扬,但是我知道买石油公司,尤其是钻油公司的风险是巨大的。这个时候蒙特利尔银行和加拿大皇家银行公开发行的优先债吸引了我的注意力。

在当时,大量公开交易的优先债的价格都像上图的最低点一样,瞬间坠落。用以上这个优先债为例子,21.9加币每股,同时提供大约5.5%左右的分红。像这样的优先债选择很多,投资者在当时只需要考虑购买一些流动性好一些的即可很从容地买入和卖出。

如果我在当时大量买入持有到2019年,每年我可以享受超过5.5%的分红,以及优先股反弹带来的额外10%的收益,三年下来,平均年回报率大约是8.5%,如果我采取一半股,一半优先债的方式,回报率会更高。

这个机会的回报率自然不如芒格发现的机会那么值得all in,但是你读到这里大概能听懂我的意思了。这不是我第一次用“债”的角度去考虑问题,但确实是第一次我发现用“债”的方式可以捕捉很多本来我根本无法判断的机会。(类似的例子比如伯克希尔最近买入了红帽的股票,就是为了获得IBM收购红帽的套利溢价)

相同的例子发生在福克斯身上。迪士尼宣布收购福克斯之后,《安全边际》的作者塞思·卡拉曼运营的基金Baupost购入了大量福克斯的股票,占据了他总仓位的1/5,是基金第一大持仓股。如今收购案还有几天就尘埃落定,从结果倒推回去看,这笔投资自然是十分划算的,“安全边际”十分之高,有关迪士尼收购福克斯的细节我就不在这里展开了。

回到芒格身上来,他通过李录购买了上海机场的股票,并且对这笔资产得意不已,在电视采访的时候主动透露出来他认为购买中国最主要的机场之一绝对不会赔钱。

实际上,芒格对上海机场的看法可能更类似于债券。这并不难判断,首先,上海机场的资产类别决定了没有直接竞争对手,最大的基本面并不是机场本身,而是机场所处的地理位置。

上海的特殊地理优势,在财报中也有反映,上海是国际过境人数最多的中国机场,而且仍然在扩建中。同时上海还是东亚最重要的国际金融中心之一,重要的东亚港口之一,和重要的旅游地之一(迪士尼乐园)。从这些角度来看,上海机场更像是债券或者债券基金而不是股票。

押注上海机场,往更大了说是对中国未来的看好。也许过程有一定波折,但管他呢,这如果是一支债券,本身就不适合短期买进卖出。

李录很可能是20多块钱购入的上海机场,到现在也有大概三倍左右的回报了,随着上海机场的非航业务猛增,可以说捡了个大便宜。

说了这么多案例,我想说的重点是:当你学会凡事都用利息和债券的角度去思考资产的时候,你对时间的认知会产生改变,你对时间的感知会随着看待的角度不同而被压缩。

这就好比运动员在屏住呼吸,完成临门一脚时的感受一样,他们在那一刻对时间的感知是被“压缩”的,明明是同一秒钟,但运动员在那一秒中感受到的时间过程要比我们平时随便过的一秒钟要长得多。

有没有可能通过思考,将这种对时间的感知能力放大呢?比如将50年的经验浓缩到半小时,然后all in一个确定性很高的机会?有啊,芒格做到了。

这样看待问题的优势自然特别明显,尤其对那些迫不及待需要知道结果的人来说是这样。以上海机场为例子,我如果用股票的思维方式去看待上海机场,我必然要每个季度去评估好坏,从成长股的角度看待非航业务,从宏观中国经济评判何时买何时卖。

就像我在公众号第一篇文章《降临》里蕴含的投资哲学里说道的那样,如果你已经知道了开头、过程、和结尾,你还会像上面说的那样去看待上海机场吗?我想大概不会了。

芒格做到了,然而芒格说这对大部分人没有意义。对我来说,我认为他潜在意思是:这么做的代价太高。

被放弃的自由意志

假设我们像外星人那样,或者思考升级到了芒格一样的高度,我们可能要付出什么代价?

你不断地追求真理,发现事物的真谛,对模糊的未来判断大致上都正确,在这种情况下,你自然能更好地看待资产,尤其是资产的长期表现。

我们知道拥有自由意志是无法预测未来的,这是人类的礼物,因为我们都能预测下一秒我们干啥,也能实现,但我们必须遵从这个固定的意志。

换成投资也是一样的逻辑,如果你知道大概的未来是中国和美国同时继续引领21世纪下半段,虽然偶尔纷争,但并无大碍,上海成为了东亚最重要的城市,甚至超过了东京和新加坡,你还会在乎上海机场一两个季度的股价波动吗?

如果你真的能看到这个未来,你很可能不会在乎季度波动,你也不能在乎季度波动了。根据费马定律,当你看到了整个事件的开头、过程、和结尾,你将不得不选择“最短最省力最有效率”的那条路径 (那条路径就是买入上海机场并且持有足够久,持有就是最有效的路径)。

为什么会这样呢?因为如果你不选择这样的路径,你就违背了你看到的未来,你主动选了恢复自由意志,你同时也将会失去看到模糊未来的能力。(起码你会变得犹豫,不够坚定,你所能看到的未来已经不够确定)

跳脱开来看,结果真的会因为你个人买卖而改变吗?你存在与否和中国是否会继续繁荣发展有重大关系吗?恐怕这些宏观的结果最终都是无可避免地会发展到应该发展到的那一步,也就是宿命论或者目的论。如果这样的结局早已注定,你会袖手旁观还是参与其中呢?

用“债券”的思维去看待资产,有助于压缩你投资的时间感知,而放弃自由意志(起码在投资里放弃)则有助于你判断大概率事件。

代价是什么呢?

代价不单是牺牲时间和努力奋斗,过着“压缩时间”的你很可能还必须牺牲掉部分“七情六欲”。

芒格是一位出色的“出世”和“入世”的人,大部分人连“出世”都做不到。假设你可以并且你愿意放弃自由意志,你很可能会像《降临》中的女主角一样开始失去某些情感,她很多时候都看起来少了些什么,就如同进入了一个更高维度的思维一样,看人类的七情六欲时充满了一种难以形容的悲情理性成分在内。

换句话说,你将会失去作为拥有自由意志的普通人才能享受的一些乐趣。

这样的牺牲似乎是获得更高维思维的必须条件,至少从各类文学描述中它是如此。。。对于投资者来说,从前最重要的结果真的是最重要的吗?还是过程更重要?假设你能看见开头、过程、和结尾,赚钱似乎已经不再是单一的目的。

这就好像芒格并不需要为了生活去赚那8000万,他读了巴伦周刊,看到了机会,买入并持有,赚取了利润,最终交给了李录,让李录去投资了更多有价值的资产。这整个事件都感觉充满了一种目的论的感觉。

《降临》的小说,用一个寓言描述了有关自由意志的悖论:

假设一个人站在岁月之书前,这本书按照时间先后记载了过去与未来的一切事件。这个人手持放大镜,翻到记载她生平事迹的地方。她发现有一段写着她翻阅岁月之书。她跳到下一段,这段文字详细叙述了她这一天余下的时间会做什么。根据书里记录,她会在一匹叫做五月魔鬼的赛马上下一百美元的赌注,然后赢回20倍。她也想过,就按书上做,可是这个人,是个反叛型,偏要下定决心,什么都不赌。

悖论于是产生,一方面,按照定义,岁月之书永远是对的;另一方面,不管这部书里说她会做什么,她都可以按照自己的自由意志,选择做出其他的举动。

而这两个矛盾不可能统一起来。于是:

自由意志的存在意味着我们不可能预知未来,而我们之所以知道自由意志存在,是因为我们直接体验过它。意志是个人意识的本质部分。

但真的是这样吗?会不会出现另一种情况:预知未来改变了一个人,唤醒了她的紧迫感,使她觉得自己有一种义务,必须严格遵照预言行事?就像费尔马定律那样,当你知道了起点和终点,你仍然选择了定律中那条最短的路径,也就是那条必经之路。

这个世界既没有特异功能也没有发现外星人,我所描述的这些既不是玄学也不是投资宝典。这些看待事物办法仅仅只能提供一种类似于模拟“上帝视角”的体验,或者说尽量接近让你能以更长远更高的视角去看待问题,从而让你的人生“慢慢变得富有”。

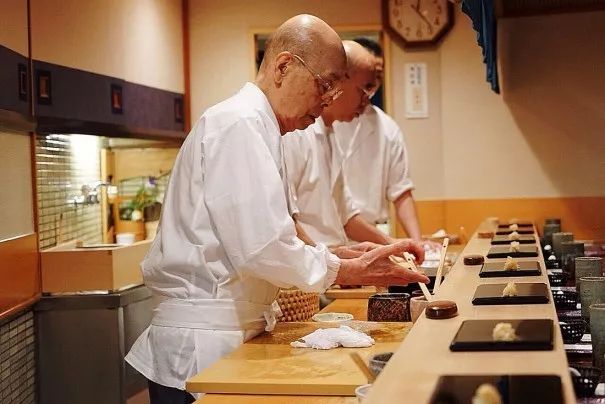

再说一个例子:寿司大师小野二郎近一个世纪的寿司钻研,几十年如一日的工作,像极了一位一辈子只练某样招式的大师。他的寿司就如同浓缩了近一个世纪人生经验的产物,对他来说,他就好像过着没有自由意识的“压缩人生”,最终经过“人生复利”可怕的效果,呈现出了令人惊叹的造诣。

也许有人问如果不是热爱,有几个人能愿意承受这样的代价呢?我想反问,如果不是主动在某种程度上放弃了自由意志,光靠一腔热血的热爱,真的能一辈子做一件事吗?

微信公众号:投资入射角

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

李录竟然买了$上海机场(600009)$