医药板块ETF整理:如果不懂个股该买哪些ETF?

这几年医药行业一直是市场和媒体的热点之一,毕竟美国的老龄化程度也在加深,长期来看这是一个让人无法忽略的板块,更何况行业里还有那么多能够激起资金“想象力”、靠着高预期抬拉股价的研发型小公司,短期也时不时会有爆点。

不过医药行业专业性比较强,没有相关背景知识的个人投资者不太好进入,所以今天来介绍一下医药行业的ETF,希望能对大家有帮助。

板块分类

介绍ETF之前先简单说一下医药板块的情况。

医疗保健(Healthcare)部门可以分为如下6个行业(按市值大小排列):

- 制药(Pharmaceuticals):业内公司主要从事药品研发和生产销售,传统大公司基本都在这个行业,比如辉瑞$(PFE)$、诺华$(NVS)$等。

- 生物技术(Biotechnology):业内公司的药品研发主要基于遗传分析和遗传工程,一般在细菌、酵母、动物细胞等中制造药物。比较擅长针对一些市场关注的领域(比如癌症和自体免疫疾病),所以赌药股的热门标的经常是biotech。

- 保健设备及用品:业内公司主要生产卫生保健设备和没有被分类在其他行业里的医疗产品,比如医疗仪器、药物输送系统、心血管和矫形装置、诊断设备、眼部护理产品、医院用品、注射器装置等。

- 医疗保健供应与服务:业内公司主要是卫生保健产品的分销商和批发商、卫生保健服务的供应商、卫生保健设施的运营商和所有者,医院基本都在这里。

- 生命科学工具与服务:业内公司主要为研发公司提供分析工具、仪器、耗材、临床试验服务等,之前社区内还算热门的$(PACB)$ $(ILMN)$就属于这个行业。

- 医疗保健技术:业内公司主要向医疗保健服务行业的公司提供信息技术服务,比如制作医院的应用系统和数据处理软件、提供IT咨询服务等。

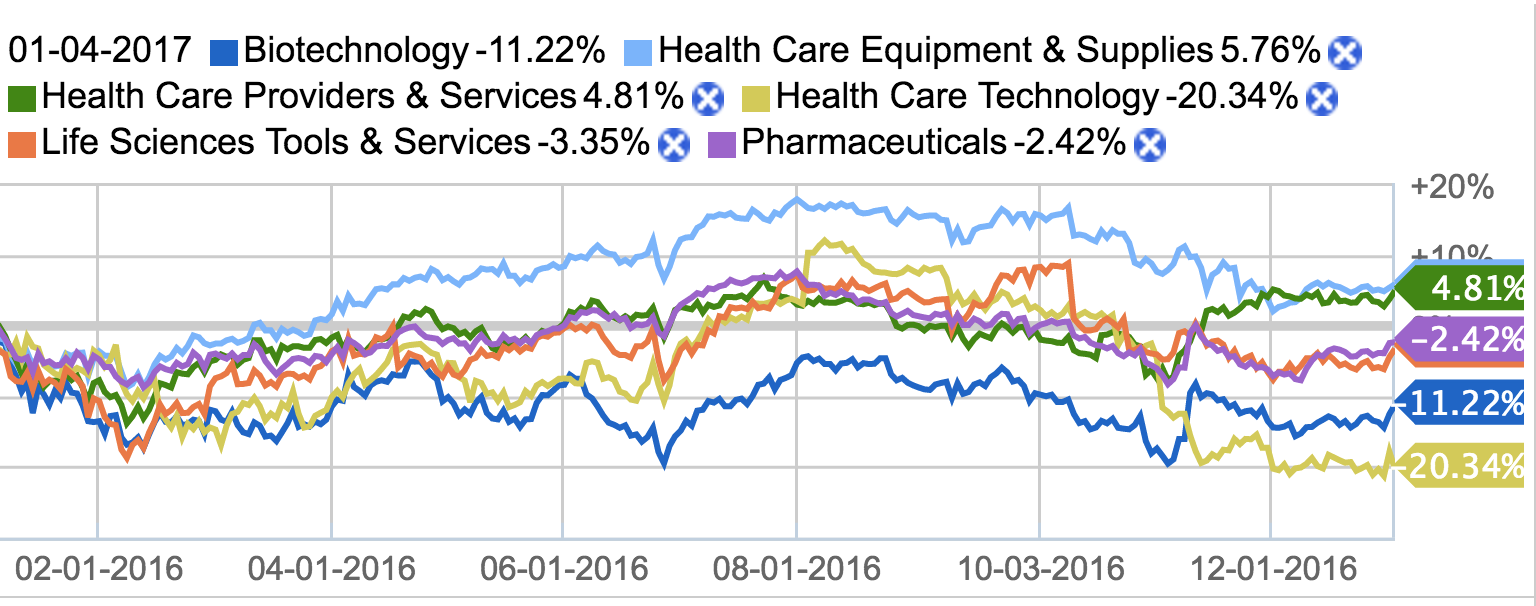

过去1年它们的表现是这样的:

总的来说比较引人注目的还是制药和生物行业,因为研发公司集中在这里。

两个行业的主要区别是采用的制药技术不同(生物技术和化学合成),由于Biotech是新技术,所以小型研发公司更多出现在Biotech,而大公司常见于Pharma。

目前部门面临的大事主要是川普要对“奥巴马医保”法案动手术(做出改动而不是全面废除),由于法案复杂,6个行业所受的影响也会不同。

就近期表现来说市场似乎认为biotech受的影响会相对较小,承压最大的是医疗保健技术、制药和保健设备及用品。

6大ETF

目前医药板块中有6个ETF管理资产额(Assets Under Management)超过10亿,按顺序排列如下:

$(XLV)$ Health Care Select Sector SPDR Fund

- 追踪标普500里的医疗保健(Healthcare)部门股票,市值加权。

- 板块内最古老和最大的ETF,管理资产$135亿,流动性最高。

- 由于是市值加权,而且只跟踪标普500的公司,所以非常倾向大公司,稳定性较高但波动性不足。

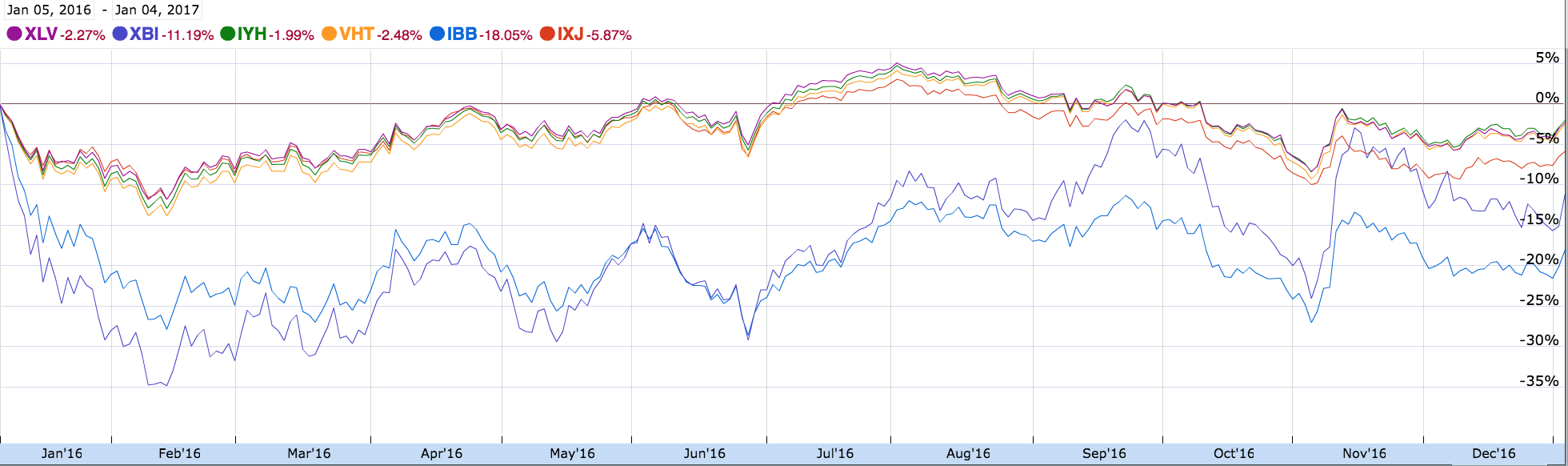

- 16年表现低于标普500$(SPY)$,预计17年会有所回温。

$(IBB)$ iShares NASDAQ Biotechnology ETF

- 追踪纳斯达克上市的生物技术和制药公司,市值加权。

- 虽然是同时跟踪两个行业,不过由于纳斯达克里Biotech公司比较多,所以主要受Biotech行业影响。

- 因为是市值加权,所以倾向行业内大公司。

- 16年受“打击高药价”的舆论影响,表现远不如大盘,川普上台之后反弹。但是川普对高药价同样持打击态度,只是没有希拉里和民/主党那么严厉,17年IBB的走势不确定性比较多。

- 个人觉得随着情绪反弹和行业内并购加速,IBB上半年的情况会比较乐观。

$(VHT)$ Vanguard Health Care Index Fund

- 追踪MSCI美国可投资市场医疗保健25/50指数,该指数进行市值加权,覆盖了300多家美国医疗保健公司,即本部门98%的公司都被收入。

- 和XLV的区别主要是VHT覆盖面更广。两者持股最多的10个公司是一样的,但比例不同。

- 股价走势和XLV很相似,但是过去5年来总是VHT的表现更好一点。同样预计17年回温。

$(XBI)$ SPDR S&P BIOTECH ETF

- 追踪美国生物技术公司,平等加权,覆盖约90个公司。

- 比较正宗的Biotech ETF,因为平等加权所以实际倾向小公司。

- 股价走势和IBB相似,但是跌幅和涨幅都比IBB大。

- 个人同样对它17年上半年的走势比较乐观。

$(IYH)$ iShares U.S. Healthcare ETF

- 跟踪美国制药、生物技术、医疗保健服务公司、设备公司,市值加权。

- 和XLV的区别是相对更偏重生物技术行业一点,但由于都倾向大公司,而且持股最多的10个公司相同、比例也类似,所以两者走势非常相似。

- 16年之前表现一直比XLV好,但16年生物技术行业的下沉导致两者表现差不多。相信如果生物技术行业回温,它的表现会再次超越XLV。

$(IXJ)$ iShares Global Healthcare ETF

- 追踪标普全球1200指数中的医疗保健公司,市值加权。

- 资金中只有69%投入了美国地区,以至于相当偏重制药行业,因为世界其他国家的生物技术、医疗保健设备、保健服务等行业的兴盛程度都不足以与美国相比。

- 股价表现一直弱于XLV和IYH,不过如果出于分散风险的目的可以考虑在17年投资它,毕竟川普的医疗政策不确定性比较高。

其他ETF

除了上面6大ETF,在管理资产金额超过$1亿的医药ETF里还有一些比较有特点的值得了解一下:

$(PJP)$ PowerShares Dynamic Pharmaceuticals Portfolio

$(IHE)$ iShares U.S. Pharmaceuticals ETF

$(XPH)$ SPDR S&P Pharmaceuticals ETF

- 以上三个ETF都主要跟踪美国制药公司,另含少量生物技术和其他医药行业公司。

- PJP综合多因素、用量化驱动的方式选股和加权;IHE覆盖美国最大的40家制药公司,市值加权;XPH覆盖大约30家美国医药公司,平等加权。

- XPH最倾向中小盘股,PJP次之,所以XPH波动性最大。

- 16年之前三者表现都比XLV好,按收益率排列依次是PJP、XPH、IHE。但16年制药行业也不景气(虽然比生物技术好很多),三个都没跑赢XLV,XPH因为波动性最大而垫底。

- 个人比较看好17年上半年它们反弹,因为药物定价压力开始下降了。

$(LABU)$ Direxion Daily S&P Biotech Bull 3X Shares

- 三倍杠杆,追踪标普生物技术行业指数,约等于IBB的三倍杠杆形式。

- 注意它的三倍表现仅指当天,长期持有会有耗损,所以只适合短期交易。

- 姐妹ETF是$(LABD)$,约等于三倍做空IBB,同样只适合短期交易。

#2017投资展望#

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- dearbing·2017-10-29请教下,为什么$Direxion每日三倍做多标普生物(LABU)$ 长期持有会有耗损?损耗什么?谢谢@猫尔摩斯 @点赞举报

- vision·2017-01-05收藏一下点赞举报