专访美国多夫曼基金投资人:做空特斯拉,不看好蔚来

作者 | 林波

编辑 | 周欣

多夫曼基金,于1999年创立。创始人约翰·多夫曼是美国深度价值投资的绝对权威大卫·德雷曼的两大弟子之一。过去20年(截至2020年第二季度的数据)内,多夫曼基金年化收益每年跑赢标普3%,自基金成立以来标普500指数的回报为214.13%,而多夫曼基金的回报为401.52%。

张景舒,是多夫曼基金董事总经理,麻省理工学院经济学博士,博士期间投资股票获利千万,被称为“麻省股神”,同时也是麻省脱口秀比赛的第一名。受《锐问》邀请,向投资者分享多夫曼基金投资思想和方法论,以及近期的投资故事。

一、多夫曼基金的特点

1、你在麻省读博的时候,被称为麻省股神。对你而言,投资意味着什么?

我专业是研究大宗商品的结构性市场。原来是想做经济学家的,但觉得经济学里很多理论,太依赖数学了。我认同巴菲特说的,大致的正确,好过精确的错误。

而且,当时在麻省理工接触了很多的企业家,感觉他们对世界的洞见和对产业的见解,比象牙塔里的经济学家,要深刻很多。

第一本影响我的,是“小巴菲特”塞思·卡拉曼写的一本书,叫《安全边际》,跟我的理念特别一致,比如逆向投资、逢低吸纳、人弃我取,贵出如粪土、贱取如珠玉。基于这样的背景,我开始研究投资。

投资,就像解谜,需要从不同角度和线索去挖掘信息,再把这些信息,组织成有逻辑的方式,这个投资逻辑可以是做多,可以是做空,过程很有意思。

当时做逆向投资也非常容易,比如15、16年,茅台才12倍的市盈率,格力和美的才7-8倍的市盈率,还都是高增长公司,有很多很好的机会。

2、2016年来到多夫曼基金。这家基金的工作状态和氛围是怎样的?

比较传统。老板经常跟我提及邓普顿(知名全球投资人,《纽约时报》评选为“20世纪全球十大顶尖基金经理人”)的工作方式。邓普顿原来是我们的有限合伙人,08年的时候去世了。去世以后,他基金的几千万美元全都捐给了慈善机构。

邓普顿的典型一天是这样的:每天早上跑步,然后去公司看材料,中午吃完午饭,就去沙滩边,带两个袋子,袋子里面装着公司的年报,他会半个身子走到海里,在海里面来回地走动,然后从袋子里拿出研究报告看。

这是一种非常悠闲,也非常有智性的工作方式,我们也类似。我们原来在波士顿中心,因为离市场太近了,就移到了牛顿这个小镇,它是全美排名第一的宜居小镇,办公场所背后就是一座小山,小山后面有一条小溪。

每当我们被市场影响到情绪时,就会去小溪,或者小山里走一走。我觉得,这是一种非常理想的工作方式。

3、你们失误比例是多少,失误一般会是因为什么?

可能有1/3都不成功。但整体来说,我们是跑赢市场挺多的。

举个例子,有一家南美有线公司,我们一直看多它。首先,它的资产负债表很健康;第二,管理层很优秀;第三,估值很低;第四,它擅长做区域性的并购。

有线电视商业模式的特点是,并购了一个生意以后能够实现协同效应,成本会不断降低。不断滚**的情况下,未来会成为一个现金流巨兽。

但18年的时候,来了两场飓风,直接把波多黎各市场给毁掉了,电线都连根拔起。恢复这些需要大量成本,再加上飓风导致区域经济水平下滑,需求受到影响,这家公司整整用了两年时间才走出危机。

后面,没想到新冠又来了。南美又是新冠肆虐最厉害的地方之一,旅游业凋零后导致区域经济崩盘,需求进一步萎缩。——所有这些,都是我们没法去预测的事情,所以更需要构建一个合理的投资组合。

4、多夫曼基金做价值投资的特点是什么?

价值投资没有固定定义。芒格说,所有机智的投资,都是价值投资。

我们可能没有巴菲特、段永平那种慧眼,去做集中投资,长期持有。我们更像格雷厄姆,更多是通过逆向投资的方式,不断地发现行业里一些低估的标的,构建比较大的一个投资组合,等标的到合理估值再出售,持续周转,赚自己能力范围内的钱。

我现在管理基金里五分之一的标的。其他是由老板和另一个基金经理管理。我和老板都是格雷厄姆式的风格。另一个基金经理不太一样,主要做成长股,而且正在影响老板,增加对成长股的关注。她目前管理了三分之一标的,投过苹果,谷歌,亚马逊,业绩确实非常好。

5、就你个人而言,从多夫曼先生身上学到比较多的东西是什么?

有一点是我觉得厉害的。他从七几年就开始投资,拿的最久的一家公司就是波音,四十年,算上分红应该赚了有一百多倍了。他已经经历了太多的周期,看了太多股市的疯狂,能够非常淡然去面对这一切。

来源:证券市场红周刊

而我看到今年这种疯狂的情况,有时候还是比较郁闷的。这两年,资本不再以一种理性的方式去出牌,很多公司的估值,已经超过了00年互联网泡沫时期龙头股的估值了。而且你还会看到,身边所有不懂股票的人都赚钱了,而做财务分析的人,可能就赚了那么点钱。

比如我们有个在苹果工作的客户,他要求给他稍微留点钱,自己去玩一下,然后就把所有的钱在3美元的时候买了蔚来,半年内涨了1500%。我们很感激,他到现在还没有把我们炒掉。

我问过老板,要不要赚泡沫的钱,但因为我们这边给客户写合约的时候,已经把我们的投资方式,非常明确地告知客户,不能随意去更改。

现在确实有一些资产质量很高,但企业估值很低的传统企业。比如李嘉诚的长实集团,最近股价表现不好,但派发5%的股息,所以安全边际是在的。而且,李嘉诚和李泽钜隔三差五在增持长实。长实确实因疫情受害(主要是去年英国做的一大宗酒吧连锁的并购,因为疫情影响赔了很多钱),但我们认为是一次性的事情,所以现在浮亏也没有去卖,甚至我们可能会和李超人一起加仓。

二、近期投资故事及思考

1、多夫曼近期如何发现投资标的?

我们今年基本都是work from home,就是在家办公。我们认为这也是未来趋势。举个例子,有一家专门做办公的房地产信托基金 (real estate investment trust),叫Vornado Realty(VNO)。主要租客都在纽约,其次是在芝加哥和旧金山。这家公司就成了我们做空的对象。

今年3月份,美国出台了CARES法案。其中,允许这些房地产信托基金把未收到、但认为大概率可以收到的房租,先录入到营收里。处理的方式给你一种感觉,它们的营收还很正常,但实际现金流状况已经很差。

类似有一家公司,是专门做高端商贸中心的,叫西蒙地产(SPG)。如果我们看一下它第三季度的季报,会发现60%的营业额是非现金的,90%的NOI(营运净收入)也不是现金,所以营收和利润有大批量都不是用现金的方式获得,而这些房地产的企业杠杆都很高。我们按照NOI去估值,其实是不值钱的。我们也注意到了。SPG作为最高端的商贸中心地产信托尤且如此,那么其他的地产信托就不用说了。

由此延伸出去的话,给这些地产公司借贷的区域性银行,也是我们比较喜欢的做空领域。比如纽约有两家银行,它们的贷款里面坏账非常多。一般来说,很多大银行会把债务打包再卖出去,即CMBS(商业房地产抵押贷款支持证券)。这些区域小银行,很难打包再卖出去,债务都留在资产端,风险就比较大。

2、拜登政府上台,多夫曼基金做了那些准备?

拜登上台有好的一面,也有不好的一面。好的一面是,会有比较大的财政政策刺激。我们认为美联储行长鲍威尔救市,能做的货币政策已经到极限了,现在30年国债才0.7%的利率。

现在的问题其实是缺少需求。需求疲软的情况下,很难刺激经济体。鲍威尔之前也说过,如果2万亿的财政刺激出不来,他能做的东西非常有限。

问题是,要调高对企业的收税,对企业的整体估值会有一个负面影响,但我估计可能不会调的太快,因为现在美国还处于恢复阶段。

拜登有很多想做的事,但现在还有很大的不确定性,就是参议院的归属。我个人不是美国公民,没有政治倾向。但共和党拿下参议院的话,会是更好的结局。因为民主党有一些想法是很可怕的。比如副总统哈里斯的绿色新政(Green new deal)。我认为它如果成功的话,美国经济就要进入萧条。

3、绿色新政有什么特点?为什么不看好?

核心在于,它想在很短的时间内把整个传统能源业过渡掉,完全变成太阳能和风能。前几天美国前副总统阿尔·戈尔说,太阳能的成本已经可以和天然气发电厂相提并论了。这是错误的。

第一,在考虑成本的时候,切忌只看发电均化成本(LCOE)。这个指标只考虑了天然太阳能电池板的制造成本,在制造成本之上,还有峰谷现象,所以需要天然气的发电厂来补充,也就是说,基载电力的成本还没算进去;第二,储能的成本没有算进去;第三,太阳能电池板被淘汰后的处理成本没有算进去;第四,太阳能交流电、直流电的转换,输电线的成本也没算进去;第五,电力都不足的时候,从其他州引入电力的成本也没有算进去。

另一方面,绿色新政要把美国页岩油、页岩气的开采,逐渐淘汰掉,这样一来,美国就丧失了它在工业领域的能源优势。福耀玻璃的曹德旺到美国来建厂的时候,曾算过一笔账,其中一点是美国天然气便宜。而且它上下游无数个企业,1200万个工作岗位都会消失掉。

4、多夫曼如何看待特斯拉这种新能源车企的前景?

我们其实是做空特斯拉的,之前做空价格是470美元。当时有一个明显信号,特斯拉在500美元的时候增发股票,说明在封顶。最近考虑做空蔚来汽车,还在找顶部。

很多人认为特斯拉代表了划时代的产品,目前其市值大概是4500亿美金,相当于传统内燃机汽车公司市值总和除以二。也就是说,市场已经认为,它未来会获得全球汽车市场至少50%的份额。

他们认为,特斯拉是下一个苹果,但特斯拉和苹果是完全不同的。苹果从2000年开始一直能够产生正的自由现金流,不需要通过稀释股东权益的方式融资,但特斯拉自成立以来,到今年都是亏损的。苹果只做设计,是标准的轻资产运营。特斯拉的生产都是自己做的,是典型的重资产线性制造业商业模型。

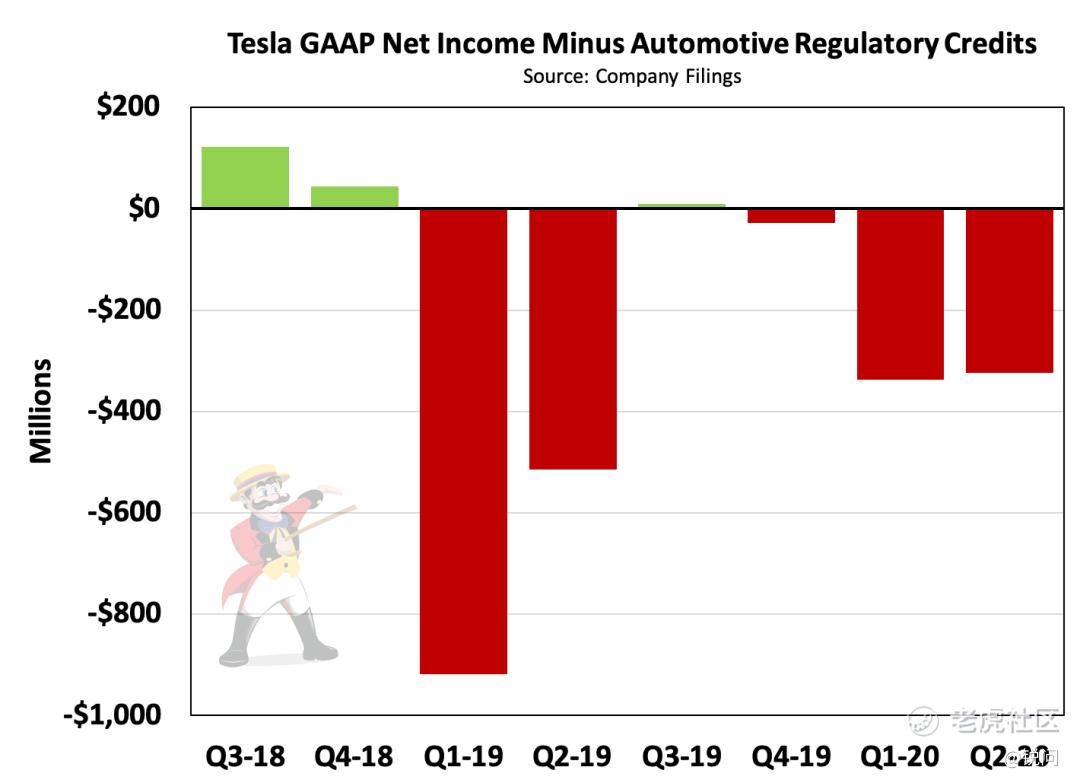

有人反驳说今年已经连续三个季度盈利了。这里的问题是,它的盈利主要来源是:regulatory credits。——美国为了推广电动车,要求所有这些传统汽车制造商,必须在限定年份里生产特定规模的电动车来促进转型,如果没有生产够电动车数量,就需要特斯拉这样去购买车子来合规,这部分利润就是regulatory credits。

今年特斯拉的Regulatory Credits主要买家是以沃尔沃汽车为代表的传统燃油车制造商。但明年开始,沃尔沃汽车等车企可能就不需要购买了。比如大众今年已经开始大量生产电动车,其中ID.3车型在欧洲的销量已经超过了特斯拉的Model 3,那么逐渐地,特斯拉这部分的利润就没了。我们把特斯拉这部分利润拿掉以后,它今年三季度亏损了6600万美金。也就是说,特斯拉自创立以来,只有18年的三季度和四季度是赚钱的。

再来看它在不同市场的表现情况。在欧洲,它有先行者优势。两年前进入市场时没有对手,后来随着竞争对手逐渐进入,到2019年Q4,市占率是32%。今年有12款新电动车进入了欧洲市场,市占率一下降至10%左右,而今年欧洲总体电动车的销量增加106%,也就是说,特斯拉在欧洲的汽车销量的绝对数值是下滑的。

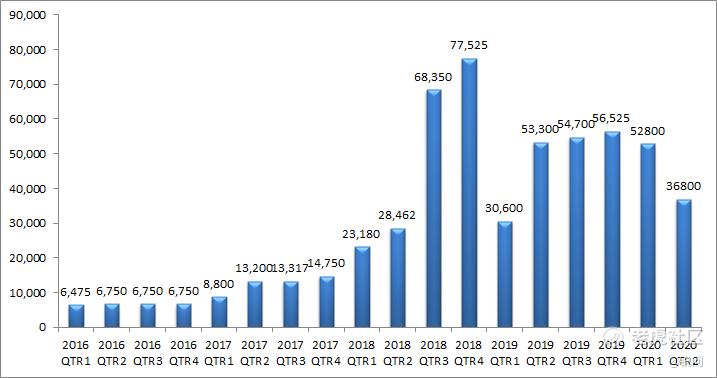

在美国,特斯拉有大量政府补贴。但管理层已经明确表示,每个季度的销量基本就稳定在45000辆。从18年三四季度到现在,销量是一条平行线,没有增加。在美国没有竞争对手的情况下,它也只能处于这样的水平。

在中国,目前还面临新造车新势力的竞争。它本来给投资者画大饼,说中国的市场是无限大的。但今年9月份以来,特斯拉发现中国市场已经接近饱和。

于是,看多特斯拉的人又开始说,这是一个电池公司(储能公司)或科技公司(自动驾驶软件公司)。

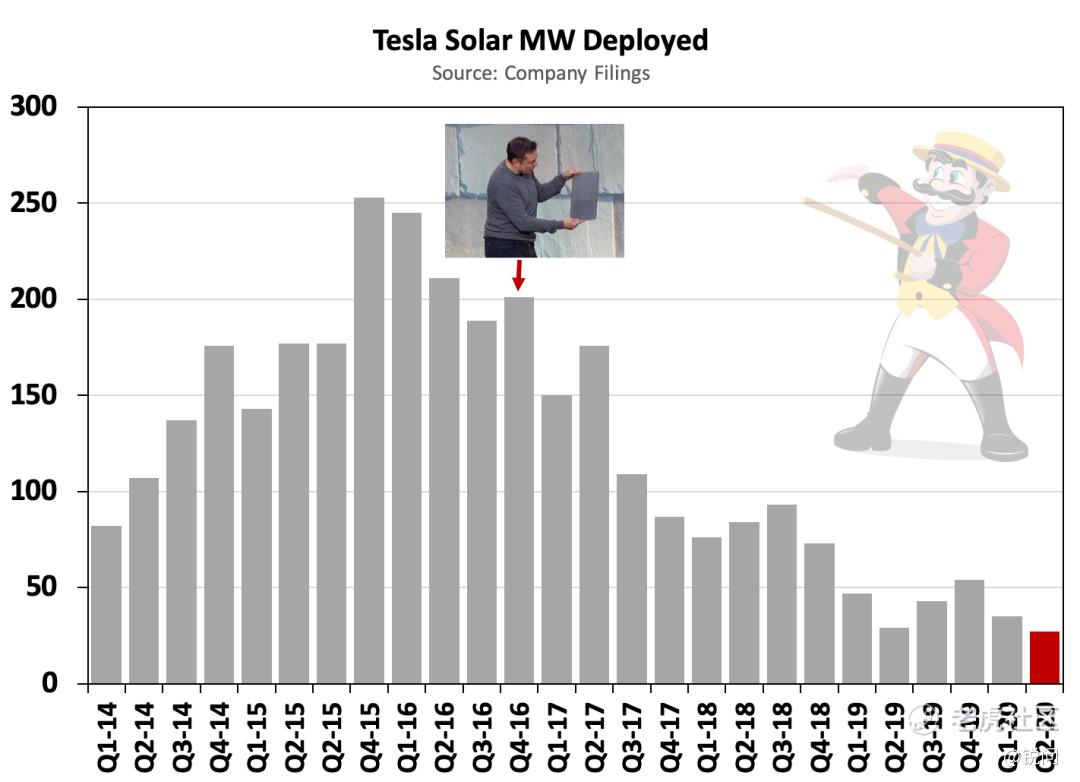

首先,它用的电池主要来自松下和宁德时代。特斯拉的“电池日”,什么都有,唯独没有电池。有人可能还说,特斯拉之前收购了太阳能公司solar city,其太阳能电池被应用的最高点是在2016年一季度,达到250兆瓦,现在是30兆瓦一个季度。过了四年,实际是被清算了。而且电池公司如松下的市盈率是8倍,特斯拉的前瞻市盈率是800倍。

其次,它的自动驾驶技术是所有参与者中最差的。最好的是谷歌Waymo,其次是Cruise、因特尔买的Mobile、现代公司合作的Active等。特斯拉称其达到完全自动驾驶(L5),软件服务FSD收8000美元。但实际上,它的自动驾驶试驾里程是最少的。而且,今年有37人因全自动驾驶致死。我认为,它的自动驾驶能力可能只有L2.5级别(辅助自动驾驶)。

还有很有意思的一点是,很多人说特斯拉相比非汽车公司更有数据积累的优势。但特斯拉的年报、季报,从来找不到这些海量的数据存储在哪里。特斯拉自身没有数据中心。要存在微软、亚马逊的云上也不太可能,因为马斯克和盖茨、贝佐斯,基本是“世仇”。

简单总结一下:

- 特斯拉欧洲市场只有10%左右,在美国没有增长,中国市场到了把车送到欧洲去买的程度,不可能占50%;

- 特斯拉不是能源公司或者储能公司,自动驾驶软件技术也不是最领先的;

- 未来regulatory credits的收入没有以后,亏损会越来越明显。

所以,我认为,特斯拉是人类历史上按照市值计算,最大的泡沫,没有之一。马斯克是世纪大忽悠,可能100年来,都没有这么好的一个“忽悠”。

5、那你怎么看国内的这几家造车新势力?

国内的这几家公司就是造车企业,而且主打中国市场。这两点是没有争议的。

用大逻辑去看这些公司,汽车行业有一个指标叫做企业价值除以销量(Enterprise-Value-to-Sales),这个指标在历史上非常稳定,0.5倍左右。中国目前汽车年销量是2500万辆左右,假设销量能够保持下去,一辆车25万元,也就是说中国市场的企业价值应该在3万亿元左右。

企业价值的定义是市值加负债,减去现金。我们假设负债是1万亿,2万亿都是市值。这2万亿市值的一半可能是由合资及外资企业获得,剩下的一半是由造车新势力获得。现在三家造车新势力的市值已经超过8000亿元,如果再加一个比亚迪,已经13000亿了。也就是说,原油车全部被取代,这些公司的市值也不可能再涨。

具体而言,和传统车企比较,蔚来的市值与大众差不多。大众今年四季度的销量中,电动汽车的占比是蔚来汽车的5倍,所有车的销量是蔚来的150倍。

再和特斯拉比较,特斯拉每年销量50万辆车,市值4500亿美金,如果蔚来每年可以做到销售5万辆车,对应的市值应该是450亿美金。而且,蔚来整体毛利率12.9%,特拉斯是23.5%,况且特斯拉的品牌力、管理层能力都远远超过蔚来。

所以,我认为电动车行业的泡沫是空前绝后的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 正心以中 踩准时间·2020-11-24持这种观点的应该在6美金开始就做空蔚来30举报

- BlackjackA·2020-11-25未来十年的空间,一年行情就走完了。估值阶段高点已经到了,当然股价短时间还可以被推到更高,专业机构这个节点会去接手吗?主力可以继续推慢慢散货找好最后一棒。没有体系的投资交易,评论区体现的淋漓尽致。最后所有人都看空,你也可以坚定持有,世界级伟大公司屈指可数,看好三傻的未来那就去拿,就当股权投资。投机交易嘛,企业好坏,这个看涨那个看跌有毛用,账户说了算。13举报

- 大海六六發·2020-11-24不要与时代作对,石器时代的终结不是没有了石头,燃油车时代的终结也不是人类采不到石油,电气时代的全面到来是时代的召唤。13举报

- 浅海·2020-11-24部分认同,但是自动驾驶的部分不认同,这位对自动驾驶了解太少了,电动车确实有泡沫,要是只是电动车的话我也觉得它只值500亿,但是我依然觉得特斯拉的自动驾驶部分对得起另外4500亿,至于三傻和比亚迪我觉得他们才是真正的泡沫,很大程度是因为特斯拉这个龙头的带动才涨起来的。6举报

- 回心转意·2020-11-30欧洲市场占有率低是因为特斯拉价格高,等本地建厂后,会改善的。美国销量平平是因为特斯拉已经在电动车份额已经很好了,非常难涨了,只能去竞争燃油车了,得慢慢来。中国市场,车型单一,s和x纯进口,不具有竞争力。后期车型国产话会改善。去掉碳积分,盈利也在改善。特斯拉自动驾驶不是最先进的,但它是最先推出测试版l5的。激光雷达今天还是很贵,其它软件方案依赖雷达不得不的等待雷达准备好,要时间。股价的确很高,但空?3举报

- 我能巴菲特·2020-11-24通篇拿电动车跟燃油车来比,逻辑错误,诺基亚最牛逼的时候市值不到3000亿,苹果两万亿,因为智能机不光卖硬件,还卖软件和服务,电动车跟燃油车比除了车的属性外,最可怕的是他的软件部分,不知道会生出什么新玩法和新的商业模式5举报

- 世界真小·2020-11-24蔚来很明显是国内一些投资者炒起来的,看看大a的个股案例,就会知道后面的走势如何。。。他判断的并没有任何问题。3举报

- 我们的大草原·2020-11-24这些人都是一些守旧的人吧!是在因为自己没这前瞻性而做空吗?真是既可笑又可悲!5举报

- litoz·2020-11-25我再补充一句,好好研究一下新势力跟传统车企的差别到底在哪里?要是认为只是一个是卖油车的一个是卖电车的那就等着凉凉吧。传统车企的确靠卖车挣钱,但新势力今后的发展方向绝对不是靠车作为最大盈利点,说夸张点,卖车不赚钱,就是交个朋友,至于靠什么赚钱自己研究去吧。1举报

- litoz·2020-11-24只能说这个机构一哥是个彻头彻尾的外行。我都不用拿宏观政策来说事。这人完全不了解新能源的玩法,还拿车辆销量作为唯一衡量市值的唯一的标准,拜托好好去蔚来社区和车友群潜水一年再来发表看法吧。你只看到了一步棋,李斌已经都开始走第三步第四步了,这就是高手和看热闹的区别,完全没有对话空间,只能被吊打。点赞举报

- USS888·2020-11-25恕我直言,买完电动车高兴几年,后面再想卖,鬼才去买二手,电池性能损耗严重,使用几年后电动车估计都得烂在大街上1举报

- 三头狗·2020-11-25不管怎么说 永远不要冒死做空tsla.3举报

- T20211213010·2020-11-24特斯拉工厂是主营业务,后续它会成为一个生产各种产品的自动化工厂,划时代的产物啊。苹果以前叫apple computer,后来改为apple了,去掉了computer。而特斯拉直接叫tesla,不叫tesla car。点赞举报

- 破风者LL·2020-11-24哪怕稍微研究下蔚来和使用蔚来的产品,你的结论就不同了1举报

- 杨0082店·2020-11-24炒完就会看到蔚来根本就是个垃圾股,老的造车企业也不是傻子,蔚来就是个弟弟2举报

- Speculator 1·2020-11-24做空特斯拉的还没死心? $小牛电动(NIU)$ $小鹏汽车(XPEV)$ $特斯拉(TSLA)$1举报

- 张刘小虎·2020-11-29我觉得很有道理,所以我不买蔚来,至于做空我还不打算现在就开始1举报

- 美股零零七·2020-11-25说了那么多废话,哪句是不看好蔚来的理由?1举报

- 心之孤月·2020-11-25还敢做空特斯拉,特斯拉现在都是一门宗教了1举报

- iAm22·2020-11-25标题应该是:曾经做空 侥幸存活! $特斯拉(TSLA)$1举报