六问“GameStop大战” :美股投资生态风向要变了吗?

本文聚焦:

1、真的是散户操纵市场、打爆机构了吗?

2、幕后真正大佬为何参与其中?

3、爆炒革命之后,大盘及GME趋势基调会变吗?

4、监管环境将会如何改变?

5、2021年社交媒体投资生态会来临吗?

6、会影响到中国市场吗?

贝瑞研究声明:文中观点仅代表分析师观点,不作为直接投资建议,仅供交流,欢迎留言。更多投研和热点内容欢迎关注贝瑞研究美股《金牌投研私教》,一起体验北美视角下的全球投资脉络。

2021开年,美股市场就开启了一场硬仗,一场关于GameStop(GME)散户与机构间的大战,彻底搅动了北美金融圈。

“散户血洗华尔街”故事听起来不再是爽文,而是确确实实有不少散户都赚到了,甚至有消息传出,好莱坞都要翻拍GameStop大战,现在剧本都写了3个了。

GameStop仅仅在1月份就有1625%的涨幅,听起来是真的吓人,那么问题就来了,这场闹剧发展到现在,背后的真正势力是什么?经历了这波散户革命后,美股的大盘投资的基调会转变吗?作为投资者,要如何面临可能的新生态?贝瑞研究CEO James Early, 分析师Lulu Yang做了以下分享。

一、GameStop大战复盘及最新情况

上周一开始,游戏驿站(GME)股价从40美元,5天内最高涨至400美元以上,上周是空头比率达到150%。本周一,GME下跌了30%,周二续跌60%报价90美元,已经自483美元的高点,目前它已经下跌了78%,目前GME空头比率下降到了53%。截至发稿:游戏驿站报价92.41美元。$游戏驿站(GME)$

首先让我们来简单复盘一下这次大战的经过,基本上就是美国散户们在Reddit一个叫做WallStreetBets(WBS)的讨论区,集体抱团单挑华尔街空头,致使GameStop股价短短一周涨幅接近2000%,战火甚至后来逐渐蔓延到了AMC、黑莓、比特币、狗狗币。

贝瑞研究分析师Lulu Yang恰巧在一年前就持仓了GameStop,并且在GameStop价格最高点(其收益大概在8000%左右)发布了视频,从股东的角度谈及自己的看法并且做出了相关预测。

欢迎参看:

《震惊美股圈GameStop妖股收益5000% 这车能上吗?》

二、谁把GME等股票的价格送上天

Q1:为什么这样的轧空可以把GME股价送上天?

分析师Lulu Yang指出,其实整个过程中有三种势力推动了GME的暴涨:

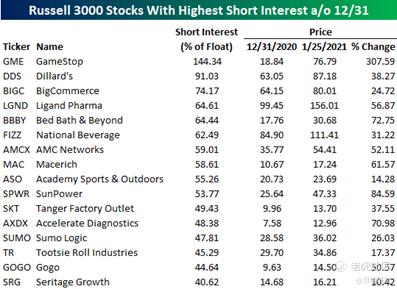

(1)首先就是热血散户们:散户投资者通过Reddit等论坛进行交流,买入被大量做空的公司股票,借此大幅提升股价。参看下图,截至2020年12月31日,GME是唯一一个空头比率大于100%的,而这意味着GME股票被卖空了很多次,重复地被卖空,因此是散户逼空的最好的标的。

(2)第二种力量来自于空方:随着更多投资者涌入,推动股价上涨,空方会面临更高的追加保证金要求,随着股价上飙,空方被迫补回空头头寸,买入股票,再次推动股价上涨。实际上,机构投资者和共同基金都参与了逼空,幕后机构的助推也确实在上周将这场战争推向了白热化。

(3)第三种力量来自做市商:由于散户们大量买入看涨期权,那么卖看涨期权的做市商实际上也是空头。在GME这样的涨势下,做市商实际上承担着无限大的风险,因此只能在二级市场上买入股票作为对冲,这样的行为也再次推动股价上涨。

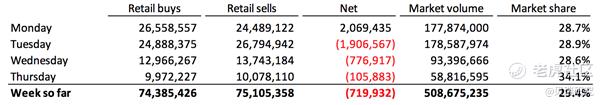

James 补充道:“把GME股价送上天的不是单纯的关于散户的事件。虽然一开始是散户对抗机构,但现在是机构投资者之间的较量了。特别是上周散户投资者在每天交易量中仅占25%-30%。 而且他们也是净卖家,换句话说,散户投资者清仓的交易量要高于他们的买入量。

但现实是,整个事件是机构之间或者某些高频交易者的博弈。当然还有那些想趁机炒作的人,比如马斯克,Chamath, 他们批评Robinhood把散户的”订单流”信息卖给像Citedal 这样的做市商,Chamath同时也让大家关注他投资的公司SoFi, 但是,SoFi 跟Robinhood是一样的,都把“订单流”卖给做市商。所以,整个事件的发酵很有意思,变成了马戏团,一场机构投资者之间的戏。在某种程度上,被公开的信息过多地渲染为散户与机构之间的对接。但我相信,随着时间的推移,人们会逐渐认清现实。”

再来谈谈影响,因为被轧空,多家做空机构先后投降,香橼在推特账号被黑了之后,创始人Andrew Left宣布不再对GME发布任何评价;美国百亿对冲基金Melvin Capital基金经理Gabe Plotkin上周三向CNBC表示,在经历巨额亏损后,公司已于1月26日下午清掉了对GME的空头头寸。1月29日, 曾经频频做空中概股的香橼甚至丢掉了已经20年的老饭碗,表示不再发布做空研究。

此外,由于华尔街的拔网线操作,散户们甚至抱团准备起诉股票交易平台Robinhood。要知道Robinhood 作为把GME股票介绍给散户的交易平台之一,其平台上有超过50%的Robinhood散户持有GME股票(因为Robinhood把游戏驿站的股票当作开户的免费福利送给大家)但因为上周Robinhood上周限制交易者购买GME,这激怒了很多散户。

James Early认为,这整个事件的波动和影响的确是令人感到惊讶的,我们有人甚至在纽约时代广场上投放广告,让人们买入GME。“GME行情事情已经是一个经济事件,反映了一个群里意识形态的反击。GME的近日疯狂的波动也清晰地反映和提醒我们“投资是经济学的一部分,而经济学是一门社会科学,不是纯数学。因为经济学跟人们的情绪、感情、决策等因素相关联。”

人们的传统观念会觉得,美股市场相对A股市场更理性、更有逻辑,虽然不完全是;而A股市场大家更愿意投机、或者抱团追随狂热。但现在看来,美股市场也出现这种情况,就好像A股市场忽然来到了美国。

好在近日,做空者开始逐渐清仓了,也就是说,轧空头应该不会再出现,其他一些WSB概念股,例如AMC娱乐,黑莓和诺基亚也正在跌势之中。GME公司的股价也会慢慢回归健康,更能反映公司的基本面。而Robinhood 公司也募集了34亿美元应对一些运营和发展需要(达到保证金要求)。

现在的问题是,整个事件还没完,投资者、市场还在等待,还在等待这个故事的结局。你可会猜想接下来会发生什么?例如Battle 什么时候会结束?还会不会有什么蝴蝶效应等等…

三、关于股价未来、风险、监管、市场影响的探讨

Q2: GME的股价会大跌吗?

正如前文中James提到,GME股价的整体趋势正在回归均值的路上,时间会解释一切。

贝瑞研究分析师Lulu Yang也在1月26日的《震惊美股圈的GameStop大战 结局预测!》一文中分享了关于GME估值、公司基本面以及胜败结局和未来监管方面的影响。欢迎回顾。

Lulu Yang补充道,GME的一圈下来的最大的不确定性是“击鼓传花”式的超现实交易本质,谁点背谁站岗。回归GME的点评,GME现在的股价远远超过了它的内在价值,一定会均值回归的。就像曾经的Tilary、赫兹租车(Hertz)、柯达(Kodak)一样,他们无一例外,时间会解释一切,我们拭目以待。

欢迎6月29日发布的《美股+疫苗+赫兹租车,投资者如何看待一个不寻常的2020?》

Q3: “GME旋风”会给大盘带来大风险吗?

贝瑞研究分析师们认为,就GME支持股票的波动对整个大盘不会造成基本面上的影响。但会带来一些波动和指数的压力。

Lulu Yang指出:“理论上说,随着股价上飙,空方被迫补回空头头寸。而由于空方此时的资金都被用于回补GME类似股票的空头头寸,会导致其他流通性更强的股票被抛售,给广泛的市场指数带来压力。本质上就是卖一些大权重大市值的股票(流动性好),去买入回补的股票(被爆炒的小股票),换取流动性,补保证金。

而这里的重点在于,像GME这样的小股票,要爆炒到什么程度才能影响权重股,比如说Apple、Google、Amazon等等?进而波及到整个大盘?类似GME这样的小市值股票,想要造成股盘大崩,还是比较难的,因此不用太担心股市危机的可能性。”

Q4:监管层面将有何种动向?

当坏事发生时,每个人都开始责怪。我们看到散户逼空机构,Robinhood等券商拉掉网线激怒投资者,一方面新任总统拜登和财政部长耶伦表示将会密切关注GME 以及其他严重做空市场的经济活动。一方面,Robinhood和Interactive经纪商因短暂停止GME的交易然后再限制交易,遭到了美国共和党和民主党议员的负面反应。有用户称:Robinhood在这场“史无前例的大涨”中,通过限制GME的交易,剥夺了个人投资者的投资能力并操纵了市场,只让机构获得了收益。

但公平地说,如果散户投资者在股票中亏了钱,那么监管机构可能也会责怪券商。不过,到目前为止,还没有人真的亏了很多钱(股价较暴涨前仍然有很大涨幅。)

对于未来的监管动态预期,James Early表示,我们未来可能会看到一些针对波动性股票的附加规定,这是有道理的。另外,预期看到投资者交易股票期权之前会有更多的能力测试。因为这一时间在很大程度上是由期权市场推动的,当投资者购买看涨期权(这是投资者利用股票收益获得杠杆的一种廉价方式)时,传有一个投资者已经将5.4万美元变成2400万美元。而这个交易过程中券商作为经纪人可能为有一些调整和改进的动作。

针对做市商的规范也可能会提升,毕竟在本轮大涨中,做市商为了对冲风险或者应对交割而购买股票的行为,也助推了上涨。

此外,对于社交媒体的监管或将趋严。十年前,股票的买卖决策大部分是由专业的投资理财顾问所给出的,而且咨询服务的价格不菲。因为股票投资咨询是一项有门槛的事情,不是所有投资者都可以获得有效的信息,交易者是处于一种信息不对称的状态。

Q5: 2021年,“社交媒体投资生态”会来临吗?

现如今美股市场也已经是可以明显地感受到来自社交媒体对于投资决策的影响。例如,本月初,《华尔街日报》就社交媒体网络日益增长的市场影响力发表了大量文章,其中特别关注社会媒体对中国电动汽车制造商Nio(NIO)股价的影响。该公司从未盈利,但目前市值超过900亿美元,高于通用汽车(GM)的市值,通用汽车在2019年的市值为70亿美元。

这篇文章记录了TikTok上“ nio”主题标签的3500万观看次数,并着重指出,在11月的一天,Nio在Twitter上被提及6800次,而在2020年初每天仅被提及100次。 而特斯拉标签在TikTok上具有55亿的浏览量。

由于社交媒体的崛起,所有人都可以自由讨论分享关于某个公司的买卖持仓建议,甚至可以说是“一个敢教,一个敢学”开放环境。同时也容易产生跟风抱团的情形。美社交媒体投资风潮涌起,美股越来越像A股了,真有了一种“美股散户化,A股机构化”的错觉。

James也感叹,“GameStop在过去一年里增长了8000%,美国投资者似乎尝到了成为中国投资者的滋味。”

Q6:会影响到中国市场吗?A股会有类似的事情发生吗?

分析师Lulu Yang认为:“可能性比较小。因为其实目前A股市场的交易与风控制度,是全球目前比较全面跟完善的。在制度中,考虑了一些极端以及可能的挤兑情景的发生。

首先针对期权市场,国内期权标的的选择是有着严格的标准的,包括股东数量、股权分布、上市年限、企业基本面等。因此不是所有A股公司都可以在期权市场上进行交易的。第二点是,在 A股去券商融券做空,整个公司做空的比率也不能超过75%,例如前段时间的中证500ETF,就遭遇了限制融券卖出。所以根本不会达到GME高达140%的做空比率。”

所以我们认为,投资者不必过于担心类似GME的闹剧在A股发生。

综上:总的来说,通过这次GME大战,重要的是我们需要意识到,市场中新力量的崛起。尤其是那些敢于突破传统机构思维的散户们或者企业家,我们也正在看到这股新势力的崛起,比如本次GameStop“散户”代表Chamath Palihapitiya、以及不走寻常路的Elon Musk和ARK女神Catherine Wood等。他们的出现,可能会为整体的美股投资思维带来新生态,而我们目前已经看到了一些趋势了。

分析师:James Early,Lulu Yang

文:Esther Xiao

版权声明:本文为贝瑞研究原创,如需转载,需获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 寻找起点·2021-02-06屁股歪,脑袋歪都无所谓!某些机构券商良心也歪,只发布又明显倾向的舆论,小心饭碗4举报

- 阿霖AL·2021-02-08散户只是打了机构一个措手不及而已!!机构资本家挂钩,不是小鱼小虾能消灭的………………不要被利益蒙蔽双眼,看不透社会的黑暗………………点赞举报

- hellocarlos·2021-02-05Mark2举报