美股核能股爆涨,哪家最值得投资?OKLO LEU NNE SMR CCJ NVDA

前天和大家分享过,核能将是接下来投资的大趋势,要起飞了!

文章回顾

美股核能板块,新一轮增长启动在即! OKLO LEU SMR NNE...

果不其然,今天核能股再度爆涨23%,这背后离不开人工智能对核电能的需求。 $英伟达(NVDA)$

它们也算是英伟达AI概念股,本文将深度对比分析 多只核能股,$Oklo Inc.(OKLO)$ $Centrus Energy Corp.(LEU)$ NNE SMR CCJ

蓄势待发大趋势

科技巨头们纷纷布局,我们精选了几只最具代表性的个股,逐一分析他们的财务指标,增长前景、估值、技术壁垒等,一定要看到最后。

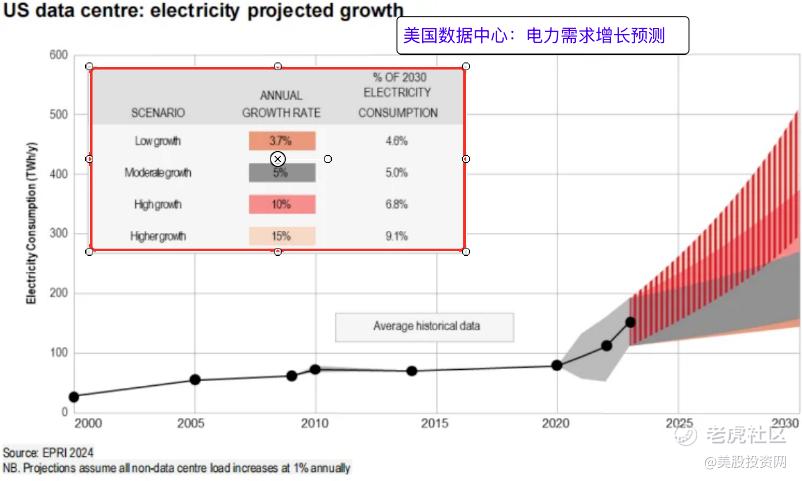

根据投行机构在今年5月发布的数据,到2030年,美国的数据中心电力消耗预计将占全国总电力的9%,几乎是现在的两倍。这意味着未来电力供应紧张的局面几乎不可避免,因此各大科技公司正在寻找更为稳定且可持续的能源解决方案。

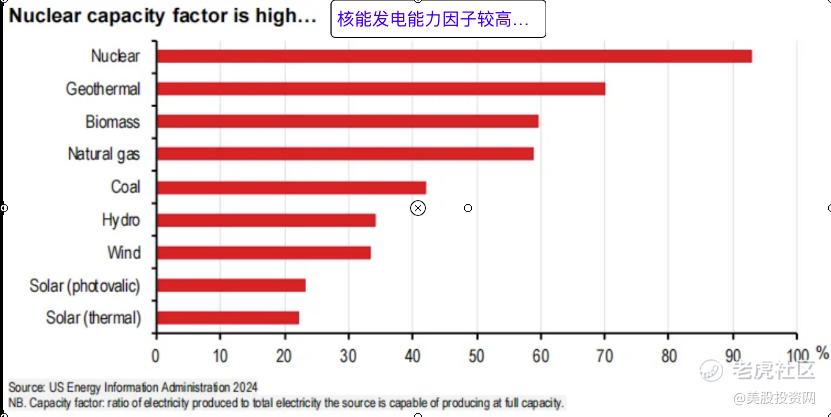

在这种背景下,核能脱颖而出。美国能源信息署(EIA)的数据显示,核能是目前最为可靠的能源来源,每年能够提供93%的最大电力输出,同时没有二氧化碳排放。与太阳能和风能相比,核能的供电稳定性分别是它们的四倍和三倍。因此,核能被视为应对未来电力需求挑战的关键选项,尤其在数据中心这样的高耗能行业中尤为重要。

上个月微软与CEG签署了一份为期20年的电力购买协议,计划重启三哩岛核电站,这座曾经关闭的核电站将专为微软的数据中心提供电力。微软的这一举措显示出,它正在通过长期规划,减少对传统能源的依赖,并积极迎接即将到来的能源挑战。

谷歌也紧随其后,宣布与核能初创公司Kairos合作,计划购买6到7个小型模块化核反应堆,总容量达到500兆瓦,以满足其数据中心和AI业务的能源需求。通过这一布局,谷歌希望即使在未来电力紧张的情况下,也能够确保其关键业务的稳定运作。

甲骨文的策略更加直截了当。其董事长透露,甲骨文正在设计一个需要超过1000兆瓦电力的数据中心,并计划通过三座小型核反应堆提供动力。这表明,核能已成为甲骨文未来扩展计划中的关键能源来源。

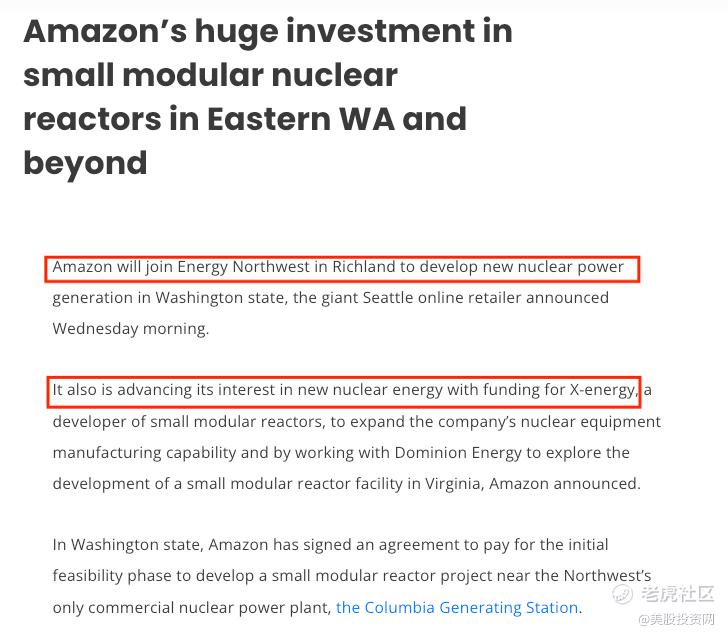

本周,亚马逊也在迅速行动。他们宣布将投资开发小型核反应堆,并与多米尼能源签署协议,在北安娜核电站附近推动这项技术的落地。此外,亚马逊还计划在华盛顿州建设四个X-energy反应堆,以满足其在2030年代末的能源需求。这些项目表明,亚马逊正通过前瞻性的投资,提前为未来的能源转型做好准备。

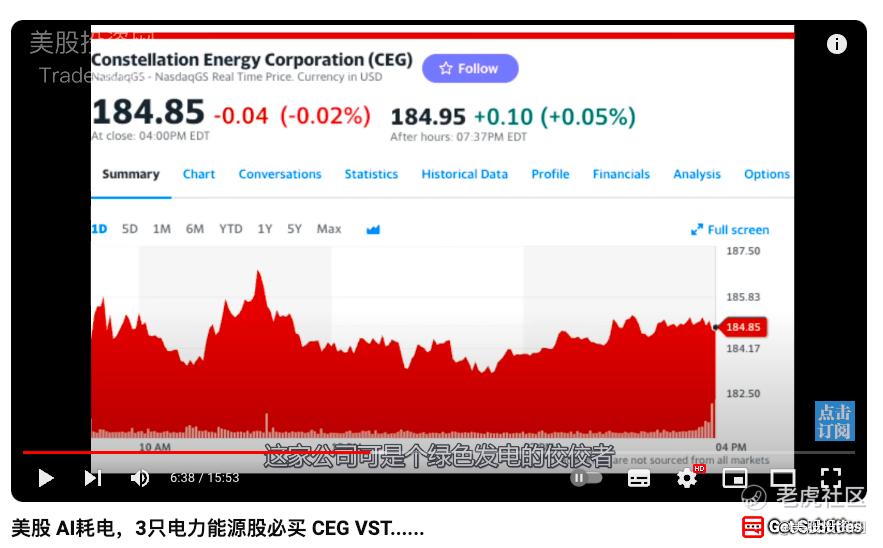

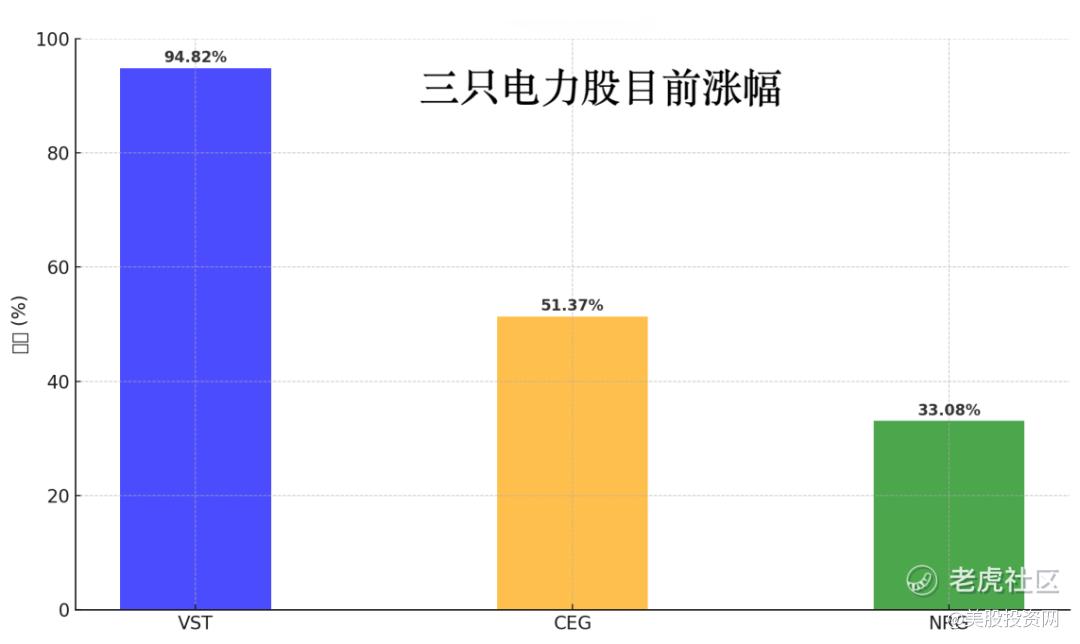

值得注意的是微软投资的CEG,正是我们半年前视频介绍了三只必买的电力股的其中一只,当时CEG 184.85美元,现在已经上涨到279.8美元,涨幅约为51.37%。

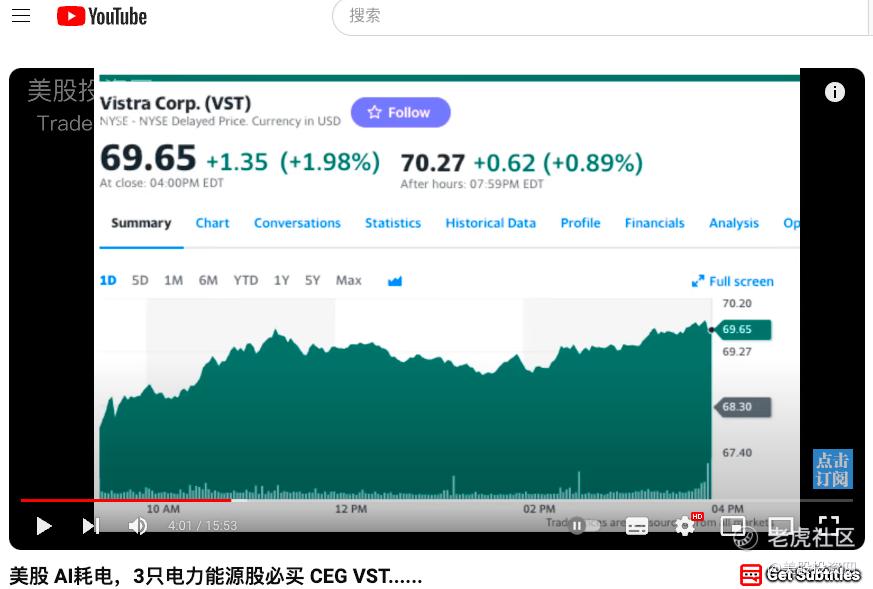

另外一只 $Vistra Energy Corp.(VST)$ ,当时价格为69.65美元,如今已飙升至135.69美元,涨幅高达94.82%。

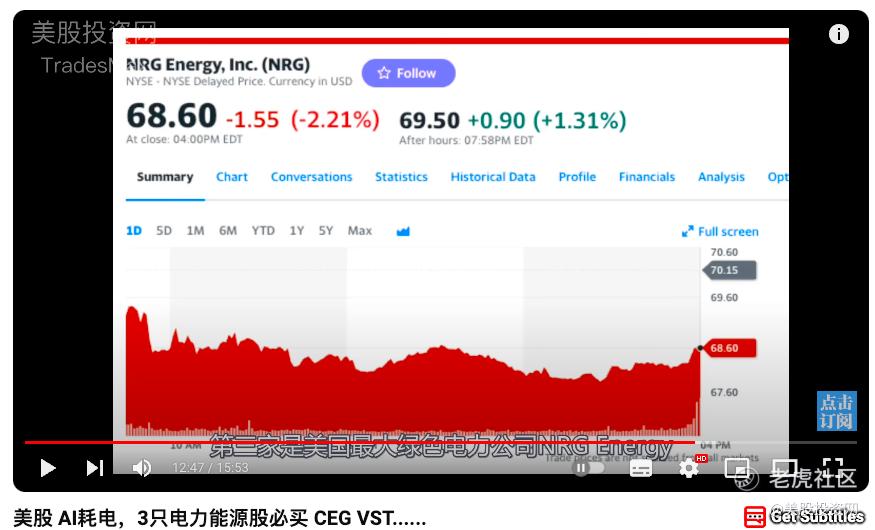

最后是 $NRG能源(NRG)$ ,从68.60美元上涨到91.29美元,涨幅达到33.08%。如果你对这三只电力股感兴趣,可以去看我们之前的视频。

这些科技巨头们的提前布局,无疑是给投资者指明了投资的新方向,那就是投资核能公司。接下来,我们美股投资网将为大家介绍几只与核能相关的股票,并深入探讨它们在当前市场的表现和未来的发展潜力。

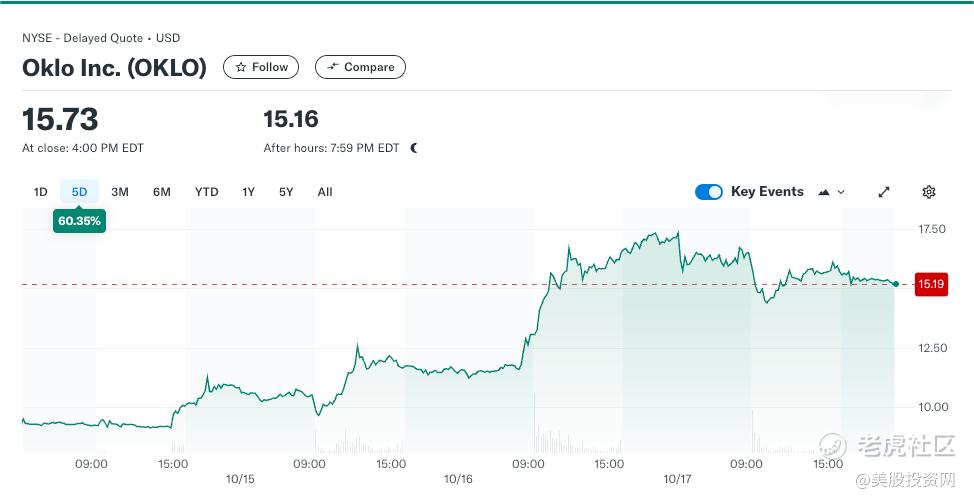

核能初创公司OKLO

第一家公司是OKLO,一家专注于开发小型模块化核反应堆的初创公司,也是我们最为关注的公司,为什么呢?

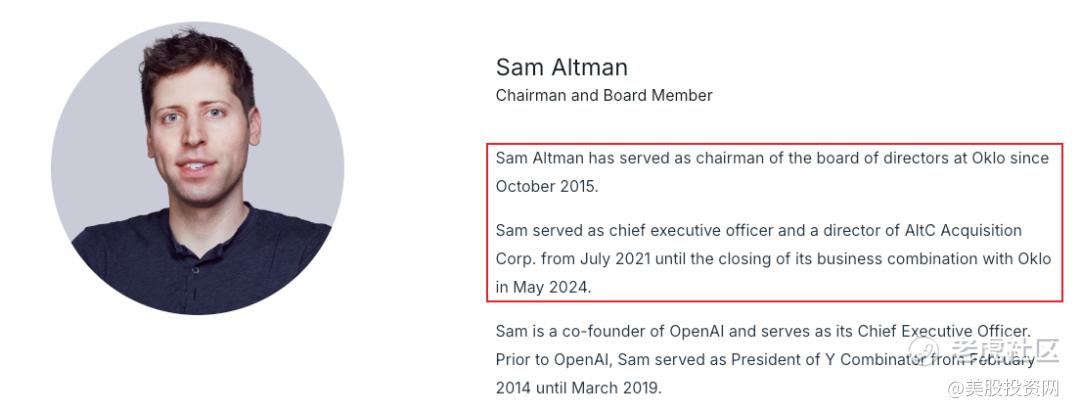

OpenAI创始人兼CEO,ChatGPT 之父 山姆奥特曼在2015年,就投资了OKLO,并担任董事长,认为其“最有可能实现先进裂变能源解决方案的商业化”。同时,贝索斯、比尔·盖茨和彼得·蒂尔等科技和投资大佬也为OKLO提供了资金支持。这些顶尖投资者的参与,不仅为公司带来了资金保障,也增强了市场对其技术和发展前景的信心。

其次,OKLO专注于新一代快堆技术,其推出的反应堆功率范围从15兆瓦到50兆瓦,采用液态金属反应堆技术。这种先进技术不仅具有高效率和稳定性,还能有效满足未来对清洁能源日益增长的需求。相较于传统核反应堆,OKLO的设计更加紧凑,适用于更多应用场景,拓宽了市场潜力。

此外,OKLO在发展过程中获得了美国能源部的四项成本分摊奖励,显示出证府对其技术和项目的认可。这些证府支持不仅有助于降低项目风险,还为公司吸引更多合作伙伴提供了信心保障。

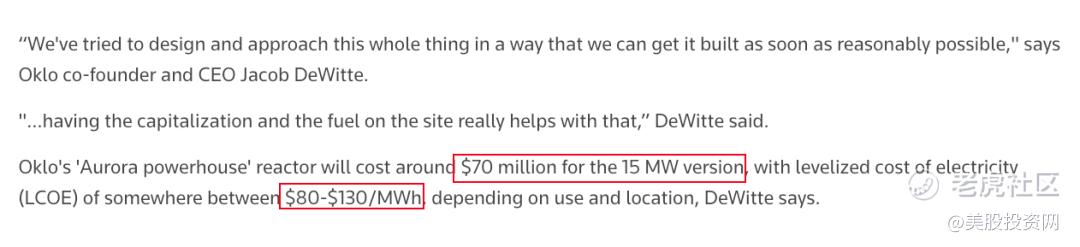

在成本结构方面,OKLO的“奥罗拉动力站”反应堆的15兆瓦版本预计成本约为7000万美元,平准化度电成本在80-130美元/兆瓦时之间。这一成本水平与峰值燃气电厂和海上风电相当,使得OKLO在竞争激烈的能源市场中具备潜在优势。随着清洁能源需求的上升,低成本、高效能的核能方案必将受到市场的广泛青睐。

OKLO在商业合作方面取得了显著进展,已与南俄亥俄多元化发展计划签署协议,计划在美国能源部Piketon场地建造第二和第三座商业电站。此外,公司还计划建造超过50座反应堆,总容量将超过700兆瓦。这些合作不仅提升了OKLO的市场地位,也为未来的成长奠定了坚实基础。

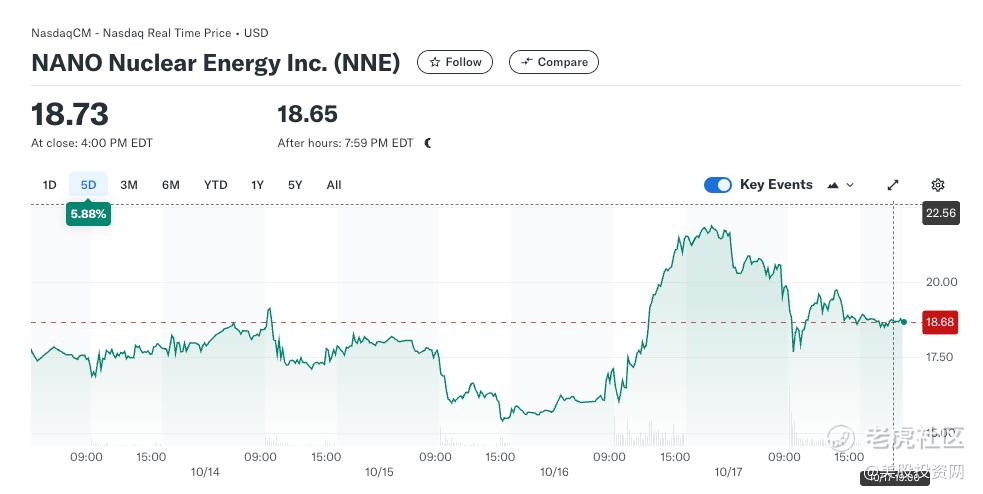

对比分析NNE,SMR,CCJ

接下来,我们来聊聊另外三家在核能领域非常重要的公司:NNE(微型核反应堆的先行者)、SMR(小型模块化核反应堆技术的领先者)和CCJ(北美铀矿市场的佼佼者)。我们将比较它们的技术优势、市场潜力和财务状况,帮助大家更好地理解它们在核能市场中的定位和未来前景。

技术优势与市场应用

首先,NNE专注于开发微型核反应堆。他们推出的“ZEUS”和“ODIN”两款产品,不仅代表了尖端技术,还展现出很大的市场应用潜力。这些反应堆体积小、成本低,能够灵活满足电力需求,特别适合偏远地区和军事基地等需要可靠能源解决方案的地方。NNE的技术在基础设施薄弱的区域特别有吸引力。

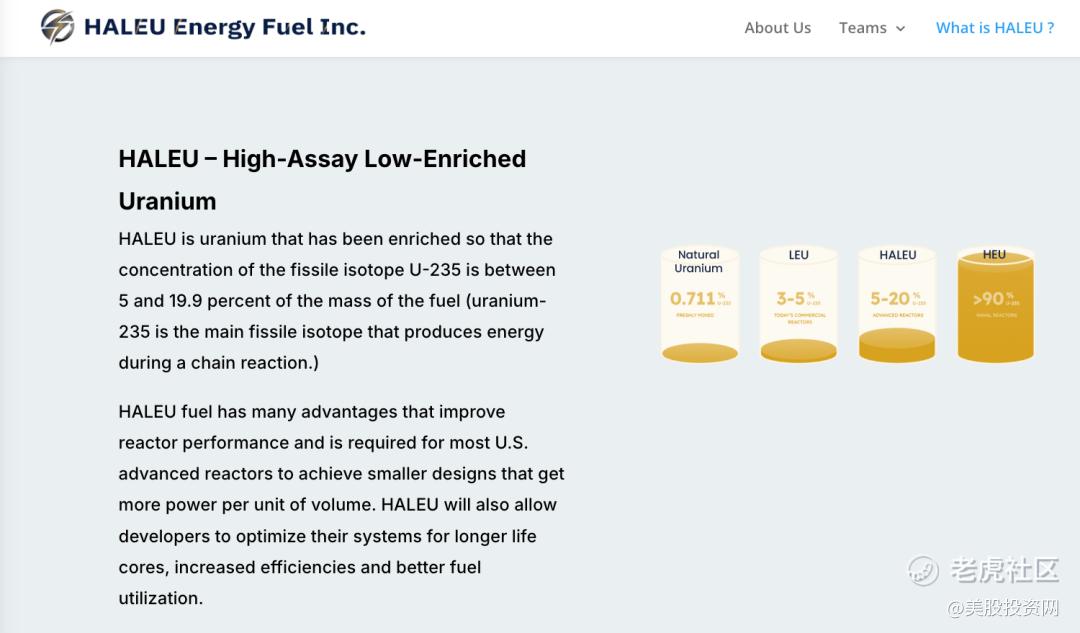

而且,NNE通过旗下的子公司建立了高含量低浓缩铀(HALEU)燃料制造设施。这一前瞻性布局不仅保障了未来的燃料供应,也为整个行业的可持续发展奠定了基础。在当前对清洁能源需求高涨的情况下,NNE的创新技术无疑会推动其市场占有率的持续增长。

接下来是SMR。凭借其模块化设计和美国核管理委员会(NRC)的安全认证,SMR成为全球首个通过此类认证的小型核反应堆设计。它的技术允许多个模块灵活组合,以满足不同的电力需求,这不仅大幅降低了初期的资本投入,还为未来的电力扩展提供了极大的灵活性。这项技术在电力需求高、资源稀缺的城市环境中尤其适用,促进了电力基础设施的快速扩展。

同时,SMR还积极与地方证府和电力公司合作,提供量身定制的解决方案,实现更高效的能源生产和管理。随着大家对清洁能源和可再生能源的关注不断加深,SMR的市场前景显得相当乐观。

至于CCJ,它虽然不直接制造反应堆,但在铀市场中却占据着举足轻重的地位。作为全球最大的铀生产商之一,CCJ拥有Cigar Lake和McArthur River等全球最高品位的铀矿,形成了强大的资源优势。随着全球对核能需求的不断增长,CCJ将直接受益于市场对铀的持续需求。

CCJ在全球范围内积极开展铀资源的开发与供应,这不仅保障了自身的市场份额,也为全球核能的可持续发展提供了有力支持。考虑到铀资源的稀缺性和对核能的依赖程度,CCJ在未来市场中的竞争力将更加突出。

产业布局与市场前景

在技术创新和产业布局方面,NNE表现得相当出色。通过HALEU燃料制造设施的建设,NNE不仅实现了自给自足,还为整个行业提供燃料支持,进一步增强市场竞争力。预计到2030年,NNE的核心产品将实现商业化,具备巨大的市场潜力。行业预测显示,微型核反应堆的市场规模将在未来几年内显著增长,NNE有望在这一过程中占据重要市场份额。

SMR的市场前景同样看好。美国国会最近通过了法案,拨款支持SMR项目建设,这为其发展注入了强劲动力。这一证策支持将大大促进SMR的商业化进程,预计市场需求将随之激增。同时,全球对清洁能源的重视为SMR技术提供了良好的市场机会,尤其是在那些寻求实现低碳排放目标的国家和地区。

CCJ作为一家成熟企业,其稳健的财务状况为市场地位提供了坚实基础。公司在铀市场的强势表现和多元化布局,让它能够有效应对市场变化。随着铀供应紧张的局面加剧,CCJ在未来的“核能复兴”中有望占据重要位置,成为投资者的优质选择。

财务健康与市场前景

谈到财务健康,NNE作为初创公司面临资金和技术成熟度的风险,市值大约为6亿美元。但好在有强大的投资背景和证府支持为其融资提供保障。一旦技术和市场预期实现,未来的收益将为投资者带来可观的回报。相比之下,SMR则展现出更为稳健的财务状况,市值达到17亿。凭借安全认证和证策支持,SMR增强了投资者的信心,预计未来的收入增长将主要依赖于成功的市场推广和广泛的应用场景。

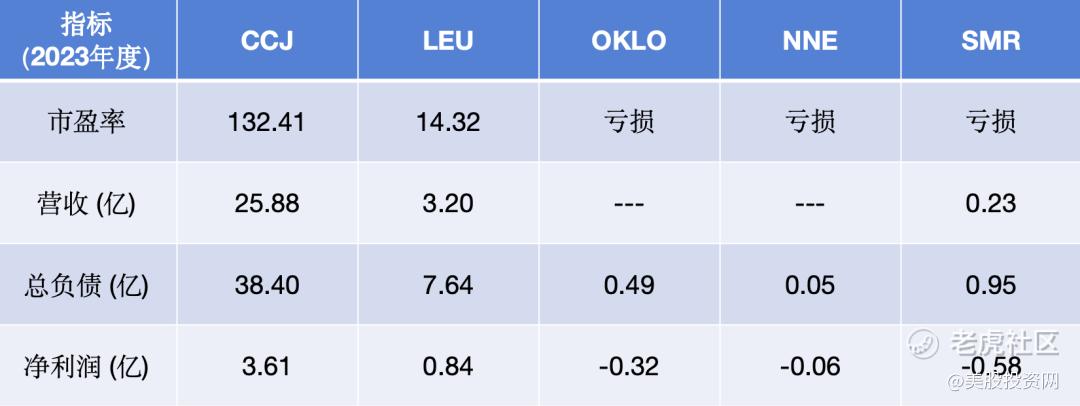

与此同时,CCJ的财务健康状况则非常强劲,市值达到240亿美元,每股收益为0.44。凭借高品位铀矿的稳定供应和多元化的业务布局,CCJ的韧性得到了进一步验证。随着铀价格的上涨,公司将直接受益,为投资者提供了较高的安全边际。总体来说,NNE和SMR在商业化进程中仍面临挑战,尚未实现盈利(它们的市盈率均为负数),而CCJ凭借稳健的财务基础和市场地位,能够为投资者提供更高的安全边际。

市场机遇与挑战

NNE的市场机遇在于其灵活的技术解决方案,能够满足日益增长的清洁能源需求。随着证策的持续支持和市场对可再生能源关注的加深,NNE有望在未来获得更多项目机会。然而,作为初创企业,NNE需要在资金和技术成熟度上不断努力,以应对激烈的市场竞争。

SMR则站在证策支持的风口,技术推广为其带来了良好的市场机遇。但市场竞争日益激烈,也给其发展带来了挑战。为保持市场领先地位,SMR需不断创新并优化商业模式,以应对新兴技术和竞争对手的威胁。

CCJ在铀市场中的强势地位为其创造了市场机会,但地缘证治和环保证策的变化可能对其产生不利影响。CCJ需要保持市场敏锐度,迅速适应市场变化,以应对未来潜在风险。此外,全球铀价格的波动也将对CCJ的盈利能力产生重要影响。

总的来说,公司市值最大,营收最多的是CCJ,26亿美元,显示出其在铀市场的强大地位。其次是LEU;而投机性最大,风险最大的是OKLO和NNE,因为他们这两个公司都没有营收,OKLO 到2027年才建好核电站,才开始有营收。现在上涨就是一个炒作,或短线的投机。

好了,今天的文章就到这里,感谢大家的观看!你会选择哪只股来投资呢?欢迎在下方评论区与我们分享!

大量粉丝还没有养成阅读后点赞的习惯,希望大家在阅读后顺便点赞和转发,以示鼓励!我们一个团队长期坚持原创15年真的很不容易。坚持是一种信仰,是对于美股的一种热爱。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看