花钱消灾 收钱挡煞

VIX期貨的正價差收斂

之前我們在【VIX期貨買貴=公平?】這篇文章中聊過VIX指數具有「上方天際線與下方鐵板區不對稱」的特性,也說明了「風險不對稱區」的概念,大家對於VIX期貨成交價常高於VIX指數已經有了基本的認知。

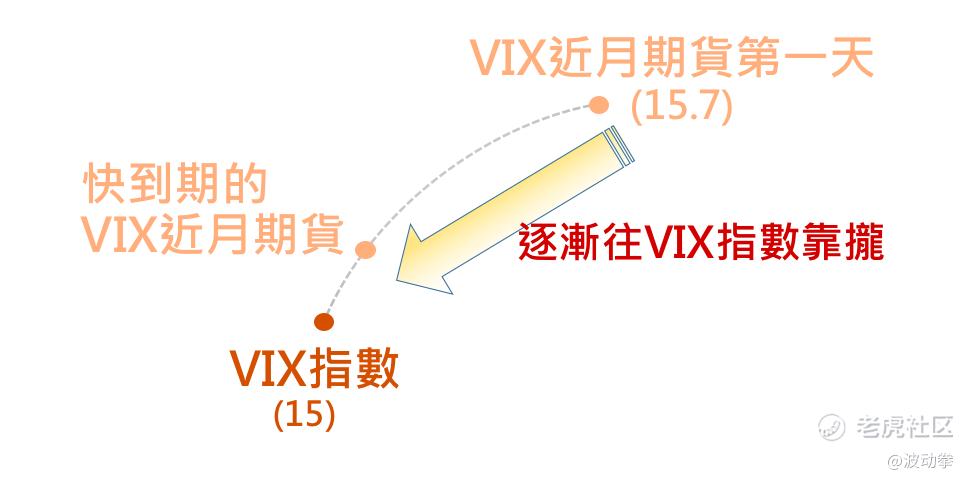

根據數據統計,(近月)VIX期貨成交價高於當下VIX指數的溢價幅度約4.7%,舉個例來說,若你在VIX指數為15的時候買進一口剛進入近月份的VIX期貨,那麼可能的成交價會是15*(1+4.7%)=15.7,這中間0.7的溢價(正價差)是支付給VIX期貨賣方承擔不對稱風險的「保費」:

假設從你買進VIX期貨後市場一片平靜祥和,VIX指數連續20天都沒變,隨著交易日一天一天的過去,VIX期貨的價格會逐漸地往VIX指數的方向靠攏(在這個例子中就是價格下跌),直到最後一天兩者幾乎趨於一致,也代表買方虧損了-0.7,賣方則獲利了+0.7。

這種正價差收攏的過程既合理,也不罕見:

- 合理是因為原先的正價差(0.7)本就具有「繳納保費規避VIX極端右尾值風險」的意涵,當VIX指數未出現上漲時,代表你原本擔心的「大壞事」並沒有發生,但賣方可是老老實實地代替你擔心受怕了20天,所以保費蒸發(或可說轉移到VIX期貨賣方的口袋裡)是理所當然。

- 不罕見則是因為這種正價差收斂的過程在許多商品期貨中都會發生,只不過VIX商品的常態正價差值相對特別高,提醒VIX期貨的買方要多多注意,別忽略了這項成本,讓自己的避險越避越險。

這樣的特質和買進大盤的Put(賣權)也有點像,同樣是買個保險希冀花錢(讓賣方替我們)消災,而當時光一點一點消逝時,Put的時間價值也逐漸流逝,也因此,在我們繼續建構波動率交易策略之前,可以先提早總結出兩個原則:

- VIX期貨買方需注意「保費成本」,尤其費率高時買進務必三思。

- VIX期貨賣方有機會透過「收取保費」獲利,但須有刀口舔血的心理準備。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

5

举报

登录后可参与评论

暂无评论