贝瑞稳住姐Grace:认识自己,是建立投资体系的第一步

本文聚焦:

1、找到与自己性格相匹配的投资策略

2、投资之前做好资产规划

3、风险偏好测试

4、认识自己的知识体系和思维结构

5、个人是家庭财产的操盘手,摸清家里领导的脾气

1、性格

找对象的时候最重要的一点就是了解自己的性格和对方的性格。能力再优秀,外表再般配的两个人,只要性格不合,终究是走不到一起的。投资也一样,做投资就得先从了解、认识自己开始,并且了解你的投资标的的性格。

- 赔率与胜率,你会怎么选?

投资是一种赔率与胜率的选择。除了买国债这种无风险投资,其他投资都有风险。赌性比较强的人,如果去投资工商银行、长江电力这样的股票,八成是被磨了几天就卖了。那如果你是个比较谨慎的人,去投资特斯拉这样的股票或者投资比特币,没几天小心脏就被剧烈波动吓得快蹦出来了。因为你的性格和你的投资标的的性格不符,投资标的的波动性和你的风险偏好不符。有的人受不了低赔率,有的人受不了低胜率。这样错配的投资就和错配的婚姻一样,闪婚闪离,没有好结果。

- 急与慢,你是哪种?

急性子的人,哪怕熟读了《投资最重要的事》,也把“做时间的朋友”挂在嘴边,可是上个月买的股票,他拿到下个月月底再卖出,对他来说就像经历了一个世纪一样,已经够长期投资的了。持有一年?那除非是被断网了。

慢性子的人,你和他讲技术分析,看趋势图,这个股技术形态上突破了,短线买入!他得先把基本面研究三天,再观察三天,然后建10%的仓。等他这10%的仓位建好,短线已经走完了。

- 你的获得感来源于哪里?

另外,人与人之间的获得感是不同的。有的人最在意的就是投资能赚多少钱,至于这个钱是通过自己的思考、决策赚的,还是交给基金经理赚的,或者听了隔壁老王一句话凭运气赚的,他完全不在乎。赚钱的结果是他获得感的来源。你可能会觉得我在说废话。谁不是这样呢?

其实,还真的有很多人不是。很多人的获得感来源于过程,赚钱当然好,但如果让他买个封闭基金,或者买个宽基或ETF,他没有直接参与感,体会不到股市上涨下跌带来的直接快感和刺激,即使赚钱他也觉得没意思。过程本身才是他获得感的根源,哪怕赔了,他也能把投资损失当成一种消费看待,安慰自己花钱打了一把游戏或者去了一趟澳门。所以,你的获得感来自于哪里,其实决定了你该做什么样的投资。如果错配的话,就会出现把基金当股票炒的错误,隔三差五的申购赎回,赚的钱不够交手续费的。

所以啊,了解自己的性格才能找到自己合适的交易方式和投资策略。急性子的人更适合做短线,慢性子的人更适合做长期投资。性格保守的人应该侧重货币基金、股债混合基金,波动率较小的股票;而风险承受能力高的人更适合投资高成长性、波动率高的股票,甚至衍生产品。

当然,你可能会说:不对,不管是谁,只要有钱,最应该投资的就是房地产。买房才是王道,高胜率高赔率!回顾中国过去的二十年,这么说没问题,但是未来的中国,买房应该属于高胜率低赔率的类别了。

2、资产规划

如果你已经能比较客观清楚的认识自己,接下来应该再给自己做个资产测试,确定你可以用来投资的资产比例。

中国已经有1.7亿股民,可以说从大学生到退休干部都在炒股,但是经常都能看到可用资金和投资周期、风险级别的错配带来的悲剧和笑话。

- 只用闲置资金炒股

首先,没有只赚不赔的买卖,股市更是如此。开始投资股市的第一天,你就得有心理预期,你很可能会赔钱。所有告诉你“保底XX%的收益”的都是骗子。所以,第一条原则就是:不借钱炒股,只用闲置资金炒股。对新手来说,连融资都不要用,即使你已经开通了融资融券账户。

那银行账户里的钱都是闲置资金吗?比如,小黑和女朋友都定好婚期了,婚房也看得差不多了,银行账户里的钱刚好够买个两居的首付,但是小黑不甘心,想一次到位买三居,看到牛市里大家都赚了不少钱,于是拿着所有首付款去炒股。结果,股市一波大回调,三居的钱没挣到,两居变一居了,还因为做事莽撞被未来丈母娘扫地出门。这就是搞错了闲置资金的概念。

- 可用资金与投资周期、风险级别的匹配

然后,你得对你的闲置资金做一个预算和规划。比如,大刘家孩子再过一年要出国留学,学费加生活费一年预算50万,总共三年150万。大刘的老父亲身体不好,除了基本保险没有其他商业保险。他手上有300万闲置资金。大刘早年做生意赚了些钱,但是生意做不下去,这两年七七八八的小生意换来换去,一直没有稳定收入。那大刘这300万该如何投资呢?首先,一年以后的留学费用150万,最好就不要用来投资风险级别高的资产,而应该主要考虑货币基金、债券或部分股债混合基金。这笔投资主要考虑的是低风险,对流动性的要求没有那么高。另外,预留一部分医疗费用给老人,这部分不一定是现金形式,但一定要是流动性好的投资。那这笔资金首要考虑的不是低风险,而是流动性高。那债券和固定期限的理财产品就不合适了,股票反倒因为流动性强更合适。

因此,投资之前要对自己的资金用途做个预算,与投资周期、投资类别的风险级别以及流动性结合起来做好规划。

3、风险偏好

大家知道为什么所有的研究报告总是强调“不作为投资建议”吗?那是因为一份研报是供所有人阅读参考的,但是每个人的投资风格、风险偏好,资产水平等等都是不一样的。因此,不可能有一致的投资建议。

风险偏好低的人希望尽可能小地承担风险和损失,哪怕收益低一点,他们会选择波动率低的股票,并且通过分散投资来降低风险。风险偏好高的人受不了一年10%的收益期望,他们觉得如果炒股只有10%的收益,那我还费这个劲干嘛?他们能接受50%的回撤,当然,一年翻一倍可能都满足不了他们的胃口。一把梭和满仓满融是他们的口头禅。

- 你能接受多大的波动率?

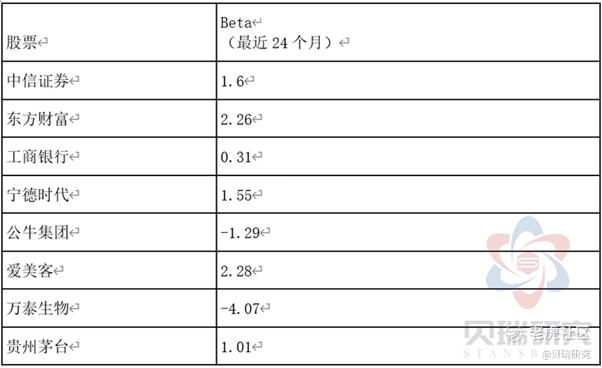

那怎么来判断波动率呢?有一个常用的指标,即beta系数,可以用来衡量个股的系统性风险系数,也就是波动率水平。Beta系数高,则意味着波动率高,反之亦然。如果一支股票beta系数是2,就代表着大盘上涨1%时,它上涨2%;大盘下跌1%时,它下跌2%,也就是高波动率。如果一支股票beta系数是0.5,就代表着大盘上涨2%时,它才上涨1%;大盘下跌2%时,它下跌1%,也就是低波动率。那beta能不能为负数呢?答案是yes。Beta为负数时,即意味着这支股票的走势通常与大盘相反,大盘上涨它下跌,大盘下跌它发飙。就是这么任性!

你们闭上眼睛想想,你们的自选股里有没有beta为负数的股票?可以用来做对冲工具了哦。

下面这个表我列举了几支大家比较熟悉的股票,看看他们的beta系数是否和你们的感受差不多?

所以,你现在知道为什么赌性高的人,风险偏好高的人不要投资工商银行了吧?因为大盘再涨,它也就能涨那么一丢丢,当然,大盘大跌的时候它也比较抗跌。那保守型的人去买爱美客和东方财富的股票呢,也属于错配,它们波动性高,又属于创业板,不要光看20cm的大肉令人羡慕,20cm的大面吃起来也是欲哭无泪。收益率与风险是匹配的。

这个清单里谁最能代表大盘呢?不出意外,就是茅台。1.01的beta系数,几乎和大盘同步。那万泰生物和公牛集团呢?总体来说就是大盘的反向指标。

4、知识体系,思维结构

认识自己的第四步就是认识自己的知识体系和思维结构。选择与你的知识结构最紧密的投资肯定要比去做你完全不懂的行业和领域来得顺利。比如你是搞生物制药的,你不去研究分析恒瑞医药和凯莱英,非要去研究卓胜微和中兴通讯,那不是使劲使错了地方嘛。如果你是消费行业的销售,自然就会对消费行业有更深入的认识,对市场的竞争环境、产品、库存等有更早的判断。那海天味业、安井食品等自然要列入你的自选股。

有的人会说,不好意思,我读书读得少,没什么知识,更别说体系了。那也没关系,很多民间股神也没什么学历,很早就开始混社会了。但是,每个人的思维结构还是可以去分类的。

- 你是自上而下还是自下而上的思维?

有的人思维是自上而下的,很有大局观,看问题先从宏观开始看,然后逐步一层一层深入。这样思维结构的人在投资的时候,一般都会先看宏观经济面,甚至包括政治格局,然后去选择在当时的经济环境、市场发展和政策推动下最具有潜力的行业,再从行业中去挑选优质的个股。也就是我们常说的赛道型选手,适合深入的研究某个行业。最有代表性的人物就是投资大鳄索罗斯,这种思维的人通常也很注意择时。

相反,有的人思维是自下而上的,他们非常注意细节,对细节具有敏锐度。可能他们出门逛几次街,发现自己常去的两家零食铺“良品铺子”都关门了,立马就会想到良品铺子的经营出了问题,然后开始分析他们的财务数据,决定赶紧卖出这支股票。这种思维方式的人适合从企业报表和经营信息中去发掘那些成长性高于同行业或者企业价值被低估的股票。股神巴菲特最热衷的就是看报表,他的选股思维就是自下而上的。他们更重选股,而非择时,善于长期投资。

5、个人与家庭

如果你不是处于一人吃饱,全家不饿的状态,那么,投资就是全家的事情。这里的认识自己,不仅包括你自己,还包括你的家人,尤其是你的枕边人。虽然有可能在家庭里完全由你负责投资决策,其他家人都不参与,但是,这时候不能以你个人的风险偏好来决定家庭资产的投资。

如果你自己心很大,风险偏好高,投资100万亏50万也不眨眼,但是你的老婆或老公和你正相反,除了货币基金,别的都不敢买,那你至少要中和两个人的风险偏好。为了家庭和谐,风险偏好高的人要就着风险偏好低的那一个。否则,投资赚钱还好说,万一投资亏损,还闹得两口子天天打架,那就不值当了。

《一步步建立自己的投资体系》的第一步就是要认识自己。股市如战场,入市之前一定要先认识、了解自己,只有清楚的认识自己,才知道上场之前该拿长矛还是短剑。你本来是该拿短剑的选手,错用了长矛,可不是输得一塌糊涂吗?认识自己,才能建立适合自己的投资策略。认识自己,才能建立适合自己的资产配置和投资组合。认识自己,才能找到适合自己的研究分析方法,慢慢成为别人眼里的股神。

对《一步步建立自己的投资体系》(共十课)感兴趣的朋友,请用点赞和转发告诉我们,你们愿意和我们一起学习,让我们更有动力和大家分享。

分析师:大晏

版权声明:本文为贝瑞研究原创,如需转载,须获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

学习了