港股打新策略细究——大数据告诉你该怎样对待新股

随着小米$(01810)$打新如火如荼的展开,以及咱们老虎证券新股申购的上限,小虎君觉得有必要来再来仔细聊一聊关于在港股打新这个策略。目前看来是最最最简单的短线操作策略——港股打新

上次小虎君已经从“宏观”上给大家测算了今年以来在港股“无脑打新”可能的收益情况,相比较今年的恒生大盘,无脑打新肯定是收益更好的。这也是为什么现在越来越多资金愿意排队去追求打新,也不愿意进入场内了。

今天再给大家从更多维度分析一下打新,以及怎么样的方式可以获得更高的收益。

我们对今年港股上市的92只个股进行了统计。

1. 打完新之后长期持有,效果如何?

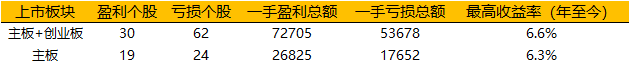

在这92只个股中,中新股后像巴菲特一样依然持有的,盈利的有30只,亏损的有62只,盈亏比将近1:2,这个数字看起来并不太理想。但是,慢慢地深究会发现,事实出乎我们意料。

这30只盈利的个股的盈利百分比中位数是25%,62只亏损个股的亏损中位数是-24%。然后,如果所有新股都是中1手的话,如果我们按每只150港元算打新成本的话(包括申购费、利息和交易费)这30只盈利个股的盈利总额为72705港币,62只亏损的个股亏损总额只有53678港币,盈亏比1.35。换句话说,都申购中1手的情况下,还能盈利19027港币,完美实现“小亏大赚”。

同样地,我们再精确一点,去掉所有“申购难、流动性差”的创业板新股,所有主板19只盈利个股一手盈利总额26825港币,所有主板亏损的24只个股亏损总额17652,净盈利9173港币,同样也是“小亏大赚”。

考虑到长期持有需要有大量资金,所有申购的资金门槛总额就要287165港元,按照盈利19027港元来算,收益率为6.6%,如果只算主板的话,收益率为6.29%。

上述数据是基于“必然能申购中一手”的情况下,香港交易所对申购新股的原则是,尽量让更多的投资者分到,因此只要有足够的资金(可以加杠杆),是一定可以做到“必然中一手”的。详情参阅:不同市场新股认购规则和投资者操作方法

但是对于资金量不够“必然中一手”的投资者来说情况怎么样呢?我们需要考虑一个一手中签率的问题。什么是一手中签率?上面那篇文章也能告诉你。

我们拿主板新股来说,今年43只主板发行的个股中只有9只的一手中签率是100%,其余的在30%-70%不等,夸张的毛记葵涌只有0.8%。所有一手中签率不足100%的个股的平均中签率为40%,在此我们用最原始的平均值来说,假如你达到了平均水平,所有超过40%中签率的你都中了,低于的你都没中,那你总共能中到23只个股,总盈利8848港元,减去打新成本,净盈利5398港元,相比较投入的本金70845港元,收益率为7.6%(最大)。

同样的办法将创业板的数据也加上,总盈利也只有8928港元,减去50只个股的打新成本,净盈利只有1428港元,相比较投入本金143265港元,收益率最大只有1%。

收益率不是特别理想,不过考虑到今年恒生指数已经跌了4%,这一表现可能不一定太差。

总结:长期持有新股并没有特别的优势。

2. IPO之后什么时候第一天收盘卖掉比较好?

如果对这些新股的后续走势不太看好,但是有寄希望于IPO当天的涨幅,选择在当日收盘卖出的话:

在92只上市新股中,IPO当日收盘回报为正的,总共有69只,亏损23只。在均中一手的情况下,加上每只150港元的成本,69只盈利个股的总额62088港元,23只亏损个股亏损总额11046元,净盈利有51042港元。

单算主板,盈利的33只个股盈利总额为43690港元,亏损的10只个股亏损总额4592港元,净盈利39098元。按单只个股的净盈利来计算,主板个股反而要好于创业板。

由于当日卖出的个股基本不用占用多少资金成本,一手资金一般都在10000港币以内,因此这个收益率可以说是相当大,50%、100%随你吹。

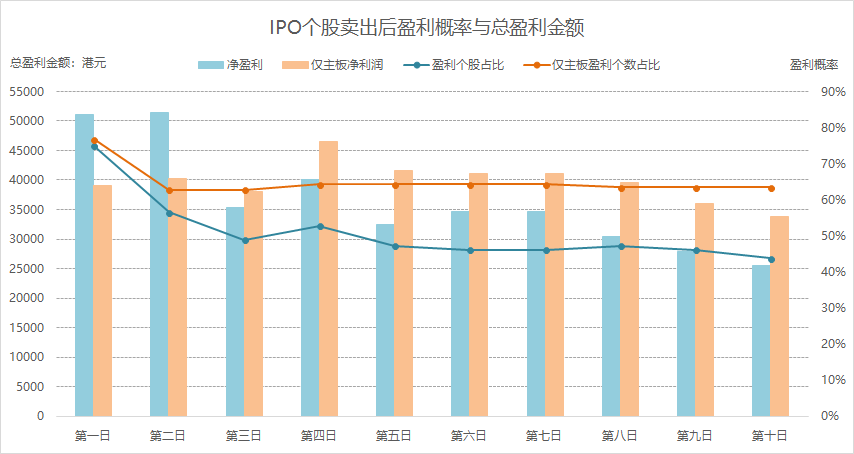

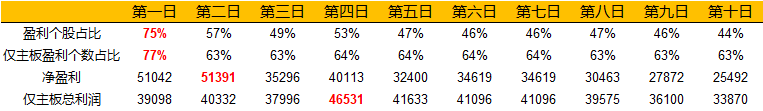

同时,我们统计了在第2~10日(指交易日)收盘价卖出的总收益数据:

得出的结论是:

虽然,在个股IPO当天卖出可能盈利的概率最大(超过75%),但是按照总收益来说,都不是当天卖出获得利润最大,总体来说,IPO第二天收盘卖出能获得的总利润金额更大,如果你只参与主板,那更是可以多拿几天,到第四天再卖出收益最高。

当然,主板的这个数据跟希玛眼科$(03309)$关系很大,但总得来说,优质的大盘股不妨多拿几天,可能会有惊喜,大家可以在下表中发现,对于主板个股来说,第一天卖掉的总收益并不是最高的。

此外,主板IPO个股的持续盈利概率要高于创业板,在10个交易日之后依然能保持60%以上的盈利率。

3. 小市值个股收益率更高?

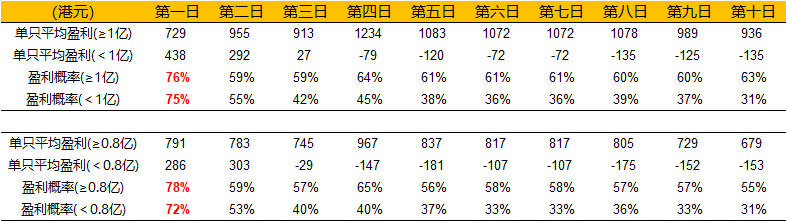

很多人以为,小市值的公司IPO因为市值的优势更容易出现高价。其实是有道理的,毕竟价格是“抢”出来的。但是,当我们把数据放大,把今年92只个股加总统计之后,发现事实让我们感到意外:

因为样本较少,所以分为多个层级并没有特别明显的意义。因此我们统计了以1亿港元、0.8亿港元两个标准线区分大小市值股的收益,得出以下结果。

首先,第一日卖出的盈利概率最大,但是,大盘股的盈利概率要稍高于小盘股。

同时,单只个股的平均盈利方面,大盘股也是远胜小盘股,并且小盘股如果持有4日以上就有可能出现亏损!

结论:小市值个股有优势吗?未必如此。

总结

1. IPO的个股长期持有并没有优势

2. IPO当天卖出个股盈利概率最大,但是,

3. 并非IPO当日收盘卖出获得收益最高,第二天卖出收益可能更高;对于主板IPO,甚至可以多拿几天

4. 小市值个股IPO总体而言并没有优势,长期持有容易亏损。

#小米动态# #打新看这里#

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Tony特别帅·2018-06-25可能对于更多人来讲,盈利概率大比收益高从操作上来讲更容易,而且积极性会更大1举报

- 死不悔改的丁义珍·2018-06-27打新港股,比如我账户有44440港币,打10手,也算融资么?我看有人说只能融资点赞举报

- 美股解毒师·2018-06-25这些统计学结果都是有前提,就是能中新股。至于哪天收盘卖利润最高的结果,更多的是给我们展现了一些平时容易忽略的事实——并不是盈利次数越多就利润越大。2举报

- 先赚个百万刀·2018-06-26感觉小米会破发行价点赞举报

- 西泡泡·2018-06-25小米打新适合几倍杠杆?小白一个点赞举报

- 文小·2018-06-25看你们发财😹点赞举报

- 刘刘刘isME·2018-06-25有点怂了啊点赞举报

- 友财虎·2021-06-14在理,收获满满的点赞举报

- 疾风之劲草·2021-01-26港股打新还不如上市后买,8成都是亏损的点赞举报

- 直流·2018-06-274564点赞举报