科创板解读系列之二:从国际巨头夹击中突围,中微公司大有可为

“

中微半导体(688012)作为第一批登陆科创板的科技企业,率先打破国际刻蚀设备企业在中国市场的垄断,后又成为国内MOCVD(有机金属化学气相沉积法)龙头企业。于2019年1月8日开始进行上市辅导,3月29日申报科创板获批,7月8日发布上市发行公告, 确定发行价格为29.01元/股,发行后总股本为5.35亿股,市值155亿,发行市盈率为170.75倍,位居目前科创板公司发行市盈率之首。

”

一、欲戴皇冠必承其重,十年间直面巨头诉讼不败

芯片是现代信息革命的“大脑”,在这个行业里聚集着全世界的精英。中微公司更不例外,作为公司灵魂人物尹志尧博士,在半导体芯片和设备产业已有35年行业经验,曾在美国应用材料公司(Applied Materials)担任总公司副总裁,被誉为硅谷最有成就的华人之一,是国际等离子体刻蚀技术发展和产业化的重要推动者。尹志尧博士个人拥有89项美国专利和200多项其他海内外专利。2004年,60岁的尹志尧放弃了美国的百万年薪,和15个人一起回国创立中微半导体设备公司(AMEC)。目前联合创始人、核心技术人员包括杜志游博士、倪图强博士、麦仕义博士等160多位专家。上海创投和巽鑫投资为公司第一和第二大股东,持股比例分别为20%和19%;上海创投是上海科技创业投资(集团)有限公司的100%控股子公司,实际控制人为上海国资委,而巽鑫投资则为国家大基金的100%控股子公司。

图片为尹志尧博士荣膺2018感动上海年度人物

尽管中微公司的创始人团队阵营豪华、自带光环,但在过去15年的飞速发展中遭遇了国际同业竞争对手的打压和围堵。分别在2007年、2009年、2017年受到美国应用材料(Applied Materials)、美国泛林半导体(Lam Research)、美国维易科公司(Veeco)的专利诉讼。

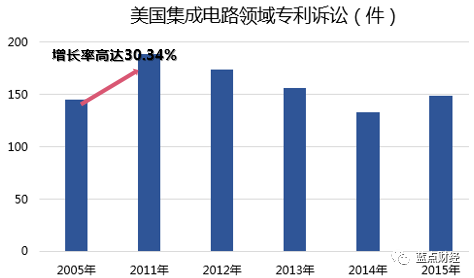

在技术高度密集的半导体行业,知识产权诉讼会成为行业领先者阻碍新进入者的有力武器。专利作为研发成果的重要保护形势之一,可以有效帮助企业构建自身技术壁垒。2010年-2015年集成电路领域诉讼活动以年复合增长率38%的速度增长,以美国为例;2011年的诉讼件数达到近6年最大值,为189件,增长率达30.34%。

数据来源:Orbit系统,蓝点财经整理

国内科技企业与国际巨头的专利战中,主要有三种应对策略。

第一,高度重视研发投入与自主核心技术,有严格的知识产权管理体系。以自身专利做主动防御,增强自身筹码,使双方在专利上互相依赖。

第二,充分研究对手专利,在产品研发中提前规避可以在诉讼时为自身辩护,甚至指控对方专利无效。

第三,在面对国际巨头不对称诉讼时,应坚持应诉,在不严重损害自身根本利益的前提下,可考虑和解以避免高昂的时间成本。

2007年美国应用材料公司(Applied Materials)起诉中微案持续了两年半,彻查了中微600多万件文件和30多人的电脑和文件,都没有找到关于应用材料(Applied Materials)的图纸、技术数据等商业机密;但因为高昂的诉讼费用,对初创的中微来说是巨大的负担,故最终中微选择了和应用材料(Applied Materials)达成和解。

数据来源:中微公司官网,蓝点财经整理

2009年-2012年,对于泛林半导体(Lam Research)的诉讼,中微取得完胜。面对诉讼中微展现了充分而专业的证据证明自身不侵权,并提出对方的专利无效请求。

数据来源:中微公司官网,蓝点财经整理

2017年4月,维易科(Veeco)在美国纽约州法院正式起诉石墨托盘制造商SGL,指控其侵犯了Veeco的四项专利。Veeco是世界领先的半导体设备供应商, 2014年起占据全球MOCVD设备市场60%以上的份额。近年来,以中微为代表的国内MOCVD供应商不断缩小与Veeco产品的技术差距,并威胁到Veeco在国内市场的领先地位。而石墨托盘是中微的MOCVD产品中不可或缺的零部件,且SGL是中微的关键供应商。可以说Veeco针对中微采取了釜底抽薪之计。最后经过一年的诉讼之路,中国国家知识产权局认定Veecod的ZL01822507.1专利无效。2018年2月,Veeco、SGL和中微达成了全面和解,各自撤诉。

数据来源:中微公司官网,蓝点财经整理

半导体行业诉讼件数高企可以看出行业的竞争异常激烈,诉讼已经成为大公司打压竞争对手的一种商业策略。而在高科技领域中国的国产替代之路必然要承受这个压力,而一个企业的高度不在于它能走多高,而在于它跌到谷底后能反弹到多高!

二、刻蚀与MOCVD设备已打破海外市场垄断,但全球市占率仍有差距

中微半导体2004年成立,是国家大基金成立后投资的首批企业。自成立以来,中微公司深耕刻蚀机和MOCVD设备领域,其产品已成功进入海内外重要科技供应链。2018年公司刻蚀设备业务收入占比40%,在MOCVD设备业务收入占比60%。

数据来源:中微公司招股书,蓝点财经整理

1、刻蚀机打破国外封锁,电容型介质刻蚀设备已进入全球前三

半导体设备制造是国内企业在芯片产业链发展中最大的短板。而在整个晶圆制造设备中,光刻机、刻蚀机和薄膜沉积设备为最核心的三种设备。这三种设备投入成本分别占整个晶圆制造的30%、20%、25%左右。

数据来源:SEMI,蓝点财经整理

光刻机在晶圆制造中相当于“画匠”,而刻蚀机则是“雕工”。目前,全世界只有荷兰的ASML能制造顶级光刻机,而它最先进的7纳米EUV光刻机,优先供应其大股东台积电、三星、英特尔,而且最新的产品售价高达1.1亿美元。迫于美国的压力,包括荷兰在内的西方国家一直对华出口管制。在刻蚀机方面,2015年,美国商务部工业与安全局(BIS)发文宣布,认可中国存在各向异性等离子干法刻蚀设备,这表明中国有和美国性能相当的刻蚀设备技术能力,因而这项美国国家安全出口管制将失效。对此作出最大贡献的正是以中微公司为代表的高端制造企业,这一禁令已经持续20多年,取消这条禁令充分证明中国本土公司已经可以制造出与美国公司性能相当的半导体刻蚀设备。

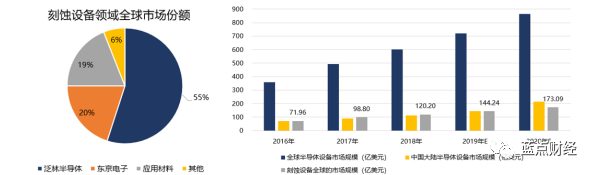

中微公司以介质刻蚀设备为切入点(按刻蚀材料来分,可分成金属刻蚀、介质刻蚀和硅刻蚀),主要生产电容性刻蚀设备(CCP),已经在台积电7nm、10nm产线工作,并与其联合进行5nm认证,同时占据中芯国际50%以上新增采购额。截止2018年底,中微公司在介质刻蚀设备已经实现三代产品迭代,电容型介质刻蚀设备已进入全球市场前三,仅次于东京电子和泛林半导体。在CCP刻蚀设备关键性能参数,颗粒污染物、腔体维护间隔时间、单位时间生产效率、关键尺寸稳定性上均已经达到国际同类设备水平。

数据来源:中微公司招股书,蓝点财经整理

电容性等离子刻蚀设备(CCP)主要用于刻蚀氧化物、氮化物等硬度高、需要高能量离子反应刻蚀的介质材料。电感性等离子体刻蚀设备(ICP)主要用于刻蚀单晶硅、多晶硅等材料。相比介质刻蚀,硅刻蚀难度更大。原因有二:第一,硅刻蚀是对底层晶体管的刻蚀,由于多晶硅栅等尺寸极小,故精度要求极高。第二,对介质刻蚀来说,28nm的刻蚀精度就可以处理14nm的集成电路;但硅刻蚀在14nm的集成电路制程下必须用14nm的刻蚀精度。国内做硅刻蚀的龙头是北方华创,而中微公司优先选择切入难度相对较低的介质刻蚀。基于已有CCP优势开始进入硅刻蚀领域,中微公司从2012年开始ICP的开发,用于14-7nm工艺技术节点。

数据来源:中微公司招股书,蓝点财经整理

中微公司开始进攻硅刻蚀领域,有其深刻的原因。由于技术迭代逻辑器件和存储器件的结构将发生变化,要刻蚀高精度薄膜,需要用较低能量的等离子体,并在低压下实现刻蚀均匀。采用ICP设备能实现更好的效果,所以ICP设备越来越广泛地应用于介质刻蚀应用中。因此,ICP刻蚀设备市场将会超过CCP刻蚀设备市场。

2、刻蚀机行业竞争激烈,两年公司刻蚀机业务量缩减一半

尽管公司在刻蚀机技术上实现突破,但全球刻蚀设备市场仍然呈现高度垄断的竞争格局。不仅要面对泛林半导体、东京电子、应用材料等巨头的竞争,国内有北方华创、北方微电子、屹唐 Mattson等玩家参与。从企业2016年亏损状态看出,刻蚀机技术上的突破并没有给企业赚钱,分析有两点原因:第一,刻蚀机领域竞争激烈,国外巨头玩家垄断市场,国内订单较少;第二,下游晶圆厂对客户先入为主,为避免风险不会轻易改设备选型,所以要实现产品替代需要时间。

数据来源:中微公司招股书,蓝点财经整理

3、MOCVD设备两年内出货量迅速提升,使得公司实现扭亏为盈

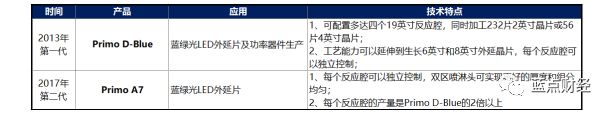

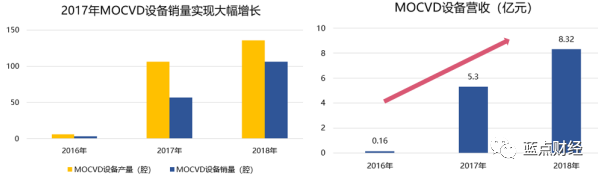

2013年3月中微公司正式发布多反应器金属有机化合物气相沉积设备,进入半导体照明市场。经过四年的积累,2017年公司销售数量57腔,实现1800%的爆发式增长。其MOCVD设备不仅具有精准的参数控制、全自动化处理和紧凑的设计特点,并且拥有较高的生产率和低成本投入。

数据来源:中微公司招股书,蓝点财经整理

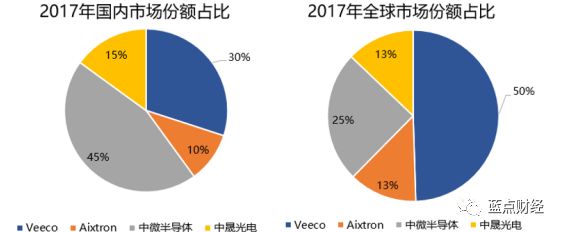

MOCVD方法是LED外延片主要生产方式,是在蓝宝石或四元基片身上外延生长蓝绿或红黄色LED外延片的方法。MOCVD分为用于氮化镓基(75%)和砷化镓基(25%)LED芯片制造,而中微公司专注于氮化镓基LED MOCVD的市场,并已经占据全球用于氮化镓基LED用MOCVD新增市场的41%。2017年,中微半导体已经成为国内MOCVD设备的龙头,国内市占率高达45%。虽然全球龙头仍然是Veeco,但近年来,国产LED核心技术突破和LED芯片企业扩产拉动,国内已经成为LED最大的生产国。而中微公司在MOCVD设备领域中主要的市场就是国内市场,依然能保持较高的销售额。

数据来源:Technavio统计,蓝点财经整理

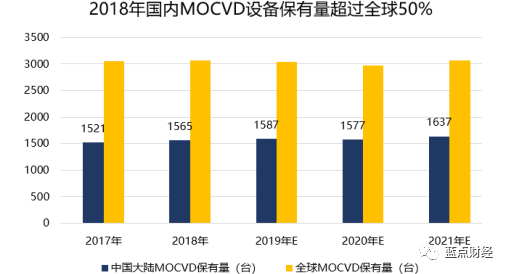

拥有MOCVD设备的数量是衡量LED芯片制造的重要指标,其保有量决定了LED芯片的产能。2018年国内MOCVD设备保有量超过全球的50%,说明中国已经成为MOCVD设备的最大市场。

数据来源:公开数据统计,蓝点财经整理

中微公司多年来在MOCVD设备技术的提升上加大研发投入,推出的Prismo A7销量暴增,直接推动了收入的增长。公司产品销售主要客户集中在中国大陆地区(2018年大陆客户占比84%),未来也将收益于国内市场的增长。

数据来源:中微招股书,蓝点财经整理

三、刻蚀设备和MOCVD设备的市场增量都将受益于新技术迭代

1、刻蚀设备市场收益于制造工艺发展

根据IC Insight数据2017-2019年刻蚀设备全球销售额年复合增长率为6.7%。未来受益于芯片制造工艺制程不断微缩、新结构和新材料的不断涌现,刻蚀设备增量源于DRAM、3D NAND、逻辑芯片制程的多小和制造工艺日益复杂推动刻蚀设备的更新换代。DRAM小型化,增加多重图案刻蚀重复次数;3D NAND堆叠层数不断增多,同时其结构日益复杂,增加多重图案重复次数和互连过程。

2、MOCVD设备市场收益于显示技术变革

MOCVD设备不仅是LED芯片最关键的设备,且制备的材料广泛应用于包括半导体器件、功率器件等多种薄膜材料的制备。经过20年的飞速发展,MOCVD设备的增长主要受益于LED领域的技术革新。整个LED行业经历了政策补贴、扩产能到产能过剩出清到目前整个行业处于成熟期。随着显示技术的变革,MOCVD设备产业将会迎来持续的增长。

数据来源:蓝点财经整理

传统的LCD显示技术正逐渐被替代,OLED具有寿命短、易烧屏、侧视角变色灯天然的硬伤。Micro-LED也许是比OLED更下一代显示技术,Micro-LED是在一个芯片上集成高密度微小尺寸的LED阵列(采用微型LED晶片组成)。如LED显示屏每一个像素可定址、单独驱动点亮,可看成是户外LED显示屏的微缩版,将像素点距离从毫米级降低至微米级。如果Micro-LED在智能手机、VR显示屏幕上进行商用,对于整个LED芯片市场将会形成推动作用。

数据来源:iFixt,Gartner, IDC, Wikipedia, 奥维云网,蓝点财经整理

四、超170倍PE发行定价,未来仍有较大想象空间

作为半导体设备新锐,中微公司本次突破百倍PE的定价结果说明市场给予的高预期。高估值对应的是业绩高增长,公司预计2019年上半年实现营业收入7.2-8.6亿元,同比增长55%-85%;预计实现扣非后归母净利润为2200-2600万元,较去年同期的-4801.28万元由负转正。

报告期内,公司研发亦保持着高投入,2016年-2018年,公司研发投入占营收比例分别为49.62%、34%和24.65%。自公司设立至2019年2月底,公司申请了1201项专利,其中发明专利1038项,海外发明专利465项。较高研发投入使得市场对未来业绩的持续释放具有较大的想象空间。

数据来源:Wind,蓝点财经整理

若本次发行成功,中微公司预计募集资金15.52亿元;公司原计划募资规模仅10亿元,拟投向高端半导体设备扩产升级项目、技术研发中心建设升级项目及补充流动资金。

五、风险提示

根据分析,我们认为中微公司刻蚀设备虽然技术上达到国际先进水平,然而2018年中微的CCP设备的市场份额仅占1.4%。且刻蚀设备要想进入国际一流大厂晶圆生产线一般需要经历3-5年的验证周期,使得刻蚀设备的客户拓展存在一定的不确定性。从2018年以来的LED芯片供过于求的情况持续加重且受LED芯片价格持续下跌的影响,预计2019年毛利率会继续下降。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。