投资9158家公司、掌握全球1.3%股票市值的巨无霸是怎么炼成的?

作者/风马牛

来源/冯仑风马牛(ID:fengluntalk)

金错刀(ID:ijincuodao)授权转载

2018 年 8 月 2 日,苹果在其成立的第 38 个年头,市值突破 1 万亿美元。仅仅过了 32 天,2018 年 9 月 4 日,仅有 23 年历史的亚马逊便紧随其后,也闯过市值 1 万亿美元大关。又过了大半年,2019 年 4 月 25 日,「老巨人」微软也进入了万亿美元俱乐部。

说微软「老」,当然是相对而言,在互联网这个速朽的行业中,无数企业「如夏花般灿烂,如流星般短暂」,活过 20 年,都值得办场寿宴。若放在其它一些行业,微软也能算是个「年轻公司」,毕竟,距离它成为百年老店,还要等待 56 年。

提起这些巨无霸时,人们津津乐道的,是它们的创始人的智慧、眼光以及对信息时代的精准把握,是他们不断被神化的创业经历,是他们如光速一般的财富积累速度。

与这几家公众耳熟能详的「万亿市值」公司不同,还有这样一个「庞然大物」——挪威主权财富基金。它不仅有万亿美金的体量,而且同时投资了苹果、亚马逊、微软三巨头,更为厉害的是,它从正式营业到体量突破万亿美金,只用了 21 年,比亚马逊用时还短。

挪威主权财富基金创办于 1990 年,但直到 1996 年才正式开始投资, 到 2017 年财富规模便超过 1 万亿美元。截至目前,该基金已经投资了 9158 家公司,是世界上规模最大的主权财富基金。

提起挪威,人们常常有两个印象,一是小,二是富。挪威全国面积仅为 38 . 5 万平方公里,比云南省还小一点儿。人口仅有 532 . 8 万人,比云南省会昆明的常住人口还少一百多万。然而挪威人均 GDP 高达 8.3 万美元,排名世界第四,是有名的高福利国家,以「从摇篮到坟墓」的福利闻名于世。

在这些「小而富」的表面印象下,挪威为什么能够创造出一支全球规模最大的主权财富基金呢?

1

在北欧五国,曾流传着一个冷笑话:从前挪威是五国里的穷亲戚,瑞典和丹麦讽刺其「连香蕉皮都不会剥」,谁知十年之间,挪威成了五国里的大土豪,反手就招聘了一大批瑞典人和丹麦人帮忙剥香蕉皮。

穷亲戚翻身做土豪,还打出了全球规模最大的主权财富基金,挪威发家的原因就在于石油。

在发现石油之前,挪威社会所运转的高福利制度,主要依靠三高:高就业率、高税率和高赤字。政府想方设法增加就业,同时对公民和企业征收高税收,再把全国的财政收入很大一部分划归社会福利用途。换言之,就是政府强迫公民提前储蓄,以保证公民和后代的长期生活水准。整个国家虽然富有,但并不是一个能拿出大笔钱来做投资的国家。

但在 1969 年圣诞节前夕,挪威在北海发现了第一个油田 Ekofisk ,这是当时发现的最大的海上油田。彼时石油在现代工业中的作用力已经完全突显,但大部分产量控制在中东国家的手中,挪威一入局,便以北欧国家的绝佳地缘政治位置占有一席之地。

没过几年,丰厚的石油收入让挪威人笑得合不拢嘴。挪威平白多了一个低成本、高回报的产业,既增加了就业率,在北欧五国里扬眉吐气,还给国家创造了大笔的外汇储备,大大缓解了整个国家为保证高福利而紧绷的财政状况。

海底石油,管吃不管饱

天上掉下的馅饼虽好,但谁都知道,馅饼总有被吃完的一天。挪威政府也担心如果石油开采完了,这笔占全国总收入四分之一的财富就会消失。鉴于此,挪威央行行长 HermodSkånland 便提交了一份报告,提议用剩下的石油收入建立一个基金,持续存储。

于是在 1990 年,挪威主权财富基金——政府石油基金正式建立,但直到 1996 年,该基金才真正获得第一笔资金。值得一提的是,为了让这个基金成为一个名副其实的 Plan B,以备不时之需,挪威政府决定让它的投资方式和央行外汇储备一样,完全投向海外。

用石油美元给后代买个保险,挪威不是第一个这么做的国家。早在 1953 年,富产石油的中东国家科威特就建立了一个投资委员会,但都是用石油美元来投资,挪威能做得很好,绝不仅仅是因为土豪底气足。

2

挪威政府养老基金的投资态度很鲜明,对政治和经济的敏感性特别拎得清。

与投行或者普通投资者不同,当一个国家以主权财富基金的名义进入他国股票市场,最让东道国忌讳的就是「挂羊头卖狗肉」,借着投资赚钱的名义,掌握重要企业的话语权。

就挪威政府养老基金来说,买股票时没有任何偏好,不分行业、不分国营民营,一出手就是上亿美元的资金,迄今为止拥有 1.3% 的全球股票市值,如果不能证明其炒股没有任何政治目的,那么进入任何一个国家的市场都会受到阻碍。

挪威政府养老基金解决这个问题的办法很简单,就是「广撒网、少捞鱼」。具体来说,挪威法规早有规定,该基金在单一公司的总股本最高持股比例为 10% ,有表决权的股份不超过 3% ,这样一来,该基金便不会涉及到公司的控制权转移。截止 2018 年 12 月 31 日,在挪威政府养老基金所投资的 9157 家公司中,其持有的平均股权比例仅为 1.16% 。

除了剥离政治目的、专注投资之外,挪威政府养老基金还有一个很有趣的规定,即只投资挪威政府所认为符合「道德标准」的公司。

2004 年,挪威规定:挪威政府养老基金「不能给在冲突局势或者战争中直接或间接助长杀害、酷刑行为,剥夺他人自由、侵犯人权的公司投资。」为此,挪威政府还成立了一个石油基金道德咨询委员会,专用于审核该基金所要投资的公司。

在这个道德咨询委员会的压力下,挪威政府养老基金列出了一长串不能投资的公司,其中有很多当时股市上炙手可热的公司,比如美国波音公司,被排除的原因是「为美国空军维护洲际弹道导弹」;再比如美国沃尔玛百货公司,被排除的原因是「侵犯人权和劳工权利」。

哪怕是利益,也不能凌驾于道德红线

有时为了维护挪威政府养老基金的良好声誉,该基金还会在委员会的压力下从高利润公司撤资,比如 2010 年,该基金撤出 17 家烟草公司。2014 年,该基金又撤出了 53 家煤炭公司。

相比之下,同样是小国却没有自然资源可以依赖的新加坡又是另一种态度。1974 年,新加坡淡马锡控股有限公司成立,政府全资拥有,十几年间从不公布财报,却掌控着包括新加坡电信、新加坡航空、新加坡地铁、新加坡电力等全国最重要的企业,所持有的股票市值达到新加坡全国市场的 47% 。淡马锡对海外市场也很感兴趣,偏好银行、航空、石油和天然气这类命脉企业,时常斥巨资入股,并不限制其控股上限,比如在「超人」李嘉诚的屈臣氏集团,淡马锡就占股 24.95% ,仅次于李氏家族。

维京海盗出身的挪威人,如今为了保住后代的福利,把主权财富基金和政治的关系撇得一清二楚,深受儒家文化滋养的新加坡,却在对外投资时显得进取性十足。

3

此外,挪威政府养老基金的投资目的很明确,就是为了给石油收入买份保险。从一开始到现在,挪威政府养老基金的缰绳都握在财政部手上,庞大的议事机构像一个秤砣,强行让该基金稳定在可控的中高等风险之下,只追求长远的且最大化的利益。

最初,背负着全国人民厚望的挪威政府石油基金花钱是慎重的,只敢跟着央行外汇储备一样,买一些国外的政府债券放着,吃一点固定却低廉的利息,但就进入 2000 年后,挪威又发现了几个油田,估计石油收入不会一下子断绝,这个基金便开始放开手脚了。

1997 年,挪威政府石油基金花了 40% 的钱用来炒股,主要投资邻近的欧洲市场,发现效益不错。1998 年,该基金就开始试水,用 50% 的钱炒股,并把范围放宽到全球股市。2001 年起,该基金开始投资上市公司的股权,还敢买风险很大的无政府担保债券,并开始投资房地产、私人股本。炒股已经不算什么了,小规模炒房也成了该基金的业务范围。

在 2008 年金融危机爆发的前十年里,挪威政府石油基金平均年实际回报率达到 4.57% ,股票的平均名义年收益率则达到了 5.12% 。这个回报率看起来很低,和限流之前的余额宝差不多,然而这时该基金的规模已经以千亿美元计算了,更别提挪威石油还在源源不断地输入资金,该基金的规模迅速膨胀。

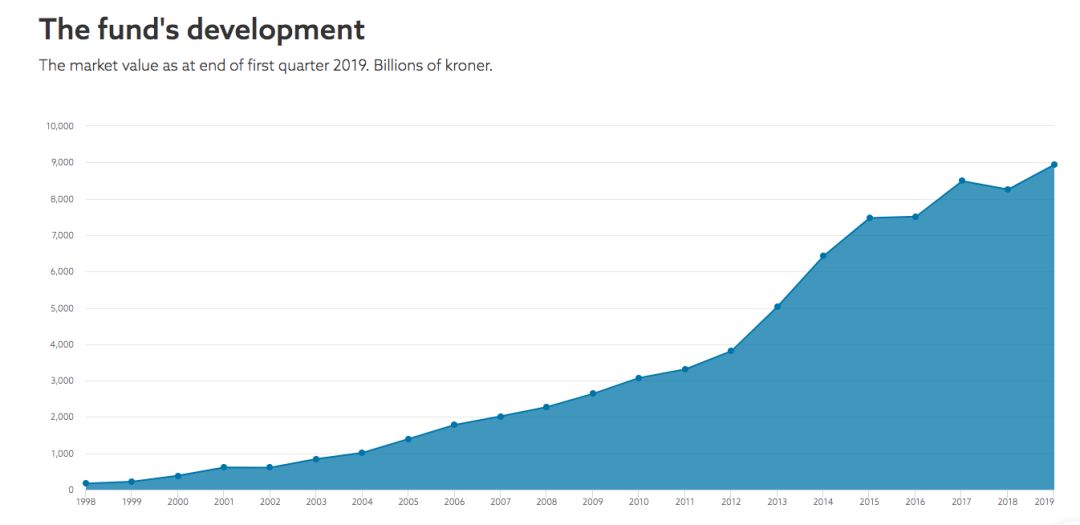

1998-2019年该基金规模,单位:十亿克朗

2006 年,饱受人口老龄化困扰的挪威政府,将政府石油基金改名为政府养老基金,立志要把「从摇篮到坟墓」的高福利政策执行到底。

2008 年,国际金融危机从华尔街蔓延,政府养老基金这个资深的股市大玩家也没能幸免,这一年该基金的回报率为 -23.3% ,一下子赔光了好几年的利润。

然而,和普通散户赤手空拳应对股灾不同,挪威政府养老基金的背后是源源不断产油的油田,所以在别人恐惧的时候,它更有资本去贪婪。当时,全球市场仍然萎靡不振,挪威政府养老基金却转头便把 60% 的钱用于股权投资。除了此前密集投资的欧洲区域外,挪威政府养老基金还大规模进入中国市场,投资了 BATJ 四大互联网巨头、工农建中四大银行、京东方、 51Job 、 58.com 等总计 602 家企业。

借助新兴市场的血液,危机过后第二年,该基金回报率为 25.6% ,迅速回到了正常的轨道上。

2017 年,挪威政府养老基金的价值达到 1 万亿美元,成为全球第一大主权财富基金。

当然,并非所有国家都像挪威一样清醒。迪拜曾经是一个极度依赖石油的酋长国,也模仿科威特建立了主权财富基金:迪拜世界。但和挪威稳健的投资方法不同,迪拜世界专门寻找各大公司合伙做房地产、买码头,「炒股」不是迪拜世界的目标,和大佬一起「炒房」才是。在迪拜世界的规划中,迪拜棕榈群岛本应该成为迪拜的地标,结果碰上了债务危机,资金链断裂,迪拜政府表示不承担任何责任,棕榈群岛和旗下的众多房地产项目一样,成了「烂尾楼」,坑了无数承包商和业主。

感受一下挪威人民每天看财富跳动的心情

起于石油、撇开政治、坚持道德底线、保持稳健不冒进的投资风格,挪威政府养老基金的成功秘诀是如此清晰,与技巧高超、风格诡谲的华尔街之狼们比起来,实在是简单得可怕。但不可否认的是,在挪威政府的操作下,这种简单比复杂更加有效,而现今很多国家的主权财富基金管理者却连这种简单都做不到。

有人说,受政府限制的挪威政府养老基金就像一只笨拙的大象,无法在国际金融市场上跳舞。可是 21 年间达到万亿美元体量,已经足以证明这头大象拥有稳定的加速度。如果说这只基金的初心就是在石油开采殆尽后保障挪威人的养老生活,现在看来,它应该是可以做到的。

参考资料:

1.Norway’s sovereign-wealth fund passes the $ 1 trn mark, The Economist

2.Truman, Edwin: Sovereign Wealth Funds: The Need for Greater Transparency and Accountability

3. The history, Nbim.no/en

4. Recommendation to revoke the exclusion of the companies BAE Systems plc. and Finmeccanica S.p.A. from the investment universe of the Government Pension Fund Global, Norwegian Ministry of Finance

5. World's Biggest Sovereign Fund Dumps Duke, The Street.

6. 史博: 主权财富基金运作模式研究

7. 赵晖: 国际主权财富基金的崛起及其对我国的启示

8. 谢平, 陈超: 论主权财富基金的理论逻辑

9. Balding C: A portfolio analysis of sovereign wealth funds[M]//Sovereign Wealth: The Role of State Capital in the New Financial Order

©THE END

本账号系网易新闻·网易号“各有态度”签约账号

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。