基金经理忏悔录

我是一家私募基金公司的基金经理。

我因自身的认知、信仰和执念,投资康得新时出现重大误判,给公司、股东、投资人造成了惨重损失。

今天,我是来忏悔的,并把自己的惨痛教训分享出来。

说起来真讽刺,我是一名价值投资捍卫者,我视投机如粪土,最鄙视那些炒概念、炒题材、炒并购、炒借壳的。

我自认为自己拥有不错的财务基础,对我国主要创新型产业也有所研究。

我认为投资就应该像巴菲特先生那样,找到杰出公司,然后长期持有。

我们公司是最早通过协会备案的私募证券基金,我于2016年加入团队。

在决定改行做投资时,我有两个选择,一个是去股权投资基金,投一级市场,另一个是去私募证券基金,投二级市场。

我本人比较排斥一级市场投资,那是个表面看上去很专业、很暴利的行业,而实际并非那么回事。

“伯乐能力”是一级市场最引以为豪的专业能力,但伯乐在发现一匹千里马之后,千里马一旦认识到自己价值,会去找其他伯乐,让伯乐们来竞争,除非项目特别早期,他们找不到其他能看懂的伯乐。

而且现在,很多人都知道这是一个所谓的“无原始股不富”,以及“全民拉皮条”的时代,创业企业老板们不可能不知道自己的价值。

大家都在通过各种渠道拿到名单深入乡镇去找项目,基本不可能出现一个项目由于消息不对等、任由投资机构掌控的情况。

所以一级市场,在天使阶段谈“伯乐能力”是有效,但A轮之后的中后期阶段,一个有价值的项目,愿不愿投,主要拼的是出高价的胆量以及胆量背后的风险承受能力,定价专业能力不适用,你不出高价,总有人会出。

而能不能投上,则主要拼的是资源,包括能影响到企业的人脉资源、能给带去好处的背景资源,比如腾讯、阿里等有强大产业背景的投资机构,基本垄断了互联网行业的优质项目。

投上了,以后能不能成功,还得看运气,企业经营需要运气、上市窗口需要运气、减持窗口也需要运气,反正,天时地利人和缺少一项,都不行。

在一级市场干投行和投资的,差不多都是时好时坏、时松时紧的状态。

所需时间特别长,三五年算短的,七八年、十几年都退出不了的比比皆是。

成功退出了,能不能赚到钱,会不会出现一二级市场的倒挂,还很难说。

一个项目有了盈利,再不考虑给其他项目补亏的情况下,拉通来算年化收益率,有百分之一二十就不错了,所以千万不能被某些机构大肆宣传的,投的某某项目上市了,有多少倍收益给迷惑了。

关于一级市场投资机构退出难、盈利难的文章,最近有很多,我就不再赘述了。

反正,我认为,一级市场是一个拼胆量、拼资源、拼运气、盈利难、周期长的市场。

所以,我选择了二级市场,一个我认为是拼专业、周期短、盈利想象空间大的市场。

我选择在2016年入行,是因为那时最近一波牛市刚刚结束,股票回到了低位,是入行的最佳时期,如果能抓住下一波牛市,也许就能成就自己。

我们公司是较早通过备案的证券私募基金管理人,赶上了2014-2015年那波牛市,募集还算可观的资金。

不过牛市结束后,管理规模大幅缩水,可用资金不到1亿。

当时壳资源极为紧俏,有的股东和投资人建议去炒借壳概念股,被我果断拒绝,我是价值投资者,对投机嗤之以鼻,且2015年全国人大就授权证监会推行注册制,我判断注册制很快会推行,届时壳必然大幅贬值。

事实证明,我的判断完全是错的,直到现在,注册制才刚刚在科创板试行,壳概念股最近两个月才开始下跌,在今年春节后,壳概念股还创造了一波大涨行情。

现在回想起来,把康得新列为备选股,在当时是很必然的事情,它太符合价值投资的标的了。

高技术

最近一年,金融圈的朋友都频繁听到“康得新”三个字,但康得新究竟是做什么的,很多人应该都不清楚,我来给大家科普一下。

康得新是一家化工企业,细分来看,是化工材料行业。

康得新所有产品,都围绕“膜”开展,一种以塑料为原材料制作的膜。

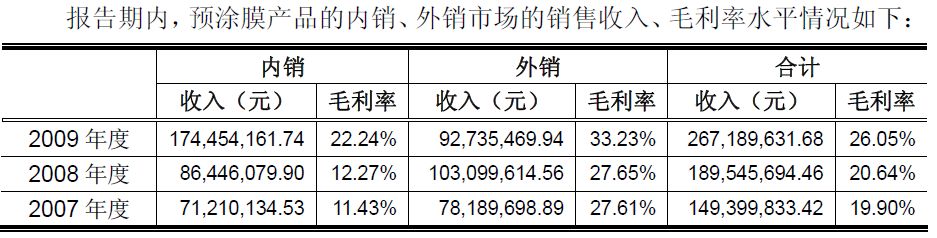

在上市前,康得新的产品是预涂膜,要理解这个产品,需重点关注其中带反义性质的“预”字,与之相对应的产品是即涂膜,康得新上市时的主要投资故事就是市场占比90%的即涂膜是落后产品,而自己的预涂膜是未来的方向,市场空间巨大。

预涂膜和即涂膜都是用于印刷领域,在图书、包装盒等印刷品上,附上一层膜后,具备表面光亮、平滑、图案更加鲜艳、耐磨、耐折、抗拉、耐湿、耐化学腐蚀等优势,确实是一个刚性需求。

预涂膜和即涂膜都包含膜,而膜与印刷品合二为一,都存在贴合工序,贴合时都需要用胶水。

即涂膜是指印刷方在贴合时,现场把膜、印刷品和胶水,使用贴合设备(专业名称叫“覆膜机”)将三者合在一起。

而预涂膜是指由膜厂家将膜和胶水预先贴合在一起,印刷方在贴合时,不需要再用胶水了,用覆膜机把带胶水的膜和印刷品合在一起就行。

所以康得新在上市材料中大肆宣传预涂膜的优势,“环保性强,不产生有害物质,能耗低高增长”、“操作方便,仅需预涂膜即可”、“产品质量稳定,品质高”……

用在印刷品领域,肯定谈不上太高的科技,那时公司毛利率也不高,上市前的2007-2009年,毛利率分别是19.90%、20.64%和26.05%。

现在看来,2010年上市的康得新,在上市前,外销收入占比那么大、毛利率比内销高那么多、还逐年增长,以现在暴露出的康得新无法无天的尿性,上市前是否存在重大财务造假,都值得怀疑。

预涂膜只是一个20世纪80年代就诞生、应用于印刷品领域的成熟产品,到了30年后的2010年,谈不上高科技,康得新只是把国外技术国产化了而已。

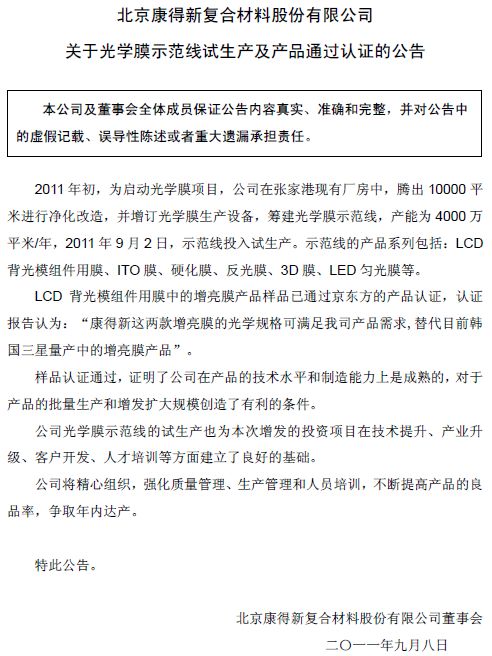

真正让康得新披上高格逼是在2011年,公司进入光学膜领域,这是公司披露的最早一份带“光学膜”的公告。

光学膜确实就是一个科技型产品了。

光学膜跟预涂膜一样虽然都带“膜”字,但功能完全不一样,光学膜有实际物理功能,而预涂膜是外在包装功能。

光学膜是使用在光学元件或独立基板上,以改动光波的传递特性,包含光的透射、反射、吸收、散射、偏振及相位改动,应用领域非常广。

它是各类液晶显示模组、显示触摸屏不可或缺的重要组成部件,甚至可以说,有了光学膜的发明,才有了液晶、触控的广泛应用,液晶电视、智能手机、平板电脑等电子产品才得到了普及。

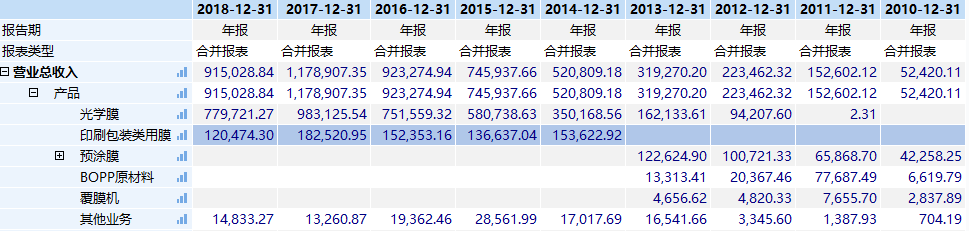

康得新自2012年量产光学膜后,迅速成为公司的主打产品。

注:印刷包装类用膜和预涂膜是一个产品。点击可看大图,下同。

可以看出,在2013年公司光学膜收入就超过了预涂膜,到2015年时,光学膜收入占比超过80%。

2016年,我看到的康得新,已是一个以光学膜为主要产品的高科技企业。

主业突出

A股喜欢玩跨界的公司太多了。

玩跨界的,不符合我的价值投资原则。而康得新上市以来,自始至终都围绕“膜”开展主营业务,主营业务非常突出。

这是我要总结的第一个教训:是否跨界不能从字面上理解,否则太狭隘了。

在我近期对光学膜跟预涂膜的仔细研究后,才发现康得新从预涂膜转向光学膜,本身就是跨界,进入了新的行业。

光学膜和预涂膜虽然都带“膜”字,但实际功能、客户群体特别是归属行业是完全不同的,预涂膜属于印刷包装行业,光学膜属于光学器件行业,根本不是一回事。生产工艺的相似度,应该也不高。

从最新调查结果看,康得新为啥要虚增如此之大的销售,说到底,还是自己在新行业的沉淀不够,又想打肿脸充胖子。

上市公司很喜欢牵强附会,玩文字游戏,把跨界说成是非跨界,利用大家产业知识薄弱,误导大家,A股一亿多投资者,能看懂产业实质的不多,估计只有几万人,这就是上市公司进行主营业务概念大忽悠能大行其道的主要原因。

还有一个类似案例是姚记扑克,上市时是扑克业务,现在进军手游,表面上都是娱乐行业,不属于跨界,但扑克业务本质是一个印刷业务,印刷扑克的,核心竞争力在设计印刷图案、提高印刷质量、降低印刷成本,谁会去关心扑克的玩法呢?而手游是一个兼具互联网、软件科技和娱乐的行业,印刷行业的积累对发展手游有多少用?印刷扑克转开发运营手游,难道不属于跨界吗?

高盈利、高增长

最近几年,流行一个观点,以毛利率判断科技企业的技术实力和竞争力,毛利率低的,比如低于20%,都被认为是伪科技企业,而毛利率高的,比如超过40%,一般都认为是真科技企业。

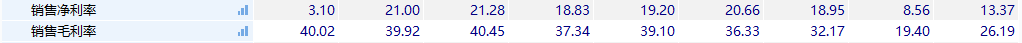

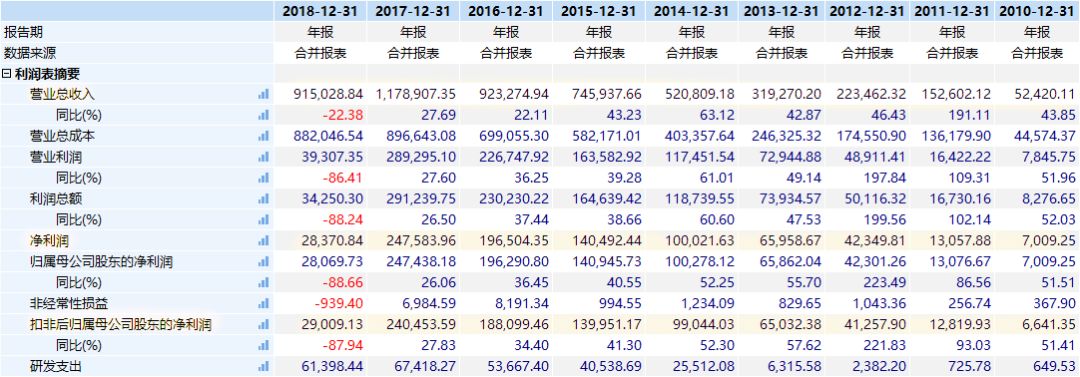

康得新从2013年开始,毛利率维持在40%左右,净利率维持20%左右,标准的真科技企业特征。

关键,康得新的收入和利润规模还是那么的大。

2017年收入达117亿、净利润达25亿,如此之大的盈利规模,说出来会吓大家一跳,康得新2017年的净利润,在A股所有三千五百多家上市公司中,排名第184位,在2337家制造业上市公司中,排第75位,在75家橡胶及塑料制品业上市公司中,排名第1位,第2名利润只有12亿。

康得新的盈利增长率更是高得惊人。

收入从上市当年(2010年)的5.2亿增长到了2015年的75亿,后来又增长至2017年的117亿,2010-2017年收入复合增长率达48%。净利润,同期也从七千万增长至14亿,后来又增长至25亿,2010-2017年净利润复合增长率达56%。

康得新的高增长、高盈利指标,是价值投资者难以拒绝的。

我不是没有怀疑过它高增长的异常,它的增长不是曲线型的,而是直线型的,不管是否景气,各期都维持了差不多的增长水平,这个确实很异常。

但是,我的固有认知、信仰,让我选择了信任。

这是我要总结的第二个教训:误认为利润达到一定规模的企业没有造假动力。

包括我在内的很多人,过去都有一个固有认知和信仰,不用过度担心利润达到一定规模的企业会造假。

过去几乎所有的经典财务造假案例,造假前都是亏损或微利状态,造假后都是几千万、个多亿的利润规模。

我将最近几年经典业绩造假案例,以中国证监会的《行政处罚决定书》为准进行了分析。

金亚科技是在上市后的2014年虚增利润总额8,050万元,占当期披露利润总额的比例为335.14%,并使利润由亏损变为盈利。

万福生科是在上市申报期2008-2010年,分别虚增营业利润2,851万元、3,857万元、4,590万元,扣除虚增部分后,实际扣非净利润分别为-332万元、-71万元、383万元。上市后的2011年和2012年上半年,虚增收入2.87亿元和1.65亿元。

欣泰电气在上市申报期的2011年、2012年,分别虚增营业利润659万元、726万元,上市后的2013年、2014年,分别虚增营业利润1,240万元、363万元。

新大地在上市申报期的2004年至2007年6月间,累计虚增业务收入(是收入不是利润)2.96亿元,上市后的2007年、2008年和2009年,分别虚增收入0.97亿元、0.86亿元和0.69亿元。

海联讯在上市申报期的2010 年、2011 年1-6月,虚增营业收入1,426 万元、1,335 万元。

紫光古汉在上市后的2005-2008年,分别虚增营业利润3,750万元、676万元、622万元、116万元。

当然,我不是在为上市公司造假金额不足够大而同情它们,这些公司都涉及虚构交易,无论金额多少,性质都很恶劣。

我只是在固有认知内,万万没想到有公司会在四年间虚增119亿营业利润。

我过去总认为,利润达到一定规模,比如五个亿以上,就没有了造假的动力,更不屑说康得新利润已经在20亿以上。

造假后搞个几千万利润,企业一般都满足了,可满足上市条件或不被退市了,实际上,绝不部分造假企业也是按这个标准干的。

因为造多了,需要真金白银地纳税,成本非常高,证监会公布康得新在2015-2018年共虚增利润总额119亿元,同期利润总额只有72亿元,扣除虚假部分为-47亿元,按理企业所得税都无需缴纳,增值税是否该缴纳很难说,而康得新同期支付的各项税费却高达31亿元,谁特么会想到它会以多交几十亿税金为代价去造假!题外话,多交的税金,政府能否直接退还补偿股民呢?

而且虚构的东西越多,越容易露馅。

我当时认为,康得新每年二十几亿的利润,就算有一部分是假的,依然有十几亿,瘦死的骆驼比马大。

康得新每年虚增二三十亿利润,扣除虚增,公司竟然变成亏损,是远远超出我认知的。

不仅我,那些曾经质疑过康得新造假的,应该也是只猜到开头、没猜到结尾,都未预料到造假金额会有如此的巨大。

行业龙头

龙头股,占据了市场主要资源,议价能力、成本控制能力和抗风险能力都很强,选择龙头股,是价值投资的主流思路。

康得新在证券市场被打上了多个“龙头”标签,“预涂膜龙头”、“光学膜龙头”、“高分子材料龙头”,甚至“新材料龙头”。

这是我要总结的第三个教训:行业龙头,可能是造假来的,而真正的龙头,被造假者淹没了。

很多人应该都在思考,康得新为什么会制造如此庞大的虚假金额,我今天提出第一个合理解释,它是想通过虚增的方式,把自己塑造成行业龙头,龙头就有充分的定价话语权,从而解释自己逆周期性的各种异常。

不玩并购重组、商誉低

A股喜欢玩并购概念的公司也特别多。

忽悠式并购重组很多,形成的巨额商誉,被认为是A股的主要风险点。

所以价值投资主义者,普遍都反感并购题材股。

而康得新,总资产最高时达343亿,而商誉最高时仅有0.59亿,完全不存在商誉减值风险,标准的“好先生”。

现在想起来,自己当时还不如去投并购重组概念股,重组成功的话,股价都会大涨。

重组失败,计提几亿、几十亿的巨额商誉减值损失,市场还会认为商誉减值不是真的损失,搞得当初支付并购现金对价不是上市公司的钱、股份对价不是摊薄原有投资者股份一样,认为利空出尽是利好,公司股价不仅不跌,反还大涨。

看来在市场总体在投机的情况下,不能对抗大局和趋势,二级市场不是真理而是运气掌握在少数人手里的地方。

这是我要总结的第四个教训:玩并购重组概念一般不是好公司,但不代表没有投资价值,而不玩并购重组概念的,也不一定就是好公司。

康得新之前不玩并购重组,但我认为,它极有可能比任何企业都迫切需要来一次大的并购重组,以填补造假留下的业绩窟窿。

比如康得新曾在2018年2月公告,公司拟收购某海外先进高分子材料平台企业100%的股权,初步标的估值为不低于22亿美元。后续进一步披露,标的资产2017年的营业收入规模预估为9-11亿美元,息税前利润约为2.2-2.6亿美元,最后以失败告终,并披露该标的为BOYD(宝德)。如果该交易能完成,应该能掩盖掉康得新的大部分虚假利润。

这是我要总结的第五个教训:上市公司收购的动机之一,是为了掩盖业绩造假,这是有的公司刚上市就急于对外收购的重要原因。

我提出康得新为什么会制造如此规模虚假金额的第二个合理解释,它是想把通过虚增巨额利润,把市值做到非常大,然后以此为筹码,去完成业内收购,从而实现扩大规模和填补窟窿的一箭双雕之计。

有多家承销商的保障

直接融资,无论是发行股票还是债券,都需要由承销商在对企业进行充分调查的基础上,向主管部门推荐,审批通过后,承销商向投资者销售。

其中的调查,根据我过去的经验,包括财务、业务、法律等各个方面。

康得新自2010年上市以来,实施了多轮股票、公司债、短期融资券、中期票据的发行,承销商包括申万宏源证券、西南证券、中信建投证券、北京银行、民生银行、建设银行、恒泰长财证券、交通银行、中国银行、浦发银行。

经过那么多承销商的调查,公司信息披露质量再差,也不至于差到哪里去吧。

这是我要总结的第六个教训:判断一家公司好与不好、有没有问题,不能有从众心理,不能盲目相信他人的判断结果。

这就像一大家人带个小孩出门,容易把小孩搞丢,因为大家都认为,肯定有人会照看的,结果都不好好照看,而一个人带小孩出门,反还不容易把小孩搞丢。

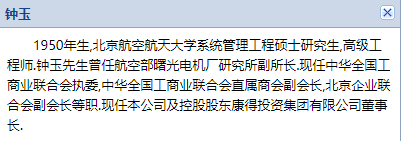

实际控制人是高知识分子

从简历上看,康得新实际控制人钟玉在康得新上市时已年过六旬,北京航空航天大学系统管理工程硕士研究生,高级工程师,曾任航空部曙光电机厂研究所副所长,现任中华全国工商业联合会执委,中华全国工商业联合会直属商会副会长,北京企业联合会副会长等职。

像这种高知识分子,能把企业做那么大,我当时还是很尊敬的,特别是听了钟玉在康得新2017年中报解读交流会的近一小时发言,更觉得他是一个有知识、懂专业、有理想、有抱负的企业家。

这是我要总结的第七个教训:企业家诚不诚信,跟学历和知识高低没有关系,高学历、高知识的一样会耍流氓,而且更可怕。

现金持有量庞大

看应收账款、存货等资产是否过大,是识别企业是否造假的传统思维。

应收账款异常可能是虚增的收入难以收回。

存货异常可能是少结转成本。

固定资产、在建工程等资产异常可能是其中隐藏了本该计入营业成本的支出,或者是转移资金出去填补虚增收入形成的应收账款。

这是我的传统认知。

然而,康得新正好就是利用我们的传统认知,设置了圈套,它知道大家都不会去怀疑铁证如山的银行存款是假的。

通过操纵银行存款来填补虚增收入和利润留下的窟窿,这是大家防不胜防的,现在还有不少人对122亿银行存款持半信半疑的态度,但在证监会公布康得新虚增119亿利润总额后,不觉得122亿和119亿是如此的接近吗,康得新其他资产里装不下虚增的119亿利润总额,不在银行存款还能在哪?

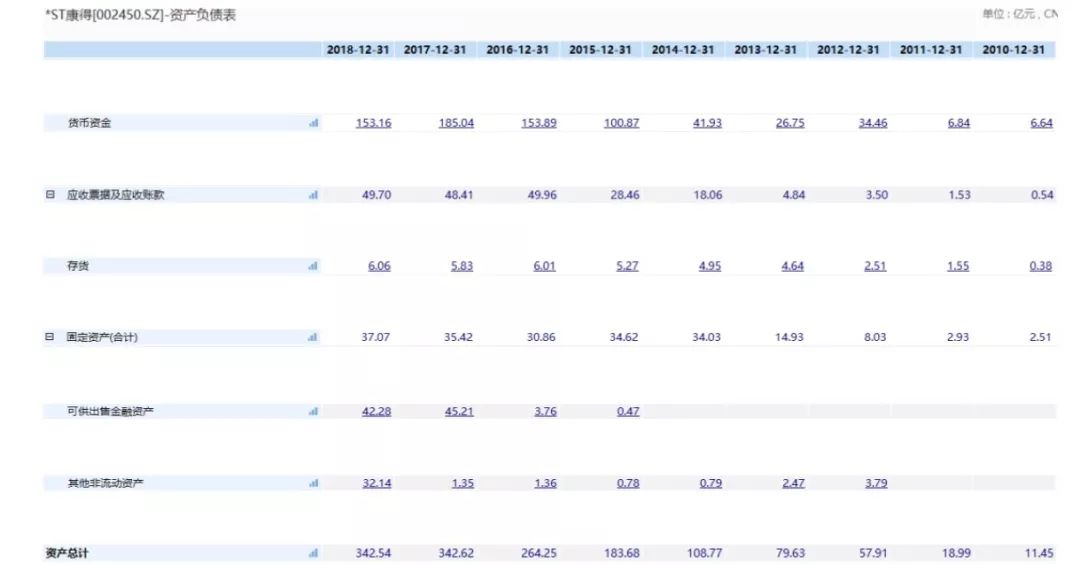

在2017年末,康得新总资产343亿,货币资金达185亿、占比达54%,应收账款(含应收票据)、存货、固定资产、在建工程分别只有48亿、6亿、35亿、2亿。

我们都被康得新利用我们的固有认知给欺骗了,它家的存货才6亿,现在看来,很可能是担心虚增存货后容易被第三方盘点发现,而银行存款不真实却很容易让人掉以轻心,它家的真实收入,估计也就是6亿存货该对应的规模。

多么痛的领悟!

这是我要总结的第八个教训:识别财务造假不能迷恋传统思维,骗子可能会利用传统思维设置陷阱。

市盈率合理

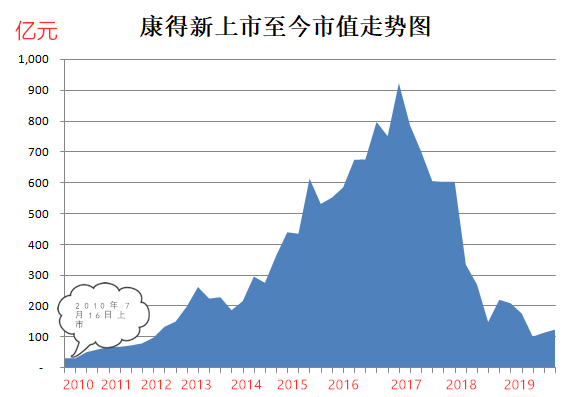

2016年,我们开始建仓的时候,公司市值在六百亿左右,我们拿出了基金可用资金的30%进行投资。

按2015年的14亿利润计算,市盈率40倍左右,对于一个高技术、主业突出,又连续每年业绩增长百分之四五十的行业龙头,这个估值在A股不算高。

投资之后,我们一度感觉非常成功,股价不断上涨,屡创新高。

一年后,2017年11月,公司市值达到历史高位,超过九百亿,我们的投资有了50%的收益,感觉人生达到了高潮。

大家可能会笑我太贪,如果那时退出,你今天就不是忏悔,而是分享心得了。

但是,康得新2016年利润20亿,2017年3季报利润19亿,预计2017年全年利润将超25亿,2017年达到的最高位市值948亿,对应市盈率也不过38倍,相比我们投资时,市盈率不增反降。

所以,我们当时并没有想退出的想法。

大股东质押股权是为支持上市公司

2016年,我们在投资康得新时,康得集团已质押了持有康得新99.31%的股份。

大股东如此之高的质押率,本该是重点提防的。

现在看来,提早发现康得新银行存款不实的最大突破口就在大股东股份质押,2016年末和2017年末,康得新未分配利润分别为50亿和70亿,货币资金分别为154亿和185亿,有利润分配的法律基础,又有货币资金做保障,大股东如此缺钱怎么不考虑进行利润分配呢?

康得新在2016年4月公告,康得集团和康得新共同投资碳纤维产业,具体是用于新能源电动汽车碳纤维车体及部件,其中康得集团出资60%、康得新出资18%。

康得集团是在给市场制造假象,质押上市公司股权融资,是为了孵化碳纤维产业,集团自己承担前期风险和费用,待成功后再转入上市公司。

这是我要总结的第九个教训:不能把大股东想象得很美好,大股东自己先发展某个业务、成熟后再转入上市公司的套路,往往要么是大股东想提升股价后减持,要么是想给侵占上市利益找借口,要么是想以此抵消对上市公司的欠款,或者玩空手套增加对上市公司的持股比例。

悲催的2018年

康得新在2017年11月达到948亿元最高市值后,在2019年1月爆出债券违约前,一年多时间公司市值就已经跌到254亿元,蒸发700亿。

期间,2018年1月A股大盘在3480点见顶后开始走弱,2018年都是下跌趋势,市场对股权质押爆仓的担忧加剧。

康得新股价也是一路下跌,采取的策略是停牌。

2018年2月26日,以重大资产重组为由停牌,这次停牌前公司市值700亿,于2018年4月27日复牌。

2018年6月4日又以同样理由停牌,本次停牌前市值604亿,说好的停牌不超过3天,但一直停到2018年11月6日。

由于所谓的重组国外优质项目于2018年9月终止,期间大盘大跌,股权质押爆仓股又是重灾区,所以我当时也预料到康得新复牌之后必将大跌。

复牌以后,连续三个跌停,三日后市值跌至439亿,之后一个月多时间,经过三四次大跌和十几次小跌,市值就到了2019年1月爆出债券违约前的254亿。

这是我要总结的第十个教训:A股虽然有跌停板,但出现黑天鹅事件后,该怎么跌还是会怎么跌。

在康得新2018年11月复牌大跌前,本有两三个月的可交易时间,但因迷恋长期持有为特征的价值投资,错过了保本卖出的时机。

直到2018年6月停牌后,在这次停牌期间,我们才意识到康得新存在的问题,但为时已晚,复牌后连续3日跌停,在400亿市值左右才卖掉60%的筹码。

剩下的40%,我们决定再等等,至于在等什么,也不知道,反正就是想再等等,说到底,还是不甘心失败吧。

但并没有等来翻盘的机会,一个多月后,2019年1月14日,公司市值跌到254亿元。

2019年1月15日,公司披露10亿元短期融资券实质性违约,暴露了公司一百多亿银行存款的真实性,被证监会立案调查。

股价再次大跌,我们在200亿元市值左右卖掉了全部筹码。

对康得新的投资,我们总共亏损了50%。

现在,似乎我们都没办法索赔,如果要从证监会公布康得新造假之日的损失才有资格索赔,我们是在此前卖出的,并不符合条件。

就算符合资格,康得新能2019年1月摊牌,10亿债券实质性违约,说明康得集团10亿已经都拿不出,如果它有这个钱,应该会继续玩下去的,因为他们是那么渴望翻盘,或者是已经把钱安排好,想撒手不管了。所以,现在想让康得集团吐钱出来赔偿,是很难的,需要狠下功夫。

审计机构又没有多少风险准备金,估计1个亿都拿不出。

为康得新提供服务的其他证券机构,目前并没有被牵连责任的迹象。

证监会对康得新的处罚方案出来后,市场都抱怨罚得太轻,其实,这是错怪证监会了,罚款都是收缴国库,并不能赔给投资者,罚款太多会让上市公司更没有赔偿能力。

真正的问题出在“赔”而不是“罚”,是赔偿机制没建立起来。

当然,“罚”也非常重要,但应该是指对责任人的刑罚,目前刑罚太轻,不具有威慑力。

康得新实际控制人钟玉的儿子钟凯曾于2012年7月到2016年3月,在上市公司担任副总经理和董事会秘书,公司从2015年就开始造假,董事会秘书对公司违法违规行为一般都会负责任。

钟玉年近七十的情况下,以放弃孵化接班人为代价,在2016年让儿子辞职,想保护的意图非常明显,如果现在能追究到他儿子的责任,可能会让实际控制人吐点钱出来赔偿股民。

这是我要总结的最后一个教训:在赔偿机制没建立之前,谈价值投资是件很天真的事情,就跟没有保险的养殖业一样,走的还是靠天吃饭的路子。

我在想,巴菲特在A股混的话,主要研究的也不是数据本身而是数据的真实性吧。

$*ST康得(002450)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- fz·2019-07-18这种文章大家应该多看看点赞举报

- 杭州小卡西·2019-07-18A股到处是雷点赞举报

- Stream·2019-07-18投资忌讳偏执思维。点赞举报

- fz·2019-07-18好文点赞举报

- 刚刚好125·2019-07-18hao点赞举报