what a week!过去的一周,市场都经历了什么坏消息

这一周,几乎全都是坏消息。

如果你只关注美股走势,可能没办法完全感知到风险的积聚,放眼全球,从几个星期前洋溢着满满自负情绪的各项指标,到如今动荡的市场表现,这样的反转来的猝不及防。

交易员们可能会感叹,是灭霸在地球打了个响指么?

前期回顾:有人用了百万美金押注美联储降息

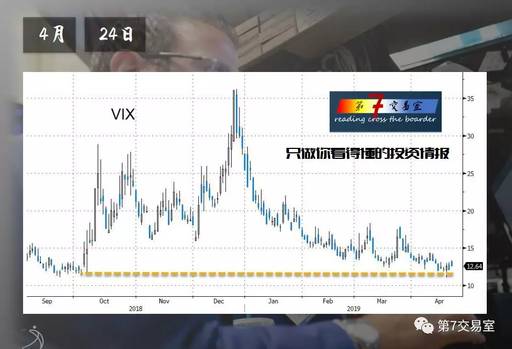

在差不多一个月前,我们曾谈到市场出现的不寻常一幕,这样的极端现象其实早已昭示了波动的来临。

当时的VIX指数一度跌到了10点上下,而从顶点36点开始一路向下,到10点的水平线上只用了17周不到的时间,这样的大跌速度,是从上个世纪80年代;从未发生过的事情。

而当时花旗编制的全球市场避险指数跟随VIX的暴跌也出现了4年多来的最低的点位:

当初美股市场在阶段顶点时的狂欢可见一斑。

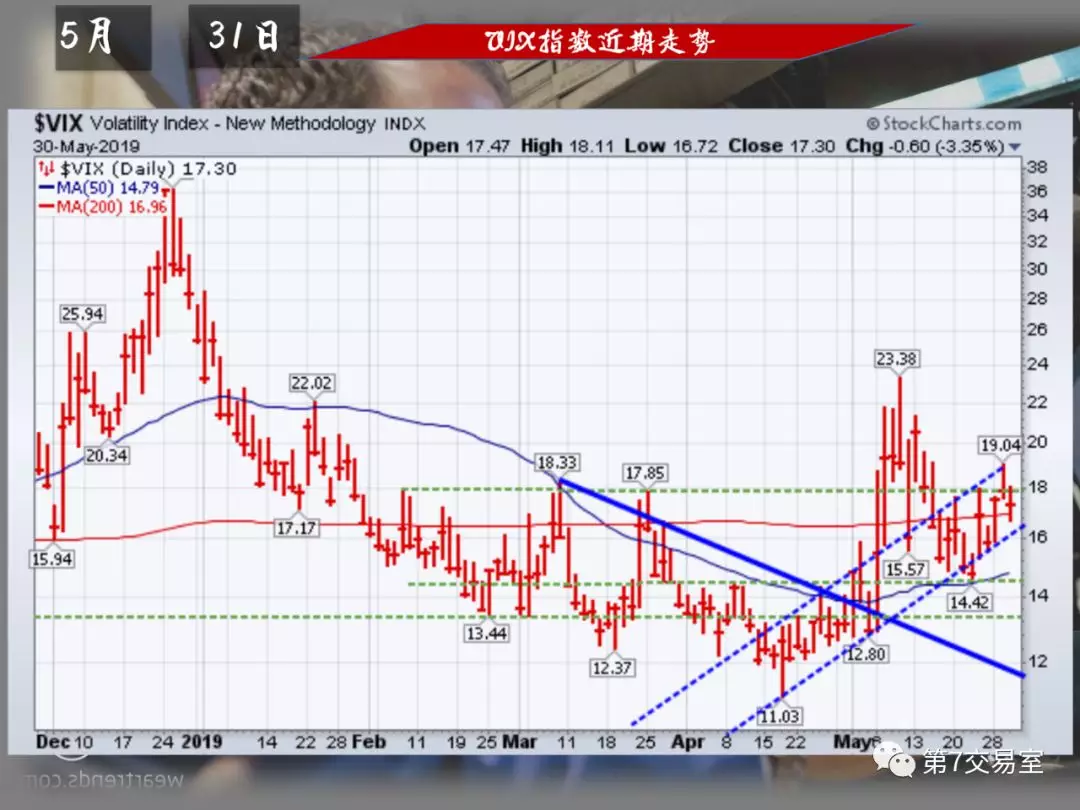

一个月后,VIX指数的最新走势是这样的:

指数从多年来的低点跳起,涨破了下降趋势线,最高时一度突破23点,从现在的技术形态看,如果点位能站稳18上下的阻力线,就有再创新高的可能。

$FUT:VIX波动率主连(VIXmain)$$老虎证券(TIGR)$

至于美股的主要指数,已经全部刺破200日均线,跌成了现在这个样子:

标普:

指数走出了头肩颈的见顶形态,RSI指标震荡向下,还没有反转的迹象。虽然最新的股指在200日均线处企稳,但大盘几乎回吐了2月以来的所有涨幅,如果200日均线被跌破,则有可能试探2650上下,这也意味着将试探年初以来涨幅50%的回撤位。

如果画出标普500ETF的布林带,这个向下的趋势会更加明显,布林带已经敞口下跌,改变了向上渠道。

道指和纳指已经全部刺破200日均线,目前,相应的股指期货还在持续向下。

道指:

纳指:

相关期货标的:$FUT:SP500指数主连(ESmain)$ $FUT:微型SP500指数主连(MESmain)$ $FUT:NQ100指数主连(NQmain)$ $FUT:道琼斯指数主连(YMmain)$

你以为市场的反应仅此而已么?不,更大的波动是在债券市场上,而且债市所反应出的问题,比股市更加严重。

十多年没亮的经济红灯亮起来了

引发这一切震动的,应该是美国债券市场上一个异常现象。接下来你要做好准备了,来,我们一个一个梳理这周的坏消息:

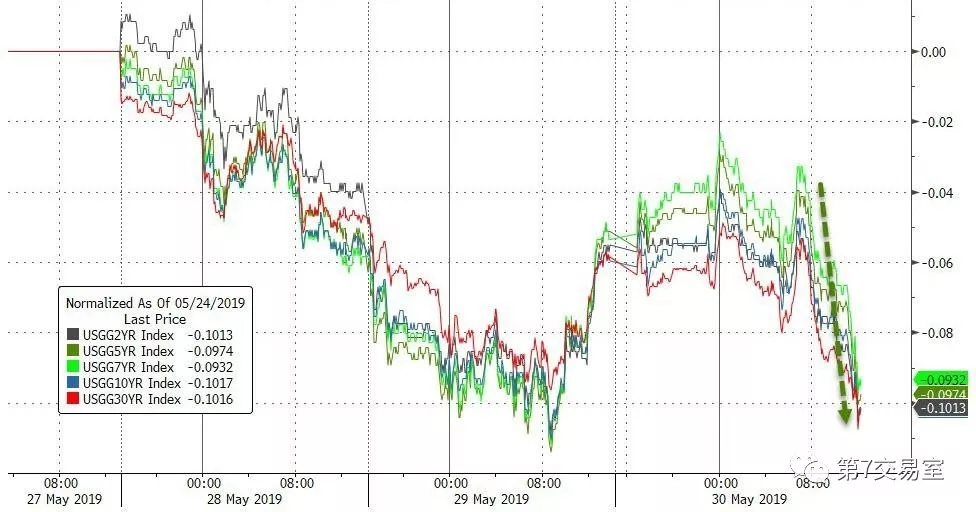

全世界的债券收益率都在下跌:

上面这张图,在这几天的交易圈中传疯了。整个华尔街都在思考,难道衰退真的要来了么?

这是美国债券3月期收益率和10年期收益率的差值,长期债券收益率已经低于短期债券7个多基点,这几乎是自2007年以来那次大衰退以来,从未发生过的事情。

如果把各期限美债收益率一周走势放在一起,会出现瀑布一样下跌的景色,

而这不只是美国市场的上动向,亚太,欧洲的债市都出现了类似的情况,似乎突然之间,全球的债市收益率都在下跌。

首先,德国的10年期公债的收益率就早就跌倒了0以下,出现了罕见的负利率。负收益率意味着持有该债券至到期日的投资者肯定会蒙受损失。

在日本,10年期日本国债在30日晚间的交易中触及-0.1%的低点,这是2年多来的最低位。

而如果我们把全球各主要国家债券收益率的加权平均值走势列出来,和全球股指进行对比,类似美国市场上的一幕出现了,债市收益率和股市涨幅明显背离。

我们曾在上篇分享注意到债市的极端变化,而且谈到债券收益率下跌的原因,

这一方面说明,股市的上涨没有传递到债市的利率上面,实体经济收益方面的现金流无法支撑股价的涨幅。市场也在预期更宽松的货币政策,来支持股市,在这样的预期下,债市收益率出现下跌。

另一方面,全球资金在从股市中撤出,买入债券避险,当债券的价格上涨,收益率则出现下降。 (这是由于债券价格的计算方式决定的)

$FUT:超10年美债主连(TNmain)$ $FUT:10年美债主连(ZNmain)$

而美银美林的上周统计给出了答案,就在上述背离越发明显的时候,其实资金早已开始了避险,今年流入固定收益资产的资金已经接近1,600亿美元,而全球股市净流出的资金则多达1,350亿美元。

债市就一定可以避险吗?

不一定,而且蜂拥买进债市避险的资金反倒是增加了全球债券市场的风险敞口,这除了我们刚刚提到的衰减可能性加大之外,还有几点关键的原因。

首先,全球负利率债券在持续增加,这似乎说明实体经济带来的收益并不可观。债市的避险属性也在降低。

目前全球负利率债券市值总值已经接近5年来的最大值。

其次,仅就美国债市范围来看,债务的风险也在扩大。上次美联储主席在对公众的发言中就罕见强调了美国债市的风险,

他这么说:

美国高风险债务正处于创纪录集中的水平,可能在经济低迷时期给一些美国企业带来严重压力。

“企业债务不会给金融体系的稳定性带来更高的风险,但如果情况恶化,这种风险会对家庭和企业造成广泛的损害。”

“与此同时,如果经济走弱,债务水平肯定会给借款者带来压力,一些企业可能会面临严重的财务压力。”

但在美联储最新的议息会议声明时,却没有对此有实际上的回应。

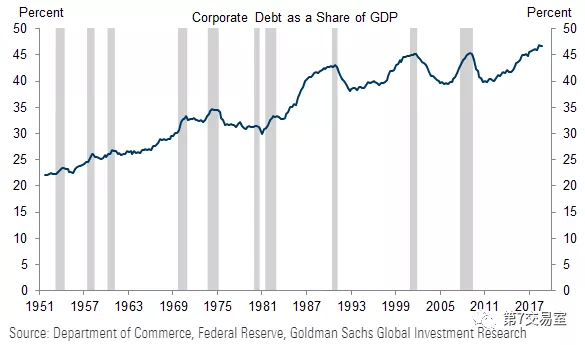

我们看一下,美国债市的现状:

上图是美国企业债占到美国GDP的比值,这个比值已经触及历史最高,接近50%的比例,这或许就是鲍威尔口中的企业债集中度的风险。

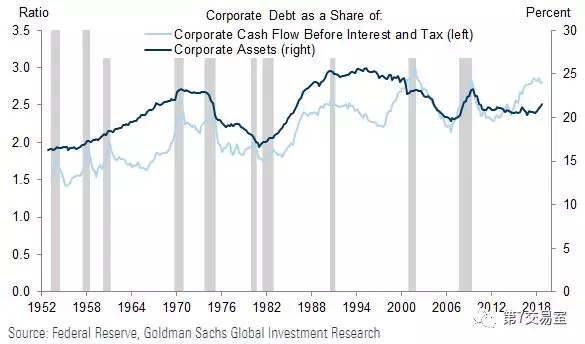

而下图,则是美国企业债总额占到公司息税前现金流总额的比值,很明显,这个比例攀升到了阶段高点,接近2006年大衰退时期的水平,而债务总额和企业资产的比值似乎还不怎么引人担忧。

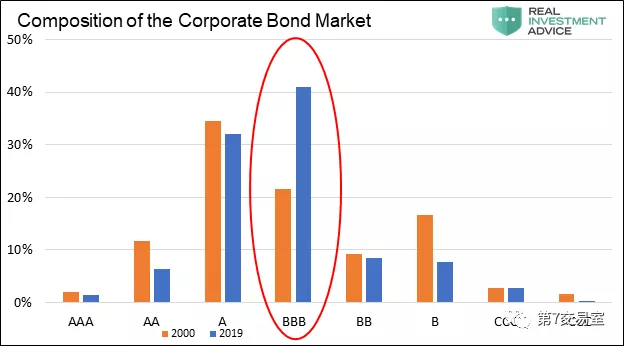

最让人担心的是,企业债中,评级为3B级别的债券在整体债市中占比是最高的,下图中,橘黄色部分显示的是2019年的数据,明显高于蓝色2000年的数据。

要知道,3B评级距离垃圾级就一步之遥,如果美国3B级别债券评级遭遇大批下调,或者出现大量的违约,很可能会引发债券市场上的一波抛售。这点需要我们格外注意。

事实上,已经有人为了避险而从债市投资中撤离了。

道富银行SPDR高收益债券ETF刚刚遭遇了去年12月以来的最大撤资,有4.29亿美元的资金在周二卖出了相关头寸。

基本面的坏消息

本周美国的宏观经济数据表现,也并不如人意,虽然最新公布的GDPQ1修正后的增速录得了3.1%的好成绩,仅仅下调0.1个百分点,但数据中,个人库存和固投增速下降较大,消费数据有所回升。

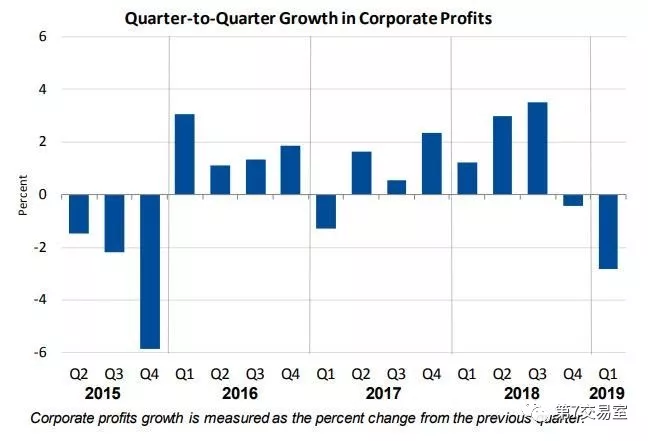

这次的数据比较值得注意的是企业的收益数据,在修正后的GDP一季报中,税前,企业收益同比下降2.8%,为2015年以来最大降幅,环比增长3.1%,为2017年以来最低水平。

房地产数据上,美国成物销售,新屋销售和未决房屋销售,全线下跌

而中国的PMI数据表现也普遍低于预期。从全球范围内来看,这周的全球经济意外指数出现了5年多来最大下跌,说明各主要国家的经济公布数据普遍不及预期:

最后,我们谈谈贸易方面的坏消息

这个应该是一切市场表现得源头了,无论是实体经济上的,还是股债市场上的,贸易方面持续绷紧的局面都在持续施压各大市场。

这并不仅仅是指中美两国未见缓和的贸易摩擦,特朗普近期的动向告诉我们,他要在贸易方面和全球叫板,毕竟,美国总统在贸易方面的权利自由度是最大的。

细数一下,最近他叫板过的国家有:中国,加拿大,墨西哥,欧盟,日本......

而真正下手征收关税的国家有中国和最新的墨西哥。

就在今天,美国总统宣布对墨西哥输美全部产品将增加5%的关税,而早在上周,他就声称将在今年7月对欧盟和日本加征汽车关税。

现在的特朗普应该还在日本和首相谈判,他宣布对墨西哥产品加征关税不排除是为了向日本施压,而早前和欧盟的谈判则是无果而终。

其他就更不要提还在延宕当中的脱欧进程,意大利的预算危机,整个欧洲都乱的像一锅粥。经济前景更是充满了不确定性。

不过要知道,这一切最大的波动源头可能还在于特,他的几个“关税”响指引发到了这场股市到债市的巨震。

那么有人可能会预期,特在2020年会不会在连任选举中被撤换掉呢?

我想说,这个可能性真的不大,他的支持率并不像我们想象中的那么低,具体原因,等下期再谈。

注意:上个交易日以下重要点位出现变动

罗素2000小盘股指数站上1500点位

公共事业指数ETF的MACD向下死叉

更多情报请持续关注:第7交易室,一个面向全球市场的情报分析平台。

返 回

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。