金融乱世下,怎样才能让资产保值增值?

这是一个全球投资人都在思考的问题,在目前的市场乱局下,怎么才能让自己的资产保值,还能稳定升值?当然我们只讨论流动性强的金融资产,如果你有几套房,有几个矿,又或者变现了所有资产就拿着货币,就不在讨论之列了。

这个问题难度很大,我也只能简单说说我的看法,起码算是给个思路吧,如果你有更好的办法,我在评论区跪求赐教哈。

既然是金融乱局,我认为保值应该比增值更为重要,市场的不确定性增多,波动性加强,但还没有形成一致的预期,你看VIX近期的底部在不断抬升,拉升幅度也在持续加大。

市场的恐慌情绪显然没有消化,但你也不能说市场已经进入了熊市区域。咱们社区里不是还有人想着要在中期选举时博反弹的么。

就拿标普500指数为例吧,日线上看,昨天的大跌已经刺破了年线,但收盘时的点位还在熊市区域上方,如果以指数的52周高位回落20%作为技术熊市,可以得出下面的技术图形。,险是很险,但毕竟还没有跌进来。

但 短期看下跌的概率很大,再来看看这张波浪线得分解图

10月初,标普500已经打破了短期上涨的趋势线的下沿,而近期的反弹只涨到61.8%的阻力位,这是一个明显C浪延伸,所以往后还是看跌的,假如此前反弹到38.2%的阻力位,整个主跌浪就会被打破,趋势会被反转过来,目前看,标普500可能正向4月份的低点探底。

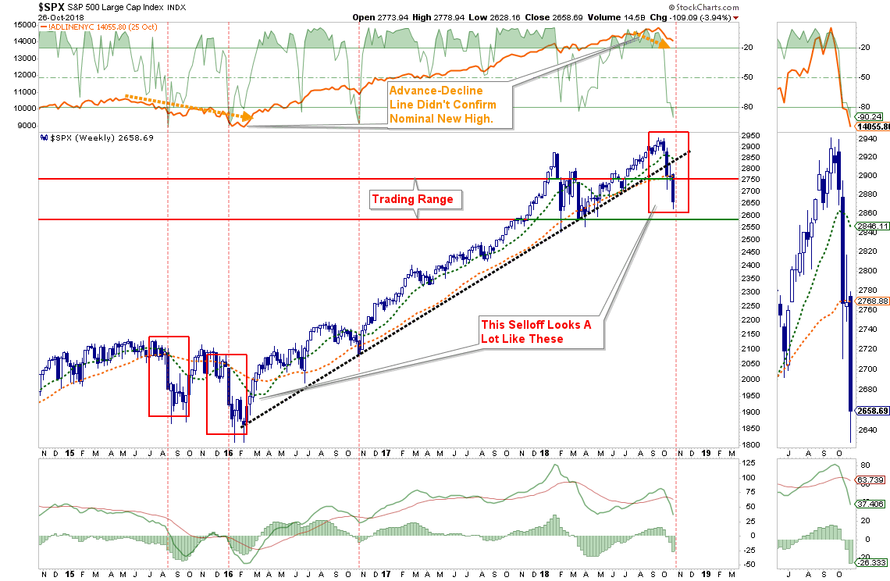

从周线上看,标普500已经跌破了2016年以来的支撑位,但这次抛售的形态和2015年末,2016年初的周线上的抛售很相似,所以,历史会不会重现还很难说,短期看周线上的反弹,可能会触及图中红色交易区间的顶部。

但从周线和日线的RIS指标看,市场可能很快会出现小波的反弹,因为RIS指标已经进入了超卖区域。

如果是我,会在市场回踩每个压力位向下运动时通过迷你标普股指期货做空,同时在现货市场上把反弹回血的亏损股票尽快出手。

保值和回本对我来说是第一位的,要知道,每次主跌浪的回调都是一次机会,过了这村儿可能就没了这店儿。

自从10月1日以来,标普已经跌了差不多9%,但如果只看FANG股的话,已经是妥妥的熊市区间了,FB从52周的高位跌了33.9%,AMZN从52周的高位跌了23.8%,NFLX跌了32.8%,GOOGL跌了18.0%。

市场给出的信号很乱,而且从其他逻辑上判断市场走向时,你也很难从几个单一的指标去看,不管是地缘政治的紧张,贸易战的冲突,外围市场的波动还是债务总量的危机都有可能影响到大盘的脸色。

这就是金融乱世的特色,那么主盯哪三个风险最合适呢?

如果非要选出几个主要的原因的话,可能有这么三个最为合适,第一就是美国经济放缓的风险,第二个就是美联储加息利率上涨的风险,第三个就是贸易战的风险。

为什么我主张逢反弹就卖出?因为这三个风险都有加剧的趋势,下面我们一个一个的说:

首先来看美国经济

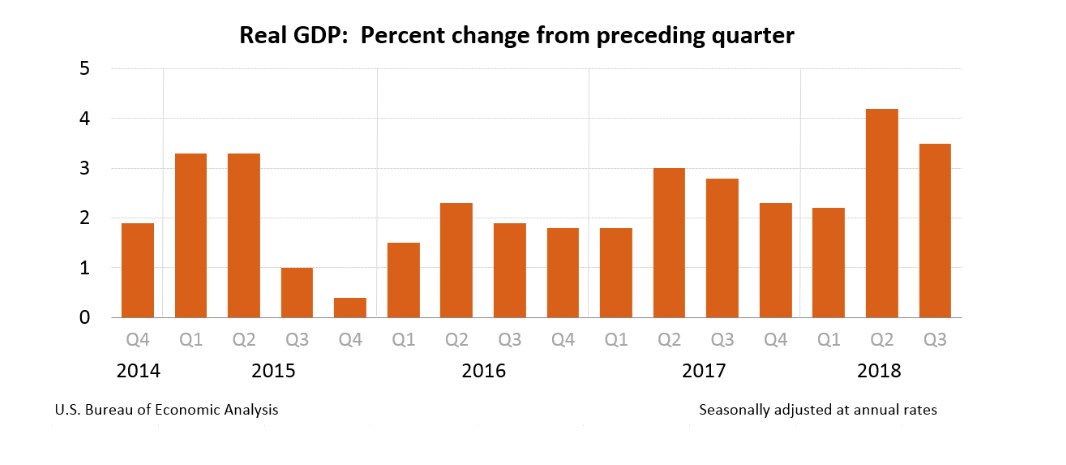

刚刚公布的第三季度GDP的增长率是3.5%,比第二季度的4.2%的幅度有所放缓,但拉长周期来看,数据已经相当不错了。最新的PCE物价指数是2.0%,强劲增长伴随着低通胀,这几乎是历来执政者都在追求的完美答卷,要知道,奥巴马执政8年来没有一年的GDP增长超过3%的。

但仔细分析一下,数据中的隐忧还有很多,比如出口和住宅固定投资的增长大幅放缓,州和地方政府以及**支出的增加对冲掉了前者放缓的减分项。但这个模式显然不可持续,根据修订后的美国财政部数据显示,美国2018财年的净借款需求总额达到了1.338万亿美元,而截至9月30日的2018财年的借款总额才略低于1.2万亿美元。

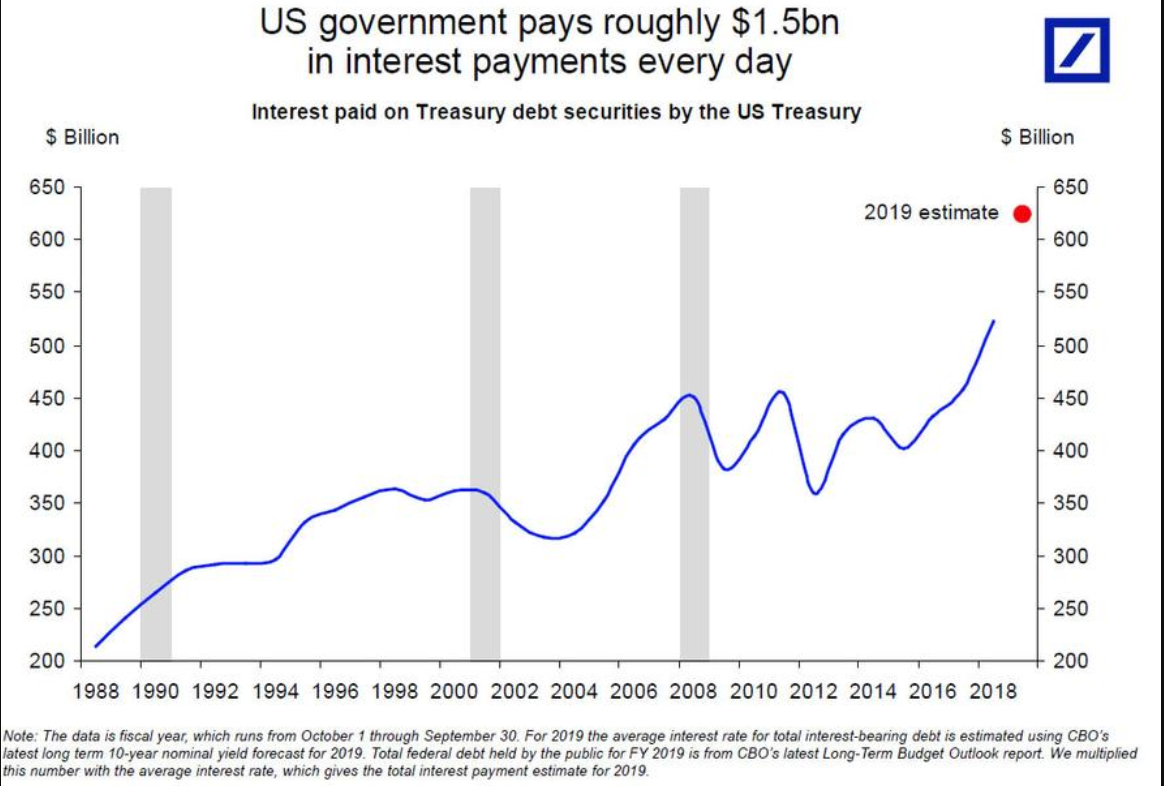

疯涨的借款造成的财政赤字会持续对通胀率施加上行压力,这给了本就鹰派的美联储更多的加息理由,利率的上涨引发的利息派生,又会造成更庞大的财政赤字,形成恶性循环。仅就目前的加息水平来看,美国政府每天需要支付大约15亿美元的利息。

此外,由于贸易战的原因,新兴市场等海外需求放缓,美国出口遭到重创,但进口数据仍然强劲,贸易赤字居高不下。看来特朗普的贸易保护主义没有理由放松。

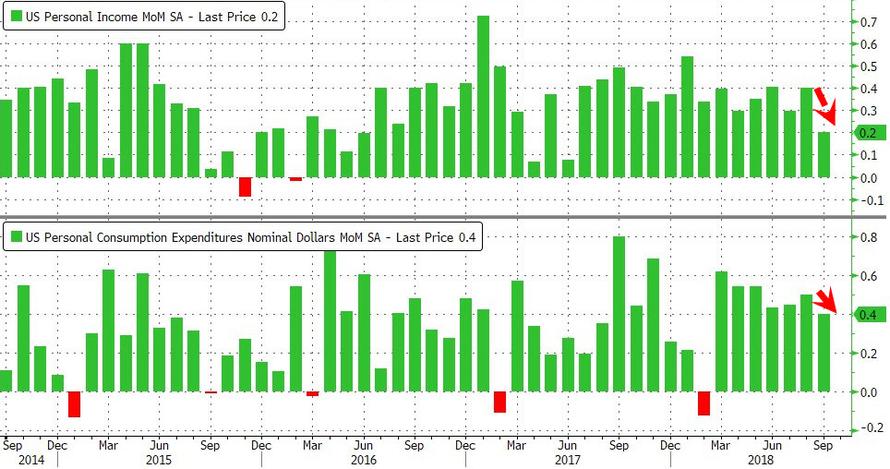

再从个人收入和支出上来看,情况更为严峻,在8月份个人支出和收入增长放缓之后,9月份月环比个人支出和收入增长再度放缓,收入明显低于预期。

年同比来看,个人的支出增长处于5月份以来的最低水平,收入增长处于3月份以来的最低水平。

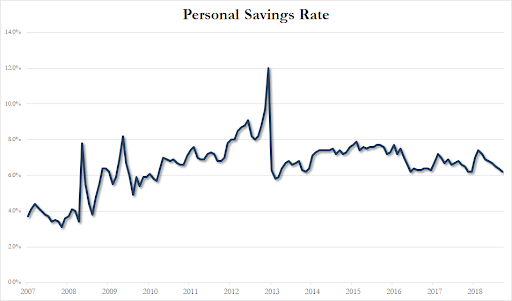

个人储蓄率跌到了2017年12月以来的最低。

接下来再看看第二大风险,美联储加息。

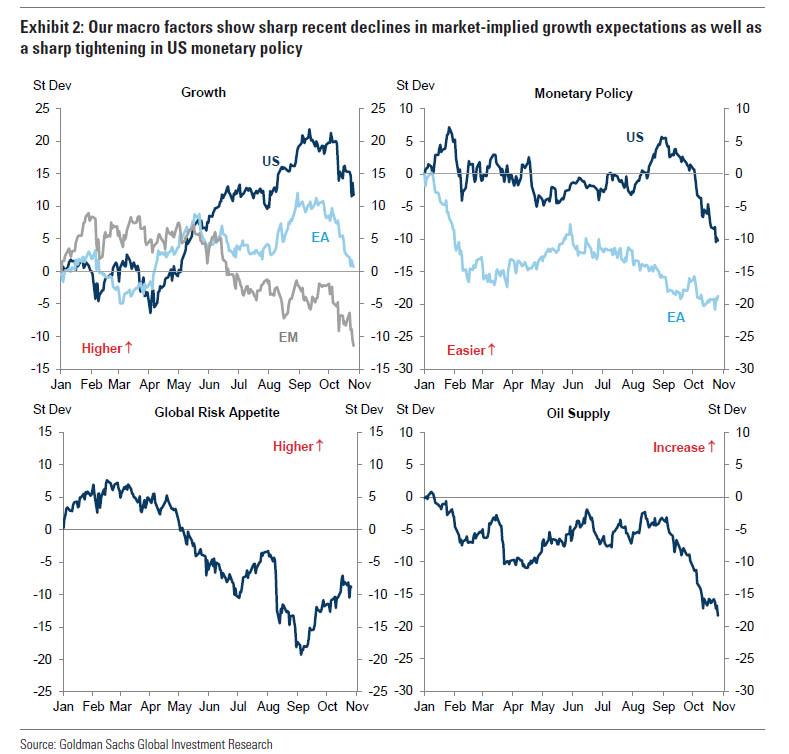

看一下高盛根据宏观数据因素整合的市场预期走向对比图(此处有更新,非是原先的市场走势对比图,市场暗示出的预期走向图和实际的有所偏差。),随着美联储货币政策的持续收紧,风险偏好和包括美国,新兴市场在内的GDP增长率都出现了一波下降,美国的预期增长甚至超过了新兴市场增长。所以很多人包括我都一度认为,全球市场的下跌和美联储引发的利率的上涨有解不开的联系。

但事实真的如此吗?

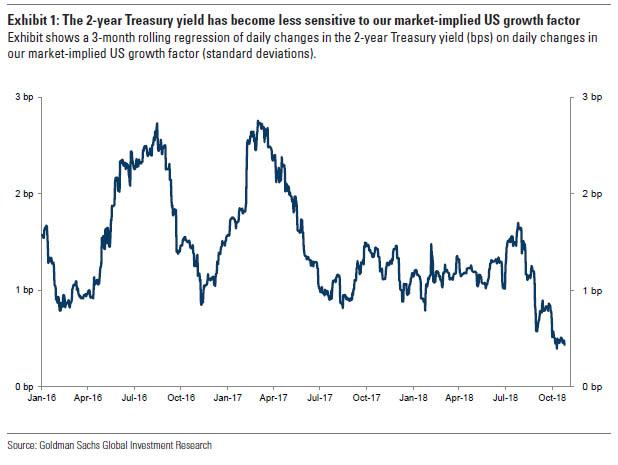

高盛最近通过市场的变动和美国2年期国债利率的关系核算出了市场走势和利率之间的相关“贝塔”系数,就是下图,明显可以看出,这个相关性却一直在走跌。

也就是说,可能原先的美股暴跌和利率的突然上涨有一定的因果关系,但随着市场的发展,这个相关性越来越弱。

什么叫“乱”世?就是市场波动的原因也是持续变化着的!

你看,尽管近期全球股市也遭受了恐慌打击,但固定收益和大宗商品市场却相对温和。美国国债市场更是异常平静。过去4周,2年期和10年期美国国债收益率变动并不大。

最后,再看看贸易战的风险。

这个更不用多说了,最新的彭博消息称,特朗普准备在12月初之前宣布下个月对所有剩余的中国进口产品征收关税。

这意味着,在特朗普发布征收关税法令后,经过60天的强制性公众评论期后,新的产品关税清单的生效日期将与2月初的中国农历新年假期重合。

而在这之前,先是11月6日的美国中期大选将举行,而后是11月底和12月初在阿根廷举行的G20峰会,特朗普和我国的最高领导人势必将碰面,到时候中美的会谈又会给贸易摩擦带来什么样的变数呢?这又是一个悬而未决的问题。

要我说,这得看中期大选的结果,如果**党取胜,包括减税在内的一系列法案的实行可能都将遇阻,特朗普也或许会转变态度。而如果是共和党取胜,特朗普大概率会延续此前执政的路数不变。

所以,展望波动的11月份,我的策略还是落袋为安,投资的首选流程应该从“逢低买入”转变成“逢高卖出”,直到大盘的技术背景发生变化为止。

减少风险的方式有很多种,比如减少你投资组合中的股票敞口,从60%降到40%或更少。

此外还可以考虑增加债券敞口,利率的上涨会让固收类投资的收益更有吸引力,但并不是投资国债期货,此外,还可以考虑将资金分散投资到黄金之类的抗通胀贵金属里面。

总而言之,就是要提高你自身的风险厌恶度,让自己的止损位高点再高点。

最后,再多说一句,黄金接下来的一个月内波动会比较大,并不建议近期投资,具体我下回发帖再说。

各位看官有没有不同看法的?欢迎留言拍砖哈。

$纳斯达克(.IXIC)$ $苹果(AAPL)$ $微软(MSFT)$ $亚马逊(AMZN)$$标普500(.INX)$$标普500三倍做空ETF(SPXU)$$谷歌(GOOG)$$Facebook(FB)$$道琼斯(.DJI)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。