“南山区高盛”腾讯的投资风格变了吗?

腾讯$腾讯控股(00700)$ 投资部门在业内有个诨号“南山区高盛”,因位于深圳南山区,至今投了800家左右的公司,而且主导腾讯投资的高管刘炽平和James Gordon Mitchell都是高盛出身,与这家投行渊源颇深。

上周发布的二季报,腾讯损益表中的其他收益净额达到86亿元,是历史上的一个高位,其中主要是与投资相关的收益,比如处置投资标的所得,或被投资公司的公允价值提升了。2020.6.30时,腾讯投资的上市联营公司的公允价值总计5500亿元,2019.12.31时是3347亿,说明半年来这些公司股票变动很大。这都强化了外界对腾讯“投行化”的印象。

但从他斥巨额资金并购游戏公司Supercell,到接管阅文集团,再到对搜狗发出收购要约,以及撮合所控制公司斗鱼和虎牙合并,腾讯近一年来的投资风格似乎发生了一些变化,更强调控制力。这是感官上的印象,那么具体的财务分析是否支持这种判断呢?腾讯未来的投资策略会大角度转向吗?这是分析的重点,也想借腾讯梳理一下财务知识中比较难理解的长期股权投资。

我在之前一篇文章《不止搜狗,财务分析腾讯为何并购持续高涨?》里已经简单分析过,腾讯加大并购是几个方面的原因:自由现金流充裕,全球债券融资成本处于低位,巩固领地应对未来不确定性。下面我们一步步拆解看,腾讯这些投资都流向了哪里,又回流了什么?

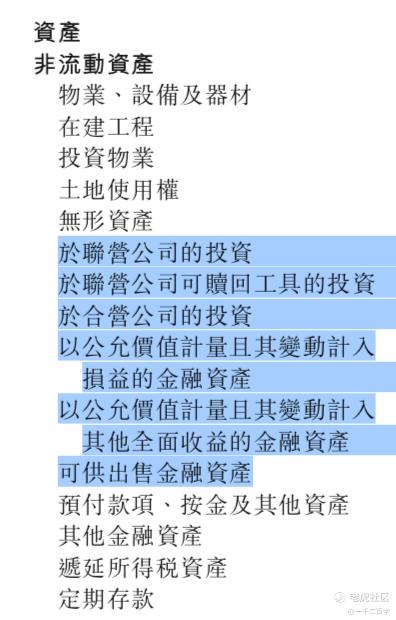

在资产负债表上,腾讯的对外投资体现在下图中蓝色部分,基本上包括两块:核算权益类收益的联/合营公司、以市场公允价值计量的各种金融资产,这些都是调整后的账面价值。

按照持股比例和影响力,长期股权投资可分成三部分:第一,持股比例低于20%时,投资被视为一种金融资产,以公允价值计量且变动计入损益表或其他综合收益表,好比买股票,涨跌要在财报里体现。但这些是纸面上的损益,股票升值了,还没卖出,收益没有落袋为安,这在美股中属于unrealized gains and losses的一种,即未实现损益。

低于20%又可以根据持有目的不同分成三类:1. 交易性金融资产,就是为主动交易而持有的股票等有价证券;2.可供出售的金融资产,就是不为主动交易而持有的;3.持有至到期的投资,比如债券,这种不确认未实现损益,但计利息收入。

第二,当追加投资,持股比例上升到20-50%时,就从金融资产变成联/合营公司的关系了,属于权益类投资,对被投资公司具有重大影响力。这时候不管被投资企业盈利还是亏损,投资企业都要按持股比例相应确认损益。蚂蚁集团与阿里巴巴之间就是这种关系;腾讯手上也有大批投资标的属于这类。

第三,当继续追加投资,持股比例提升到50%以上,就由权益类投资变成子公司了,这时候就要并表。在并表前要先剔除与子公司之间的内部交易。腾讯与阅文集团、$腾讯音乐(TME)$ TME腾讯音乐之间属于这种关系。

但在实际情况中,20%、50%并不是一个绝对标准,还要结合看是否对目标公司产生重大影响力或控制权,以及董事会里是否有自己的席位。比如腾讯二季度就因一位在某被投资公司董事会里的代表退休,该笔投资就从联营公司身份转拨成了金融资产计量,虽然持股比例没变,但不再产生重大影响力。再比如,腾讯对京东$京东(JD)$ 持股17.9%,但仍以权益法按比例确认损益。

所以,可以简单画一张图,随着持股比例及影响力的变动,会对投资进行重新计量,在交易性金融资产(或可供出售的金融资产)、联/合营公司、控股子公司三者之间转拨。接下来就看看腾讯具体的投资情况,涉及损益表、现金流量表、资产负债表、股东权益变动表(体现综合收益)。

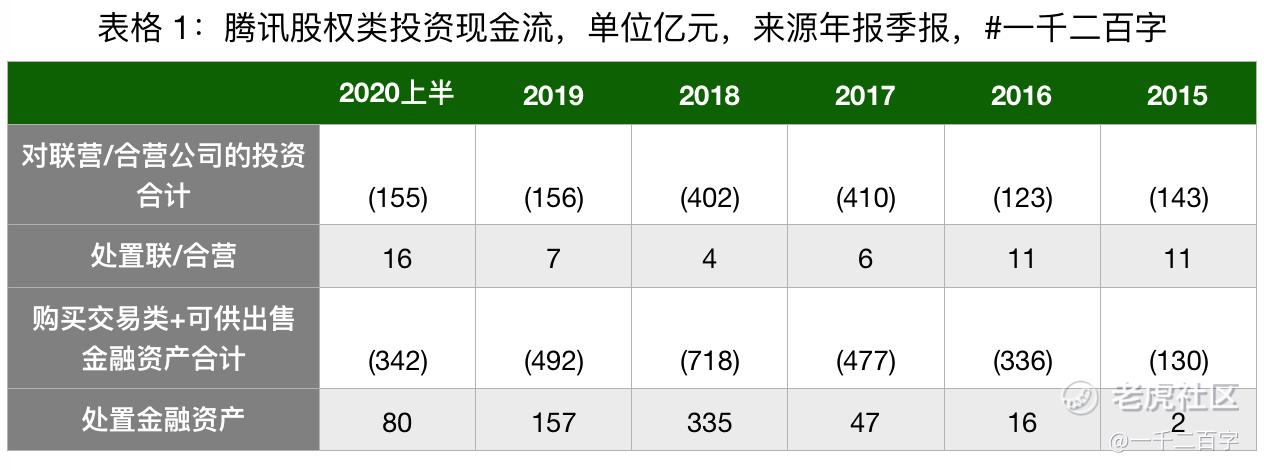

先制作一张关于股权投资的现金流表格。由于季报中没有披露现金流的明细,无法查看投资相关的现金流金额,这里用季报后边附注中“于关联公司的投资变动”和“以公允价值计量且其变动计入损益/其他综合收益的金融资产的变动分析”对2020上半年情况做一个估算。

表中可见,腾讯大概是从2017年开始明显加大了对联营公司的投资,也就是20-50%、有重大影响的这部分标的,同年购买可供出售金融资产的力度也在提升,2017年腾讯股价涨幅翻了一番。这种投资手笔在2018年达到顶峰(2018年内股价整体跌幅为22.5%左右),并从2019年开始收缩。

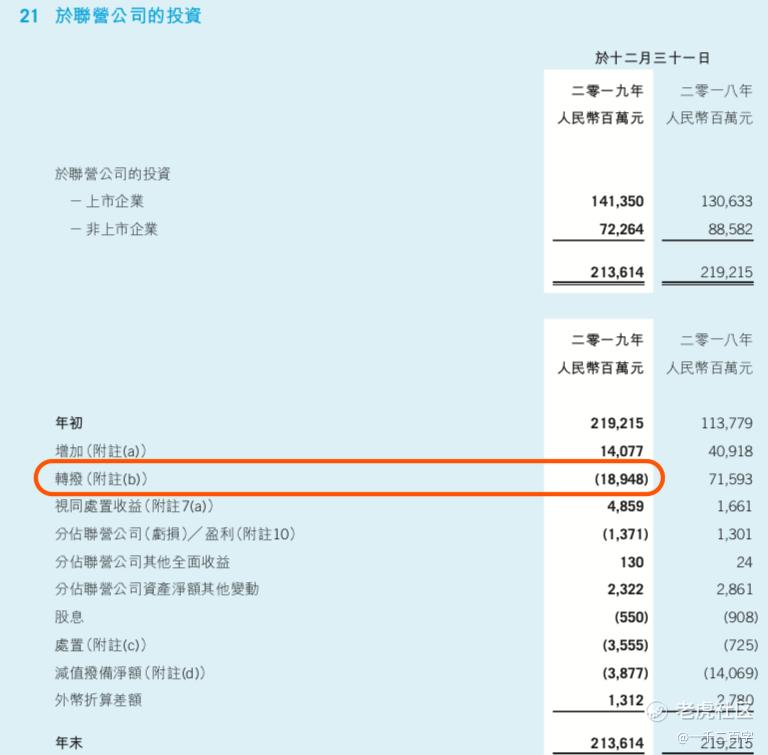

2019年报显示 ,当年合计有189亿的联营公司投资在重新计量时被转拨出去了(图中橙色框),体现为括号里的负数,其中包括一家游戏开发商由关联公司转入附属子公司投资,对应转拨金额高达177亿,这家就是芬兰的Supercell;还有合计73亿由于投资性质改变,从关联公司投资转拨出去,变成了以公允价值计量且变动计入损益/其他全面收益的金融资产;同时有61亿“转入”的,由于被投资公司IPO,腾讯持有的优先股变成了普通股,从金融资产转拨成了关联公司,此外还因获得董事席位而从金融资产转成关联公司的。(61-177-73=-189)

2020年上半年也存在合计81亿这种转出,主要是虎牙从关联公司变成附属子公司后约52亿的转拨。相比,2015-2018四年里,于关联公司投资变动中的转拨都是正数,说明当时腾讯手上很多金融资产分别因追加投资、对方IPO时优先股转普通股、增加董事会席位等原因重新计量为关联公司了。

这样一对比,2019-2020上半年这段时期,腾讯在相对收缩了对联营公司的新投资时,将一部分关联公司变成了附属子公司,且并表处理,这是他以前不多见的。同时,他对交易类金融资产的购买也有一定收缩。由此节省出来的现金流加上发债券融资,被用来回购股票。

那么,这个变化影响到腾讯的投资回报了吗?由于其他收益净额中大部分是投资回报,这关系到腾讯经营利润的稳定性。

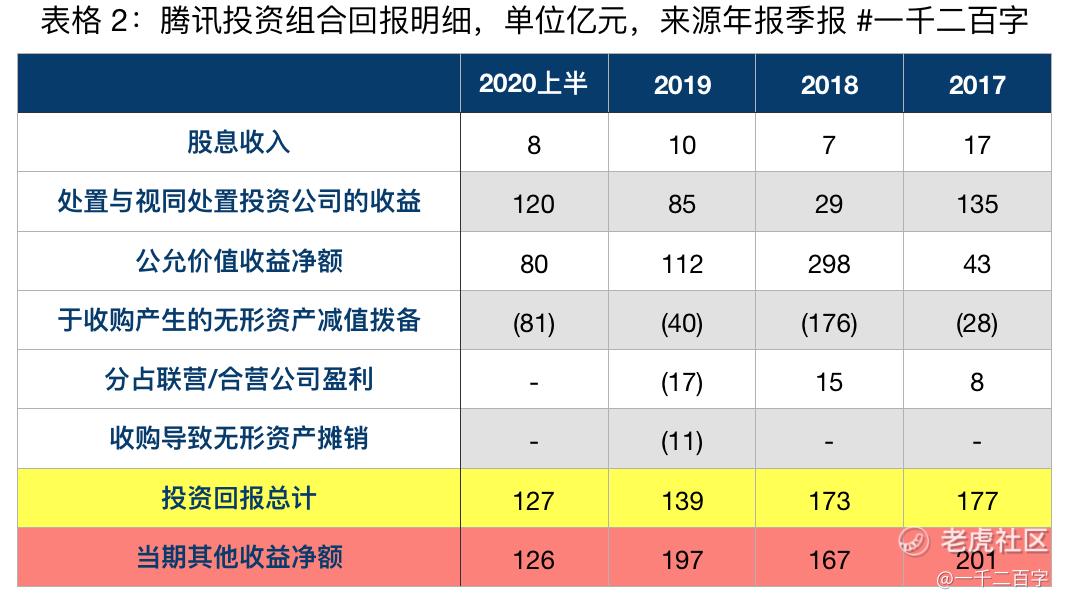

那要先看看他的投资收益主要来源于什么。我们制作一张腾讯投资收益表。由于互联网公司分红的很少,腾讯从被投资公司拿到的股息收入不多;而权益类的损益(分占联/合营公司损益)每年也没多少,因为这些公司通常没什么利润,一般也不会巨亏。这样看,投资收益最主要来自因股票升值、公司估值增加带来的公允价值收益,其次是处置投资标的所得(当被投资公司IPO时,腾讯把优先股转成普通股也视作一种“视同处置”);而投资的减项主要来自对被投资公司业绩的减值准备。

从2017-2019这三年看,投资回报分别是177亿、173亿、139亿,略有下降,看明细2019年主要是因公允价值收益净额下降所致。另根据2020上半年“其他收益净额”明细估算出的投资回报大概是127亿,又有提升迹象。这说明,虽然腾讯愈发倾向于将一些关联公司变成子公司,将其从投资收益中“剔除”出去,但相比于关联公司投资和手握金融资产的庞大基数,这种变化对投资回报带来的影响很小。

这个投资组合(portfolio)大到什么规模呢?根据资产负债表上权益类投资+以公允价值计量且变动计入损益/其他全面收益的金融资产计算,截至2020.6.30其投资组合达到5411亿,2019年末为4396亿,2018年末为3692亿,2017年末为2756亿。

综上简单归纳下,腾讯的投资出现了一些变化,但短期内还没有达到改变风格的程度。其每年150-200亿左右的投资收益净额是其经营利润中的一个比较固定的增量。但另一边,随着并表公司的增多,腾讯在加深核心业务联动效应的同时,也会面临更多来自业务整合与人员管理上的考验,比如接下来的搜狗并购案,值得持续关注。

作者公号:一千二百字

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- KANWaiTung·2020-08-24有什么見解和大家分享点赞举报

- gugu·2020-08-23给腾讯加分➕的从来不是投资点赞举报

- 虎哥有话说·2020-08-23牛。点赞举报