360数科---最好的时候尚未到来

摘要:

尽管面临新型疫情的挑战和监管阻力,360数科在2020年第二季度仍实现了良好的季度业绩。

从长远看,该公司目前所追求的“轻资本”模式将在长期内获得回报。

360数科的母公司360集团入股金城银行,标志着360数科朝着成为中国领先的金融科技公司迈出了一大步。

投资理论

360数科刚刚公布了其公司第二季度业绩。从业绩数据看,360数科公司第二季度的财务表现是其自首次公开募股以来最好的一个季度。公司依靠技术驱动的商业战略,运营效率和盈利能力均得到了很大的提高。展望未来,我们认为360数科将继续改善其利润率,同时其母公司入股金城银行也将促进其长期增长。所以我们认为,在高成长预期下目前其估值明显偏低,现在可能是强力买入其股票的好时机。

第二季度的财务业绩标志着一个良好的季度

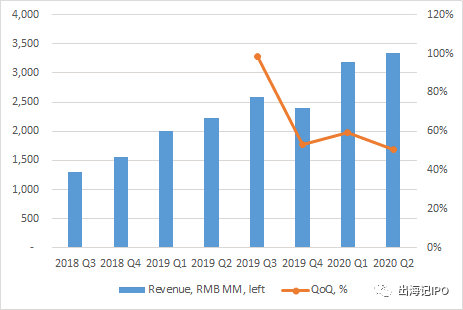

首先,360数科第二季度业绩显示,从贷款发放量来看其稳步增长。贷款总额增长22%达到590亿元人民币,从而也带动其营收增长50%至33亿元人民币。

来源:QFIN Quarterly ER Release

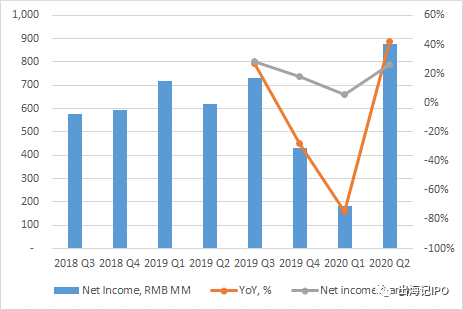

另外,在业务保持高速增长的同时,第二季度盈利能力的提升才是投资者更应该看到的重点。从业绩数据看到,360数科其净收入增长超过40%,推动净收入利润率超过26%,几乎回到了一年前的水平。而在低利率、严格监管的环境下,特别是新冠肺炎对经济的冲击下,360数科能够取得这一成绩的确是令人鼓舞的,而这背后的原因正是其所谓的“轻资本”模式。

轻资本模式前途

从2020年第一季度开始,360数科开始在季度收益中公布“平台服务内轻资本模式下的贷款发放量”。这也更加证明了360数科一直在进行的战略变革---从传统的放贷模式转向更“轻资本”的模式。同时作为其战略的一部分,360数科还将其法定名称从“360 Finance, Inc.”改为“360 DigiTech, Inc.”。这与最近中国大型金融科技公司一系列非常类似的更名事件相仿。例如,京东金融(京东的子公司)已经更名为京东数科,蚂蚁金服最近也做了类似的事情,更名为蚂蚁科技。在当下金融科技行业中,对“技术”的强调似乎变得越来越流行。

当然,我们认为这是正确的方向,因为:

贷款本身变得越来越难盈利,特别是在低利率和严格监管环境下;

当银行开始涉足这一领域时,获取客户也变得越来越困难。

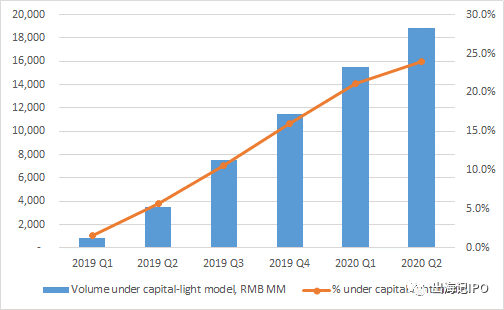

对于360数据来说,其所谓的“轻资本模式”似乎运行良好。在这种模式下,截止2020年第二季度,未偿贷款余额的比例一直稳步增长至近25%:

来源:QFIN Quarterly ER Release

在这种“轻资本模式”下以及技术驱动策略下,其边际成本远低于传统贷款。360数科的运营效率和盈利能力也得到了很大的提高。根据公司最新发布的2020年第二季度业绩报告显示,360数科一直在应用基于人工智能的领先数据技术和风险管理系统。这使得该公司在贷款便利、产品推荐以及风险控制等日常运营中的效率大幅提高。也正因为如此,其财务数据显示因这些以技术为动力的服务收入占比达到总收入的48%。

展望未来,我们相信360数科将继续把重点放在技术方面,让这种“轻资本”模式的收入继续继续增长。从而根本上提高公司的盈利能力。所以,在当下,我们似乎应该把360数科视为一家科技公司,而不在将其看做金融公司。这也将为其在美股市场的估值带来一个很大的利好。

银行执照将为企业带来更大的价值

我们发现,从360数科的企业发展进程来看。360数科想要的绝不仅仅是服务提供商或“技术”服务。他们一直在努力提升“技术”像金融巨头看齐。第二季度,360数科母公司360集团宣布收购了一家中国商业银行30%的股份,成为该银行的主要股东。而通过这笔交易,360数科也将能够充分利用其母公司拥有的银行牌照,从根本上改变360金融目前的业务,并彻底改变其游戏规则:

一方面,360数科通过获得可能是中国最难也最有价值的金融牌照——银行业牌照,将其因监管不确定而造成的潜在担忧最小化。

同时,公司将尽可能利用银行的低融资成本,使贷款业务在市场上更具竞争力。

第三,在产品设计和提供方面将获得更大的灵活性。

虽然我们不知道360数科为这笔交易付出了怎样的代价。但就目前结果来说,这样的收购对该公司来说是一笔不错物超所值的战略投资。

风险因素

作为一家金融服务提供商,360数科的业务始终与中国整体经济增长息息相关。虽然中国似乎已经成功控制了新冠肺炎疫情,但随着中国再度开放边境以及零散的病例持续发现,第二波疫情冲击的担忧也一直存在着。。即使它的可能性很低。

另一个风险因素是业务的合规性。在线/ P2P借贷在目前在中国仍然处于高度审查中,并将在很长一段时间内面临监管的不确定性。但这一风险对于360数科来说其实不太值得担忧,毕竟它已经“收集”了中国所有主要金融牌照。

结论

360数科目前的市盈率约为7-8倍,这是银行等传统金融公司的典型估值。然而如我们上文所述,目前的360数科,随着它已经将重心转移到“轻资本”模式上,我们更应该看到它在“科技”方面取得的进展。我们认为,这种企业模式的转变将从根本上提高它的利润率,而其在科技方便更应该得到市场的重视。

所以对于投资者来说,我们不能再以一个金融行业估算360数科的价值,而应该以一个科技企业的估值重新评估360数科的价值。总体而言,以360数科目前的股价来看,完全是一个符合买入的理想投资标的。

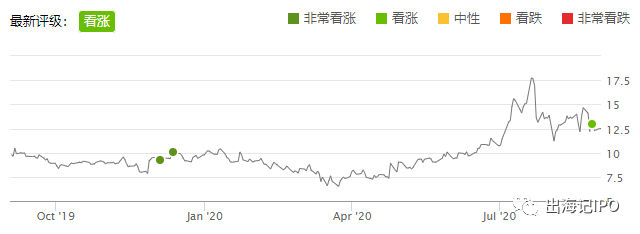

附:华尔街对360数科的评级

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。