万物皆可ETF:一文带你玩转ETF基金!

文章转自公众号:新全球资产配置

ETF是可以在交易所里像股票一样交易的基金,它既是一种简单易上手的投资标的,也是一种常用的投资工具,全球各大类资产、行业、主题都可以通过ETF进行投资。

今天我们就从ETF基础知识出发,给大家介绍怎么通过ETF投资各大类资产、行业和主题,以及怎么用国内没有的杠杆和反向ETF来进行短期投机,此外我们还会讲到投资海外ETF的优势和需要注意的事项。最后我们会以生物科技行业为例,简要教大家怎么一步步挑选你想投资的领域的ETF。

01 ETF概览

什么是ETF

主动型ETF与被动型ETF

美港股市场上的ETF

02 ETF的分类

万物皆可ETF

大类资产ETF

行业与主题ETF

杠杆与反向ETF

03 投资海外ETF的优势

海外ETF与国内投资海外的QDII ETF比较

覆盖更多的投资机会

持仓透明、管理费低、交易便捷

04 投资ETF需要注意的事情

ETF的折溢价

ETF的损耗

05 以生物科技行业为例挑选ETF

梳理生物科技类ETF

筛选时要分析的关键

阅读ETF产品说明书

(注:文中提到的标的都以举例为目的,不作为投资建议)

01 ETF概览

一、什么是ETF

ETF全称为交易所交易型基金(Exchange Traded Funds),顾名思义,就是可以在场内像股票一样交易的基金。比如在老虎证券APP中,我们可以对跟踪纳斯达克100指数的ETF (代码:QQQ) 在盘前、盘中、盘后下单。ETF也是一种开放式的公募基金,管理者根据策略或根据跟踪的指数,打包一篮子证券供投资者交易。ETF会有一定的年化管理费,但这个管理费不会直接向投资者收取,而是在基金净值(NAV)上体现。

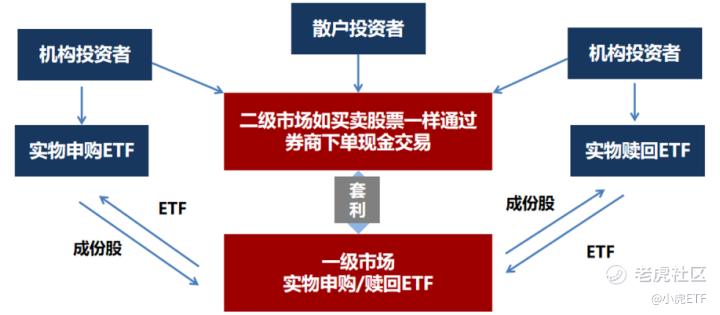

投资者除了可以在二级市场上像股票一样按市场价格买卖ETF,还可以在场外一级市场申购赎回。以股票ETF为例,用一篮子成分股换取ETF份额,就是申购,或用ETF份额换取一篮子成分股。比如你要买QQQ,既可以在二级市场上买,还可以买100只成分股换取ETF份额,卖出的操作一样,用QQQ份额换回100只成分股。如下图所示:

还有另外一种ETF的变种是ETN,类似恐慌指数VIX相关的产品如VXX(做多恐慌指数),这些都是ETN不是ETF,但它们同样是可以在场内像股票一样交易的基金。不同的是,投资者不拥有ETN里面的成分股,还需要承担发行商违约的风险,所以我们时不时会听到ETN清盘的新闻。

举个例子,最大的清盘事件是在18年时,瑞士信贷的一个反向波动率的指数ETN XIV在2月5号,当天美股大盘暴跌,XIV在一天内爆仓清盘。

二、主动型ETF与被动型ETF

绝大多数的ETF都是跟踪指数的被动型ETF,管理人根据指数成份股的权重和调仓规则,复制指数的仓位配置。还有一些被动型ETF跟踪的是实物商品价格,也是在持有相应的实物或期货的基础上复制该资产的价格表现,所以投资被动型ETF就是投资其底层资产。

除了被动型ETF之外,还有一些由基金经理主动管理的ETF,基金经理可以根据自己的策略偏离对标基准指数的持仓。由于基金管理人需要付出更多的劳动,因此主动型ETF的管理费一般要高于被动型ETF。

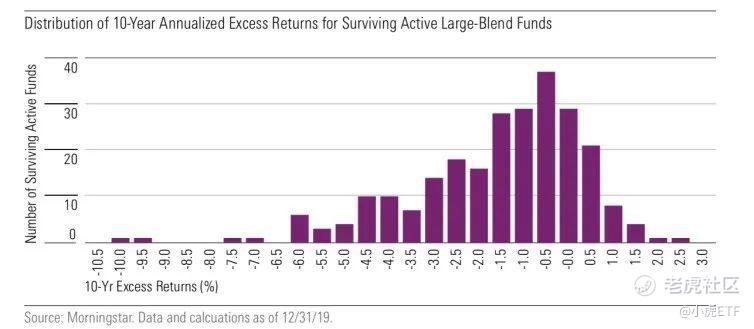

但是,主动型ETF的表现并不一定好于被动型ETF。如下图所示,根据晨星的数据,在过去十年里,主动型ETF的年化超额收益绝大多数都在0以下,超额收益为-0.5%的主动型基金最多:

下面这张图展示的是根据主、被动程度高低排列的不同类型的基金:

私募与主动的公募基金都是比较主动型的;最近几年比较流行的Smart beta和因子投资也有相对应的ETF,我们后面会提到,其主动程度要低于纯主动型基金;而我们刚刚提到ETF中占大头的、几乎完全复制指数表现的被动型ETF或指数基金,则是完全被动的,它们对底层资产的跟踪误差也是最小的。

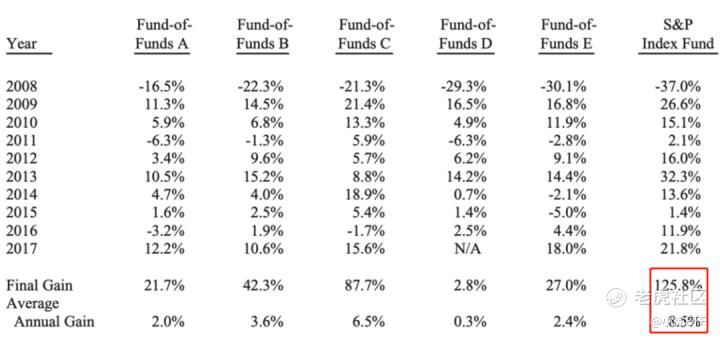

巴菲特曾对不善于投资的妻子建议:买标普500指数基金就行。这种投资方法看起来虽然简单,但实际上是一种实实在在的赌美国国运的投资,比一些花里胡哨的对冲基金的操作表现得更好。

2007年,巴菲特曾和一个对冲基金经理泰德-西德斯打赌:对冲基金在未来10年跑不赢标普500指数基金。十年里的表现如下图所示,泰德西德斯选择的5只基金,基本上被标普500指数基金完爆了:

但是赢得赌约的巴菲特的伯克希尔,其实在最近十年同样没跑赢标普500指数,最近10年标普500指数年化收益达到了12%以上,而伯克希尔则不到11%。

这里我们并不是说投主动管理的基金就是不如投被动型的ETF,用标普500指数作为主动型管理的基金的表现基准也不一定恰当,但是对于没有职业基金经理的专业水平、没有研究支持的普通投资者来说,投资被动型ETF是不错的选择,毕竟通过ETF至少能获得自己所看好的资产的收益。

如你看好美国国运,买标普500指数基金,至少能获得市场的平均收益,而绝大多数主动型基金在十年里可能都拿不到平均收益。

三、港美股上市ETF

接下来看看美港股市场的ETF。截至2019年末,美国ETF的资产总规模达到了4万亿美元,占全球2/3左右,比对冲基金的规模还要多出2.5万亿。美国市场上有两千多只ETF,主要发行商品牌包括贝莱德的iShares,Vanguard,State Street Global的SPDR,嘉信理财和First Trust。

而港股市场上也有200多只ETF,前不久才发行的-南方恒生科技ETF,在发行首日半天成交额就超过了20亿港币。港股ETF市场也在蓬勃发展,受到了越来越多的投资者的关注。

02 ETF分类

一、万物皆可ETF

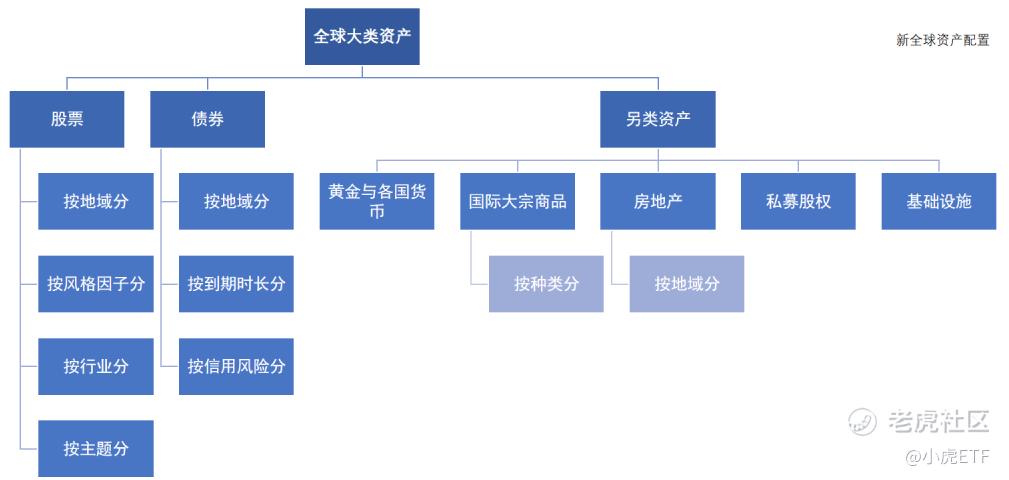

ETF作为一种投资工具最大的好处是:可以为投资者提供投资全球各个大类资产的机会。不管是不同国家和地区的股票、不同风格因子构成的股票组合,不同行业的股票和不同主题的股票,还有不同期限,不同信用等级的各国债券,还有各种另类资产,包括黄金与各国货币,各类国际大宗商品、各地区房地产、私募股权和基础设施,都有ETF覆盖,所谓万物皆可ETF。

二、大类资产ETF

大家看看下面这张表,是我们精心整理的投资全球各大类资产的ETF:

上图可以看到美国各类资产的ETF是最齐全的,也都是经常投美股的朋友比较熟悉的,大中小盘、动量、低波都有,相应也是规模比较大的ETF。除此之外,其它国家与地区,即使是中国股票与债券,在美股市场上也有相应的ETF跟踪。

不过有朋友觉得美国债券目前的收益率太低了,十年国债年化收益不到0.8%。那么你也可以考虑通过ETF投资利率更高的中国国债,相对来说比较高,3%左右,或者其它一些另类资产,比如黄金、私募股权等。

值得注意的是,比特币也有可以在场内交易的基金供投资者交易,只是GBTC是Unit Trust结构,跟ETF有一点不一样,但这并不影响二级市场上的交易。GBTC在老虎证券APP里也可以买到。

三、行业和主题ETF

再看下行业和主题ETF的分类。按照MSCI编制的全球行业分类,也就是GICS行业分类,美股11大板块都有ETF覆盖。而板块之下的细分行业,我们也可以找到相应的被动型ETF进行投资。

这里我们以医疗健康板块为例,显示了其三级子行业,如下图所示:医疗保健设备、医疗保健服务、制药、生物科技、生命科学,都有相应的ETF跟踪:

再举个例子,以我们比较熟悉的信息科技行业为例,它的二级子行业包括软件服务,硬件和半导体,再往下的三级子行业还有IT服务、互联网等更加细的行业分类。如果你看好某个细分行业,可以在网上搜索引擎中搜索这些细分行业的名字空格ETF,就能找到美股市场中相对应的ETF进行投资覆盖。

四、主题ETF

还有一些细分行业不太清晰,属于投资主题或概念的ETF,这也是不错的选择。如今年取得突破发展的云计算行业,就有只First Trust的ETF SKYY跟踪,其持仓包含亚马逊、阿里巴巴、微软、谷歌这些有一定规模的云计算业务的巨头,还包括像MongoDB这样的新贵。

而不少国内互联网人可能对中美两国的互联网龙头情有独钟,老虎集团旗下资管公司UP Fintech Asset Management发行的全球首只专注跟踪中美两国前十的互联网龙头企业的TTTN ETF,持仓包括美国的FANG,和中国的腾讯、阿里、美团、网易和京东,年初至今净值收益达35%,在APP里还是免佣交易。

投资这些ETF有一个很好的优点是:亚马逊、谷歌这些科技股往往股价格较高,像亚马逊现在3400多美元一股,而这些ETF的1股价格就比较友好,如TTTN目前1股的价格就大概40美元,可以给投资者提供更好的投资颗粒度。

五、杠杆和反向类ETF

海外各大类资产还有杠杆做多和反向做空的ETF品种,其优点是:可以帮助投资者在短期投机中放大利润。比如每日三倍做多纳斯达克100指数有TQQQ,如果你看空,还有三倍做空的SQQQ。

然而,世上没有免费的午餐,这些杠杆或反向ETF给你提供了杠杆,也会有相应的损耗,而且管理费也比一般的被动型ETF要贵。投资者要非常注意看这些杠杆或反向ETF的产品说明书。

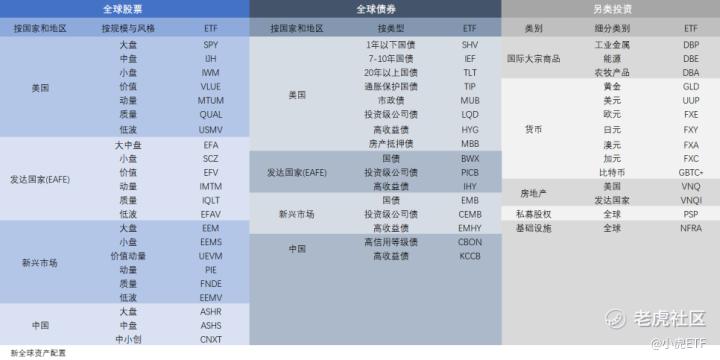

举个例子,下图是三倍做多QQQ的ETF (TQQQ)的产品说明书中的一个表格,展示的是在不同市场波动率下,其杠杆的损耗对ETF净值的影响:

我们可以看到,在年化波动率只有10%的时候,TQQQ的收益大致是QQQ的三倍,也就是QQQ涨10%,TQQQ大概涨29.2%。但是在一年波动率更高的时候,TQQQ的损耗就大了,比如这里当1年波动率为50%的时候,即使QQQ涨了10%,TQQQ反而会下跌37%。

如果没有看产品说明书,投资者可能就会觉得这个ETF太坑爹了。其实,波动率越大,券商会要求更高的杠杆保证金或费率,所以造成更大的损耗是很正常的,这个我在后面还会提到。但在市场极端时,要小心这些杠杆的风险,它并不适合作为长期投资工具。

03 投资海外ETF的优势

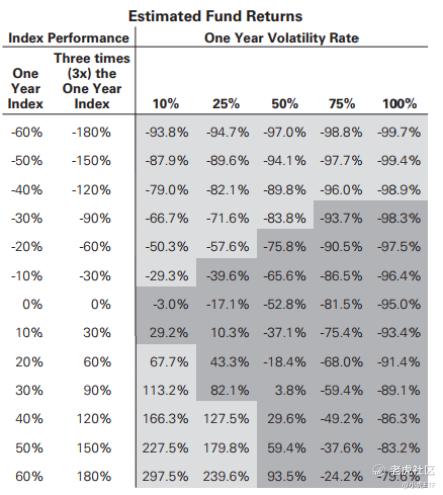

一、美港中市场ETF对比

美股市场上的ETF是品种最多,最齐全的,而且可多可空,最低交易1股,港股和A股市场则需要至少一手起买;港股市场上的ETF需要注意的是,它的1手可能是1股到几百股不等,国内ETF一手是一百股。

国内ETF市场最近几年也发展得很快,数量成倍地上涨,其中股票ETF最多,但其它大类资产的ETF品种较少,或者以场外基金为主,而且在融资融券上有比较多限制。

二、海外ETF与国内QDII对比

QDII基金是国内投资者投资海外大类资产唯一的选择,它们主要以场外基金为主,不能在二级市场交易,能够交易的也是跟踪海外的各大股指ETF,如跟踪标普500指数,纳指、日经、富时指数等,人民币投资者投资QDII的基金也能起到全球股票配置、分散投资风险的作用。

但对于美元投资者,相比投资海外ETF,QDII ETF就有以下劣势:费率高,有通胀费,跟踪误差大,品种相对少。QDII基金的费用除了管理费还有托管费,由于交易时间不同的原因,跟踪误差很大特别是跟踪美国的,还有QDII的通道成本也比较高。

三、投资海外ETF的优势

海外ETF除了费率更低,另一个巨大的优势就是:可以覆盖更多投资机会。我们在前面介绍ETF的种类时有提到,全球各个大类资产与板块行业,都可以用ETF进行投资,小至小众资产或者一些新兴概念,也有ETF覆盖。

如大宗商品中一些冷门的农产品,大豆小麦、可可咖啡,或者是工业金属中的钯金和铂金,都是有相对应的ETF。而机器人、人工智能、自动驾驶等全新的概念,也有ROBO和DRIV这两只ETF跟踪,当然它们的规模都还不大。

海外ETF除了管理费低,交易也更便捷。像美国股票共同基金的平均年化管理费为1.42%,而股票类ETF仅为0.53%,美港股市场还可以进行T+0交易。ETF的持仓与权重每日披露,信息非常透明,投资者到发行商官网都能查看到相关资料。

04 投资ETF需要注意的事

一、ETF的折溢价

首先是ETF的折溢价问题,这一块内容稍微有点深,但对于投资ETF又是很重要的事。

造成折溢价的原因是,ETF市场交易价格和NAV(资产净值)出现了差异。ETF每股净资产,在每个交易日4点收盘时算出,等于(各成分股加权市值 + ETF现金 – 日管理费计提)/ETF份额。而市场价格就是市场上大家交易的价值。如果市场价值高于NAV价格,就是出现了明显的溢价,相反则是折价。

在日内交易中,ETF实时的净值由IOPV表示的:

IOPV = 上一个交易日的NAV * (1+ 日内底层跟踪指数实时涨跌幅)

所以我们其实可以通过ETF上一个交易日的NAV,和它跟踪的指数日内的涨跌幅,估算出它在日内的IOPV。

举个例子,如标普500 ETF IVV 在8月28号周五时资产净值为352.02美元,在8月31日周一盘中时,如果标普500指数上涨1%,那这一刻的盘中净值就是352.02*(1+1%)=355.54。

那么,知道这个IOPV有什么用呢?这就涉及到了ETF一二级市场间的套利问题。如果在日内交易中,ETF的市场价格与IOPV相差较大,如IVV 交易价格为360,而IOPV为355.54,那么投资者就有不错的套利机会了。不过实际中大型ETF套利机会比较小,小型ETF更多一些。

二、ETF的损耗

接下来看看ETF的损耗问题,杠杆和反向我们前面讲过,它们的损耗是很大的。总结下来ETF损耗主要来自两大部分:

一个损耗是来自管理费。ETF跟踪指数,但表现总是差那么一些,主要就是因为管理费的损耗,管理人需要赚钱,管理费是每天在NAV里计提的。

另一个比较大的损耗来自调仓。由于指数要调仓再平衡,所以跟踪指数的ETF管理人也要进行再平衡,调仓会产生市场冲击成本。

如果底层资产流动性不好,也有调仓损耗;或底层资产是期货,在换仓时换合约,就有升贴水问题,从而带来调仓成本。

典型例子是原油ETF(代码:USO),它通过底层原油期货跟踪石油价格。轻质原油每个月都要调仓到下个月合约里去,一旦下个月的合约对本月合约有升水的话,那么买下个月的合约成本更高,所以四月时,油价涨原油ETF也不涨,就是因为升水成本高,还有一个是因为杠杆带来的成本。

三、如何挑选ETF

选择ETF时,主要有以下步骤需要实施:

第一,确定需要投资的底层资产,整理出跟踪它的全部指数。

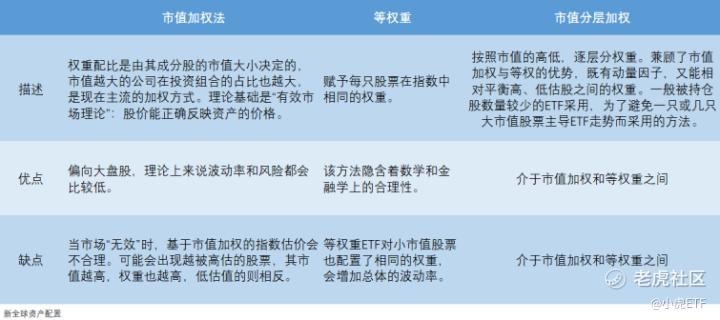

第二,研究指数编制方案是否合适。比如说标普500指数,你要投美股大盘资产,它的成分股范围就是美国市值前500家公司,它的权重处理方式,就是市值加权。还有一种标普500等权指数,它的每个股票权重份额就是等权处理的。

如果我们对比一下会发现,最近5年标普500指数表现远远好于标普500等权指数,这就是因为权重的处理不同,造成底层指数表现不同。要找到跟踪这个指数的ETF,首先要确定我们需要投什么指数,它的成分股范围、权重处理方式是什么。

第三,看跟踪指数的ETF的跟踪误差、折溢价产生的原因。跟踪误差是(NAV 回报-指数回报)的标准差,它体现了ETF管理人管理水平和费率水平。前面讲到,管理费和调仓造成的损耗都会体现在NAV跟踪误差里,这个不可套利;另一个是市场价格与跟踪指数之间的误差,体现ETF在二级市场的流动性。

然后综合考虑选择管理费低的、跟踪指数合适的、买卖价差较低的ETF。

05 如何挑选ETF:以生物科技行业为例

一、梳理生物科技类ETF

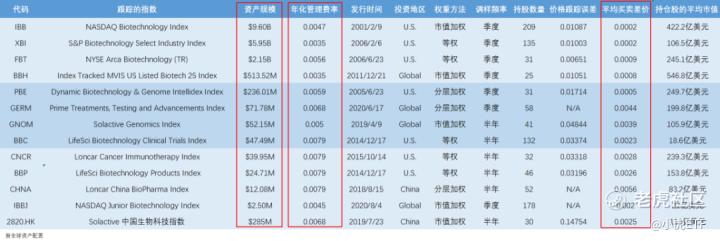

生物科技是一个典型的比较适合用ETF投资的行业,对于普通投资者来说行业研究的专业性很高,这个时候投资ETF就是不错的选择。筛选的第一步是先梳理出这个行业相关的ETF,下表是美港股市场目前覆盖的生物科技行业的ETF:

可以看到,美国上市的生物科技ETF共有16只,还有1只在香港上市,主要覆盖中国生物科技领域。其中,美国上市的ETF中还包含了两只杠杆类ETF和两只反向ETF,如下图所示:

前面讲到,杠杆和反向ETF的管理费率一般高于普通的ETF,长期的损耗更大,尤其在底层指数波动率越大时候。所以,如果我们想长期投资生物科技行业,用这些杠杆或反向ETF并不是好的选择。当然,作为短线交易工具而言,这些杠杆或反向ETF都是不错的放大短线单边行情利润的交易工具。

二、筛选ETF需要考虑的因素

除掉杠杆和反向类生物科技ETF,还剩13支,我们搜集了它们更多的信息,包括跟踪的指数、投资的地区、年化管理费、权重方法、跟踪误差、平均买卖差价等,如下图所示,这些都是分析ETF所必要获取的信息:

从上表中我们可以看到,这13只ETF跟踪的指数都不一样,所以在跟踪误差上,我们只需要大致看,不要太大就可以了。IBB、XBI、FBT、BBH、PBE的跟踪误差都较小。

一般资产规模大的ETF,收取的管理费率较低。如果你要长持该领域的ETF好几年,那么尽量挑选管理费率低的ETF。IBB、XBI和FBT的资产规模都超过20亿美元,2000年初发行的IBB和XBI管理费分别为0.47%和0.35%。

平均买卖价差反映的是ETF在二级市场交易的市场冲击成本,越小则买卖越不费劲,冲击成本越低。从这一点上看,IBB和XBI不相上下,都是最好的。

另一个很重要的要注意的点是,ETF的权重编制方法。市场主要有市值加权、等权重、市值分层加权这三种,如下图所示:

那么对于生物科技行业的指数,哪种权重编制方法更加合理呢?我们要结合生物科技行业的特点看。

美国小市值生物科技公司常因突破性技术而暴涨,成长为大公司,或被大型生物科技公司看中收购,相比之下,生物科技行业的大公司爆发力就弱了很多。生物科技行业正是一个需要不断推陈出新的成长型行业,所以等权重法比市值加权法,更适合生物科技行业。

从调样频率来看,生物科技行业发展非常迅速,所以调样频率更高更能把握行业风向,所以表中季度调仓的ETF会优于半年度调仓的ETF。从投资地域上看,美国自然是最发达、商业模式最成熟的,为生物科技行业提供了很好的发展土壤。

综上,投资美国生物科技行业的ETF被我们筛到剩下IBB和XBI两只。XBI跟踪的是标普生物科技精选行业指数,其等权持仓配置更符合生物科技行业的特点,同时在年化管理费和跟踪误差上也占优。因此综合来看,我们会更倾向于选择XBI作为投资生物科技行业最佳的ETF。

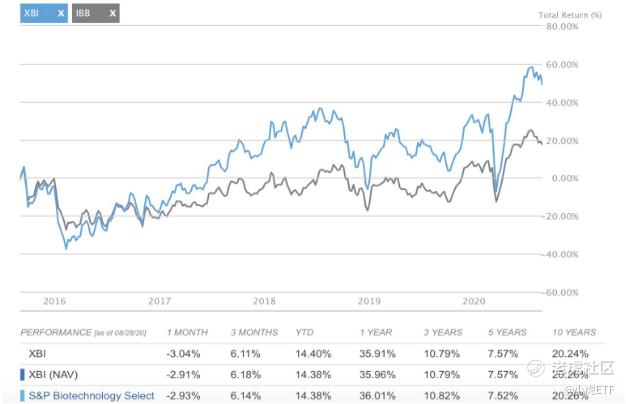

我们再来看看XBI和IBB这两者最近五年的表现,如下图所示,蓝线XBI表现更好。当然由于XBI采用等权法配置,同时持仓股平均市值小于IBB,波动也更大。

三、阅读产品说明书

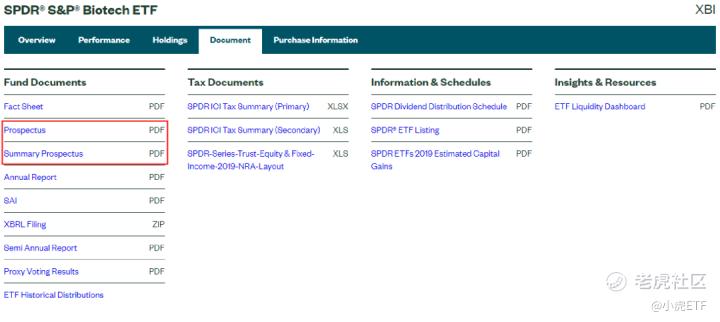

经过初筛后,我们还要花时间去阅读ETF的产品说明书。一般发行商旗下的所有ETF的产品说明会放在一份PDF中,这在官网中能找到。内容一般包含:该只ETF的投资目标、ETF的费用和支出、ETF的投资方法、投资风险、历史表现和税收信息。

如XBI的投资风险,产品说明书里列出了以下几项:生物科技公司的风险,集中投资单个行业的风险,股票投资的风险,市场风险等。对于一些杠杆类或者反向ETF,还有一些波动率指数ETN,仔细阅读产品说明书中的风险揭示,更加必要。只有在充分了解风险后,你才可能知道自己的ETF承担了哪些风险,哪些是自己可以承受的,哪些是自己无法承受的,从而做出理性的投资决策。

以上就是我们给大家介绍的ETF的一些必要知识,并以生物科技为例,讲解了大家挑选ETF需要重点注意的事项,尤其是要把ETF产品特征与行业特性相结合,才能挑选出合适的标的。大家也可以按照这些流程试一试,筛选你想投资的行业或主题的ETF。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 兵姐姐·2020-09-19有哪位回复一下点赞举报

- 睡着容易但是醒来真的好难·2020-09-18不错哦哦哦点赞举报

- 麦田里的守望·2020-09-19学习点赞举报

- WW杨家将WW·2020-09-196666点赞举报

- 踏浪擒牛·2020-09-19吹牛逼点赞举报

- 睡着容易但是醒来真的好难·2020-09-18赞点赞举报