趣头条的十字路口:危与机

趣头条走到了发展的十字路口。(文/徒步三万里)

整个互联网增量用户更加依赖下沉市场的环境下,可以预见,2020年趣头条(NASDAQ:QTT)面临的竞争将更加激烈。

但好在,趣头条目前有一定的流量基础来应对移动互联网下半场的竞争。在用户规模上,截至2019年Q4,趣头条已有1.379亿MAU,4570万DAU,处于互联网公司第二梯队的排头兵位置;在用户时长上,趣头条约占到整个移动互联网使用时长的1%,这在内容互联网公司中能排名前十。

有稳健的用户规模和用户时长做基础,趣头条在2019年广告市场下滑的情况下,逆势增长84.3%,全年广告营收达54.7亿元。截止2019年三季度,其广告收入规模在国内整个互联网行业排名14,前面的基本都是BAT等大厂。

站在十字路口,面对激烈的竞争,趣头条已经开始由最初的资讯信息流发展成为泛娱乐内容平台,这个过程一旦完成,其天花板将被彻底打开。

/ 01 /新环境:移动互联网红利消失,互联网行业增速放缓

从大背景看,21世纪的第二个十年是移动互联网的时代,移动互联网的红利也催生出了滴滴、美团等互联网巨头。

这波红利的发展经过了三个阶段,2010-2012年,智能手机刚刚出现,1-2线城市用户卷入移动互联网;2013年低价智能手机出现,出货量快速上升后,2、3线城市用户触网;2016年随着微信、移动支付的渗透率过半,移动互联网也逐渐向3-5线城市用户下沉。

在移动互联网的第三波红利中,趣头条凭借在下沉市场的率先发力与内容聚合领域的巨头们形成了差异化竞争,在加上对用户的社交化运营,趣头条保持着高速增长,仅用27个月时间便完成了上市。

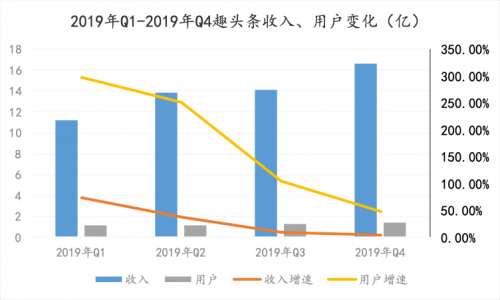

但是到2019年,趣头条的收入、用户增速开始放缓。

不过,增速放缓并非趣头条个例,而是整个互联网行业的普遍状况。

移动互联网的用户规模已经触顶,根据QuestMobile数据显示,2019年11月中国移动互联网月活用户为11.35亿,同比增速降至0.7%。而在移动互联网红利消失后,用户的争夺将更加激烈。

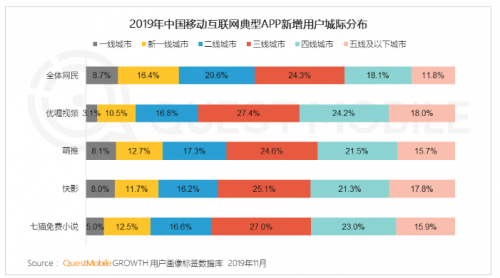

某种程度来说,中国互联网的未来几年,就取决于下沉市场的增量用户。根据MobTech,与2018年相比,2019年一、二线城市用户占比已由51.3%下降到47.1%,三线及以下城市用户占比增加了4.2%。

参考QuestMobile统计数据显示,2019年中国移动互联网典型APP新增用户城际分布中,三线及以下城市用户占比近60%。

不难预见,2020年移动互联网对下沉用户的争夺将更加白热化,趣头条面临的竞争也会更加激烈。

/ 02 /新起点:移动互联网下半场,趣头条能否拿到入场券?

趣头条走到了一个十字路口。但好在,它有一定的流量基础。

截止2019年四季度,趣头条的MAU为1.379亿,DAU为4570万,这样的用户规模在中国的互联网公司中处于第二梯队。

而在用户使用时长上,根据相关的行业数据显示,趣头条用户的使用时长能够占到整体移动互联网用户使用时长的1%,这在内容互联网公司中基本能排到前十。

对于趣头条这类互联网公司来说,用户和使用时长就是它们的核心资产,这也直接影响它们的营收。

趣头条凭借其用户规模和使用时长,在2019年广告市场疲软的情况下,实现了逆势增长,广告收入同比增长84.3%,达到55.7亿元。

这样的广告收入规模,放在整个互联网行业中也排名前列。根据Morketing数据显示,截至2019年前三季度,趣头条的广告收入在行业内排名14,排名前列的则是BAT等大厂。

由此可见,趣头条的用户、用户使用时长和收入,在移动互联网行业中已经占有一席之地,这为趣头条在移动互联网下半场的竞争中提供了一定的基础。而这得益于其产品壁垒的形成。

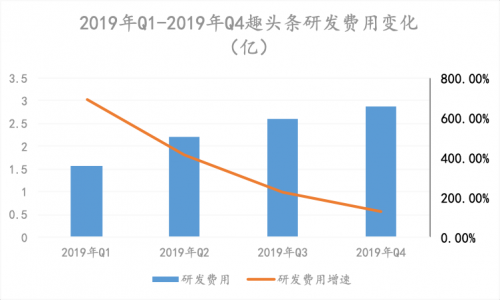

移动互联网行业,一家公司最好的壁垒就是产品壁垒。为提高自身的产品壁垒,趣头条近4个季度的研发费用逐季增加,且同比增速均超过3位数。

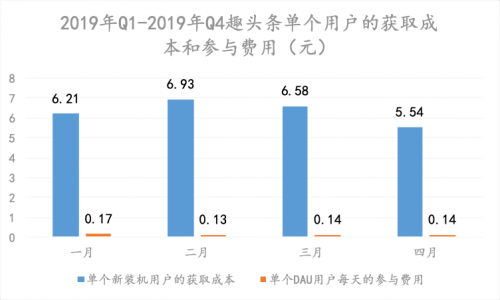

高研发投入使趣头条的产品更加优化,具体表现是AI的内容推荐算法成熟度不断提高,用户与内容的匹配更加精准,从而使用户体验得以加强。而用户体验的增强既可以通过口碑传播获取用户实现获客成本的降低,又可以通过用户与内容匹配度的提高,增加用户主动停留的时长,从而减少趣头条用户参与费用的投入。进而提高趣头条整体营销费用投放的效率。

因此近四个季度,在互联网获客成本不断走高的情况下,趣头条每个新装机用户的获取和激励用户的单个用户参与费用均呈现下降趋势。

目前来看,虽然趣头条具备一定的流量基础,产品壁垒也日益提高。但和行业头部公司相比尚有差距。因此在移动互联网的下半场,趣头条也迫切需要完成内容多元化,从而快速扩大自己的流量池。

/ 03 /新战役:趣头条能否成为在线娱乐超级平台?

在移动互联网的下半场竞争中,趣头条正在加速由单一的资讯信息流向短视频、游戏、直播、小说等综合线上娱乐平台延伸。下面我们从趣头条的获客由流量源到流量池的转变、新赛道的开拓、以及内容多元化带来的ARPU值提升等方面,来看一看趣头条能否成为在线娱乐超级平台。

获客由流量源到流量池的转变

互联网公司的获客方式通常可以分为流量源获客和流量池获客。流量源指的是通过BD、社会化营销等广告产生的用户线索来获客。流量池指的是通过APP、内容、品牌等方面运营可以实现口碑传播、用户裂变的方式获客。

两者相比,流量源的获客成本不可控、同时流量转化也不高。但企业初期由于尚未形成产品和品牌优势,流量源获客也是其为数不多的选择,趣头条也经历了这个阶段。

但是目前,趣头条基于对创新业务的投入和创新机制的支持,趣头条的产品矩阵日益完善。

具体体现是趣头条主APP上除资讯信息流外,还布局了视频、直播、游戏等多个板块。

在主APP外,趣头条还孵化了小说、短视频等独立的APP。在单一细分领域聚焦的APP,可以在内容深度和功能延展上进行纵深,这样可以更好的增强用户体验。

当趣头条的产品矩阵形成后,可以基于多元化的娱乐内容体验,提升用户的使用口碑,并通过产品运营实现流量的长期存续和源源不断。

这样趣头条的获客将完成由流量源向流量池的转变,这会使趣头条的获客成本大幅降低,同时用户规模快速增加。

开拓新赛道:

1)短视频赛道

在趣头条开拓的新赛道中,短视频是目前最大的风口。根据极光大数据,2019年短视频占领了17.8%的用户时长,仅次于即时通讯,且在流量见顶的背景下依然保持了18.8%的用户增长。在市场规模上,根据艾瑞咨询数据,短视频在2018 年就达到了467.1 亿元,并预测在2021年突破2000亿。

虽然抖音、快手在短视频上表现强势。但短视频本质上是连接人与内容的内容平台,内容平台在互联网的网络效应中弱于社交和搜索。通常网络效应越弱,市场格局越分散,我们参考网络效应更强的搜索行业,尚没有企业可以实现垄断,因此内容平台更不可能被抖音、快手独占。

这说明趣头条虽入局较晚但依然有机会。

首先短视频在内容上很难取得绝对差异性,平台之间的差异更多体现在运营策略上。趣头条很擅长洞察用户需求,在下沉市场的开拓中,趣头条最开始能够通过金币激励体现实现快速获客。

其次短视频崛起的关键因素是精准的算法推荐实现了千人千面的精确触达,这与趣头条在内容聚合领域的技术能力相匹配,基于趣头条中台建设,趣头条并不是从零开始布局新的业务板块,只是基于底层技术对应用场景的延伸。

而且趣头条也具备产品孵化的基因,其内部孵化的米读不到1年就成为了免费小说中第一梯队的APP,这一定程度上证明了趣头条有自己的一套创新方法论。

综上,短视频赛道虽然竞争激烈,趣头条面临的挑战也会很大,但依然有机会,毕竟内容平台赢家通吃的现象不会像社交产品那么明显。

2)直播赛道

在直播领域,根据前瞻产业研究院数据,2019年市场规模达到了900亿,也是一个市场规模接近千亿的赛道。但直播越来越多的被流量巨头当作内容形态的一种补充,单一产品形态的直播平台前景并不被看好。

因为直播平台门槛不高,其收入变现的重要前提之一是是否有足够的用户规模。但受限产品形态,直播平台用户规模有限,目前斗鱼是国内用户最多的纯直播平台,但也仅1.64亿MAU。

因此当抖音、快手跨界直播后,依托巨大的流量优势,很快就成为直播行业的头部平台。

趣头条也存在类似机会。趣头条是内容多元化的泛娱乐平台,其用户天花板远高于纯直播平台,趣头条坐拥日活近5000万量级的流量平台,有很大机会在直播领域占有一席之地。

对于趣头条而言,直播的尝试成本并不高,又属于前向收费模式,是一种很好的营收增长方式。

根据趣头条四季报数据显示,目前趣直播已经入驻公会700余家,签约上万名主播,在第四季度直播用户保持着高速增长:直播间每日观看用户已超400万,季度活跃用户和付费用户数均以环比翻番的速度增长。

笔者认为,趣头条的竞争优势并不在砸钱签约头部主播资源,这种竞争策略受主播制约也并不可取。趣头条更应该重视金字塔塔身的长尾主播运营,因为用户需求是多样化的,长尾主播的覆盖同样可以满足用户的多样化需求。

3)游戏赛道

目前趣头条在游戏赛道中扮演的更类似渠道商的角色,游戏发行一向都是一种坐地收租的生意。

对于游戏开发者而言,小游戏无论是广告变现还是内置道具变现,都需要大量流量作为基础,寻找流量大的超级APP合作是目前比较好的选择。

在游戏开发者寻求发行方时,趣头条除了流量优势外,还具有场景契合度高的优势,小游戏解决的是用户的杀闲需求,这与趣头条的短视频、资讯信息流解决的用户需求相似,因此趣头条的流量转化率也更高。

目前来看,趣头条的游戏业务保持着快速发展。在第四季度,游戏在趣头条APP中的用户渗透率环比提升31.4%,收入环比提升近50%。

内容多元化带来的ARPU值提升:

内容多元化布局带来的结果是用户ARPU值的提升,这首先体现在趣头条的广告收入上。

趣头条主APP的广告业务以按效果付费的信息流广告为主,其广告收入=eCPC/eCPM*人均Feeds*AD Load*DAU*天数。

其中eCPC和eCPM由市场定价。因此趣头条收入增加只能通过调整人均Feeds和AD Load以及DAU的增加来实现。在不影响用户体验的前提下,人均Feeds和AD Load的提高需要靠广告库存的增加来实现。

内容多元化则是增加广告库存的有效方法,此时趣头条可以在DAU不变的情况下,通过人均Feeds和AD Load的增加来实现收入增加,趣头条的ARPU值也将由此增加。

虽然趣头条内容多元化的布局还处于早期阶段,但其ARPU值的提高已经显现,ARPU值从最初的0.16元提高到2019年Q4的0.4元。

小结:

在单一业务取得突破后,迅速向多领域拓展,趣头条并非个例,这也是被证明切实可行的发展路径。比如美团在团购业务上取得突破后,迅速向旅行、酒店、外卖、打车等业务延伸,最终进化为生活服务领域的超级平台。

虽然趣头条对标头部内容平台,难度很大,但如果能尽快形成流量池的建设,其用户规模和业务天花板将被彻底打开,有成为在线娱乐平台小巨头的可能性。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。