高瓴资本500亿持仓曝光:重仓杀入10倍股最多的行业

厂长的话

今年,高瓴资本可以说是私募圈最亮的星。子公司礼仁投资,上演了短短数月冲上百亿规模的传奇,自己则是在定增市场动作频频。高瓴资本是私募股权投资领域的巨头,早期投资多集中互联网和科技领域,但近年来,公司似乎更着重在医药领域的布局。最近很多小伙伴都对高瓴感兴趣,今天,厂长就做个盘点,看看公司的布局变化,以及哪些大牌私募和高瓴的投资方向接近。

布局医药行业

今年,疫情让各行各业凄凄惨惨。

但是啊,也要不少行业逆流而上,凌寒独自开,这其中,医药行业绝对占着一个重要席位。

花香蝶自来,医药的活跃吸引了一众投资人的目光,其中不乏机构投资者的身影。自然,PE巨头高瓴资本也没有缺席。

Wind数据显示,截至今年一季度末,高瓴资本一共出现在6家A股上市公司前十大流通股东之列,其中,有4家属于医药生物行业,分别是金域医学、爱尔眼科、凯利泰以及泰格医药。

来源:Wind

参与力度上,高瓴资本同样是睥睨群雄。今年的2月份,高瓴资本专门成立的100亿元人民币创投,在其明确的四大重点投资领域,生物医药和医疗器械排在首位。$爱尔眼科(300015)$

根据2月16日的公告,高瓴23亿包圆了CRO企业凯莱英的定增,成为持股5%以上的股东。

接着,3月26日晚,华兰生物披露,子公司华兰生物疫苗有限公司拟引入战投,高瓴资本斥资12.42亿元受让疫苗公司9%、6%股权。

5月份,高瓴又以4亿参与了A股医疗器械公司凯利泰的定增。

同时凯莱英发布公告秀恩爱,高瓴资本承诺,若在战略合作期内为凯莱英带来的订单未达到8亿元,不转让此次认购的股票。

其实,今年并不是高瓴资本第一次在医药股上“吃饺子”。

高瓴在医药领域的布局已有多年,尤其是在美股市场上。

北京时间5月16日凌晨,高瓴资本向美国证监会(SEC)提交了2020年一季度的持仓报告。

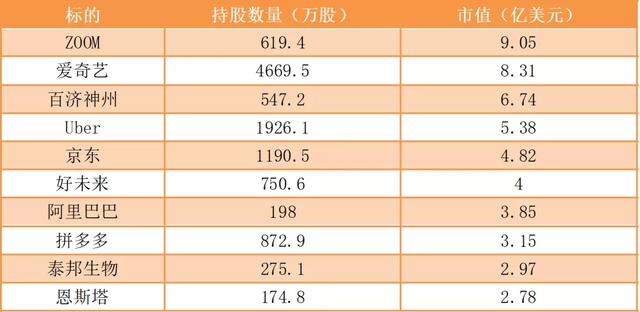

根据这份报告,高瓴资本在美股持有60家公司的股票,全部持仓市值74.2亿美元,合计约525亿元。生物医疗企业占据了29席,持有市值合计占高瓴总持仓市值的约30%。

今年一季度,高瓴资本至少投资了30亿元医疗股。相比上季度,高瓴资本减持了3.6亿美元互联网股,同时增持了9.3亿美元医疗股。

或许你会疑惑,高瓴资本在美股市场医药股中投入这么多,美股医药股投资价值有那么大吗?

我们知道,美股十年牛市中,信息技术和消费板块涨幅是领先的。但很多人并不了解的是,在过多的十多年里,医疗保健却是上涨最快的板块。

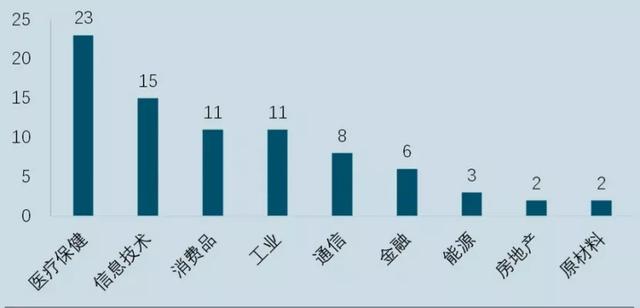

数据显示,过去十年,美股医疗保健领域出现了23只10倍股。而涨幅居前的信息技术和消费则分别为15只和11只,不敌医疗保健。

表1:过去十年美国各行业上涨十倍股的数量

来源:招商证券、远川投资评论

重仓创新药

像是同样跟随医药板块的主题基金一样,虽说都是投资医药医疗,但细分行业的不同,收益也有所差别。

如果将医药行业细分,原材料、器械、中药、创新药等众多细分领域均包含在内。

而纵观高瓴资本的医药投资版图,创新药拥有着最高的占比,持股超过20只。

百济神州是高瓴资本的第三大持仓股,持有市值达到6.74亿美元,占公司美股总持仓的11%。

值得注意的是,神州百济也是唯一一家高瓴资本连投7次的创新药企。

国内市场上,高瓴资本同样展示其对医药领域的看重。君实生物、信达生物以及恒瑞医药,国内市场三大创新药巨头均有高瓴资本的身影。

也许是高瓴资本在美股市场布局创新药尝到了甜头,才会在国内市场同样看重创新药领域。但一出手就是大手笔布局,其中原因可不止经验这么简单。

从国内创新药角度看,主要有以下四点:

(1)抗癌药变革

庞大的人口基数,肿瘤患者数量相较也不会少,但抗癌水平却似乎不太给力。因此,潜在的需求遇上供给乏力,给了创新药企和投资人难能可贵的机会。

(2)创新药政策

其实从2015年开始,就能明显感受到来自政策上的利好支持。一系列政策出台,包括创新药的优先审批,试点药品上市许可证持有人制度,加入ICH等都足见政策空前支持国内创新药发展。

(3)资本涌入

政策的“关怀”下,伴随而来的也是资本的不断涌入。以2013年到2018年上半年为例,创新药领域累计融资486亿元,参与投资机构达到646家。

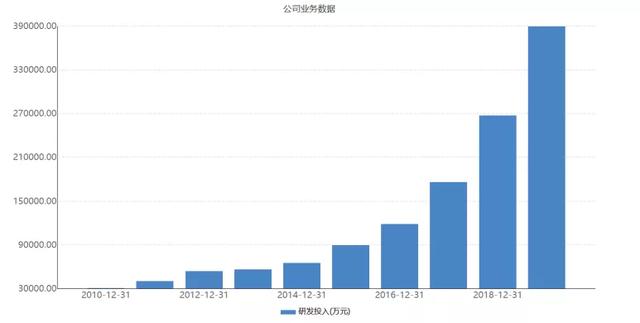

另外,从创新药企的研发投入同比增速来看。以恒瑞医药为例,公司在2019年研发投入为38.96亿元,而这一数据在2013年才5.63亿元,六年增长近600%!

恒瑞医药历年研发投入费用

(4)仿制到创新

创新药是强创新驱动的行业,投入高、周期长、风险大,但一旦成功,回报惊人。这不仅是盈利上的回报,更是奠定企业的核心竞争力。

布局医药的其他私募

医药领域投资价值凸现,除了高瓴资本,其他不少知名私募也都积极布局医药领域。

今年以来,已有41家医药生物行业上市公司披露了定增预案,拟募资总额近400亿元。有机构人士认为,目前定增新政处于落地初期,定增市场整体供大于求,正值折扣高、锁定期短、减持不受限的“黄金坑”投资时期。

从今年公布的一季报上看,以申万一级行业分类,共计有17家医药生物行业A股上市公司前十大流通股东中出现知名私募。

部分知名私募一季度持仓医药生物行业上市公司情况

高毅资本、磐沣投资、重阳投资、宽远投资以及明汯投资等均在医药生物领域有布局。其中,高毅资本布局较为全面,不仅广泛涉及中药、化学制剂、医疗器械等多个细分领域,且在持仓占比上也领先不少。

多次现身的“高毅邻山XX远望基金”是高毅资本旗下的一只产品,由冯柳掌舵。截至一季度末,持有的7只股票,持有市值合计达30.09亿元。而持有前三名的人福医药、蓝帆医疗以及丽珠集团持股市值分别高达8.84亿元、7.5亿元和5.89亿元。

从基金收益表现来看,截至今年4月末,基金年内已取得13.5%的回报。而成立至今,总回报已达到294.84%!

在星球里,有朋友问到冯柳的产品规模扩张的问题,这里也简单和大家聊一下。

关于冯柳的产品,规模这事厂长不担心,冯柳擅长的消费和医药行业,在这方面有很大优势的,蓝筹股、白马股多。

公募基金里,汇添富消费行业混合76.87亿,易方达消费行业股票176亿。

更值得关注的点是,方向的变化。

图片是根据2020年年报和一季报公布情况,冯柳新进前十大流通股东以及增仓的股票。

游戏最多,然后是医药、物流、农业等。

游戏股世纪华通仓位非常重,之前参与定增,定增的发行价格为11.47元/股(5月18日收盘价13.83元),发行数量为2.7亿股,募集资金总额为31亿元。

高毅邻山1号远望基金获配8108万股,锁定期为6个月。加上之前的,持仓有40亿左右。

从一个角度说,定增最低八折入场,只锁定6个月,套利机会更大了,如果股价走势好,大幅度增强收益。从另一个角度说,单一股票仓位过重,风险更大,同时商誉高达153亿,而商誉这玩意,爆雷是一轮一轮的。

所以冯柳的产品,现在最大的关注点,不是规模大影响业绩,而是转向业绩短期爆发(因为疫情),但是长期业绩稳定性不如医药消费的游戏股,通过定增拿到更低价格但是仓位集中度进一步上升带来风险的提高。同时还有商誉过高的隐患。

这些对产品业绩的影响是,可能收益更高,但是也可能出现更大回撤,也就是波动更大。对于投资者来说,要有更高的风险偏好。

另一位著名的医药股的拥趸,则是网红私募林园。

2018年底,林园就说,以后只投资三大慢性病医药股:高血压、糖尿病、心脑血管病。

林园认为医药板块是长期的投资方向,也是唯一确定能赚钱的。因为三大病就占了整个行业70%的营业额,剩余30%不赚也罢。老年人是最怕感冒,就要打疫苗,所以林园对疫苗这个行业也是绝对看好。

具体到看好的投资板块,林园表示,自己的投资不是考虑进攻性,考虑的是不亏钱。但如果一定排序,首先选择的是市场的无风险套利,也就是弯腰捡钱的东西;其次是医药行业;最后是券商。

不得不说,林园投资这两年的业绩也确实出色。

当然,我们不能只看机会,不看风险,无论如何,现在医药股的估值都不低了。对于稳健型投资者来说,短期内,观望或是小资金参与,或许是更好的选择。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。