国证芯片指数近一年涨114%,159995上车时间到了?

6月19日,是中芯国际上会的日子。从6 月 1 日的科创板上市申获上交所受理到19日上会,只用了18天中芯国际就以火箭速度走完上市流程,这也创造了A股最快上会记录。

受此消息提振,6月19日当天芯片股表现非常活跃,不仅中芯国际最大股东大唐电信一度触及涨停;芯片类ETF中流动性最好、规模最大的的华夏芯片ETF(159995.SZ)当日涨幅也达1.85%。该ETF成分包括25只芯片业龙头股,自年初以来9只涨幅超过50%。

中芯国际2004年在香港联交所和美国纽交所上市,截至6月19日,中芯国际总市值为港币1276亿。而据兴业证券报告计算,根据四种估值锚,中芯国际接下来的A股市值或将达2000亿元左右。在资本市场一致看好下,从今年初至今,中芯国际股价涨超90%。

让资本市场如此意见一致,并为中芯国际回A股按下加速键的,是当前中美贸易环境下,芯片产业国产替代加速的大背景。中芯国际正是华为产业链国产化替代的关键一环。作为国内第一大晶圆代工厂商,中芯国际是中国大陆第一家实现 14 纳米 FinFET量产的芯片晶圆代工企业,代表中国大陆最先进水平。此前,中芯国际已经为华为提供14nm的海思芯片芯片代工。不过华为的高端机型,多采用的是台积电7nm/5nm制程的芯片。如今,在国家大基金等国家资本和政策支持下,中芯国际将去完成高端芯片制造国产替代重任。

当前我国芯片产业基础还较为薄弱,产业呈现出“小设计-小制造-大封测”的结构。中美在科技领域角力越激烈,我国芯片制造产业链从低端向高端延伸的需求也就越显得刻不容缓,这就是中芯国际得以火箭速度回A的必然性所在。

当然,追赶之路充满挑战。有分析认为,目前从华为和台积电技术代差看,中芯国际从14nm再到12nm/7nm/5nm,最快也需要5年的时间。不过,这个追赶过程也是国产芯片产业重构的过程,产业链公司也迎来重大发展机遇。

对芯片制造领域而言,14纳米及以下的工艺主要用在5G、人工智能、自动驾驶、高速运算等领域,随着这些应用领域的爆发式增长,将成为晶圆代工厂商新的增长点。而在芯片产业链的制高点材料和设备领域,芯片制造设备的国产替代进程也在加速。上下游的高度支持和配合,都将成为芯片企业发展的坚强后盾。

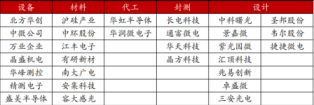

以中芯国际为中心的产业链部分厂商

资料来源:华安证券研究所整理

可以说,在国产代替这一主线下,整个国产芯片产业链的高成长性、高景气度的确定性是相当高的。

显然,这为投资者带来了一个历史性机遇。不过同时投资者也需要小心的是,芯片产业链竞争格局非常复杂,又受新技术发展的不确定性影响很大,所以想精准抓“黑马”难度较高。而对已经具备竞争优势的“白马”进行指数化投资,既能分享产业发展红利,又能分散个股风险,可以说是更合理的投资方式。当然,其中关键就是找到合适的指数,并找到追踪该指数的恰当产品。

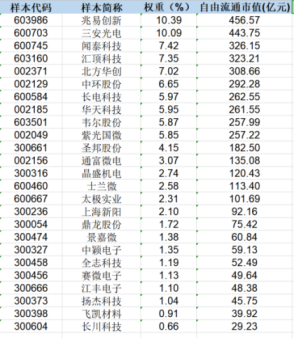

在目前市场中聚焦于芯片产业的指数中,最受被动投资基金欢迎的指数算是国证芯片(980017)。原因在于该指数成分股集中度高,少而精的特点。从该指数最新的25只成份股列表中,也可看出其高权重股,都是国内芯片产业最具竞争优势的龙头,其中很多都在中芯国际产业链之中。

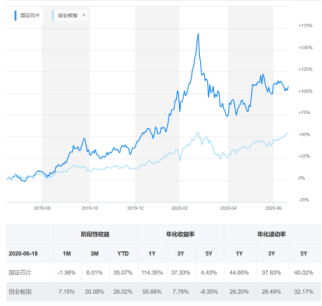

从指数近期表现上看,也可以看出市场对芯片产业国产化替代的厚望。截至6月18日,国证芯片指数最近一年涨幅超114%,涨幅仍超过创业板指一倍以上。

进一步从具体投资工具看,在当前追踪该指数的产品中,规模最大,流动性最佳的产品是华夏芯片ETF(159995.SZ)。

Choice数据显示,截至6月19日,华夏芯片ETF(159995)的期末场内流通份额高达145.22亿份,规模为157.65亿元,是规模最大的芯片类ETF。而在流动性方面,华夏芯片ETF自今年2月10日上市以来,截至6月19日,累计成交额已超1700亿元,日均成交额近19亿元,展现了优异的流动性。

此外,习惯于在银行等第三方渠道申赎基金的投资者,也可选择华夏国证半导体芯片ETF的联接基金(基金代码 A类 008887;C类 008888)。ETF 联接基金为投资者提供了场外参与的渠道。还能像其它开放式基金一样轻松在银行、券商等机构开展定投。以定投方式投资于芯片这种高科技领域的另一个好处,是可以在更长时间跨度上平滑市场短期波动,从而分享长期行业成长红利。

风险提示:本文所提到的投资标的均仅代表个人的意见,不作推荐,据此买卖,风险自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。