阿里FY4Q20业绩点评:解锁万亿美元里程碑,阿里商业体扬帆再起航

摘要

财年收入突破 5,000 亿,淘宝天猫收入占比首次降至 50%以下

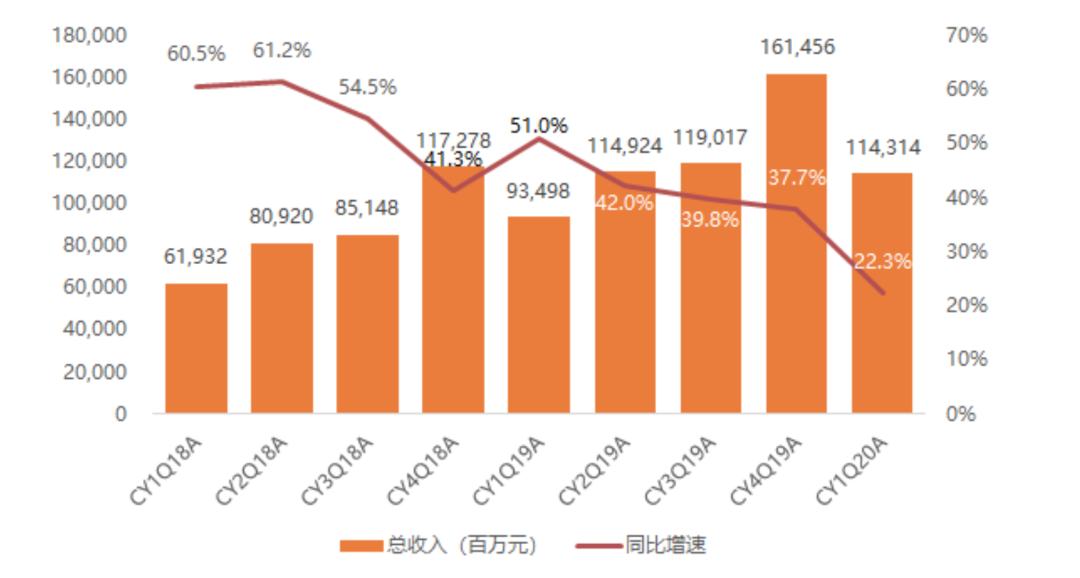

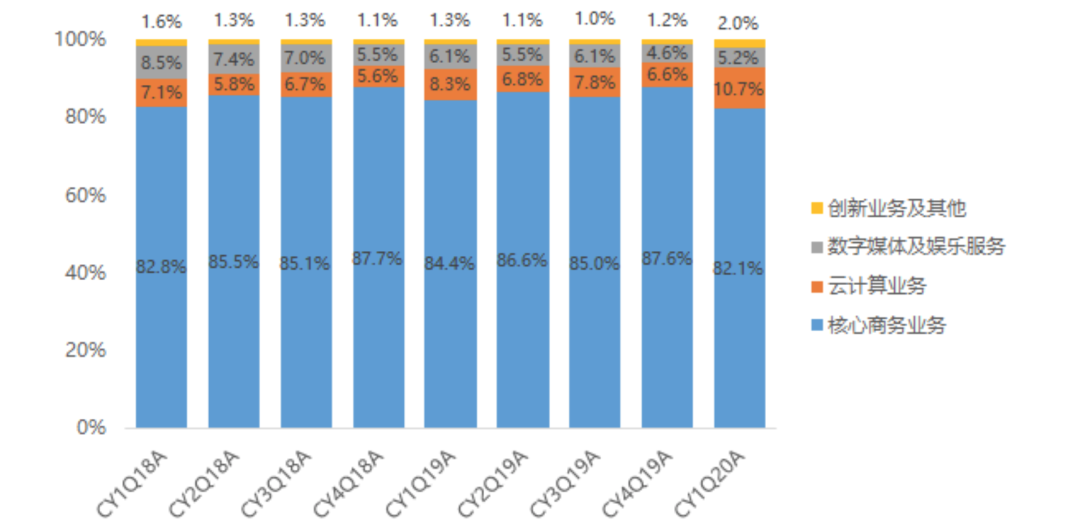

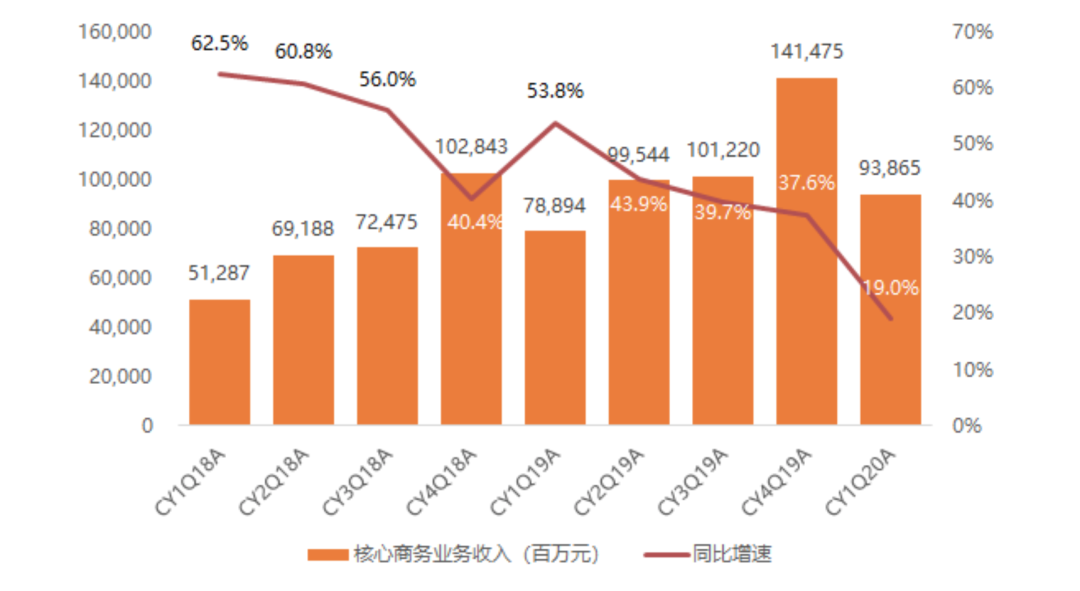

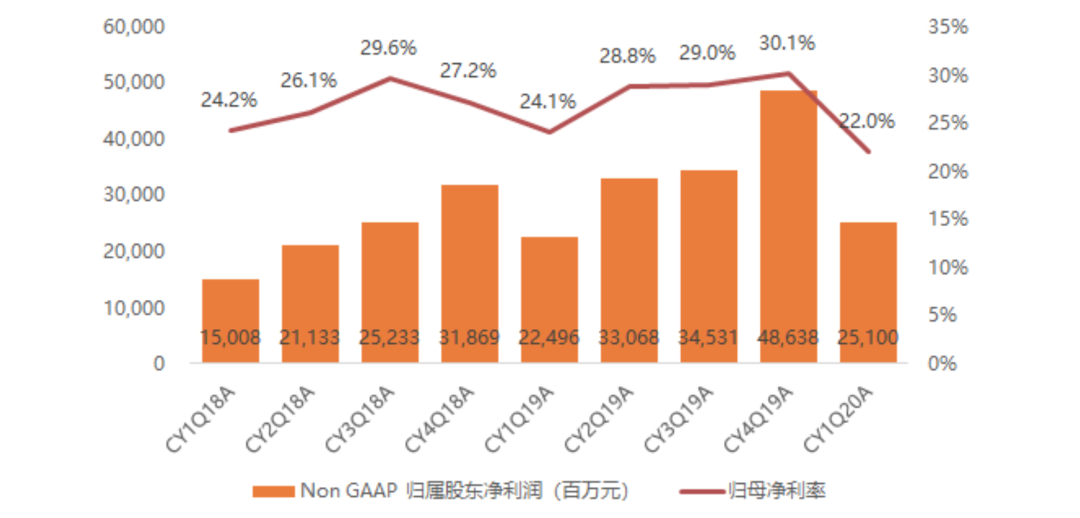

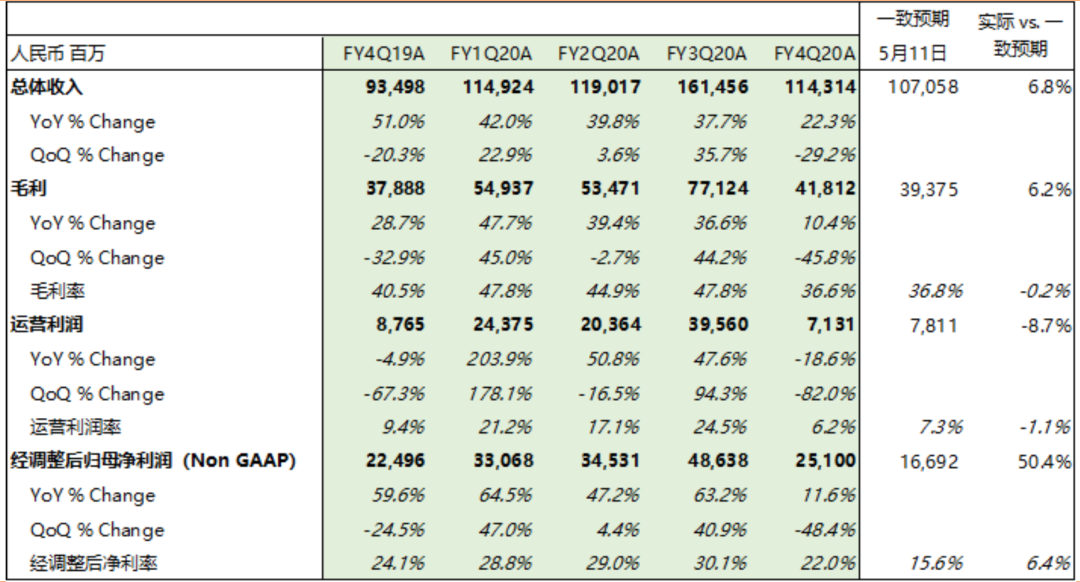

本季度阿里总收入同比增长22.3%至1,143.1亿元,超市场预期6.8%。其中,核心商务业务收入同比增长19.0%至938.7亿元,云计算业务同比增长58.1%至122.2亿元,文娱业务同比增长4.8%至59.4亿元,创新业务及其他收入同比增长89.6%至22.9亿元。疫情影响公司盈利能力,本季度公司调整后归母净利润同比增长11.6%至251.0亿元,超预期50.4%,净利率同比降低2.1pct至22.0%。从全财年角度(2Q19-1Q20),公司总收入同比增长35.3%至5,097.1亿元,其中淘宝天猫广告佣金收入同比增长18.8%至2,464.8亿元,占总体收入的48.4%。公司调整后归母净利润同比增长40.3%至1,413.4亿元,净利率同比提升1.0pct至27.7%。

广告佣金业务短期受到一定影响,但疫情下用户仍有快速增长

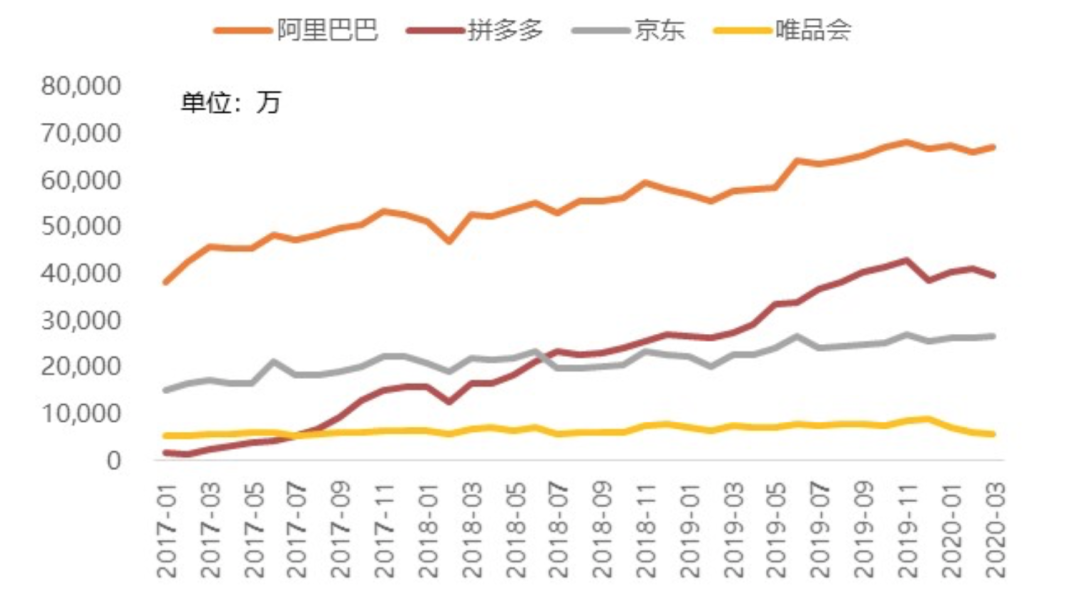

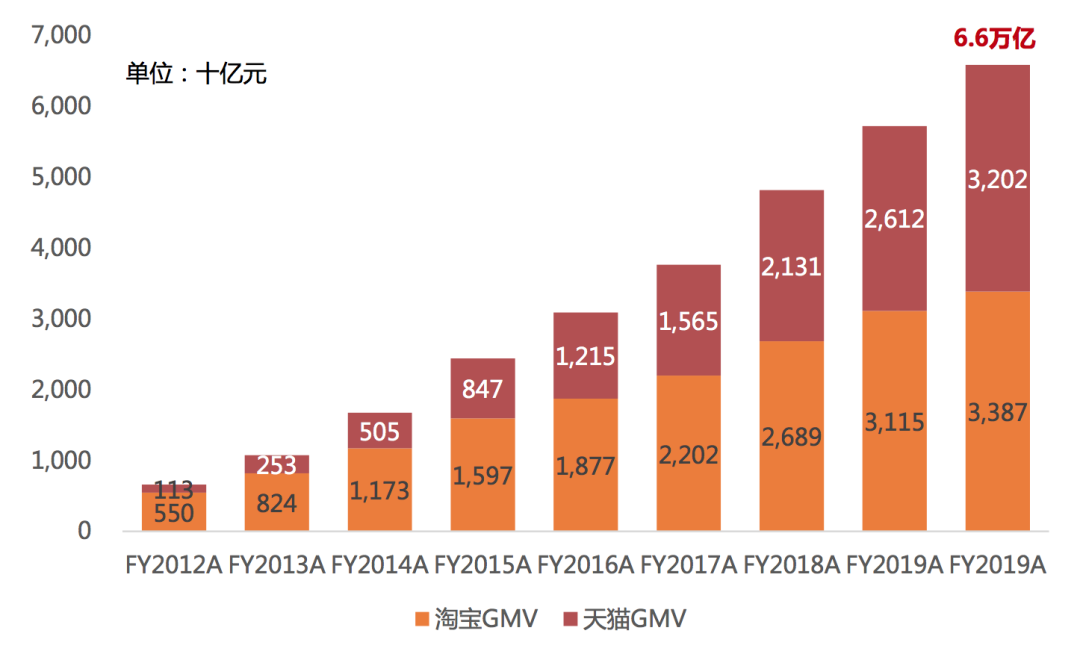

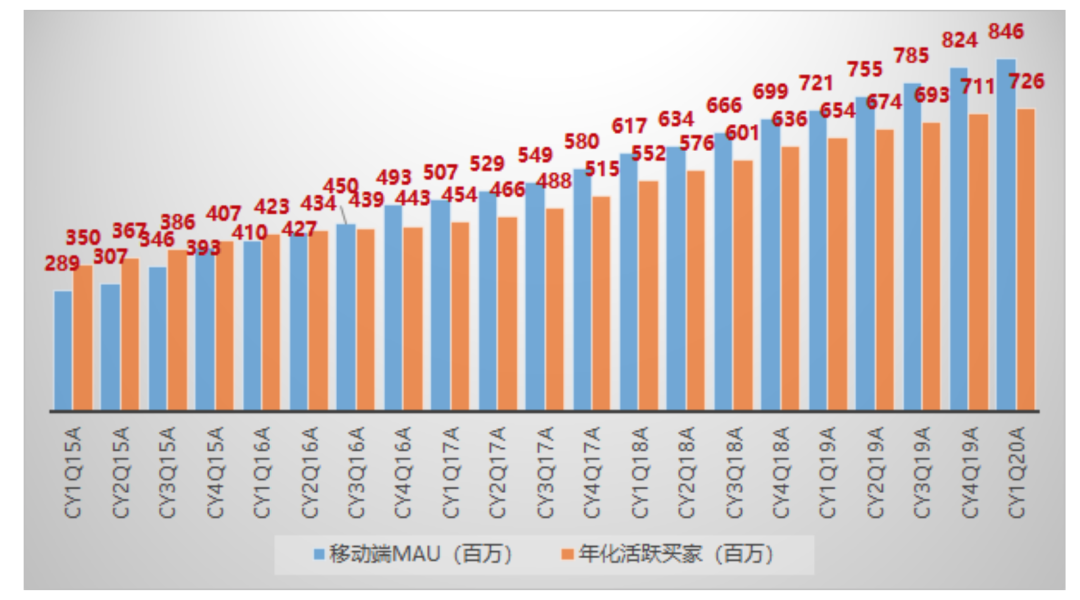

本季度阿里淘宝天猫广告及佣金业务收入达454.1亿元,在疫情冲击下同比增长仅1.1%。本季度Non-GAAP EBITA达339.9亿元,同比减少2.0%,利润率同比降低2.7pct至61.8%。尽管疫情影响业务表现,但用户仍有快速增长。本季度阿里国内电商业务移动端MAU同比增长17.3%至8.46亿,环比净增2,400万(vs. 1Q19净增量2,200万),年化活跃买家同比增长11.0%至7.26亿,环比净增1,500万(vs. 1Q19净增量1,800万)。用户的快速增长带动平台成交额,阿里淘宝天猫全财年成交额达6.6万亿元,同比增长15.1%。其中,淘宝3.4万亿元,同比+8.7%,天猫3.2万亿元,同比+22.6%。

新零售业务快速成长,本地生活与支付宝协同持续

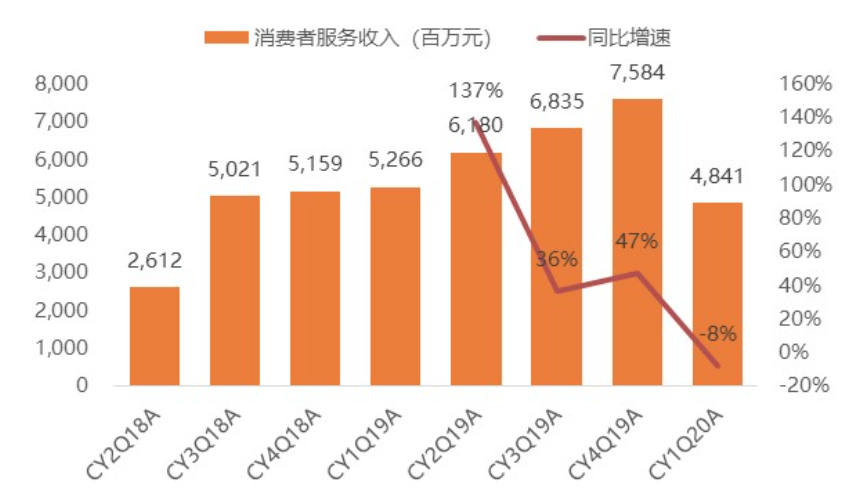

本季度阿里新零售业务(国内核心商务其他业务)收入同比增长88.4%至255.0亿元,全财年收入同比增长115.2%至862.7亿元。截至1Q20,盒马鲜生门店数量达到207家,财年净增72家(vs. 上一财年净增98家);阿里商业平台(淘鲜达为主)为高鑫零售带来约10%的收入。本地生活业务方面,阿里本季度消费者服务业务收入达48.4亿元,同比减少8.1%,支付宝带来约40%的新增用户(vs. 4Q19 48%)。

阿里云龙头增速不减,菜鸟协同作用增强

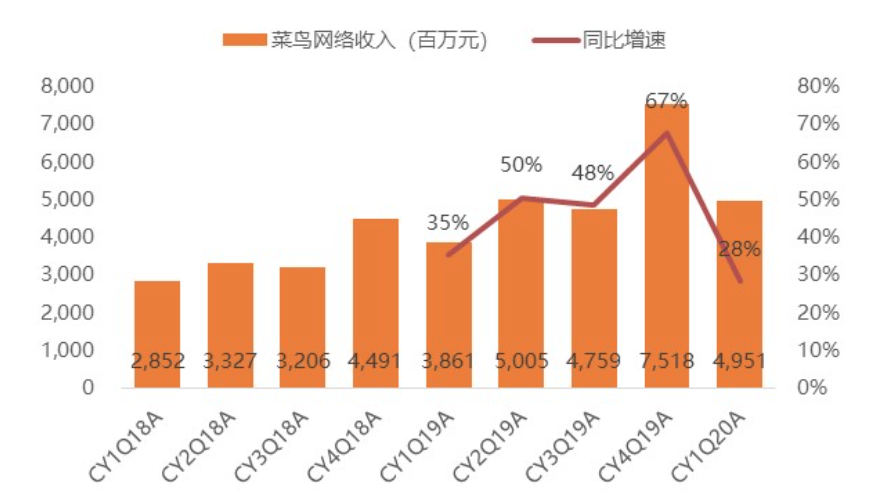

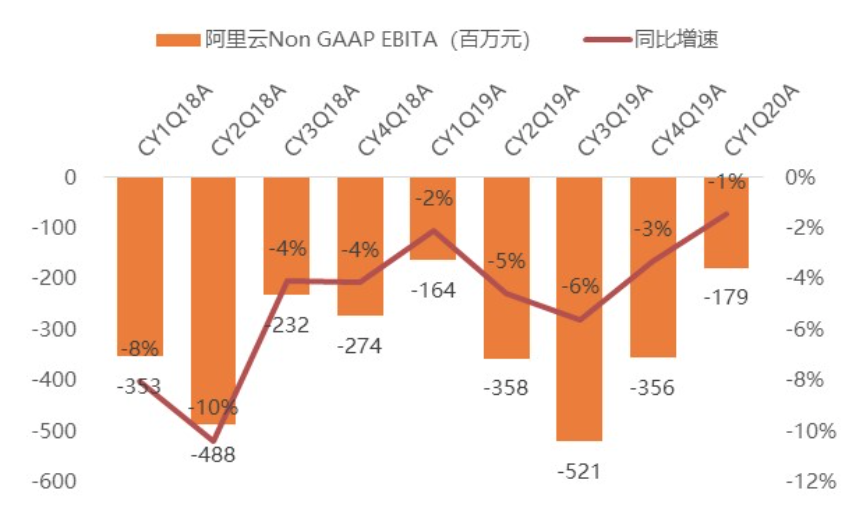

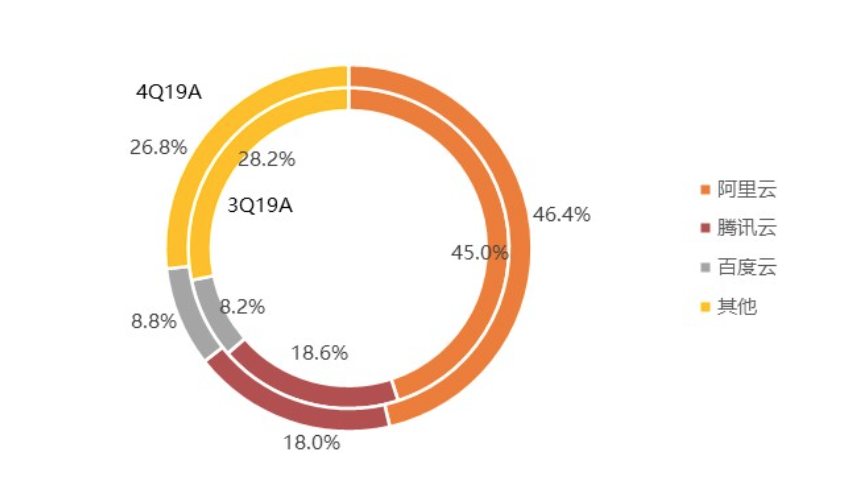

本季度阿里云业务收入达122.2亿元,同比增长58.1%,全财年收入超400亿元,同比增长62.0%。阿里云继续维持龙头地位,Q4市场份额达46.4%,继续领先市场。物流方面,本季度菜鸟收入同比增长28.2%至49.5亿元,全年收入同比增长49.4%至222.3亿元。菜鸟持续发挥集团协同价值。对内,菜鸟通过数据洞察提升核心业务效率,降低履约成本;对外,为更多商家提供“菜鸟履约”,为海内外商家提供国际寄件服务。

疫情变化隐含长期利好,龙头价值不减

短期由于服装等耐用品需求受限影响阿里核心电商业务,但从长期来看,阿里有望从多个维度受益:1)低线城市用户具备涌入契机,拓宽用户天花板上限;2)淘宝直播持续出圈,拉动用户粘性与复购;3)生鲜电商需求旺盛打下品类扩充的基础,长期渗透率存提升潜力;4)阿里旗下钉钉在疫情中快速发展,利好2B业务开展。

估值:我们预计FY2021-FY2023调整后归属股东净利润分别为1,805亿元/2,284亿元/3,034亿元,分别同比增长27.7%/26.5%/32.8%。考虑到公司龙头价值与疫情长期利好,我们认为阿里的合理市值为7,600亿美元,折合每ADR约284美元,有37%的增长空间,给予买入评级。

风险提示:宏观及政策监管风险;竞争加剧风险;新业务增长放缓风险;疫情持续影响

正文

1.核心分析

财年收入突破5,000亿,淘宝天猫收入占比首次降至50%以下。本季度阿里总收入同比增长22.3%至1,143.1亿元,超市场预期6.8%。其中,核心商务业务收入同比增长19.0%至938.7亿元,云计算业务同比增长58.1%至122.2亿元,文娱业务同比增长4.8%至59.4亿元,创新业务及其他收入同比增长89.6%至22.9亿元。疫情影响公司盈利能力,本季度公司调整后归母净利润同比增长11.6%至251.0亿元,超预期50.4%,净利率同比降低2.1pct至22.0%。从全财年角度(2Q19-1Q20),公司总收入同比增长35.3%至5,097.1亿元,其中淘宝天猫广告佣金收入同比增长18.8%至2,464.8亿元,占总体收入的48.4%。公司调整后归母净利润同比增长40.3%至1,413.4亿元,净利率同比提升1.0pct至27.7%。

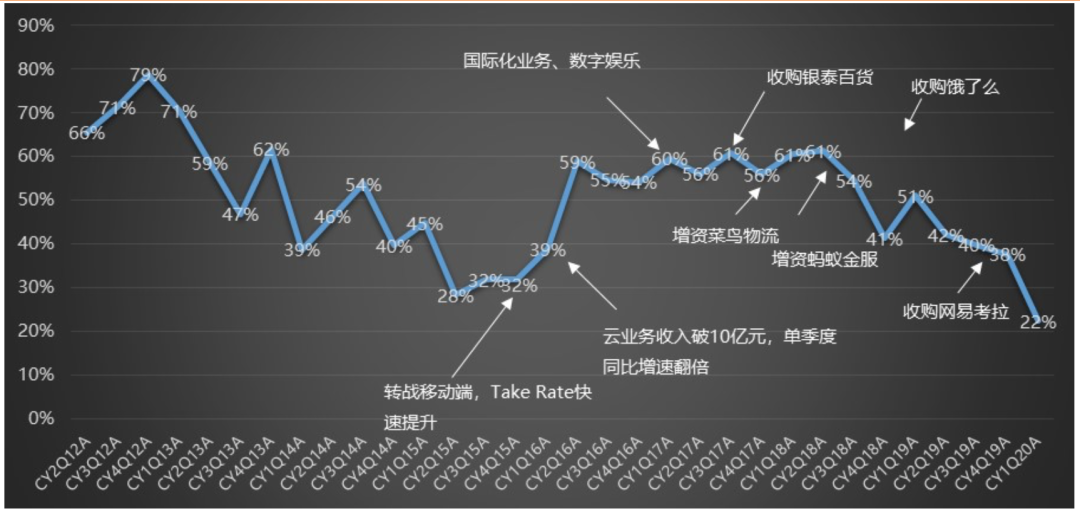

图1:阿里巴巴总收入同比增速(CY2Q12A-CY1Q20A)

资料来源:公司公告,天风证券研究所

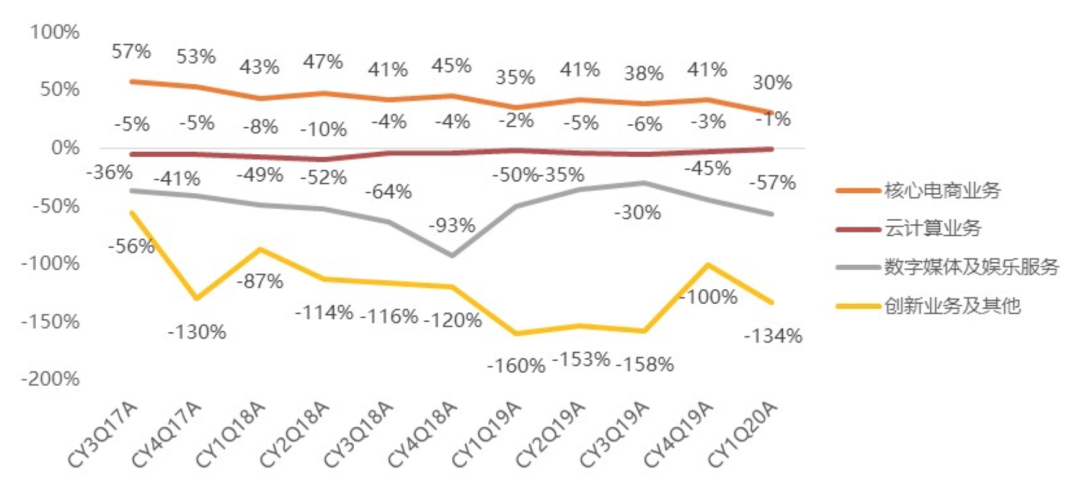

图2:阿里巴巴各细分业务Non GAAP EBITA率

资料来源:公司公告,天风证券研究所

广告佣金业务短期受到一定影响,但疫情下用户仍有快速增长。本季度阿里淘宝天猫广告及佣金业务收入达454.1亿元,在疫情冲击下同比增长仅1.1%。本季度Non-GAAP EBITA达339.9亿元,同比减少2.0%,利润率同比降低2.7pct至61.8%。尽管疫情影响业务表现,但用户仍有快速增长。本季度阿里国内电商业务移动端MAU同比增长17.3%至8.46亿,环比净增2,400万(vs. 1Q19净增量2,200万),年化活跃买家同比增长11.0%至7.26亿,环比净增1,500万(vs. 1Q19净增量1,800万)。用户的快速增长带动平台成交额,阿里淘宝天猫全财年成交额达6.6万亿元,同比增长15.1%。其中,淘宝3.4万亿元,同比+8.7%,天猫3.2万亿元,同比+22.6%。

图3:阿里巴巴移动端MAU及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图4:阿里巴巴年化活跃买家及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图5:主要移动购物平台MAU(2017年1月-2020年3月)

资料来源:QuestMobile,天风证券研究所

图6:阿里国内电商业务年GMV(FY2012A-FY2019A)

资料来源:公司公告,天风证券研究所

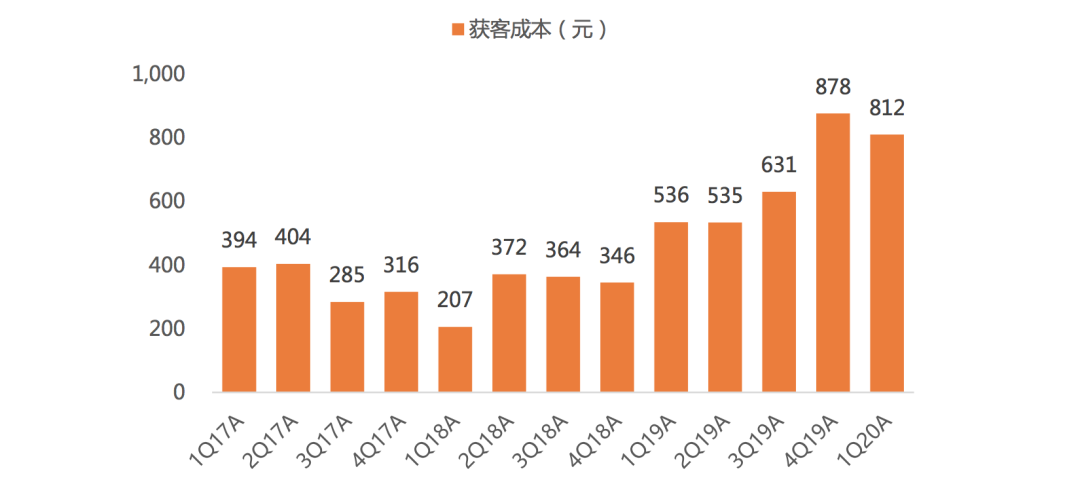

图7:阿里国内电商业务获客成本(CY1Q17A-CY1Q20A)

资料来源:公司公告,天风证券研究所

获客成本指单季度销售费用除以当季度新增年化活跃买家

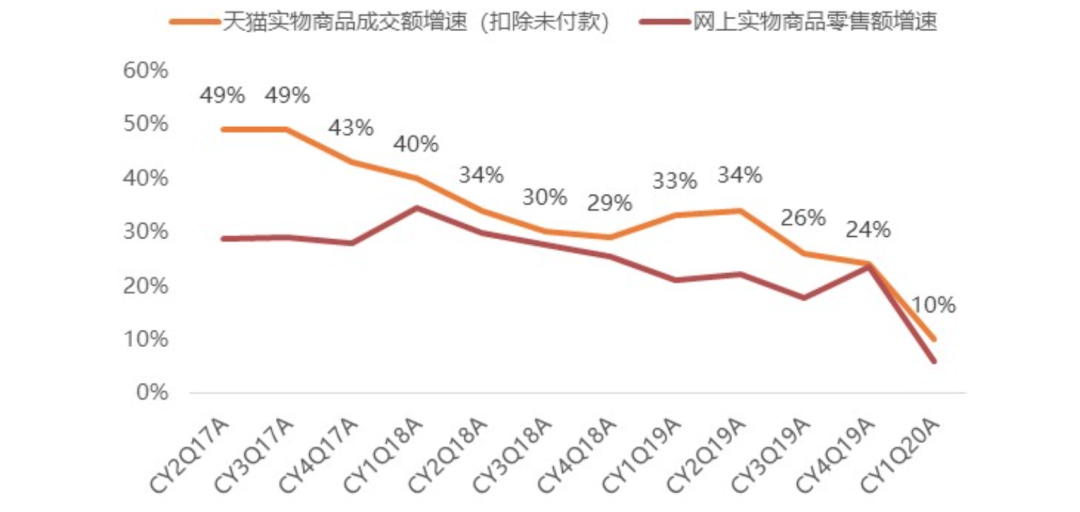

图8:天猫实物商品成交额同比增速(2Q17A-1Q20A)

资料来源:公司公告,国家统计局,天风证券研究所

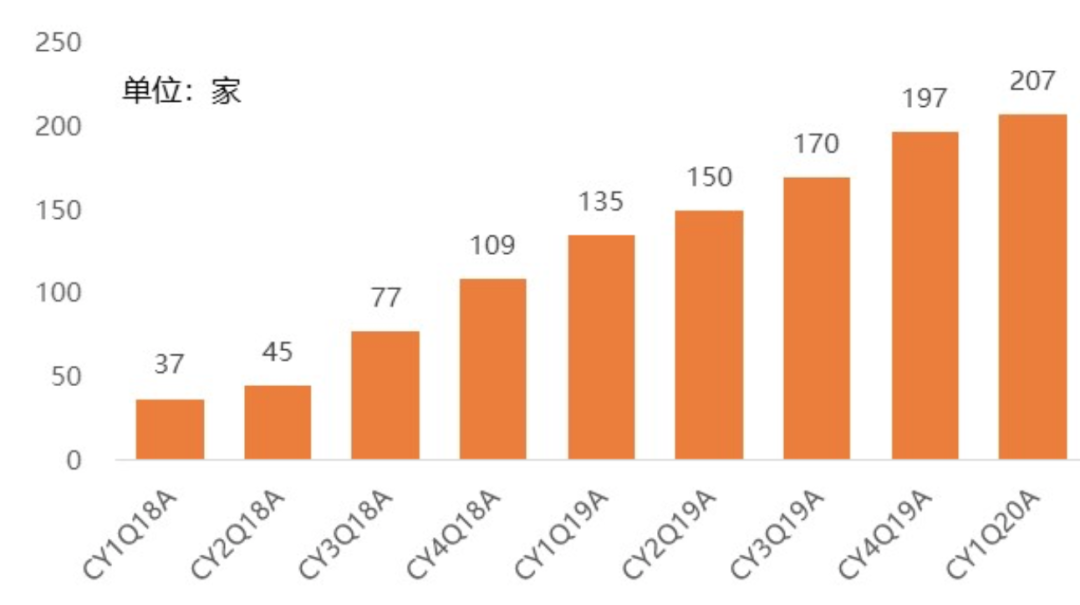

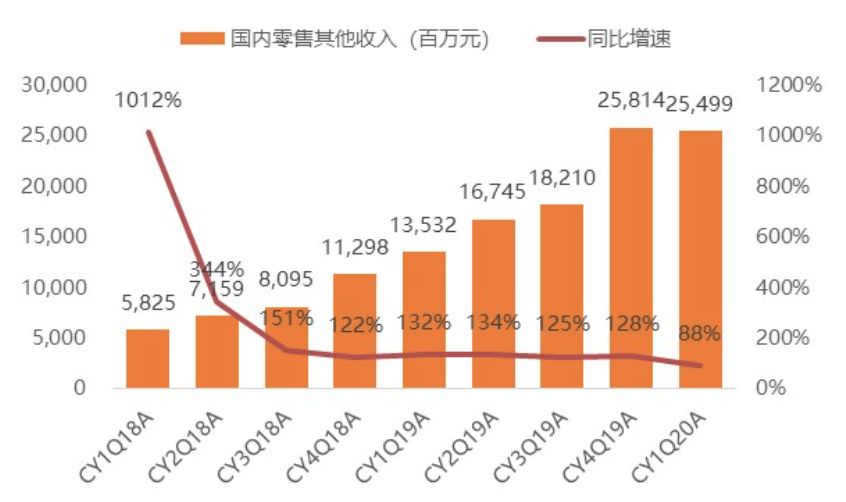

新零售业务快速成长,本地生活与支付宝协同持续。本季度阿里新零售业务(国内核心商务其他业务)收入同比增长88.4%至255.0亿元,全财年收入同比增长115.2%至862.7亿元。截至1Q20,盒马鲜生门店数量达到207家,财年净增72家(vs. 上一财年净增98家);阿里商业平台(淘鲜达为主)为高鑫零售带来约10%的收入。本地生活业务方面,阿里本季度消费者服务业务收入达48.4亿元,同比减少8.1%,支付宝带来约40%的新增用户(vs. 4Q19 48%)。

图9:盒马鲜生门店数量(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图10:阿里国内零售其他收入(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图11:阿里消费者服务收入(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

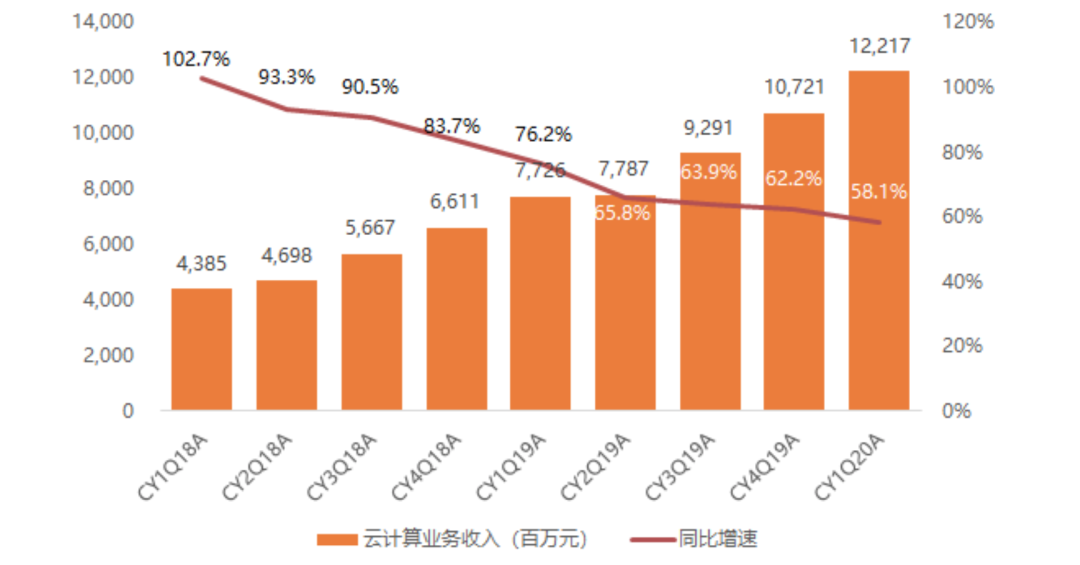

阿里云龙头增速不减,菜鸟协同作用增强。本季度阿里云业务收入达122.2亿元,同比增长58.1%,全财年收入超400亿元,同比增长62.0%。阿里云继续维持龙头地位,Q4市场份额达46.4%,继续领先市场。物流方面,本季度菜鸟收入同比增长28.2%至49.5亿元,全年收入同比增长49.4%至222.3亿元。菜鸟持续发挥集团协同价值。对内,菜鸟通过数据洞察提升核心业务效率,降低履约成本;对外,为更多商家提供“菜鸟履约”,为海内外商家提供国际寄件。

图12:阿里云业务收入及同比增速(1Q18A-1Q20A)

资料来源:公司公告,天风证券研究所

图13:菜鸟网络收入及同比增速(1Q18A-1Q20A)

资料来源:公司公告,天风证券研究所

图14:阿里云non gaap EBITA及EBITA率(1Q18A-1Q20A)

资料来源:公司公告,天风证券研究所

图15:国内公有云市场份额(3Q19A-4Q19A)

资料来源:Canalys,天风证券研究所

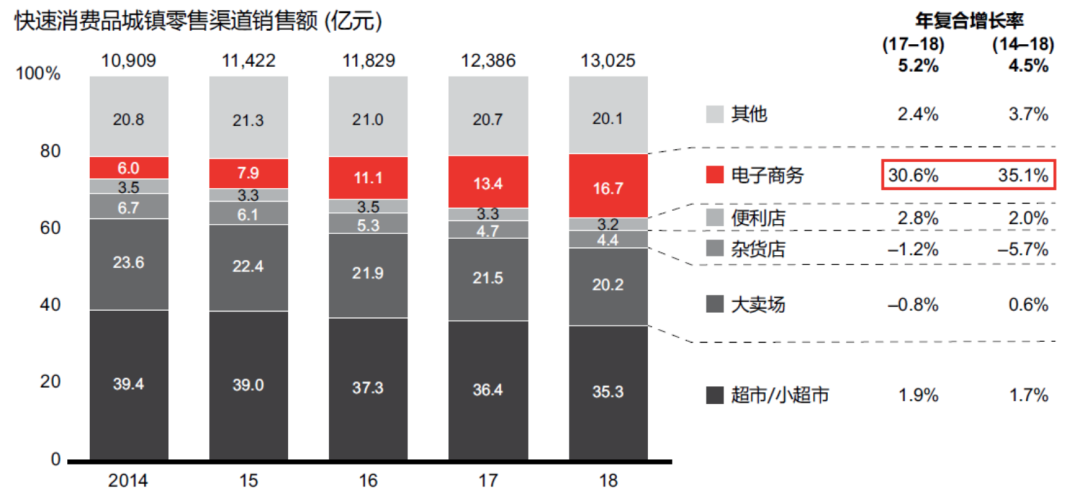

疫情变化隐含长期利好,龙头价值不减。短期由于服装等耐用品需求受限影响阿里核心电商业务,但从长期来看,阿里有望从多个维度受益:1)低线城市用户具备涌入契机,拓宽用户天花板上限;2)淘宝直播持续出圈,拉动用户粘性与复购;3)生鲜电商需求旺盛打下品类扩充的基础,长期渗透率存提升潜力;4)阿里旗下钉钉在疫情中快速发展,利好2B业务开展。生鲜品类行业规模较大,但线上渗透率较低,线上化蕴藏较大机会。从国家统计局发布数据来看,2018年食品、饮品等品类能够占到限额以上企业消费品零售总额的14.5%。根据中国产业信息网,2018年国内生鲜电商行业交易规模接近2,000亿元,而仅水果的零售规模在2017年就已经超过2万亿元,考虑到生鲜电商中品类还包括蔬菜、肉类和水产品等,整体电商渗透率仍处于较低水平。而根据贝恩咨询报告来看,与生鲜拥有相近特性的快消品线上化率2018年为16.7%,生鲜电商行业有进一步提升空间。

图16:2018年电商销售继续保持强劲增长,但大卖场和杂货店销售增长持续放缓

资料来源:贝恩,天风证券研究所

天猫618开局表现强劲,淘宝直播持续出圈。天猫618首日10小时成交额同比增长50%,其中iPhone的天猫成交额5小时突破5亿元,超过其在中国市场的日均成交额。结构上,天猫618美容彩妆、大家电、笔记本电脑、电动车等数十个行业的成交额均同比翻倍。以美妆为例,开售1小时口红成交量达到49万支,销售额比日常增长32倍。2小时内,雅诗兰黛、SK-II、HR赫莲娜等61个顶级美妆大牌销售额超去年全天。电商直播持续出圈,天猫直播618开局89分钟成交额超20亿元,自5月25日预售启动以来,淘宝直播已超过140万次。天猫618期间预计超过300个明星、4大卫视全部入局,为直播带货站台。

2.财务及运营数据

2.1. 财务分析

总收入:FY4Q20(对应CY1Q20)总收入为RMB1,143.1亿元,同比增长22.3%,环比减少29.2%,高于市场预期6.8%,增长主要来自国内新零售、云业务和创新业务等;

图17:阿里巴巴总收入及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

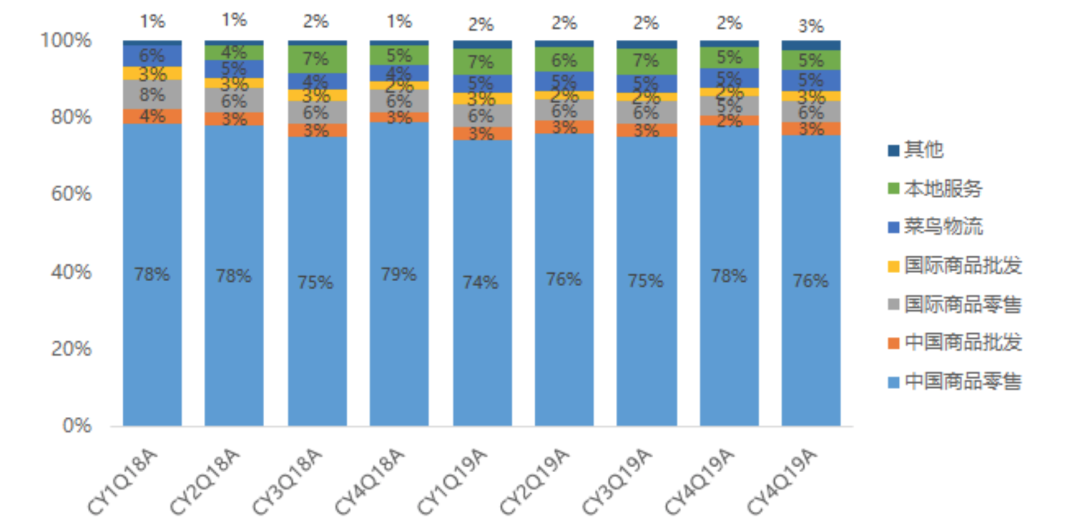

图18:阿里巴巴总收入结构(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

核心电商业务:包括淘宝、天猫、聚划算、农村淘宝、阿里妈妈、天猫国际、速卖通、Lazada、1688.com、银泰百货、盒马鲜生、菜鸟物流和饿了么口碑等:FY4Q20收入为RMB938.7亿元,同比增长19.0%,环比减少33.7%,占总收入的82.1%;

中国-零售(包括淘宝、天猫、聚划算、银泰、盒马、考拉):本季度收入为RMB709.1亿元,同比增长21.3%,环比减少35.8%,占总收入的62.0%;增长主要来自于信息流广告及淘宝直播收入的增长,同时受疫情影响被付费点击次数和单价下降所抵消;

中国-批发(1688.com):本季度收入为RMB27.9亿元,同比增长9.4%,环比减少17.2%,占总收入的2.4%;增长主要来自于零售通业务的增长以及1688平台的ARPPU增长所致;

国际-零售:本季度为RMB53.5亿元,同比增长8.3%,环比减少27.6%,占总收入的4.7%;

国际-批发:本季度为RMB24.6亿元,同比增长15.2%,环比持平,占总收入的2.2%;

菜鸟(17年10月中旬起并表):本季度贡献营收RMB49.5亿元,同比增长28.2%,环比减少34.1%,占总收入的4.3%;主要是由于跨境及全球零售商业务履约订单量增加所致;

本地生活服务(饿了么18年5月起并表,口碑18年12月起并表):本季度贡献营收RMB48.4亿元,同比减少8.1%,环比减少36.2%,占总收入的4.2%;主要是受餐饮店铺和本地商家大规模闭店影响所致;

图19:阿里巴巴核心电商业务收入及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图20:阿里巴巴核心电商业务收入结构(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

云计算业务:本季度云计算业务实现收入RMB122.2亿元,同比增长58.1%,环比增长14.0%,占总收入的10.7%;主要是由于公有云与混合云业务增长所致;

图21:阿里巴巴云计算业务收入及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

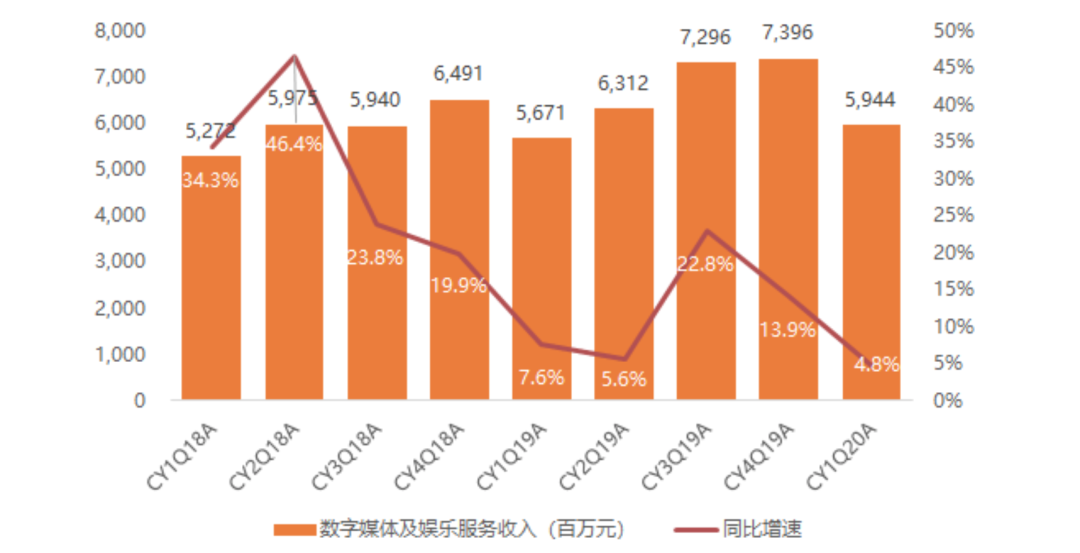

数字媒体及娱乐:包括UC Web、优酷土豆、阿里影业、阿里体育、阿里音乐和天猫盒子等:本季度实现收入RMB59.4亿元,同比增长4.8%,环比减少19.6%,占总收入的5.2%;主要是由于优酷付费会员数量增长所致;

图22:阿里巴巴数字媒体与娱乐服务收入及同比增速(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

创新项目:包括高德地图、云OS、钉钉和天猫精灵等:本季度实现收入RMB22.9亿元,同比增长89.6%,环比增长22.7%,占总收入的2.0%;主要是由于线上游戏及其他业务增长所致;

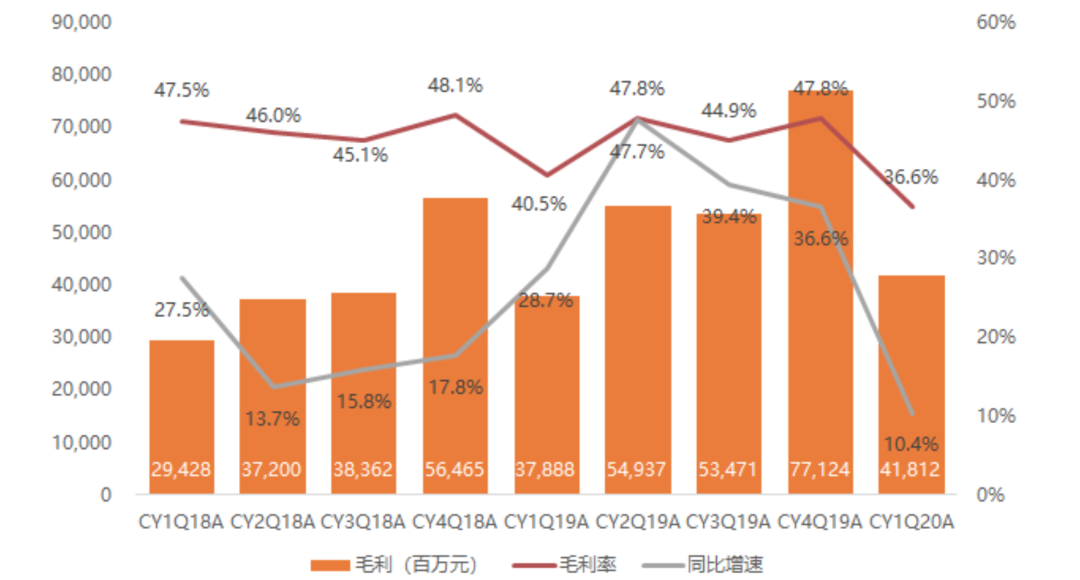

毛利率:本季度为36.6%,同比降低3.9pct,环比降低8.4pct;

图23:阿里巴巴毛利及毛利率(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

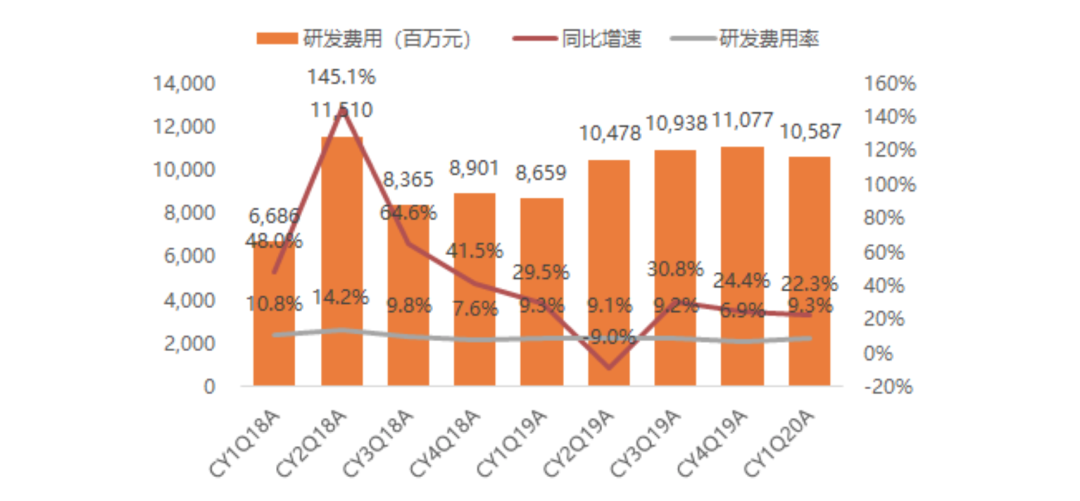

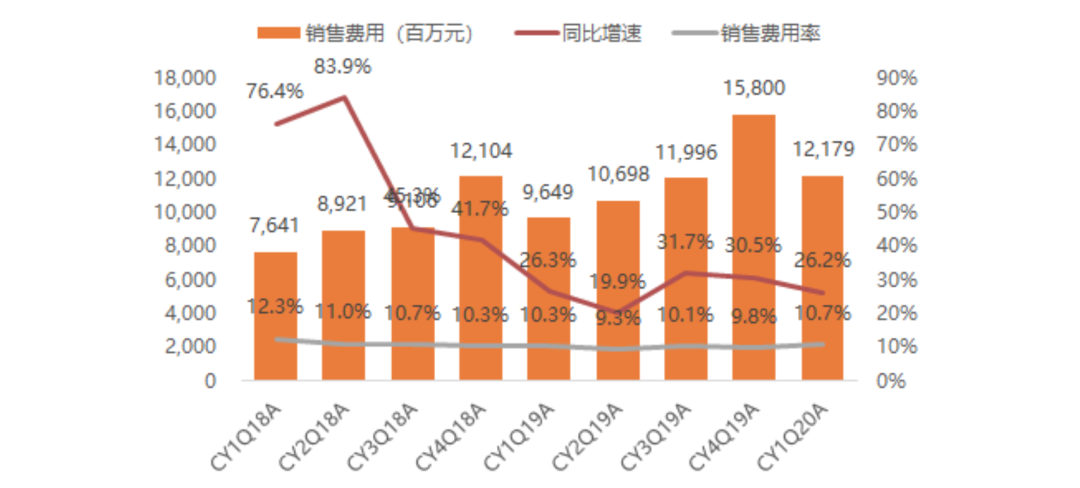

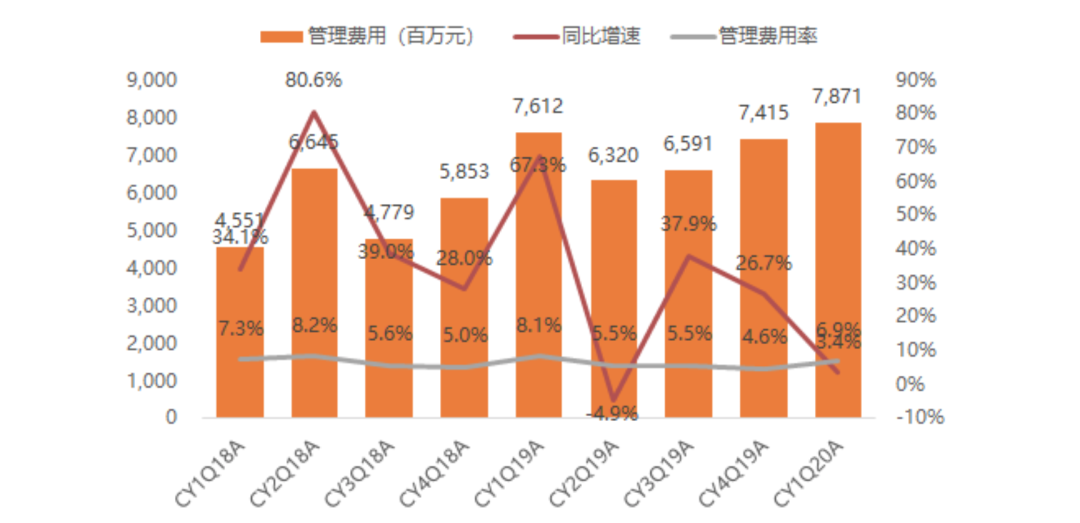

费用率:本季度公司三项费用率为26.8%,同比降低0.9pct,环比提升2pct。具体来看,研发费用率为9.3%,同比降低0pct,环比提升2.4pct;销售费用率为10.7%,同比提升0.3pct,环比提升0.9pct;管理费用率为6.9%,同比降低1.3pct,环比提升2.3pct;

图24:阿里巴巴研发费用及研发费用率(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图25:阿里巴巴销售费用及销售费用率(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图26:阿里巴巴管理费用及管理费用率(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

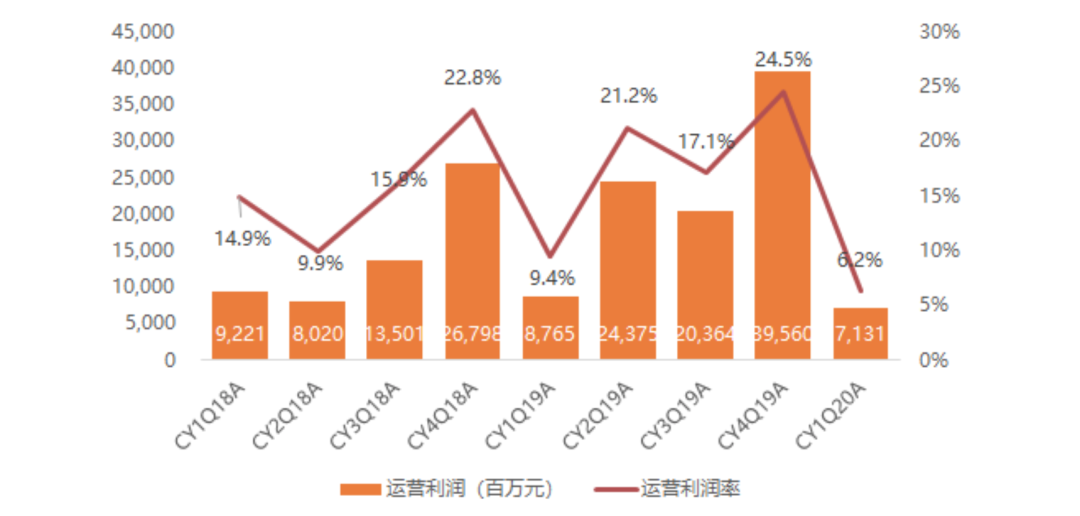

运营利润:本季度为RMB71.3亿元,同比减少18.6%,环比减少82%;运营利润率为6.2%,同比降低3.1pct,环比降低18.3pct;

图27:阿里巴巴运营利润及OPM(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

经调整净利润(Non-GAAP):本季度调整后净利润为RMB222.9亿元,同比增长11.1%,环比减少0%,高于市场预期50.4%;调整后归母净利润为RMB251亿元,同比增长11.6%,环比减少48.4%,经调整归属股东净利率为22%,同比降低2.1pct,环比降低8.2pct;

图28:阿里巴巴经调整归属股东净利润及净利率(CY1Q18A-CY1Q20A)

资料来源:公司公告,天风证券研究所

现金、现金等价物及短期投资余额:截至20年3月31日为RMB3,590亿元;业绩指引:公司预期2021财年(2020年4月-2021年3月)收入超6,500亿元;

图29:阿里巴巴实际业绩与一致预期对比(CY1Q20A vs. CY1Q20E)

资料来源:公司公告,Bloomberg(2020年5月11日),天风证券研究所

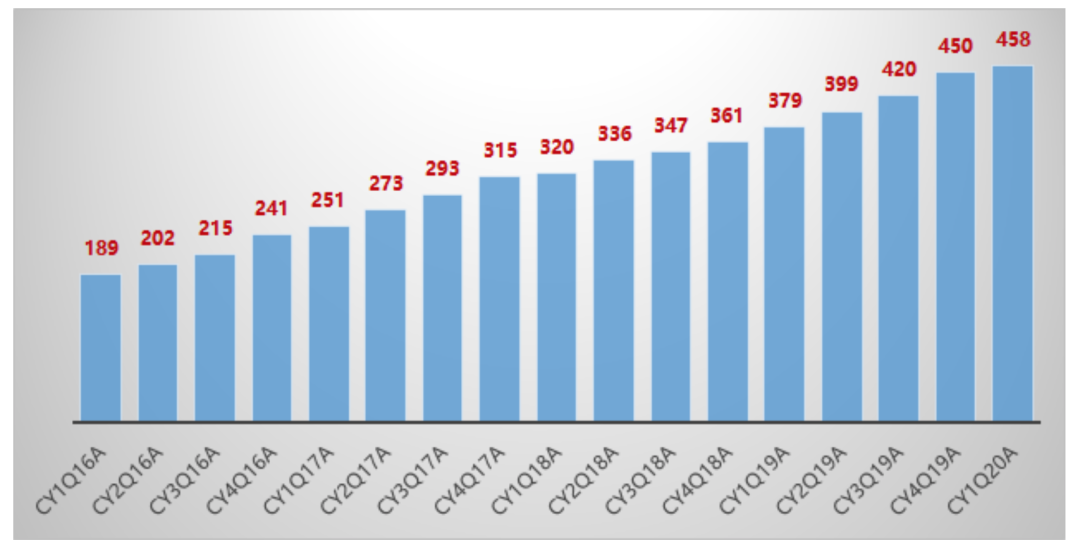

2.2. 运营数据分析

活跃买家数:中国零售平台年度活跃买家数达到7.26亿,+11.0% YoY,相较于上季度末新增活跃买家1,500万;2020财年超过70%的新增消费者来自于欠发达地区;

移动端MAU:中国零售平台移动MAU达到8.46亿,+17.3% YoY,相较于上季度新增用户2,200万;中国零售业务活跃买家年收入贡献:本季度达到RMB458,+21.1% YoY,+1.7% QoQ;

图30:阿里巴巴移动端MAU及年化活跃买家(CY1Q15A-CY1Q20A)

资料来源:公司公告,天风证券研究所

图31:阿里巴巴年化每活跃买家平均收入(CY1Q16A-CY1Q20A)

资料来源:公司公告,天风证券研究所

GMV:2020财年GMV同比增长15.1%至6.59万亿,其中淘宝GMV同比增长8.7%至3.39万亿,天猫GMV同比增长22.6%至3.2万亿;

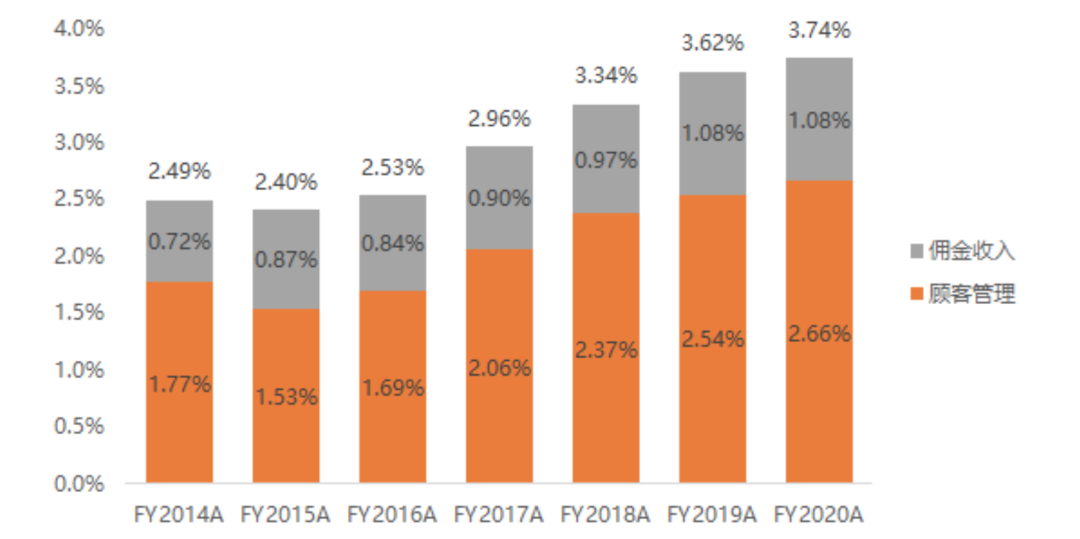

货币化率:2020财年阿里货币化率达3.74%,同比提升0.12pct,主要由广告货币化率提升带动;

图32:阿里巴巴货币化率(FY2014A-FY2020A)

资料来源:公司公告,天风证券研究所

淘宝直播:2020财年淘宝直播GMV同比增长100%,2,200个品牌天猫销售额破亿,截至1Q20使用淘宝直播的商家DAU同比增长88%;

新零售:截至19年12月,盒马鲜生在国内共设有207家自营门店(季度新增10家),线上GMV占比约60%,同比提升10pct;

菜鸟物流:3月菜鸟社区驿站日均处理包裹数量同比增长超100%;

闲鱼:2020财年GMV约为2000亿元;

本地生活:饿了么4月GMV转为正增长;2020财年餐饮外卖新增消费者中有40%来自于支付宝;

钉钉:3月钉钉工作日DAU达1.55亿;

国际化:阿里国际零售业务拥有超过1.8亿的活跃买家;

优酷:本季度优酷日均订阅用户同比增长60%(vs.上季度59%);

3.估值及投资建议

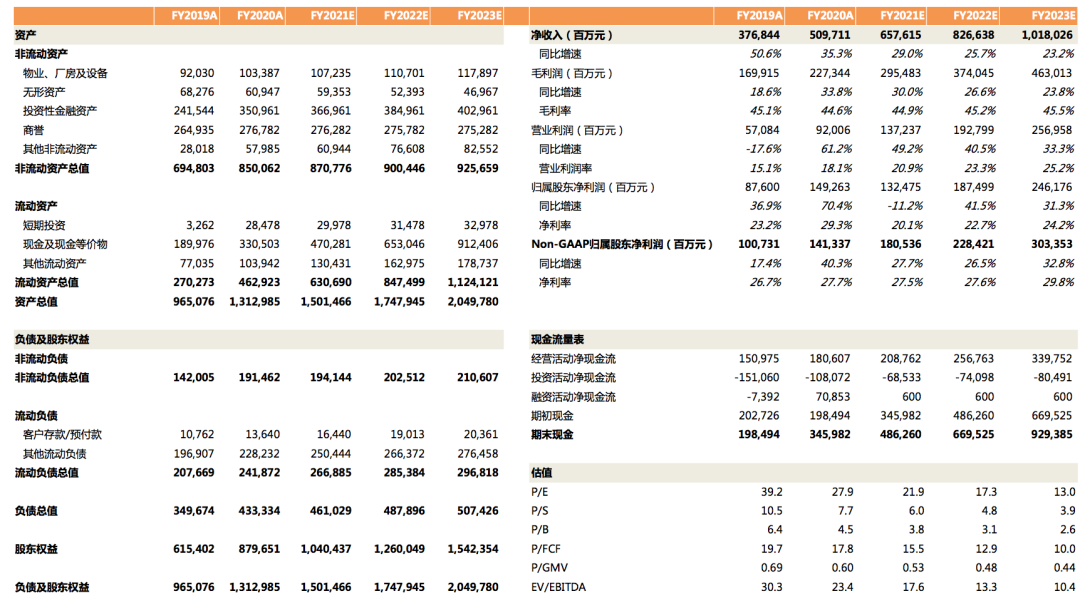

我们预计阿里FY2021-FY2023收入分别为6,576亿元/8,266亿元/10,180亿元,分别同比增长29.0%/25.7%/23.2%,调整后归属股东净利润分别为1,805亿元/2,284亿元/3,034亿元,分别同比增长27.7%/26.5%/32.8%。考虑到公司龙头价值与疫情长期利好,我们认为阿里的合理市值为7,600亿美元,折合每ADR约284美元,有37%的增长空间,给予买入评级。

图33:阿里巴巴盈利预测(FY2019A-FY2023E)

资料来源:公司公告,天风证券研究所

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。