这个大盘的资金面指标,一旦反常必有大事,必须时刻关注

经历过2015年牛市的同学们都知道,那是一轮杠杆牛。

那一年,新入场的股民其实远不如2008年大牛市那么多,但禁不住场内本来就有一部分股民胆子肥,各种场外配资、伞型信托、场内融资……

据说比例最高的配资,甚至能提供10倍杠杆,也就是虽然我只有1万元,但我敢贷款9万元炒股。

根据证监会的通报数据,2015年杠杆牛场外配资活动主要通过恒生公司HOMS系统、上海铭创和同花顺系统接入证券公司进行。三个系统接入的客户资产规模合计近5000亿元。

这三家机构都还算是明着配资,还有许多暗处的民间配资,据说2015年全国新成立了上万家配资公司。

大家热热闹闹击鼓传花,潮水一退,胆子比清华北大还大的韭菜们,都被爆仓强平了,泡沫如烟花般破灭。这才发现,光胆子大没用,没头脑还是不行。

经此一役,理性投资者发现大A股又多了一个需要关注的对象:杠杆。

之所以杠杆资金需要特别关注,一是因为他存在被动强平的风险。如果市场中杠杆资金占比过高,在下跌趋势中很容易因为连锁强平而形成恶性循环,从反身性的层面加强趋势。

即使不是下跌趋势,杠杆资金由于具有较大的时间成本,无法安心长线持股,在牛皮市中也是一支潜在的空军力量。

2015泡沫之后证监会严厉打击隐形融资,勒令券商机构不得为场外配资和伞型信托提供便利。正常的场内融资虽然收紧,但业务仍然是合法的。这个数据也成为我们需要定期关注的重要数据。

其实早在2011年10月,证券公司就开展了融资融券业务。但直到2014年初,股市融资余额也只有不到4000亿。而在2015年6月的牛市顶部,融资余额翻了5倍有余,达到20000+亿。

随着证监会管控和大熊市爆仓的双重打击,在2016年初融资余额下降到8000+亿。在2019年初的阶段性熊市底部,融资余额进一步萎缩到7000亿。

那么现在这个数字是多少呢?是10000+亿。

要客观评估融资是否过度,还必须结合股市流通市值来看。由于股市在不断地扩容和解禁,流通盘的总盘子一直在增加,合理的融资余额相应增加,不能简单判定为泡沫。

所以,用来跟踪融资泡沫的合理指标是:两市融资余额/两市流通市值。

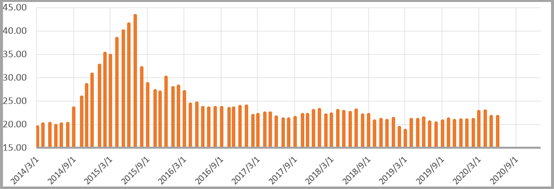

对2014年至今的这个指标,我画出了一个时间走势曲线图,如上图所示。

令人惊讶的是,这个指标在绝大多数时期极其稳定,波动范围很小。

比如从2017-2020年间,虽然股市也有大幅波动,但指标一直稳定在18.8-21.7%的狭窄范围之间。其中18.8%的低位是对应2019年2月,股市刚刚反弹,但融资盘还处于惊弓之鸟的状态,处于低位。

很明显的是,2015年融资牛市中,指标迅速攀升到43%,触目惊心,看起来非常像平原上突兀的一座高山。

用学术一点的话来说就是:信噪比很高。

基于以上评估,我的结论是:

两市融资余额/两市流通市值,是一个特征区分度极其优秀的指标,如果一直跟踪关注这个指标,当年就能清晰的看到泡沫来临。

我自己在最近几年,一直将这个指标纳入在定期跟踪的核心数据监控体系之中,每个月关注一次,作为我的把握市场资金面的诸多信息维度之一。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。