拼多多投资者请注意:这份数据干货请务必查收

前言:除第三方制图数据外,文章数据来源于拼多多提交sec的文件和国家邮政局公告,我们根据算法模拟出某些数值,限于篇幅并没有详细介绍计算过程。如果你对计算逻辑感兴趣或者想要原始数据,欢迎直接联系我们。

数据篇:进击的小巨人

当我们回望中国互联网公司进化史,你会发现它是一部不断加速的历史。

以电商行业为例,平台GMV(交易额)从0做到1000亿,$京东(JD)$ 用了10年,淘宝用了5年,拼多多只用了2.25年。

2015年9月成立的拼多多,成立一年后的2016年9月单月交易额突破10亿,旋即又在2016年10月单日交易额破亿。成立两年10个月后登陆美国资本市场,上市两年不到,市值突破900亿美金,直逼千亿。

以市值排序,拼多多排在互联网上市公司的第四名,仅次于阿里巴巴、腾讯和$美团点评-W(03690)$ 。即便纳入未上市互联网公司,它的市值也在第六名,落后于未上市的蚂蚁金服和字节跳动。

一个直观的数据可以反映拼多多进击的速度有多快:据易观智库统计,近17个月,持续进入中国互联网APP50强的移动产品,增量和增幅双料第二名是风头正劲的抖音,而双料第一名是拼多多。跟17个月前的2019年1月相比,拼多多月活猛增了3.62亿,增幅达到264.9%,领先于抖音的3.36亿和134.4%。

如果说上面这些数据过于笼统,不够细致,下面的几份数据可能就要详细直观得多。

拼多多2017年Q1-2020年Q1季度和12个月GMV,以及单季度在改自然年的占比

从2017年Q1到2020年Q1,总共13个季度,拼多多单季度GMV从87亿增长到了3026亿,增长了大约33倍,12个月的GMV则从209亿增长到了11572亿,增长大约54倍。即便是比较上市前公布的2018年Q1数据,增幅也分别达到了3.5倍和4.8倍。

2018年Q1的财务数据公布于2018年7月上市前夕,拼多多2018年7月26日上市,当日收盘价26.7美金,截止到2020年7月13日美股收盘价为88美金,涨幅为220%左右。

同期内,拼多多的业绩数据涨幅其实是快于股价的。

拼多多与阿里巴巴12个月GMV对比

从与$阿里巴巴(BABA)$ 的比值数据看,拼多多表现最好的是年度活跃买家,其次是APP月活,再次才是GMV。这清晰地反应了拼多多的增长路径是买家驱动的。

电商平台的进化,归根到底都是基于买家和卖家的双边网络效应。更多买家吸引更多卖家入驻,更多卖家入驻提供了更丰富和实惠的商品,反过来吸引更多买家驻足停留消费和慕名而来。如果这个双边网络循环能够打通,将形成螺旋式共振。

很明显,$拼多多(PDD)$ 在买家端拥有更强的网络效应。从2017年Q1到2020年Q1,他的年活跃买家数从6770万增长到了6.281亿,增长了8.3倍,同期占阿里巴巴的比值从14.9%提升到了86.5%,而且很可能在2021年Q1实现反超。同期的月活数据增长了31.5倍,占阿里巴巴的比值从3%提升到了57.6%。

表面上看,GMV涨幅的相对滞后是因为拼多多客户偏低端年消费额度低。深层次的原因是拼多多在卖家端的网络效应尚未如买家端的网络效应那么成熟,简单来说就是拼多多卖家不够丰富,客户与平台的信任纽带还不够深。

黄峥在财报发布会后说过一句话,大意是这样的:不存在什么用户结构分层,当双方(阿里与拼多多)用户量都达到10亿量级时,其实服务的都是同一拨人。

也就是说,拼多多买家里实际上已经有很大一批高净值用户,他们的需求并没有在拼多多得到完全释放,才使得用户年消费额度远低于$阿里巴巴-SW(09988)$ 和$京东集团-SW(09618)$ 。原因一是卖家不够丰富,二是卖家呈现出来的可信任度还不够高。这正是对拼多多来说百亿补贴非推出不可的原因。而即便百亿补贴推出,中高端商品的供给仍然不够,这是考验平台后续能力的地方——供应链仍需升级,前途也许是光明的,但道路一定是漫长的。

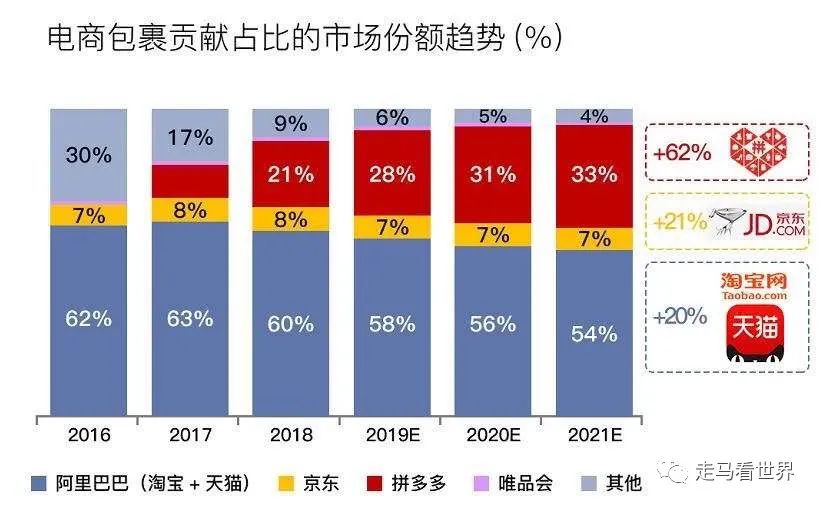

高盛预测的中国电商行业包裹量占比

从包裹量来看,拼多多的全行业占比已经来到了30%以上,而且占比仍会逐年提升。它的包裹单价低,随着行业占比逐渐提升,已经开始明显拉低行业单均价格和单量增幅。这一点从三四五月的国家邮政局数据能看见端倪,这里就不具体展开分析了,想看详细分析的可以看前一篇文章:

“最近一年多快递行业数据 也许藏着拼多多股价上涨的端倪”

从货币化率上看,拼多多从2018年Q2上市以来,季度货币化率一直维持在3%左右,唯一显著降低的季度是2020年Q1,受疫情和公司主动降低广告价格双重叠加影响。2020年Q2开始会逐渐恢复,这一点公司管理层在财报后有说明。

同期的阿里巴巴零售平台业务货币化率为3.75%,其中1.25%为天猫佣金,2.5%为广告收入,这个2.5%的广告收入可以对标拼多多的收入部分。严格来说,拼多多收入中有大约0.4%的部分属于微信支付手续费返还收入,微信支付扣点0.6%,拼多多作为大型交易节点,享受微信支付的VIP折扣,所以拼多多广告部分的货币化率实际上是2.6%左右,跟阿里巴巴相差无几。两者最主要的差别在佣金扣点部分。

2020Q1业务数据的矛盾何解

今年Q1财报发布后,许多人惊掉了下巴,主要疑问集中在以下几点:

1.Q1的GMV数据是否注水?

Q1GMV3026亿,比2019年Q1增长99%。若是没有疫情影响,这个数据恐怕不会让人吃惊。疫情影响下,这个涨幅确实是有些超过大众想象。但是如果我们仔细分析拼多多逐季的GMV数据就能发现,2019年Q1其实是一个较低的基数,要知道2018Q4已经有2046亿,Q3都有1179亿了,以当时拼多多基本上每个季度环比增幅30%以上来看,2019年Q1其实处于一个动能衰减的尴尬阶段,所以2019年Q2百亿补贴推出才显得如此迫切。而百亿补贴确实显著提升了GMV和增速,包括月活和年活数据都从2019年Q2季度重拾升势。

大家可以拉回文章前面的GMV/年活/月活数据,2019年Q1GMV环比下降25.7,年活仅增长2500万,月活仅增长1700万,都是此前所有季度里的最差表现。

在这样一个较低的基数下,2020年Q1的高增幅其实并不是很奇怪,尤其是百亿补贴推出4个季度成效斐然。

这样说来,高增幅就容易理解了。但是一季度快递受限,这个GMV数据还是挺不可思议的。

从Q1的国家邮政局快递单量看,一季度125亿件,比去年同比增长3.2%。所以总体来说还是在增长的,而且受影响最大的恐怕还是服饰鞋帽化妆美容等时尚品类,食物百货这些品类其实增长相当不错,这个结合常识和后续的新闻报道应该不难理解。

这么解释的话,拼多多的99%增长好像就没那么难接受了。

我们再看一个数据:

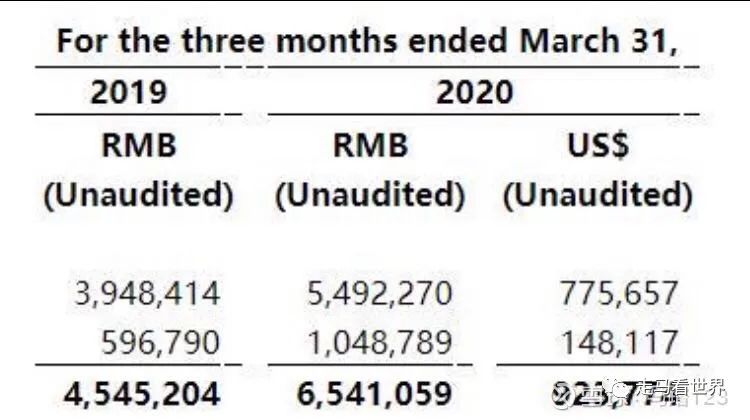

2019q1交易佣金收入5.97亿,对应的gmv1500亿,佣金扣点是千分之3.98。

2020年q1交易佣金收入10.49亿,对应gmv3000亿,佣金扣点比例是千分之3.5。

据说因为疫情期间引流到战略物资用品的扣点是免除的。扣点率略降,是正常的范围。

具体来说,gmv增长99%,佣金收入增长76%,按理本应该一样或误差极小,原因上面解释了。

造成一季度gmv增幅远超收入增幅(99%对比44%)的原因是在线营销收入增幅大幅度降低,仅增长39%,因为疫情影响商家投放广告加上平台主动削减广告费用造成。

2.年活跃买家数是否做假?

许多人至今仍然感觉周围没几个人在用拼多多,听到他的年活跃买家数达到6.28亿时,感觉不可思议。

要解开这个谜团,你不仿试试以下方法。

打开微信搜索拼多多,打开“拼多多”公众号。

你能看到自己有多少个微信好友在关注这个公众号。

拼多多买家最终关注了它的公众号的比例大概就25%。那么你的好友关注了拼多多的比例乘以4大概就是拼多多的用户基础了。至于说为啥关注比例大概是25%,篇幅所限,这里就不展开详细说了,想了解的同学可以看之前的分析文章:

“拼多多有6.28亿买家?我周围一个用的都没有啊,答案在这里……”

也许四五线城市的微信用户关注了拼多多的比例总体会高一些,一二线城市总体会低一些,这个比例的正常区间可能在10%-20%之间吧。乘以4就是40-80%了。

特别有钱而且好友都是富人的可能关注比例会更低。

不管怎样,通过这个数据,你可以较为直观地感受到,拼多多到底有多少买家了,而不必基于个人主观感受,发出惊叹:怎么可能,我周围根本没人在用他啊?!

3.包裹量是否太逆天?

首先说明一下,包裹量不等于订单量。因为有些虚拟订单是不用发货的,比如充值买票会员卡电子消费券等等。还有些订单未发货前就退款了,还有未支付订单,这些都算在GMV里,但是就没有快递包裹。还有些刷单的包裹不发货只填一个假单号。

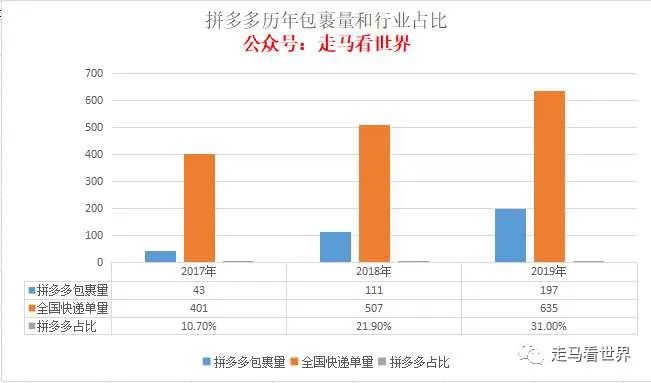

通过过往GMV和包裹量数据,可以看到2017年单价是33元,2018年单价42元,2019年单价是51元。总体来说客单价是逐年提高的。

假设Q1的客单价不变保持在51元,对应的订单量是59.3亿单。而一季度全行业快递单量才125亿件,占比47.4%?是不是逆天了,也不现实。

2019年下半年拼多多包裹量是127亿个,全行业是364亿个,占比34.9%。结合拼多多自己公布的3月份包裹数,可以知道一季度他们的包裹量大约在40亿左右,行业占比大约32%。

实际情况下,一季度的客单价应该是比2019年均值有所上升的。假设客单价上升15%,则对应的订单数为51.6亿,除开40亿的发货包裹,剩下的大概就是虚拟订单,退款订单,未支付订单,刷单不发货订单和支付未发货订单了。

业务飞长的内在逻辑

拼多多成立以来业务飞速增长,所有人都有目共睹,有人说他是靠微信流量养大的,有人说他是靠人性的弱点骚扰大家成长,其实都不对,因为同样靠微信流量京东也没太大变化,$腾讯控股(00700)$ 自己做QQ网购也做死了,包括以前手握最强流量的百度也做不起来。砍一刀这种诱惑式分享也不止拼多多在做,最终只有它跑出来。

其核心逻辑是拼多多一直都跑在一条完全错位的的大道上。

1.基于社交的错位客流环境

在其他电商平台那里,客户不叫客户,叫“大数据”。所谓的千人千面,其实不过是“大数据杀熟”。

总体而言,其他电商平台的客户是静态的,孤立的个体,阿里巴巴也不是不鼓励用户去分享互动,只是他的底层逻辑是做流量分发,这决定了用户分享只是他的边角料,他的流量池是封闭的中心化的。一个典型的阿里爆款是从购买流量带来转化持续灌溉流量验证转化率完成的。

拼多多的客户是动态的,互相联系的,一个典型的拼多多爆款是从性价比低的惊人开始,少量的流量购买,然后大量的用户分享转发完成的。

在其他电商平台,核心是商家和品牌,他们是被充分调动起来的流量来源,几百万商家和品牌一方面向平台购买流量,一方面又自带流量,而且会不断从站外引流最终转化为平台流量源。

而拼多多的核心是用户。性价比超高的商品吸引客户,客户分享互动带来裂变式的流量和新客户。

2.基于推荐的错位展示逻辑

其他电商平台的展示逻辑是基于搜索+货架。大概两年前,其他平台的首页还充斥着各种五花八门的类目,那就相当于线下商场的货架。剩下的流量基本聚焦于搜索。

而拼多多当初甚至没有搜索,只有信息流式的商品展示。他的展示逻辑是完全基于推荐的。

如果把商品消费比作信息消费。

淘宝相当于腾讯新闻加百度搜索,两个世代的第一叠加。拼多多就是今日头条,他的内容是推荐分发主导的。

随着信息内容过载,消费时长增多。新闻门户模式效率太低了,搜索又被弱化了,因为用户更多的时间是处于无明确需求的状态,这时候他的注意力就是被推荐控制的。他自己也不知道想要什么,或者说并没有明确的需求。

类似的,因为物质的过度丰富,人们大多数时间处于什么都不需要买或者不知道自己需要啥的状态,推荐式的购物网站提前满足了用户的潜在需求。你去淘宝搜索比价的需求就显著降低了。

推荐引擎对于搜索引擎来说是一个截流者的角色。

当然,也许你会说,现在淘宝京东也开始增加推荐内容了。

是没错。但是自己革自己的命往往都不彻底,也很难,因为成长路径截然不同。

而且双方对推荐的理解也不同,有些推荐的出发点可能是为了平台利润,有些推荐的出发点就是为了帮客户省钱,后者虽然短期没钱可赚但是会带来客户的推荐分享,长期来看可能反而是最终赚钱的。

3.基于娱乐的错位购物目的

很多直男无法理解京东为什么打不过淘宝,因为当他想要什么,京东总是能够最快满足的,不像淘宝花里胡哨耽误时间。

如果说京东是个购物APP,淘宝是个购物顺带娱乐的APP,拼多多可能是个娱乐顺带购物的APP。

黄峥在财报中不止一次强调过,公司的核心任务是为客户创造互动娱乐,很多人可能以为就是做点小游戏让客户每天签到。其实不然,那些都是附加项,占便宜才是最快乐的事啊,最最快乐的事呢,则是拉上亲朋好友一起去占便宜。所以,如果你不能帮客户省钱,你所谓的快乐最终一钱不值。

这就是为什么拼多多要不顾一切去打造“省”的客户心智。

确定性和不确定性

对用户来说,电商的核心需求是多快好省。

现在“省”几乎是被拼多多独占的,而且有继续强化的趋势。省是四大需求的核心中的核心,尤其是在中国这样一个发展中国家。如果你不理解,就想想中国有6亿人月收入不足1000元的现实。

即便没有疫情影响,中国经济也处于降速通道,何况疫情不期而遇?

在这样的大环境下,你永远不用担心为大众省钱的购物网站是否有价值。

快是加分项,不是必须项。如果当初阿里早早投资自己的物流平台,他本可以把物流绑定在阿里平台上,那么其他快递公司将几乎无单可送无法生存,也许除了京东和顺丰吧。那其他电商平台要崛起就难上加难了。所以拼多多要感谢阿里,他一手扶起了中国的物流基础设施。拼多多海量低价的模式迅速做大了单量,眼下物流公司已经不可能放弃他。所以“快”这一块也是确定的,无须担心。

“多”和“好”是不确定的,尤其是“好”。对于拼多多来说,这两点不确定性其实大体上是一件事,就是“好”的不够“多”。一般的商品,拼多多上已经够多了,但是品牌类,尤其是大品牌商品,拼多多还不够,需要打消品牌方的疑虑和其他平台“二选一”的封锁,还有很长的路要走。

但是拼多多当下的业绩是基于这个不足存在而且更严重时创造的,所以这一切对他来说是增量,是机会。每增加一个品牌都是一笔增量。

随着经济增幅回落,品牌增加渠道势在必行,大众化商品、个性化弱的商品品牌大面积入驻拼多多只是时间问题,其他平台只能延缓进程,而无法真正阻止。

电商行业具备一定的垄断属性,基于消费者和供应商的双边网络效应,但是这种垄断属性并不是很强,而且显而易见的在弱化。实物电商的上游供应链是品牌商,今天的品牌商已经是一个全球化的概念,阿里巴巴也许能够对淘品牌和国内二线品牌挟天子(用户)以令诸侯(品牌商),但是对国际大牌和国内一线品牌则无能为力,所以华为小米苹果耐克阿迪安踏格力们是可以不受约束多平台供货开店的。

同时,电商平台在流量分配上属于下游,他本身的流量并不是很充沛,需要全网购买流量然后进行再分配。实际上,阿里巴巴长期扮演的就是这样一个流量二道贩子的角色。通过品牌广告和阿里妈妈平台。全网采购流量,导入到阿里的电商平台后通过直通车,佣金,钻展,活动坑位等等方式变现,低买高卖,赚的其实是流量批量采购的差价。

这里面有一块巨大的流量——社交流量——阿里巴巴是无法掌控的,他不可能阻止品牌方走向社交流量变现的重要渠道拼多多。

今天阿里巴巴还面临着另一个流量中心——短视频流量转向自产自销自建平台——的困境,所以他更无法掌控品牌方了。

但是有一类商品属于偏定制的个性化的,这种商品天然需要高毛利来养活,这跟拼多多整个的运行逻辑——海量低毛利模式——是相悖的。

比如定制西服,甚至服饰鞋帽时尚单品,都具有这个特性。

相对于单纯的“二选一”或是品牌顾虑,这种天然相悖的品类可能才是最难啃的骨头,也是拼多多在构建“多”和“好”时最大的不确定性。

毕竟服饰鞋帽时尚品类仍然是电商第一大类,而且是利润中心。

这类个性化的商品品类,比价难度大很多,这意味着百亿补贴对他作用要小很多。

也许随着供应链改造的深入,拼多多迟早会开始对相应品类做特殊处理,比如收购?唯品会或许是最佳标的,天然互补又气质接近,都是主打“省”起家的,拼多多主打标品白牌产品和个性化弱的品类,唯品会主打个性化强的品类。

预测篇:规模致胜 盈利无虞

短期来看,拼多多会集中火力拓展标品农产品食品等领域。中期来看,大概率会收购一家主打非标品的平台,你很难想象靠9块9的T恤能打出一片服装类目的江山。个性化商品和个性化推荐看起来完美搭配,其实是两码事。个性化商品通常都利用限量制造稀缺性,就不可能海量。女孩子害怕撞衫就像同行害怕被抄袭一样,你怎么指望她推荐周围的同事一人买一件?拼多多现在那一套逻辑在这些品类是很难发力的。没有错位的发力点就很难后来居上。

当然没有平台是完美的。即便在个性化品类拼多多有自己的潜在不足,也不影响它整体上行。因为他在绝大多数品类上都将具有无可比拟的优势。

基于过往季度业绩规律和当下的快递行业数据,我们预测二季度拼多多GMV在4500亿左右。货币化率维持在相对低位的2.6%,收入预计在117亿左右。对应的季度GMV增幅为91.8%左右,收入增幅在60.5%左右。

货币化率会在后面几个季度逐步恢复到3%左右,年度GMV预计在18500亿左右。年度货币化率维持在相对低位的2.75%,年收入大约509亿,较2019年增长69%。

年活跃买家数让将是2020年GMV增长的最重要推动力之一,我们维持预测2021年一季度拼多多买家数将超越阿里巴巴。双方将来都将服务国内10亿消费者。未来几年,客户年度消费额的提升将成为GMV增长的核心动能。

线上零售行业仍处在加速替代线下的进程中,随着整体零售规模扩大,线上零售占比提升,拼多多将成为实物电商领域最受益个股。

考虑到品牌大规模入驻终将到来,我们看好拼多多未来5年内年复合增长率超过40%,在2024年将成长为一个5.5万亿GMV规模的超大型线上零售平台。

对于这样的平台,盈利从来都不是一件值得担忧的事情。

温馨提示:以上内容仅供参考,不构成投资建议

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 风口浪尖弄潮儿·2020-07-14然并卵,盈利永远不可能2举报

- T20211213010·2020-07-14黄为啥离开一线?是成功了吗?还是看不到成功?点赞举报

- 番茄男人·2020-07-14接着吹,再吹大一些!!!1举报

- 不可名状·2020-07-15pdd,多多点赞举报

- 复兴计划·2020-07-14有时候确实要看势头点赞举报

- Alexnz·2020-07-15好文👍点赞举报

- FAN777·2020-07-15好文章!点赞举报

- 蒙面锦织圭·2020-07-15继续吹点赞举报

- faysl·2020-07-15学习点赞举报

- hongfei·2020-07-14穷人太多点赞举报