买遍全世界篇二,适者生存!达尔文投资组合

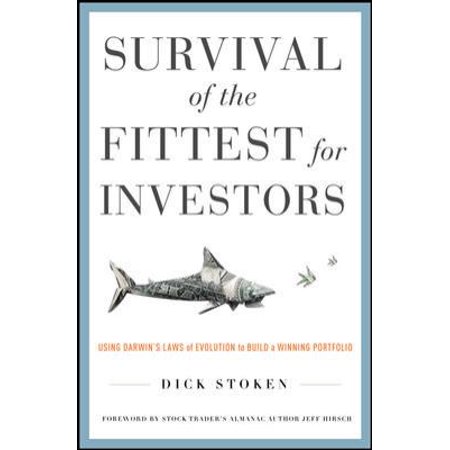

谁创建了达尔文投资组合?

达尔文投资组合的创造者迪克·斯托肯是美国战略资本管理公司总裁。并且是世界上最大的折扣商品经纪公司Lind-Waldock(现为MF Global)的创始人,他在31岁时实现财务自由,成为一名全职金融作家。其投资生涯中惊人的交易成功被海量媒体报道,并获得了各种奖项的认可。

本组合首次在迪克·斯托肯著作《适者生存:利用达尔文进化规律建立获胜的投资组合》一书中公布。

斯托肯认为:就像动物王国由许多物种组成一样,当今的金融市场也是由遍布全世界的众多独立参与者组成,所有参与者都共同影响着整个系统。

本书介绍了一种战术型组合,它告诉你在哪里可以找到以及如何跟踪这些市场背后的演化不稳定性。它展示了如何通过深入的洞察力和强大的算法,遵循简单的进化原理,在瞬息万变的市场中生存和发展。

达尔文投资组合中有什么?

达尔文投资组合将钱分为三个相等的部分(每份占比1/3)。每一份都包含两类资产:进攻资产,防御资产。

第一份:进攻资产:股票;防御资产:中期国债。

第二份:进攻资产:黄金;防御资产:长期国债。

第三份:进攻资产:房地产;防御资产:中期国债。

而每一份进攻与防御资产的具体分配规律为:确定进攻资产的2个通道价格,当进攻资产的收盘价高于上通道价格时,持有进攻资产;当进攻资产的收盘价低于下通道价格时,卖出进攻资产改为持有防御资产。

具体三份资产通道价格定义为:

第一份,当股票收盘价格高于其最近六个月的最高价格时,持有股票资产。当股票收盘价格低于其最近一年的最低价格时,卖掉股票改为持有防御资产中期国债。

第二份,当黄金收盘价格高于其最近一年的最高价格时,持有黄金资产。当黄金的收盘价格低于其最近六个月的最低价格时,卖掉黄金改为持有防御资产长期国债。

第三份,当房地产收盘价格高于其最近六个月的最高价格时,持有房地产资产。当房地产的收盘价低于其最近一年的最低价格时,卖掉房地产改为持有防御资产中期国债。

历史上达尔文投资组合表现如何?

又到了喜闻乐见的历史回测时期。

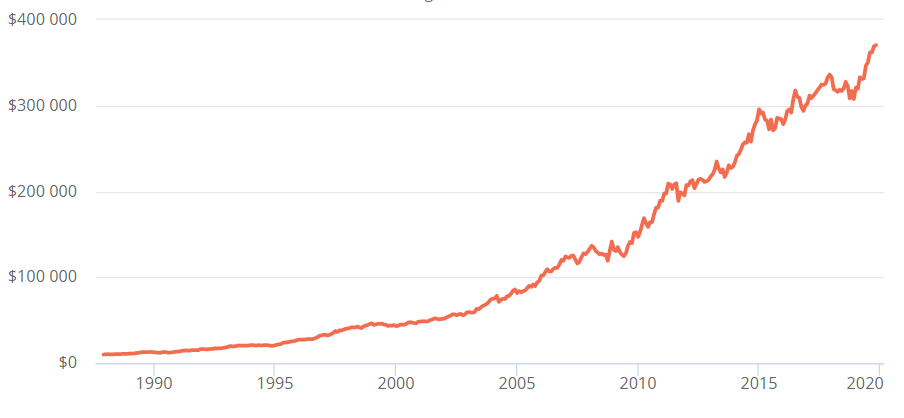

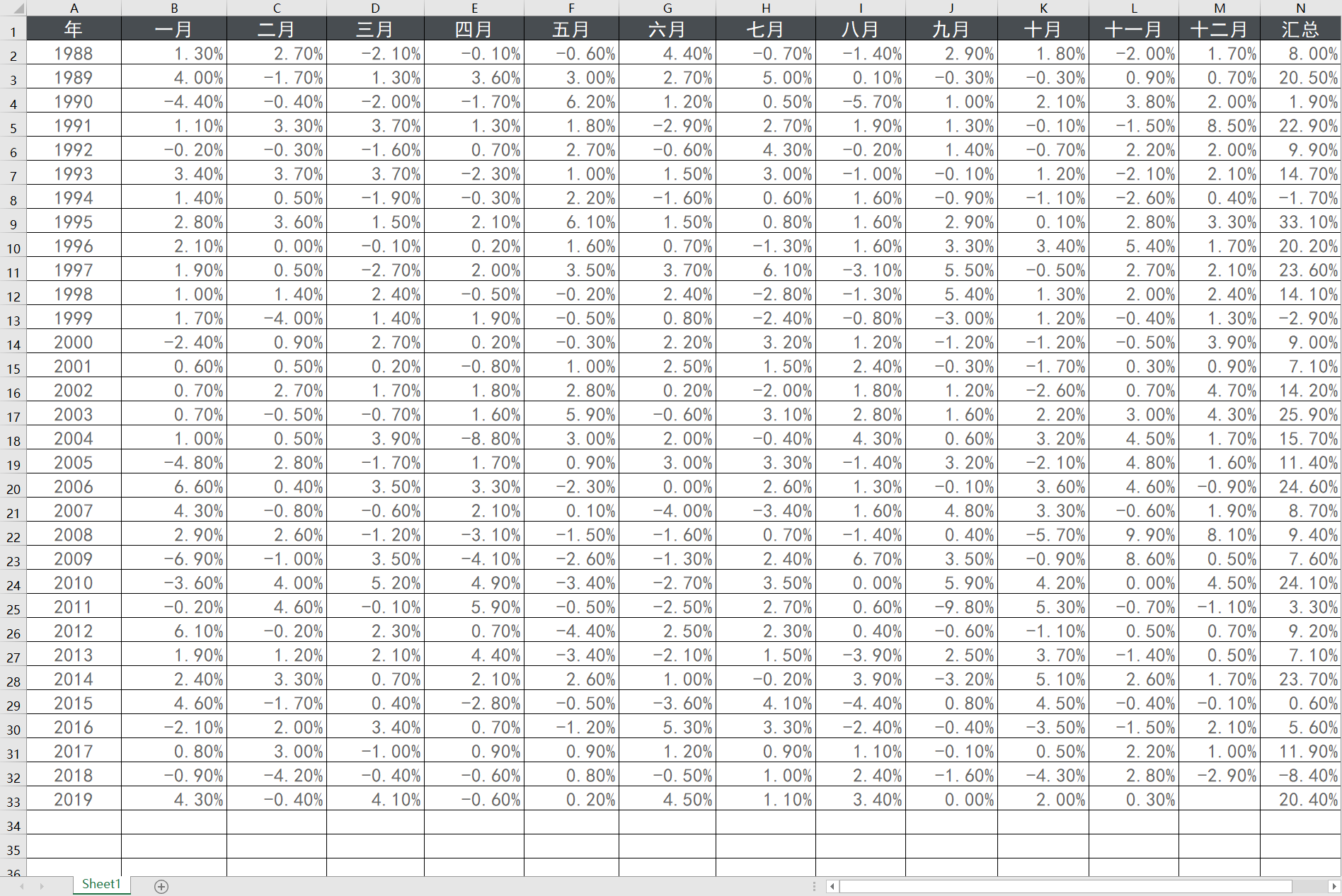

历史收益数据如图:

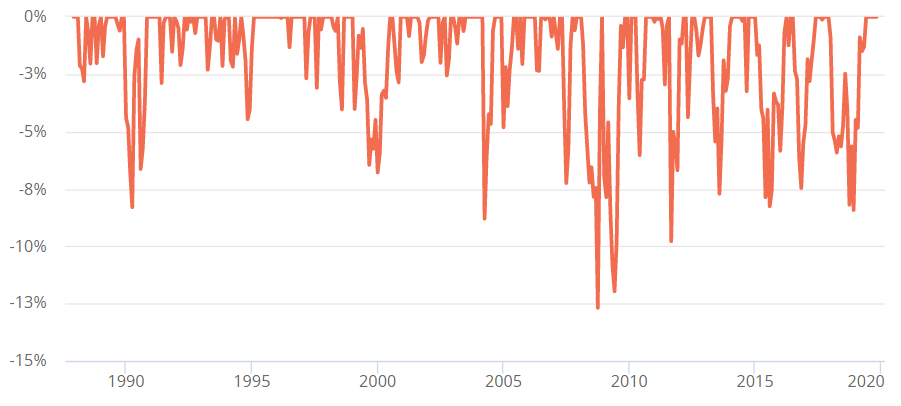

历史回撤数据如图:

相关统计数据:

基于1988年至今数据

年度回报:12%

年度波动率:9.1%

夏普比率:0.98

最大回撤:-12.7%

最长恢复时间:17个月

月度胜率:65.2%

最佳月份回报:9.9%

最差月份回报:-9.8%

具体月份收益数据:

达尔文投资组合的内在逻辑?

虽然斯托肯的著作一直致力于把策略的成功要素与达尔文进化论联系起来。但是这样的逻辑陈述基本上已经超出了我们传统的以经验为导向的交易方法范畴。对我们来说,还是要弄清楚是什么原因导致该组合在历史回测中表现优异。

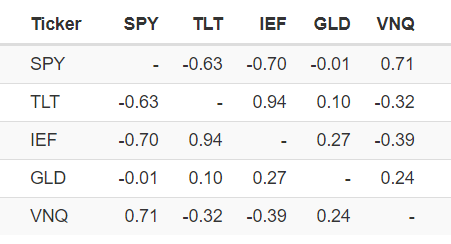

1,低相关性依然是投资组合表现良好的大杀器。

数据中,1为完全相关,-1为完全不相关。上图显示了组合资产的年度相关性,可以清楚的看到,每份组合的进攻/防御产品呈现负相关状态。

2,达尔文组合创新的提出了价格通道概念,对进攻资产的突破价格买入,跌破价格卖出逻辑已经具备了初期的动量逻辑模型。所谓动量,大家可以理解为马太效应,强者恒强。这一基本因素支撑起整个战术型投资组合的半壁江山。具体动量因素将在后面纯动量战术组合模型中详细介绍,这里不多赘述。

3,根据达尔文组合的进出规则,我们可以明显的看出,对于股票/房地产类资产,规则更容易进入(只要高于过去6个月价格通道)。而对于黄金资产,则更难进入(需要高于过去一年价格通道)。作者这么分配背后的逻辑是,对于股票和房地产等资产,市场由于长期固有的看涨偏见,所以获得更多的分配时期。而对于黄金来说,大家更重视它的防御属性,所以更难进入,并且一旦进入,说明市场已经进入极端状态,对整体资产起到保护作用。而事实上,策略也确实完成了这项任务,回看一下2008年金融危机,标普指数下跌50%以上,而达尔文组合逆势上涨9.4%。

如何建立达尔文投资组合?

除非特殊情况,否者笔者所有投资组合都以ETF指数基金构建。

对于达尔文投资组合来说:

第一步:

把资金平均分为三份

第一份:进攻资产: $标普500ETF(SPY)$ ;防御资产: $债券指数ETF-iShares Barclays 7-10年(IEF)$

第二份:进攻资产: $SPDR黄金ETF(GLD)$ ;防御资产: $债券20+美公债指数ETF-iShares Barcla(TLT)$

第三份:进攻资产: $不动产信托指数ETF-Vanguard(VNQ)$ ;防御资产: $债券指数ETF-iShares Barclays 7-10年(IEF)$

第二步:

第一份,当SPY收盘价格高于其最近六个月的最高价格时,持有SPY。当SPY收盘价格低于其最近一年的最低价格时,卖掉SPY改为持有防御资产IEF。

第二份,当GLD收盘价格高于其最近一年的最高价格时,持有GLD。当GLD的收盘价格低于其最近六个月的最低价格时,卖掉GLD改为持有防御资产TLT。

第三份,当VNQ收盘价格高于其最近六个月的最高价格时,持有VNQ。当VNQ的收盘价低于其最近一年的最低价格时,卖掉VNQ改为持有防御资产IEF。

第三步:

按照自己设定的时间段重新平衡三份资产为1:1:1(可以是资产变动期平衡,可以是月度平衡,也可以是年度平衡)本文回测数据按照资产变动期平衡。

截至到2019年10月,当前具体分配为:

$标普500ETF(SPY)$ :33.3%

$SPDR黄金ETF(GLD)$ :33.3%

$不动产信托指数ETF-Vanguard(VNQ)$ :33.3%

写在最后的话!

达尔文投资组合在历史上成绩辉煌,策略逻辑简单,并且绝对收益与风险调整收益在目前本人各类实盘跟踪策略中表现良好,但是,依然要注意两方面事项:

1, 由于策略以美国国债作为防御资产,所以变相会受到全球利率的影响,当利率上升时,策略可能会不太有效,毕竟在历史上我们经历了漫长的利率下降年代,甚至当前很多国家已经进入了负利率时代。

2, 由于黄金在本组合分配中占有很重要的地位,平均算下来,组合在历史上会分配大约15%的黄金敞口。而由于黄金并不是生产型资产(自身可以创造价值),所以很多投资者,尤其以巴菲特巴老为首,认为黄金并不值得持有。这是一个见仁见智的问题,比如桥水大佬达利欧就旗帜鲜明的支持黄金。所以,一切回到的每个交易者自己,你是否认可黄金作为资产的一部分,并做出符合你们自身逻辑的选择。

谢谢观看!我是小喵,一只全球买买买的配置喵!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。