Twilio:云通讯行业的领头羊(下)

承接上篇,本篇将深入分析Twilio公司的盈利情况,并进行估值探讨。$Twilio Inc(TWLO)$

5. 公司财务

5.1. 收入分析

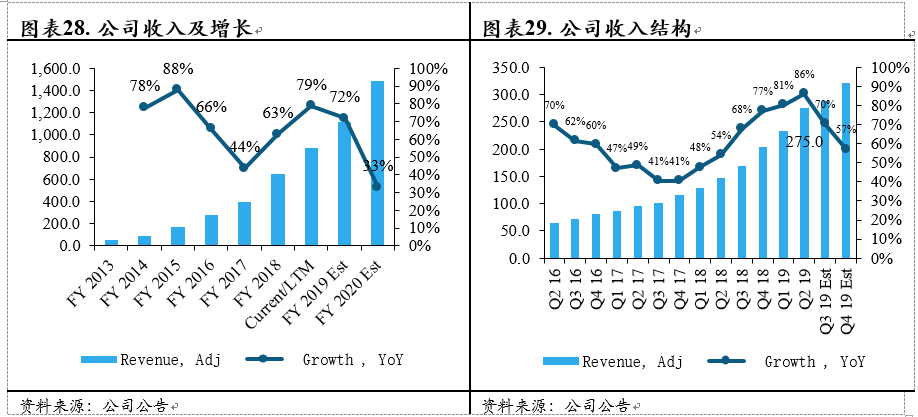

从收入来看,公司18年以来处于收入的高增长期,19年由于收购并表的原因,收入增速激增至72%。从季度数据来看,公司18年收入开始爆发,19年叠加了SendGrid的业绩增速上移,不过即使剔除SendGrid的收入,公司今年二季度仍旧能够实现67%左右的增长。

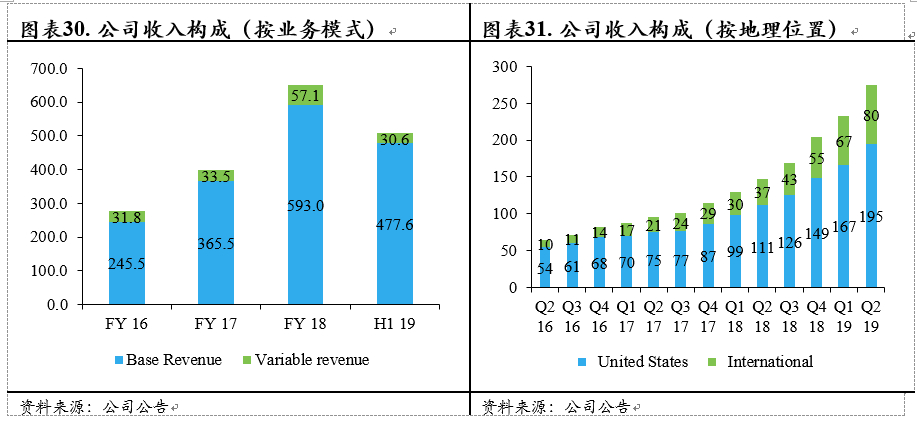

从收入结构来看,公司收入可分为Base以及Variable。Base主要指12个月以上合同期的客户收入,Variable则指的是其他收入。从目前的收入结构来看,公司大部分收入均来自于12月以上合同期的收入。从地理分布来看,公司国际市场的开拓正处于加速期,目前公司19Q2的收入中,有29%来自于美国以外的地区,相对于18Q2的25%,以及17Q2的20%均有一定的提升。

5.2. 成本分析

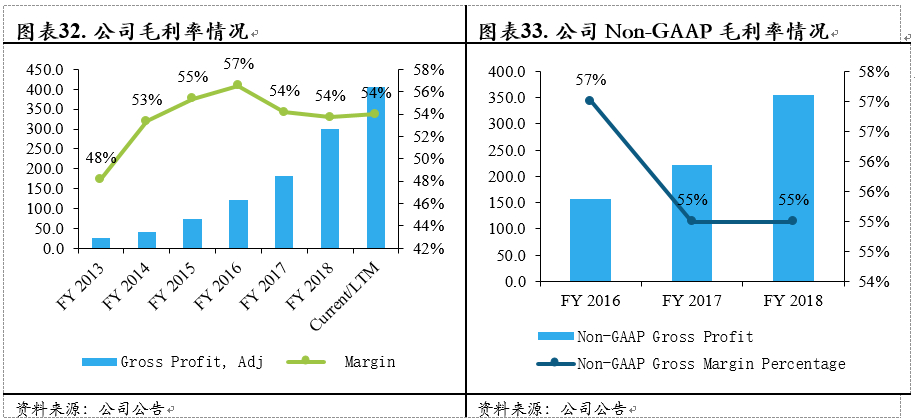

从成本来看,接上文的分析,公司目前成本处于行业内较为一般的水平,相较于云计算行业而言,公司54%的毛利率远低于行业平均的70%,即使在Non-GAAP口径下,公司毛利率也仅有55%。而公司的主要成本来自于向电信运营商购买网络服务以及向IaaS企业购买算力,基本是属于可变成本,下降空间有限。

5.3. 费用分析

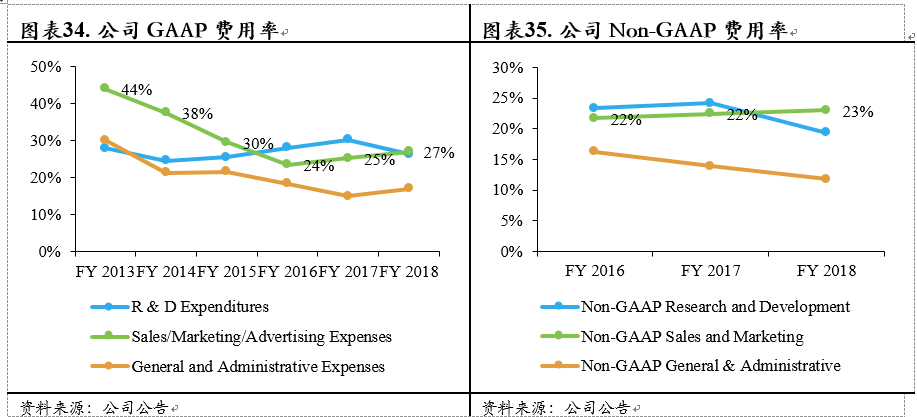

在GAAP口径下,公司三费比率在2016-2018期间保持稳定,没有体现出公司收入快速增长所带来的规模效应。Non-GAAP口径下也是如此,虽然相对于GAAP口径大幅下降,但是16-18年间费用率并没有随着收入增长大幅而明显降低,反而销售费用率还呈现上涨趋势。

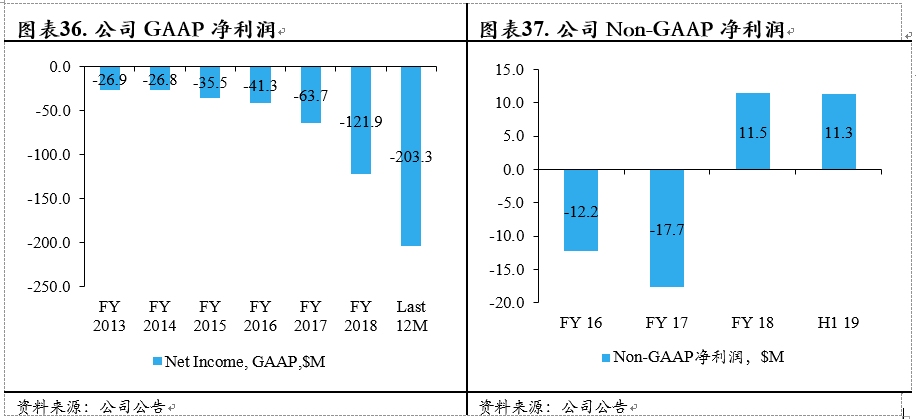

5.4. 利润分析

利润方面公司GAAP口径下虽然仍处于亏损状况,但是在剔除股权激励以及提前计提的折旧摊销以后,公司Non-GAAP净利润已经在18年实现扭亏为盈,同时19H1的净利润已经接近于18年全年的水平。年化视角下,今年公司Non-GAAP将实现近100%的增长。

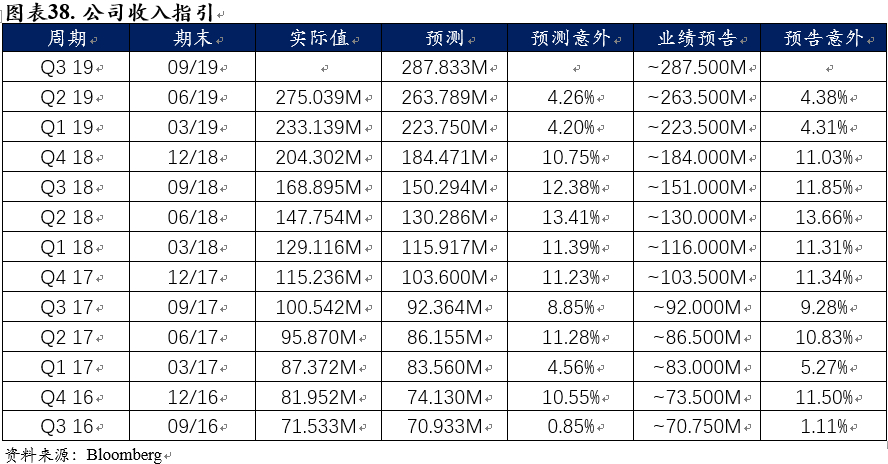

5.5. 收入指引

根据收入指引,公司过去4个季度能够实现4%左右的surprise,公司下一季度的业绩指引增速为70%,市场一致预期增速为71%,即使剔除并表所带来的约20个点的提升。全年来看,公司下一财年收入指引增速为72%,考虑到行业的高增长以及并购带来的业绩增厚,预计公司下一季度收入还是能够实现超预期。

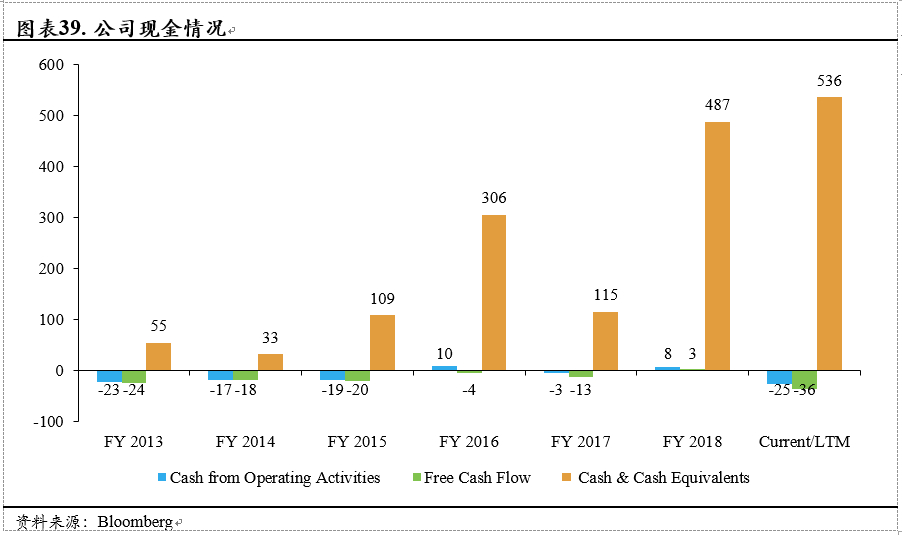

5.6. 现金流分析

2016年IPO以及2018年增发后,公司现金流得到了显著的补充。另外公司2018年自由现金流以及经营现金流均由负转正,2019年虽由于并购产生一定的流出,但公司整体现金流状况良好。

6. 估值分析

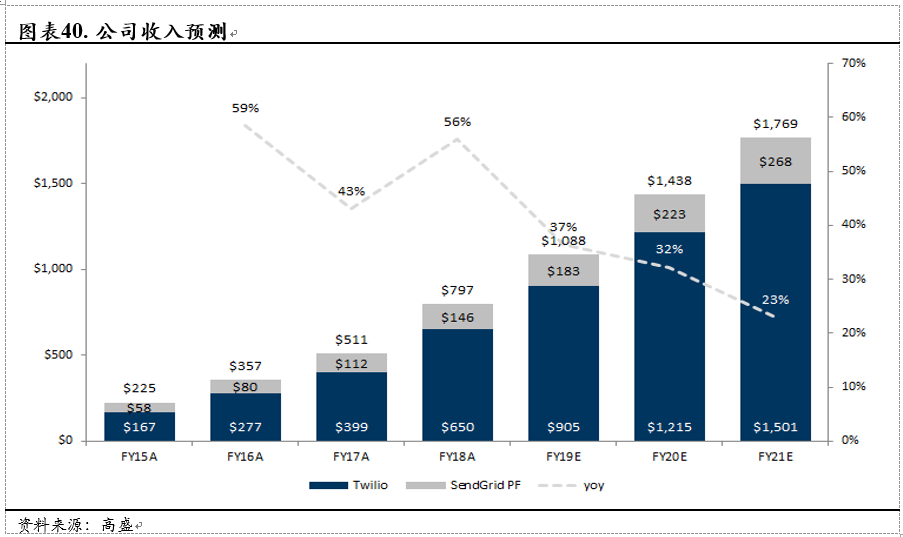

由于并购标的SendGrid 19Q2的收入增长环比快速下滑,其成长逻辑还有待进一步验证,我们采取分步估值法,SendGrid参照其收购价格18亿美元进行估值。Twilio则根据高盛的预测,基于2019年的预测值9.05亿美元收入以及2020年34.25%的收入增长预期,给予19年收入17倍的PS。

参考卖方分析的目标价,目前有14家非关联方投行给予公司买入评级,一致目标价隐含的涨幅为18.6%。基于我们的研究,我们认为公司目前价格处于合理区间。

本文来自基岩研究院—Eason

免责声明

报告的全部内容只供做参考之用,并不构成投资建议,也并非作为买卖、认购股票或其它金融工具的保证。基岩研究院对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。投资者依据本报告提供的信息进行证券投资所造成的一切后果自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- __7776_7779·2021-03-18牛。点赞举报

- 黑色枪骑·2019-11-01不错点赞举报

- 荒野侦探·2019-10-31专业。点赞举报

- ddhjnh·2019-10-31cf点赞举报