疫情让亚马逊更加强大

在疫情让大部分企业面临空前业绩压力之际,亚马逊成为了少数股价创出新高的公司,近期不乏有分析师将亚马逊未来三年的目标价上调至4000美金。过去亚马逊一直强调自己是一家注重未来的公司,本次疫情对亚马逊的影响究竟怎样?后疫情时代的亚马逊关注点又在哪里?

投资要点

疫情期间亚马逊业绩弹性比国内电商空间更大

疫情加速消费者从实体转向线上,亚马逊具备类似于阿里的市场份额和云业务体量,领先优势更大于阿里,同时又兼顾京东自营的优点,在疫情期间这样的业务结构有着天然的优势。

关于疫情对亚马逊业绩影响的判断

1)Q1收入可能超出市场预期(vs 730亿美元),疫情带动亚马逊电商市场份额扩张,也会进一步带来长期收入的增长。

2)互联网使用量增加拉动云业务需求,云设备使用率的提升增厚AWS的利润率,云的利润又进一步支撑亚马逊自由现金流。

3)Q1利润不太可能达到预期(vs 44.9亿美元),来自成本端的压力可能大于云业务利润率的改善,主要包括:3.1)物流成本激增,类似于15年;3.2)亚马逊为减少疫情感染增加的费用;3.3)广告销售下降风险,中小企业是亚马逊广告的主要买家,这一点类似于疫情对阿里巴巴利润的影响。3.4)AWS的利润率则改善,会在一定程度上抵消零售部分的影响。

关于亚马逊自由现金流

市场可能并不会要求亚马逊在这个时候利润有多出彩,亚马逊也一直在财报中强调自己是一家注重未来的公司,并且建议投资者用自由现金流估值。我们预计疫情对自由现金流的冲击不会很大,主要基于两个方面:1)AWS是亚马逊自由现金流主要来源,目前看云业务需求是扩张的;2)亚马逊所擅长的营运资金管理有助于自由现金流的稳定。

主要观点

1)参考国内电商,与短期利润受到冲击相比,投资者可能更关注疫情对需求的影响。

2)云需求的扩张和在线采购率的提升趋势可能会在疫情结束后持续一段时间;亚马逊高利润的云业务加速增长以及电商市场份额的扩张大概率可以带来长期运营收入的增长。

3)即便出现疫情持续时间超预期的情况,也会放大亚马逊市场份额扩张的优势。

风险提示

- 亚马逊的风险更多来自工厂供应链中断对产品选择的潜在影响。因为受疫情影响的电商业务大部分依赖依赖实体生产和配送。疫情期间可能出现产品采购困难的情况。

- 物流成本上升超预期,疫情期间无法预料的的物流混乱影响收入

- 送货延迟等问题

正文部分

一.亚马逊和阿里、京东有什么不同?为什么亚马逊的业绩弹性更大?

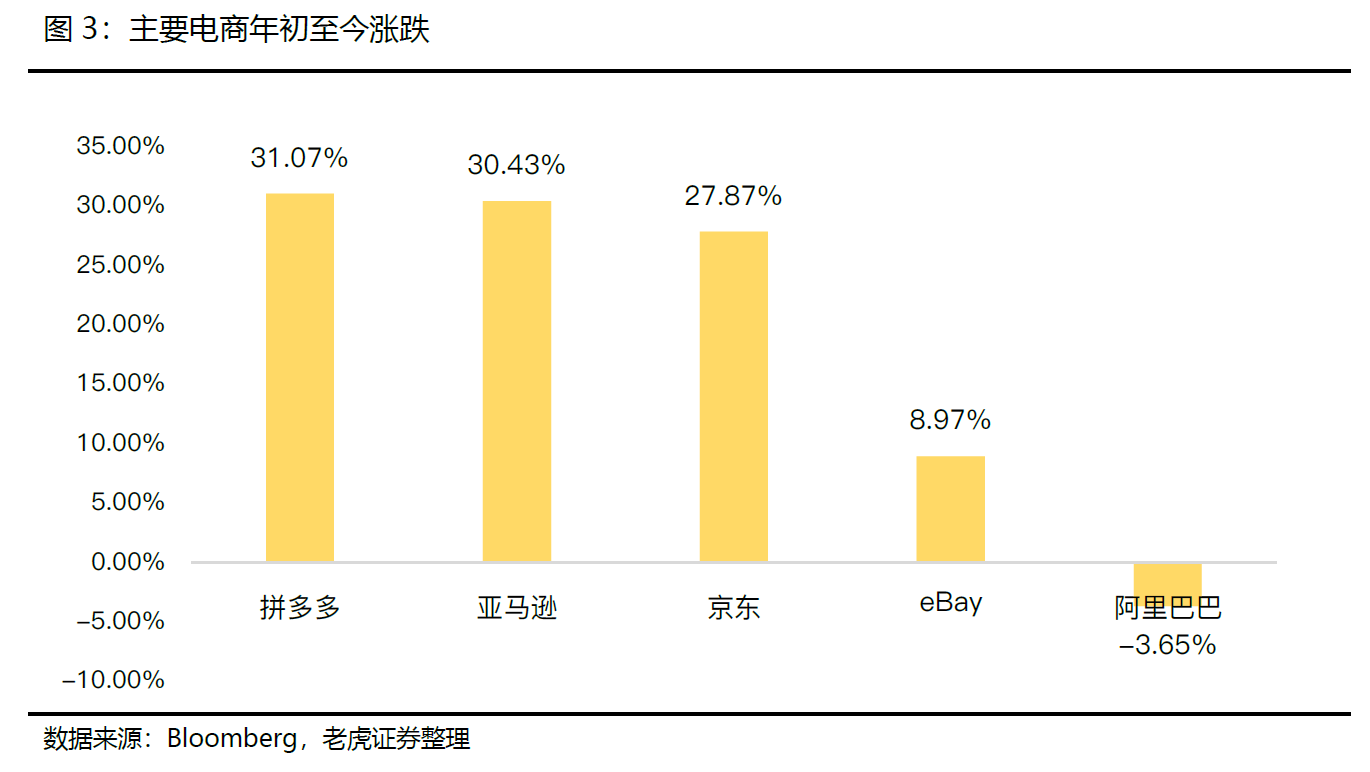

在电商行业中,我们发现今年以来,每一个创新高的公司都有着相对充分的逻辑。

亚马逊具备类似于阿里的市场份额和云业务体量,领先优势更大于阿里,同时又兼顾京东自营的优点,疫情期间这样的业务结构有着天然的优势。不用特别担心市场份额和现金流问题。

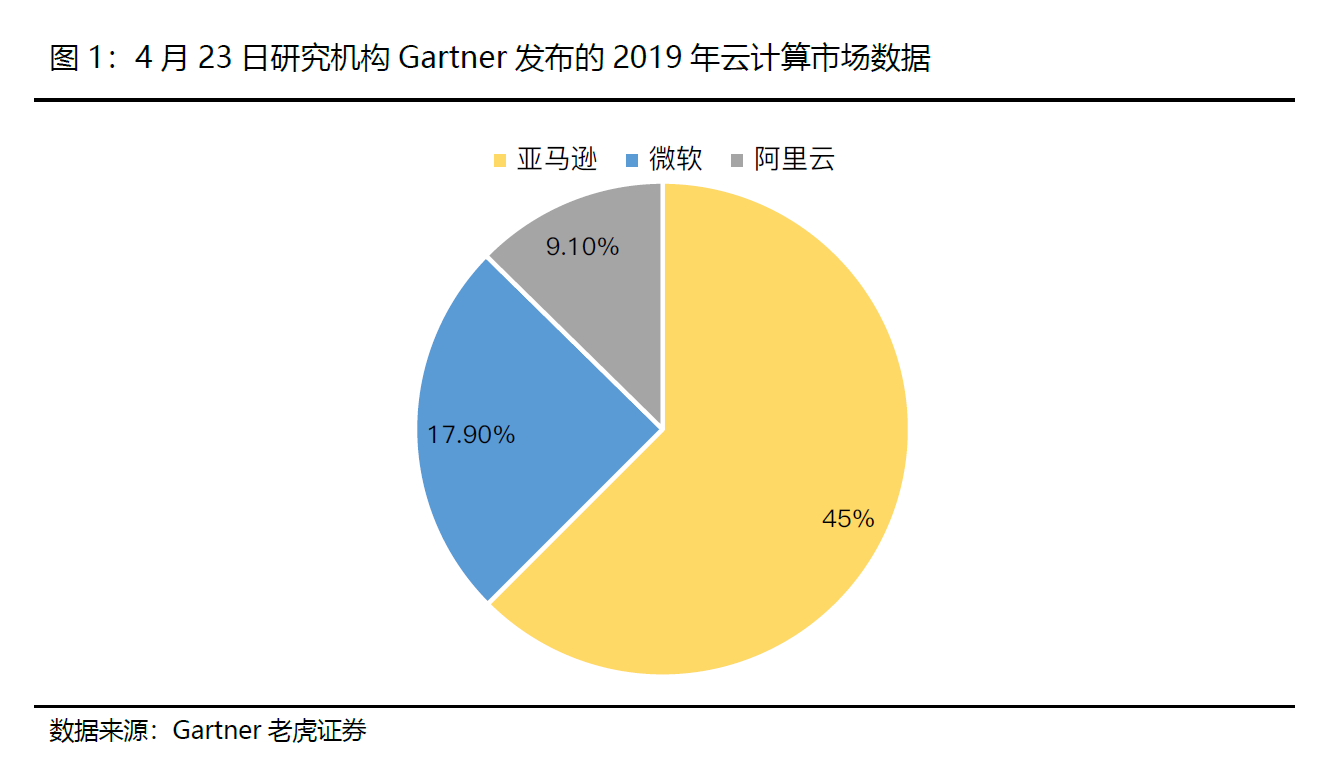

相同点更多体现为业务结构上的优势,1)业务类型上亚马逊$(amzn)$相当于中国的阿里$(baba)$,两家都有电商和云,且电商的份额基本都超过一半,而云业务方面,亚马逊在北美地区占据主导,阿里则称霸亚太地区。2)电商业务上,亚马逊具备自营和第三方业务,这点和京东$(jd)$具有一定的可比性。亚马逊受疫情期间物流的影响相对少一些。

疫情期间亚马逊线上消费订单出现了集中增长的背后,对应的可能是成千上万小型零售商的关闭潮。与亚马逊相比,而阿里还要面临下沉市场虎视眈眈的对手。

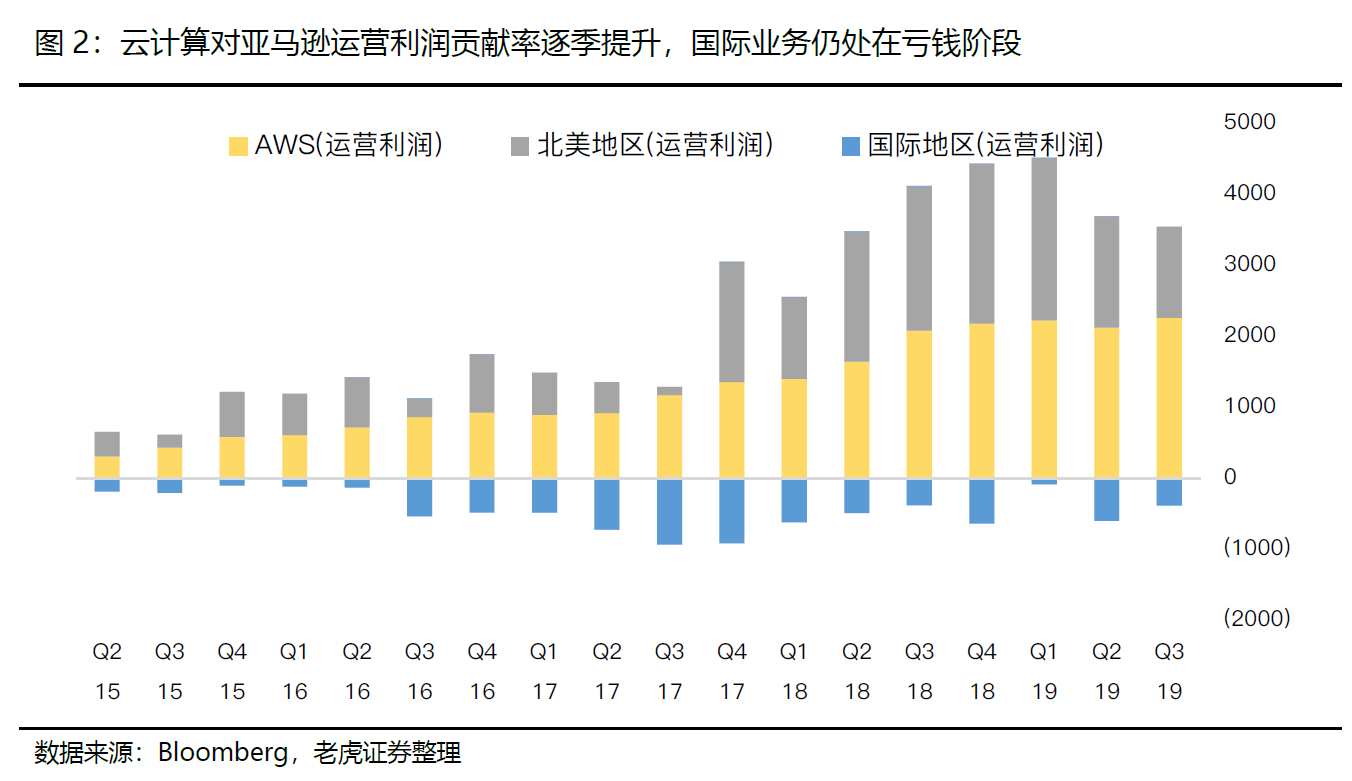

2)亚马逊的主要利润来自AWS(占比66%),这部分业务贡献了亚马逊大多数自由现金流疫情期间云需求增加,让亚马逊几乎不用特别担心现金流的问题。

1)4月以来亚马逊订单激增,新增雇佣了17.5万名工人,疫情带动了杂货类需求,但雇佣工人,加上物流成本增加会影响上半年利润。亚马逊在2015年4季度曾经历过类似情况,当时其物流能力不能满足需求,导致成本飙升。

2)亚马逊为减少疫情感染增加费用;如果疫情持续影响物流,临时加薪以及对现员工增加5亿美金的补偿成本和更多的招聘支出可能超出预期。

3)广告销售下降风险,这部分类似于疫情对阿里巴巴利润的影响。中小企业是亚马逊广告的主要买家,目前已经有不少公司正准备通过视频和电视进军广告业。疫情会降低这一领域的盈利能力。估算广告收入大约占亚马逊零售收入的1/3,这些成本会拖累零售业务营业利润下降。

没有云服务没法在网上卖商品,疫情释放云业务利润

云需求释放,在家办公和在线使用的情况下,云计算的利润可能会得到提振,会在一定程度上抵消零售部分的影响。

疫情期间互联网使用量上升,比如在线会议、企业云这些增加的流量都会提高亚马逊云基础设施的使用率,所以云业务的利润实际上应该是增厚的。

我们认为云业务增速和利润率应该超过预期。具体的估算为:

1)亚马逊AWS云服务营运利润率扩张超过100个基点;

2)亚马逊服务器使用率每增加1%,大概可以节约数千万美元的成本;

3)Q1服务器折旧的会计处理变化(折旧期限由3年变成4年)预计将为亚马逊增加23亿美元的利润,其中大部分来自云业务。

这次利润很难超预期,但市场可能并不会要求亚马逊在这个时候利润有多出彩,另一方面,亚马逊所擅长的营运资金管理可能也会弥补这方面的不足。

我们认为,云业务的扩张可能比较难以抵消供应链中断、加上卖家库存问题以及云业务的激烈竞争而损失的广告收入。

对盈利的担忧并非没有,尤其是在电商高速成长的后期,比较典型的案例可以参考$拼多多(PDD)$Q3季报时,在用户保持较高增速后依然大跌,因为市场除了要求拼多多用户要高增长之外,还要求盈利要改善、变现率要提高。但当前疫情之下,我们认为主流投资者对这部分的担忧应该不是很大。主要的考虑有两点:

1)疫情期间增加的成本大部分类似于一次性计提的费用,区别在随着疫情的扩散,这种计提可能要持续2-3个季度,但这可能不会是长期投资者在投资中的重点考量因素。

2)也可以参考国内电商疫情期间牺牲阶段性收入,缓解商家现金流压力,比如阿里巴巴减免商家上半年服务费,$美团点评-W(03690)$也提供专项扶持基金支持商家,短期看这些操作虽然令财务承压,但本质上是公司放眼长远的体现。而且在财报后,市场也给出了积极的反应。

亚马逊财务的独特性

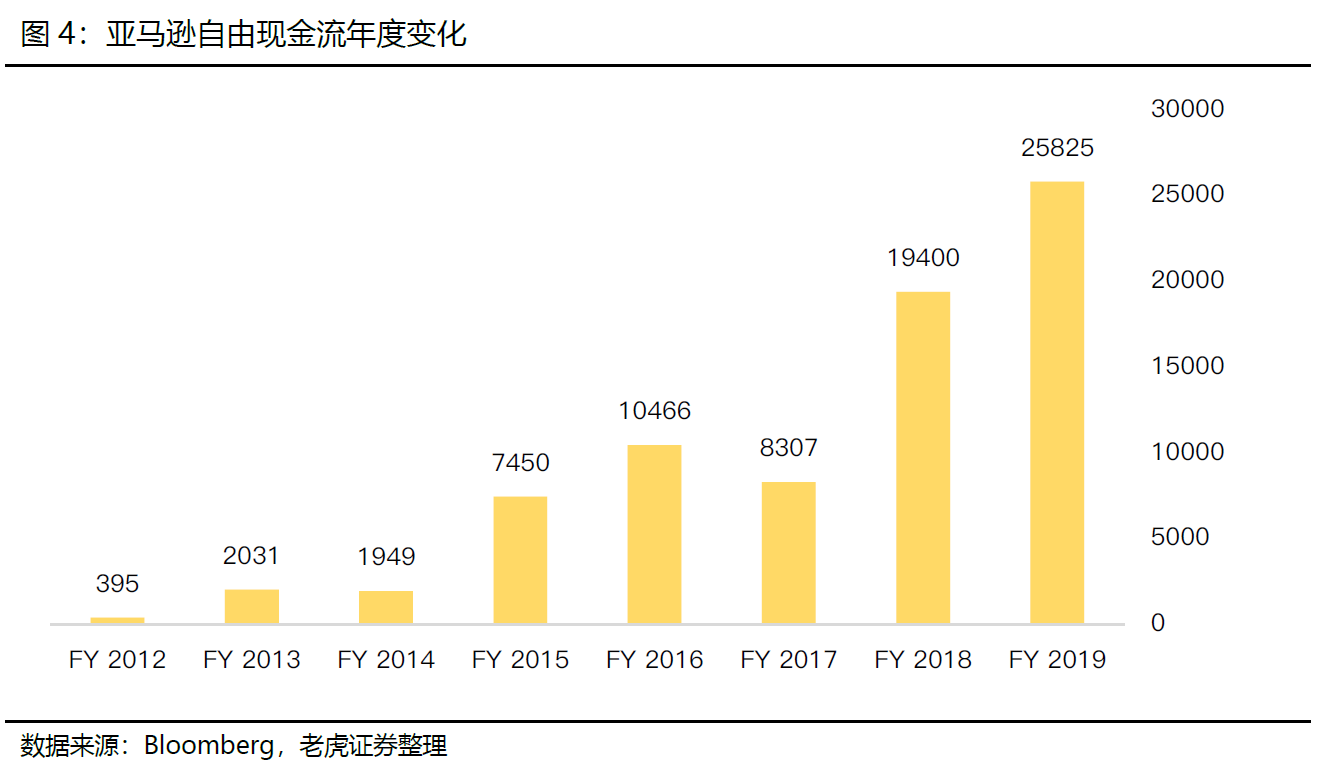

亚马逊一直强调自己是一家注重未来的公司,并且建议投资者用自由现金流估值,FCF自从14年以来大概翻了十几倍。

自由现金流的来源

自由现金流指的是公司在维持自身业务发展和再投资之后可以回报给股东的现金流量。亚马逊虽然主要业务是电商,但海外电商还处在亏损阶段,实际上AWS的利润才是自由现金流的主要来源。

自由现金流的作用

亚马逊是在亏损中快速发展,并获得高估值代表,通常对于扩张但又亏损的企业估值方法多见于用户数、流水等非财务性指标,也有变现率、单价价这样的经营性指标。公司在财报首页即强调自由现金流的重要性,并建议用FCF估值,算是引领了亏损互联网企业估值的发展。

亚马逊从2015年开始盈利,自由现金流一直表现优异。从下面的公式可以看出,资本性支出对现金流的影响为负,但是折旧和摊销并不影响现金流则需要加回。

自由现金流量=息税前利润-税款+折旧和摊销-营运资本变动-资本支出

1)租赁形式折旧不变但减少了资本性开支。折旧相关的指标是固定资产,对于一个企业,过往投入的重资产已经是沉没成本,在当年的资本支出中已经减掉,在未来的折旧则是需要加回。

由于亚马逊运营的大部分不动产(仓库、数据中心)都是采用租赁形式,因此只需要计提折旧,租金不是购买,并不算在资本性支出里。所以过去亚马逊的自由现金流实际是大于净利润的。

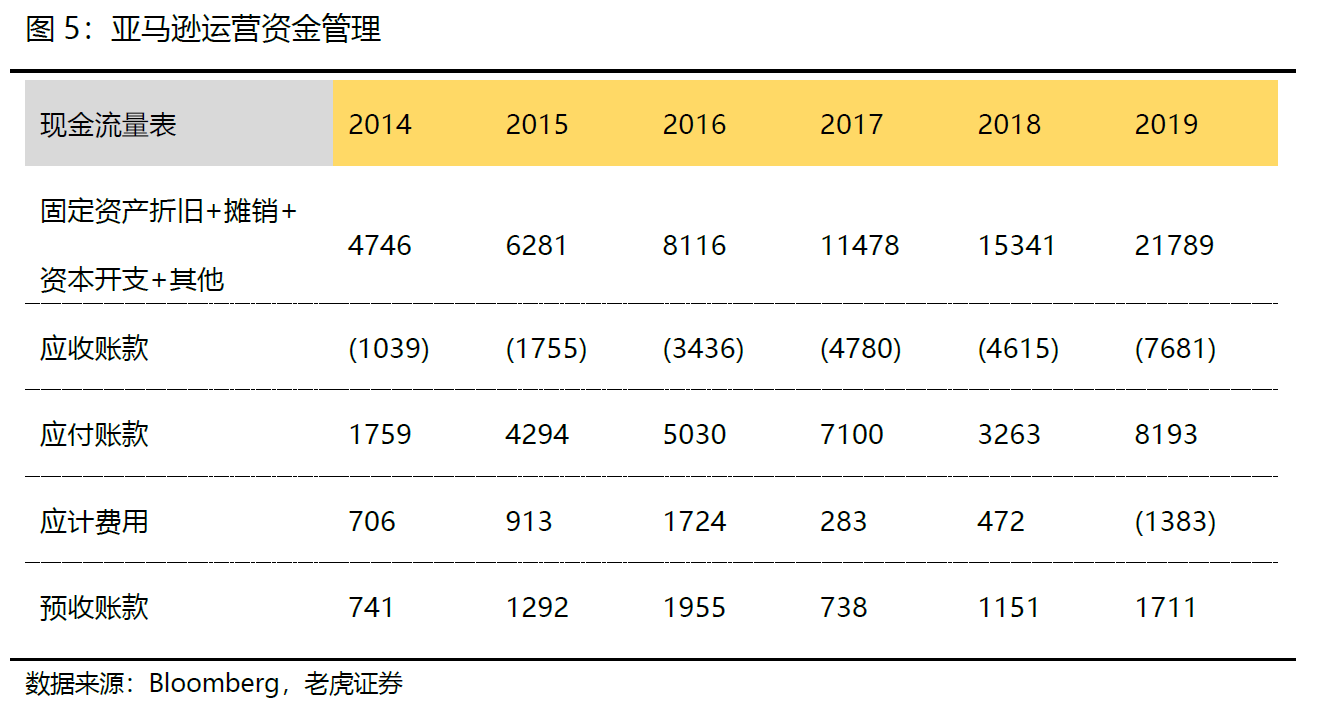

2)亚马逊有较强的营运资金管理能力。营运资本变动指的是流动资产总额减去各类流动负债后的余额,主要涉及的是应收账款(资产项)和应付账款(负债项),亚马逊应收账款逐年减少,应付账款逐渐增加反应的就是亚马逊在产业链上的议价权,亚马逊可以较大程度占用上下游的现金流,控制自由现金流的波动。

1)短期利润受到冲击,但对自由现金流影响有限,参考国内电商,投资者可能更关注疫情对需求的影响。

2)云需求的扩张和在线采购率的提升趋势可能会在疫情结束后持续一段时间;亚马逊高利润的云业务加速增长以及电商市场份额的扩张大概率可以带来长期运营收入的增长,增厚自由现金流。

3)即便出现疫情持续时间超预期的情况,也会放大亚马逊市场份额扩张的优势。

风险提示

- 亚马逊的风险更多来自工厂供应链中断对产品选择的潜在影响。因为受疫情影响的电商业务大部分依赖依赖实体生产和配送。疫情期间可能出现产品采购困难的情况。

- 物流成本上升超预期,疫情期间无法预料的的物流混乱影响收入,

- 送货延迟

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

对此结论表示存疑