A股“捡漏达人”亿帆医药:好运会一直都在吗? | 独立评级

作者 | 市值风云

流程编辑 | 小白

“

亿帆医药是一家命特别好的公司,它原本只是安徽省一家普通的医药流通企业,赚点跑腿钱,恰好碰到命途多舛业绩稀烂的鑫富药业,于是在2014年大牛市刚刚启动的时候借壳上市,又恰好碰到鑫富药业的主营产品泛酸钙价格暴涨,财源滚滚大发其财。

”

在心灵鸡汤里经常可以看见这么一句话:选择比努力更重要。风云君一般不相信鸡汤,但上市公司研究得多了,发现这句话还是很有道理的。

A股原来有一个叫鑫富药业的公司,2004年上市,做的是泛酸钙生意,号称是全球最大的泛酸钙生产商,产能占到全球总产能的40%以上。泛酸钙是一种精细化工产品,属于原料药,主要用于医药、食品及饲料添加剂。

这哥们也是点儿背,上市之后泛酸钙产品的价格下跌,且持续低迷,所以鑫富药业的业绩是一落千丈,虽然2007年业绩有过短暂的回光返照,但是没用,公司很快陷入了亏损。

2010年和2011年,公司连续两年亏损,随后被ST,一不留神就要退市了。2012年,公司靠财技(投资收益和营业外收入)保住了壳,2013年,实际控制人过鑫富坐不住了,开始谋划卖壳。

这时候,一家叫亿帆医药(002019.SZ)的公司出现了,愿意借鑫富药业的壳上市。双方一拍即合,亿帆医药于2014年完成借壳,这个过程中,甚至一分钱买壳费都没给。

亿帆医药这一英明的选择,给其老板程先锋带来了巨额的收益,而鑫富药业的老板过鑫富,恐怕要后悔一辈子。

一、意外捡漏,开启并购

亿帆医药原本是安徽的一家医药流通企业,靠做医药代理起家,这一行利润微薄,毛利率甚至不到2个百分点,赚的都是辛苦钱。后来亿帆医药靠代理了几个独家品种,比如海南海灵的头孢他啶、沈阳金龙药业的阿奇霉素颗粒(Ⅱ),才慢慢有了些利润。

2014年,亿帆医药的借壳时机选得极好,可以说是撞了大运。在亿帆医药借壳前,鑫富药业的主营产品泛酸钙价格低迷,公司长期处于亏损状态,而亿帆医药借壳之后,泛酸钙行业一扫长期的阴霾,价格一路飙升,公司业绩高歌猛进。

2016年至2019年,主营业务为泛酸钙的杭州鑫富科技有限公司的净利润分别是4.3亿、10.76亿、5.58亿、6.72亿,四年赚了超过27亿!泛酸钙简直成了公司的摇钱树。

另外,亿帆医药借壳上市的时间大概在2014年9月,这个时间点正好是14年下半年到15年上半年那波疯狂的牛市刚刚启动之际,亿帆医药一上市就碰上大牛市,股价蹭蹭蹭地往上涨。

业绩上升叠加市值猛增,公司开始具备了对外扩张的资本。前面我们说过,亿帆医药这家公司主要是做医药流通的,这个行业技术含量底,利润率也低,基本上是帮生物制药公司打工的,唯一的优势是,公司具有较好的销售渠道。

公司擅长销售,缺的是技术和产品,于是乎,亿帆医药开始走上了一段疯狂的并购之路。

2014年12月,刚借壳上市不到半年的亿帆医药斥资5124万元收购四川美科制药有限公司100%的股权,该公司主要生产宫缩素鼻喷雾剂,属于妇科产品,主要用于协助产妇产后乳腺分泌的乳汁排出。

2015年8月,亿帆医药一口气吃进了四家公司,分别是蚌埠骄阳药业有限公司、沈阳志鹰药业、安徽天康药业、阿里宏达盛康药业,除了沈阳志鹰药业的收购比例是70%之外,其他全部是100%控股,并购对价合计为3.64亿元。

这四家公司中,沈阳志鹰主营产品是长春西汀氯化钠注射液等大输液产品;骄阳药业主要生产妇阴康洗液等产品;天康药业主要生产妇科药品和独家产品复方黄黛片;宏达盛康主要从事药品销售。

2015年12月,亿帆医药斥资7142万元,收购沈阳澳华制药有限公司100%股权,它的主营产品是皮敏消胶囊,主要用于急慢性荨麻疹的治疗。

2016年1月,亿帆医药斥资3.03亿收购四川天联药业有限公司100%股权,这家公司主要生产皮肤科、心脑血管及骨科药物。

至此,亿帆医药的收购对象尚主要集中在国内,收购单价从几千万到两三亿不等,总体来说并购规模不算大。接下来,亿帆医药开始走出国门,并购金额也越来越大了。

2016年7月,亿帆医药豪掷10.01亿,收购DHY公司53.8%的股权,DHY本身不开展实体生产经营活动,其主要资产是上海健能隆医药技术有限公司,这是一家从事创新药研发的公司,被收购时尚未有上市产品,只有两款在研药物,这可谓是一场豪赌。

其后,亿帆医药主要并购案还包括:2018年1月以1.36亿收购NovoTek 公司;2018年8月以2800万美元收购SciGen Ltd(赛臻)公司;2019年11月以7.16亿收购PerfectTrend公司。

据风云君不完全统计,从2014年到2019年,亿帆医药发起的并购案不低于15宗,涉及金额在30亿元左右。

二、五花八门的业务产品

通过借壳上市和一系列的并购,亿帆医药的主营业务产品就变得非常复杂了。大体上来讲,可以分为三个大类,分别是医药产品、原料药和高分子材料。

原料药业务主要是承继了鑫富药业的主营业务,主要由杭州鑫富、安庆鑫富、重庆鑫富三家公司实施,主要产品有四种,分别是D-泛酸钙(维生素B5)、D-泛醇(维生素原B5)、高纯丙酸,其中又以泛酸钙为主导。

高分子材料也是承继于鑫富药业,主要产品是PBS,是一种由丁二酸和丁二醇为原料,经缩合聚合法合成的聚丁二酸丁二醇酯,是一种生物降解材料,可以用来做垃圾袋、包装袋、化妆品瓶等产品。

最复杂的是它的医药产品,这里面就五花八门了,主要又可以分为三个类别:

第一类是亿帆医药的老底子——医药流通业务,给别人跑跑腿做做配送什么的,毛利率很低,最不赚钱;

第二类是独家代理品种,包括注射用头孢他啶、阿奇霉素颗粒(Ⅱ)、美托洛尔控释片等;

第三类就是这些年收购过来的这些公司生产的产品,主要是以沈阳为主的治疗型大输液、骨科药药品,以四川为主的妇科、皮肤科、儿科药品,以及以安徽为主的植物药、口服固体制剂药品。

另外,公司还有繁杂的研发管线,目前正在研发的项目共计67个,其中生物药10个、化药39个(其中一致性评价8个)、中药12个和维生素产品6个。

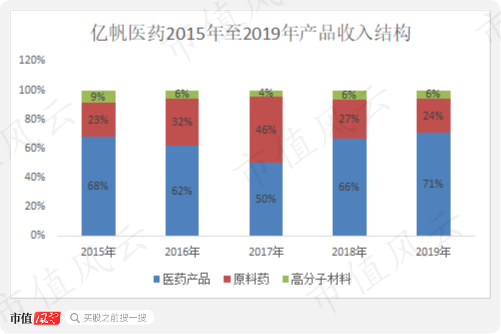

下面我们来看公司2015年至2019年的收入结构情况:

(数据来源:choice)

从最近五年各产品在收入结构中的占比来看,波动幅度是比较大的,医药产品2015年的营收占比为68%,2017年仅为50%,相差了18个百分点,前面我们说过,自2014年开始,公司进行了频繁的对外并购,且都是医药企业,但是这块收入的占比不但没有明显提高,反而出现了一定程度的下滑。

原料药的收入占比总体上是上升的,不过波动也很大,比如2017年占比高达46%,19年仅占24%,这主要跟泛酸钙价格波动有关,2017年原料药收入占比剧增主要就是泛酸钙价格大幅上涨所致。

高分子材料业务在收入结构中占比较小,且总体上呈萎缩状态,这块业务总体上来说对公司影响较小,也不符合公司整体的发展方向,未来不排除有被剥离的可能。

三、公司财务分析

(一)营业收入分析

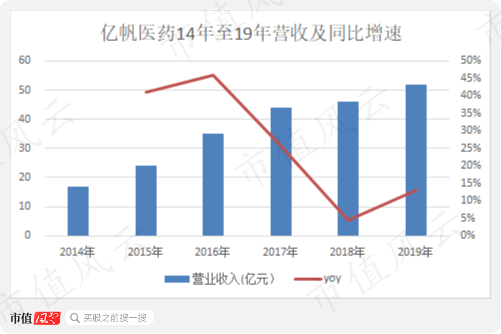

(数据来源:choice)

从2014年到2019年,亿帆医药的营收从16.85亿增长至51.87亿,年复合增长率为25%,这个增速看起来似乎不错,但是我们要知道,亿帆医药在这期间并购了十多家公司,并且这期间原主营业务泛酸钙产品价格大涨,那么这不到30%的年复合增长率似乎看起来就不过尔尔了。

再从历年的同比增速来看,2014年到2016年营收同比增速比较稳定,基本上保持在40%以上,而2017年开始营收增速开始大幅放缓,17年、18年和19年的同比增速分别为25%、6%和12%,也就是说,并购步伐停歇之后,公司的营收似乎就开始增不太动了。

是公司营收真的增长乏力还是另有隐情呢?风云君在研究公司2017年营收增速放缓的原因时发现,原来该公司2017年的收入确认原则发生了重大变化,具体说,是部分代理收入确认方式发生改变,从代理制变成了佣金制。这个是受国家在医药行业推行“两票制”的影响。

这两者对收入的确认有天壤之别,举个例子,在代理制下,你销售了100亿元的产品,那么就可以确认100亿的收入,如果采用佣金制,比如佣金比例是1%,那么你销售100亿元产品,只能拿1亿佣金,也就是只能确认1亿收入,这种中间差了99亿!

2017年之前,亿帆医药的代理产品全部采用代理制(也就是“全额法”)确认收入,2017年开始,部分产品用佣金制(也就是“净额法”)确认收入,所以导致2017年营收增速出现较大幅度放缓,即使如此,公司当年仍取得了近25%的同比增速,也算是非常不错了,如果收入确认口径一致的话,当年营收同比增速肯定会高一些。

2018年营收同比增速下滑的原因更复杂一点,一方面是国家“两票制”进一步推广导致部分产品收入确认原则发生变化,这个跟17年是一样的;另一个重要原因是当年由于泛酸钙价格下滑,公司原料药收入出现了较大幅度的下滑所致。

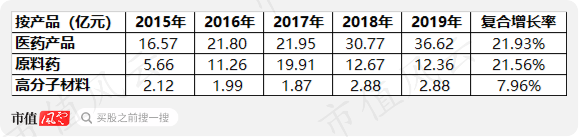

下面我们来看三大业务板块的具体营收情况(因14年产品划分口径不同,所以只选取15年至19年数据进行分析):

(数据来源:choice)

医药产品是第一大主营业务,这块业务15年至19年的复合增长率为21.93%,推动这块业务增长的“发动机”就是对外并购,但是并购毕竟是偶发性的,不具有可持续性,关键是要看并购来的资产是否能产生较好的协同效应,并成为营收新的增长极。

目前来看,只能说有这种潜质。比如说公司旗下健能隆在研的F-627和F-652。F-627的适应症是中性粒细胞减少症,据说全球市场规模高达50亿美金,这块产品在2019年6月完成国内三期临床,不过到现在还没上市。

F-652目前的临床适应症包括移植物抗宿主病、急性酒精性肝炎、急性胰腺炎和坏死性小肠结肠炎四个,有机构预计该产品上市后年销售金额有望达3亿美金,其中F-652治疗移植物抗宿主病于2019年10月获美国FDA孤儿药资格认定。

另外比较有前景的产品是天康药业的复方黄黛片,急性早幼粒细胞白血病、慢性髓细胞白血病、骨髓增生异常综合征等适应症。

原料药15年至19年的复合增长率为21.56%,这块业务收入的增长主要得益于泛酸钙价格的持续走高,特别是15年至17年,公司收入几乎是一年翻一倍,2018年泛酸钙价格跌幅较大,所以这一年原料药营收同比下跌了36.36%。

虽然原料药的营收波动较大,目前仍然是公司最主要的利润来源,名副其实的现金牛业务。正是因为原料药业务源源不断地输送利润和现金,亿帆医药才有底气大规模的对外并购。

高分子材料业务相对比较稳定,15年至19年的复合增长率为7.96%,主要是2018年增幅较大,达到54%,15年到17年处于持续下滑状态。这块业务是非医药业务,不符合公司发展战略,盈利能力和成长空间都很一般,所以其实处于一个比较尴尬的地位,就像鸡肋一样。

(二)毛利率分析

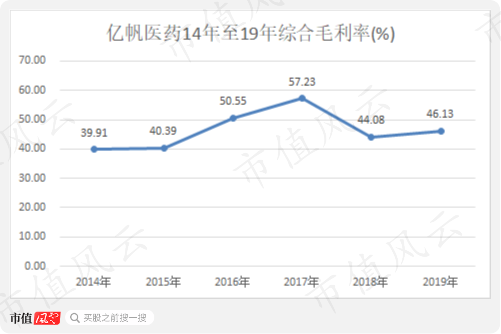

(数据来源:choice)

亿帆医药的综合毛利率在14年至17年持续上升,最高达到57.23%,2018年出现了大幅回落,跌至44.08%,同比下跌了13.15个百分点,2019年为46.13%。

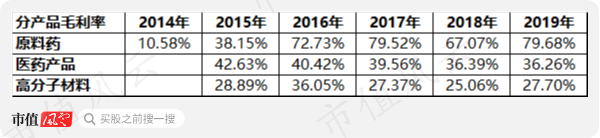

那么亿帆医药综合毛利率变化的核心驱动因素是什么呢?下面我们来看公司各业务板块的毛利率变化情况:

(数据来源:choice)

从各业务板块的毛利率变动情况来看,原料药的毛利率变动趋势与综合毛利率变动趋势完全一致,2014年到2017年,原料药的毛利率从10.58%一路飙升到79.52%!2018年虽然有些回落,也仍旧高达67.07%,2019年回升至79.68%,是所有业务板块中毛利率最高的。

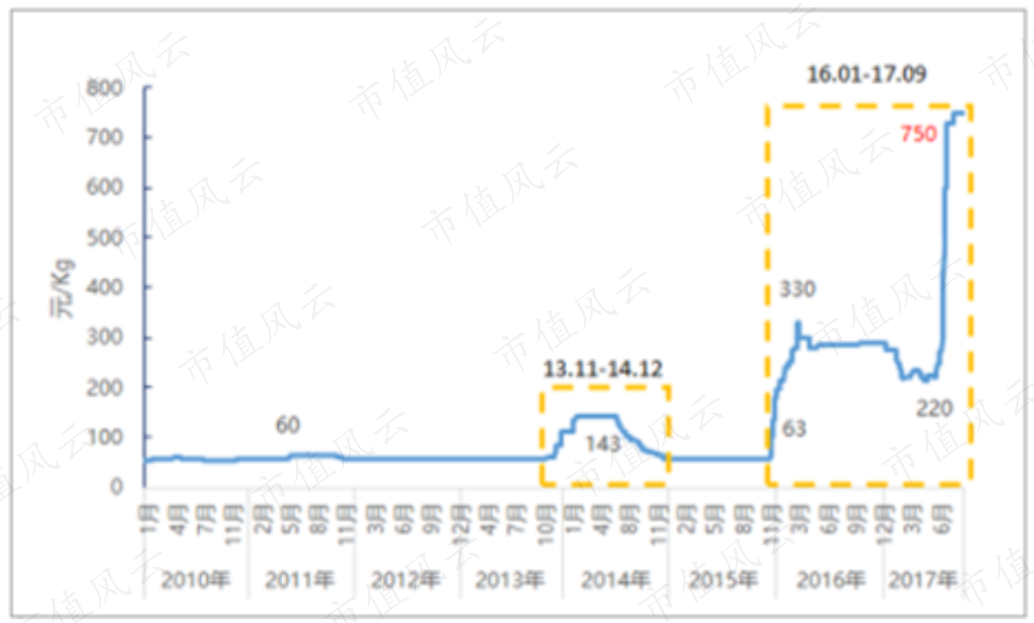

而原料药毛利率之所以一路飙升,主要是泛酸钙产品价格暴涨:

(资料来源:中国产业信息网)

我们看到,2010年至2013年,泛酸钙价格持续低迷,长期在60元/千克左右波动,2014年开始价格有所上涨,而到了2015年11月之后,泛酸钙价格暴涨,2017年飙升至750元/千克,价格翻了超过十倍!这是导致公司原料药业务毛利率一路飙升的核心驱动因素,也是驱动公司综合毛利率一路走高的“发动机”。

看完这张价格走势图,我们也就很容量理解前面说的亿帆医药的老板运气好到爆,在他借壳之前,泛酸钙行业持续低迷,而他借壳之后,产品价格立马开始上涨,一只本来奄奄一息的土鸡转眼变成了金凤凰,财源滚滚而来,所以我们后来才看到亿帆医药一段操纵猛如虎,持续并购了十多家医药公司。

医药产品虽然目前是公司的第一大主营业务,但是毛利率处于持续下降态势,从15年的42.63%一路下跌至19年的36.26%,这里面既有“带量采购”带来的结果,同时也是因为公司产品竞争力不足。

高分子材料的毛利率起伏不定,2016年最高达到36.05%,其他年份基本在27%左右波动。由于这块业务占比较小,所以对综合毛利率的影响也较小。

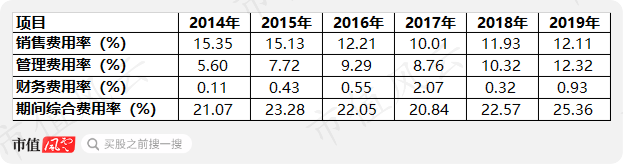

(三)期间费用分析

(数据来源:choice,18、19年管理费用率经调整,含研发费用。)

公司14年至18年的期间费用率看起来是比较平稳的,大致在22%左右小幅波动,19年上升至25.36%。

公司销售费用率的下降趋势非常明显,14年和15年维持在15%以上,2017年最低降至10.01%的历年最低水平,19年有所回升,为12.11%。

如果你观察仔细的话就会发现:这个变动趋势跟泛酸钙的价格走势基本上呈反向变动,这一点其实很好理解,随着泛酸钙价格上涨,营收规模迅速增长,且增速肯定远高于销售费用增速,所以销售费用率下降就是必然的,反之,销售费用率就会上升,这一点在2018年体现得非常明显。

公司的管理费用率变化就完全不同,它明显是呈上升趋势的,从14年的5.6%上升至19年的12.32%,这里面主要有两个原因,一是公司近几年来并购活动频繁,产生了大量的中介费及相关费用;另一方面是因为公司并购的都是医药制药企业,这是一个技术驱动型产业,所以研发费用开支增多。

公司历年的财务费用率都较低,基本在1%以下,只有2017年高达2.07%,主要是因为当年发生了较大汇兑损失,金额约为3319万元,从而拉高了当年财务费用率。

(四)运营能力分析

(数据来源:choice)

公司的存货周转率在2014年到2017年相对比较平稳,大致在4.6次左右波动,2018年存货周转速度明显加快,当期存货周转次数为5.95次,2019年为5.19次,说明公司存货周转效率有所提升。

A股上市公司中生产维生素原料药的公司除了亿帆医药外,主要有新和成和兄弟科技,2019年两家公司的存货周转率分别是2.14次(19年三季报数据,年报未公布)和2.72次,均明显低于亿帆医药,这个应该跟亿帆医药有较大比例的医药流通业务有关,一般来说,医药流通企业的存货周转速度远高于医药生产企业。

公司应收账款周转率在2014年至2016年呈上升态势,16年之后则开始下滑,2019年为5.5次,仍低于16年的6次。

2019年新和成和兄弟科技的应收账款周转率分别是2.83次(19年三季报数据)和5.37次,都略低于亿帆医药。

所以总体来看,亿帆医药的运营能力还是不错的。

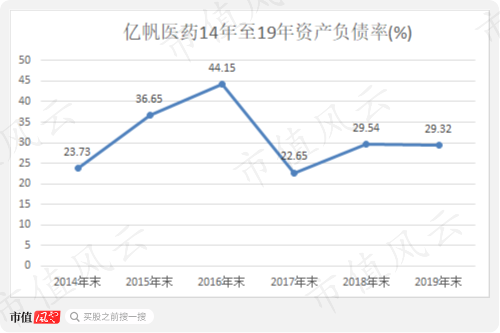

(五)偿债能力分析

(数据来源:choice)

公司近几年的资产负债率波动较大,14年底到16年底,负债率从23.73%攀升至44.15%,主要是频繁并购导致金融负债特别是短期借款迅速增加,从而导致负债率攀升。

2017年负债率大幅下降至22.65%,主要是因为当年实施了一次定向增发,融资17.63亿,公司短期借款有较大幅度下降,导致负债率下降。

2018年和2019年,公司负债率基本上维持在30%以下,这个负债率较低,再加上公司有较好的经营性现金流,所以长期偿债能力是有保障的。

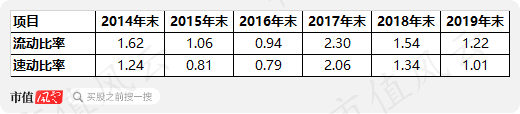

(数据来源:choice)

由于2015年大规模的并购,导致流动比率和速度比率大幅下滑,16年跌至最低,两大短期偿债能力指标都在1以下,17年增发后偿债能力明显好转,到19年,两大指标都维持在1以上,所以公司短期偿债能力是比较好的,债务风险较低。

结束语

亿帆医药是一家命特别好的公司,它原本只是安徽省一家普通的医药流通企业,赚点跑腿钱,恰好碰到命途多舛业绩稀烂的鑫富药业,于是在2014年大牛市刚刚启动的时候借壳上市,又恰好碰到鑫富药业的主营产品泛酸钙价格暴涨,财源滚滚大发其财。

其后,公司开始大规模对外并购,吃进了十多家公司,其中不乏研发实力较强的企业,比如上海健能隆医药,从而实现了从一家流通医药企业向创新药企业的跨越。

从财务数据来看,目前公司原料药业务是最主要的利润来源,也是其对外并购、转型升级的底气所在,目前公司盈利能力较好,再加上手上有几个重磅在研新药,所以看起来成长空间也是比较好的,不过创新药的研发风险较大,到底能不能研发成功,成功之后销售情况如何,目前还是个未知数。

所以风云君对这家公司的评价是:有想象力,但还算不上白马股。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。