【新股分析】伊登软件,中国著名的软件代理/分销商

是新朋友吗?记得先点蓝字关注我哦~

一、招股信息

名称代码:伊登软件(01147.HK)

行业:软件服务

招股价:0.25

每手股数:10000

全球发售:50000万股

国际发售:45000万股

公开发售:5000万股

招股期:2020.04.23-2020.04-29

上市日:2020.05.07

入场费:5252.40港币

市值:5.00亿

市盈率:18.25

绿鞋:有

保荐人:信达国际融资有限公司

伊登成立于2002年,现为中国的综合IT解决方案及云服务提供商。其业务组合包括提供IT基础设施服务、IT实施及支持服务以及云服务,于中国IT服务行业拥有超过16年经验。根据行业报告,IT服务行业高度分散,市场参与者众多,其中以2018年在深圳所得收益计,公司排名前60,占据0.1%的市场份额。是中国著名的软件代理/分销商。

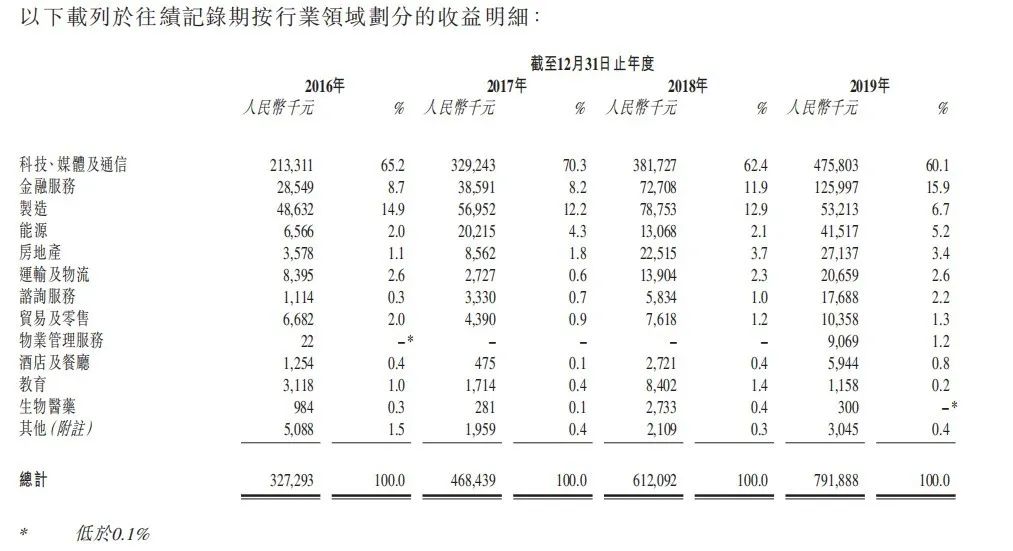

截至2019年12月31日止四个年度,我们的收益分别为约人民币327.3百万元、人民币468.4百万元、人民币612.1百万元及人民币791.9百万元。收益是逐年提升~!

招股书中的客户A,没猜错的话就是华为了0.0~!截至2019年12月31日止四个年度,来自五大客户的收益分别占总收益约57.3%、63.1%、59.4% 及58.7%。其间,截至2019年12月31日止四个年度,来自最大客户的收益分别占总收益约42.8%、49.6%、42.3%及40.4%。

伊登的客户主要分两类:中间商和终端客户。大部分为终端客户,中间商主要为向终端用户提供全方位IT解决方案的IT公司,而终端用户包括科技、媒体及通信、制造、金融、运输及物流公司以及其他商业组织。

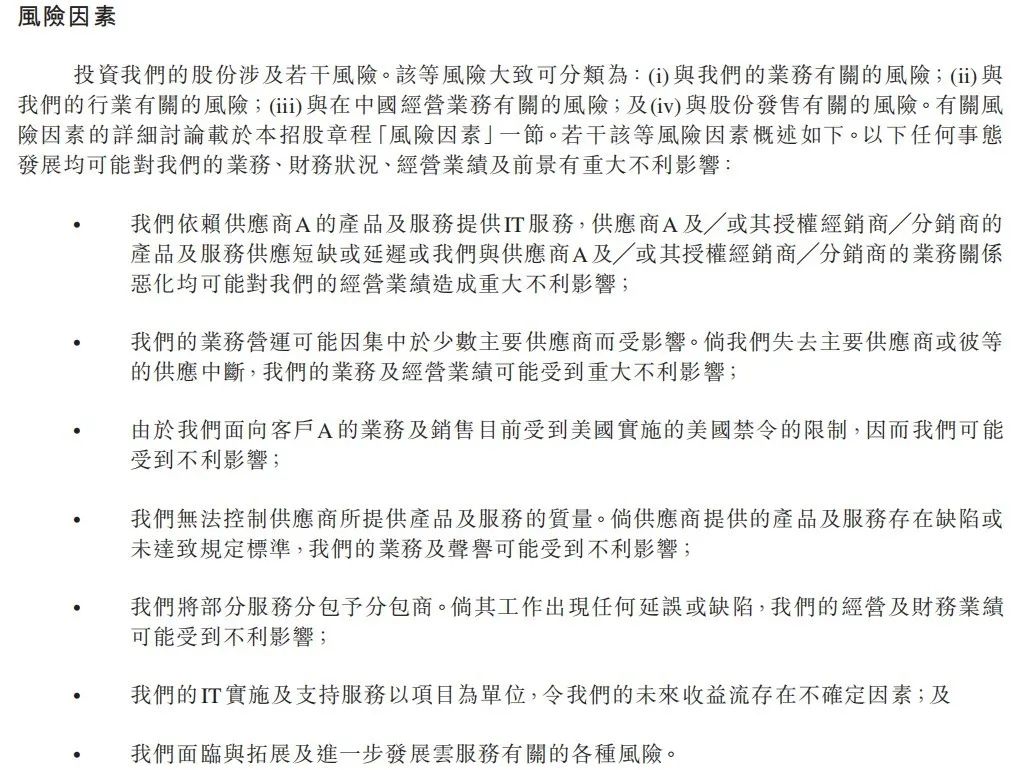

招股书中的风险因素中可以看出来,伊登对的业绩过于依赖主要客户,供货方面同时也会受到主要供应商的影响,毕竟不是自己研发的硬件产品。伊登的软件皆是来自采购,这在国内自主研发软件加速的市场下,在未来的市场环境中并未有更多的优势~!

同行业股票上市情况

软件服务行业的股票上市破发的较少,行业市场在5G建设应用方面可能会得到极大的发展空间。

保荐人历史信达国际融资有限公司的成绩

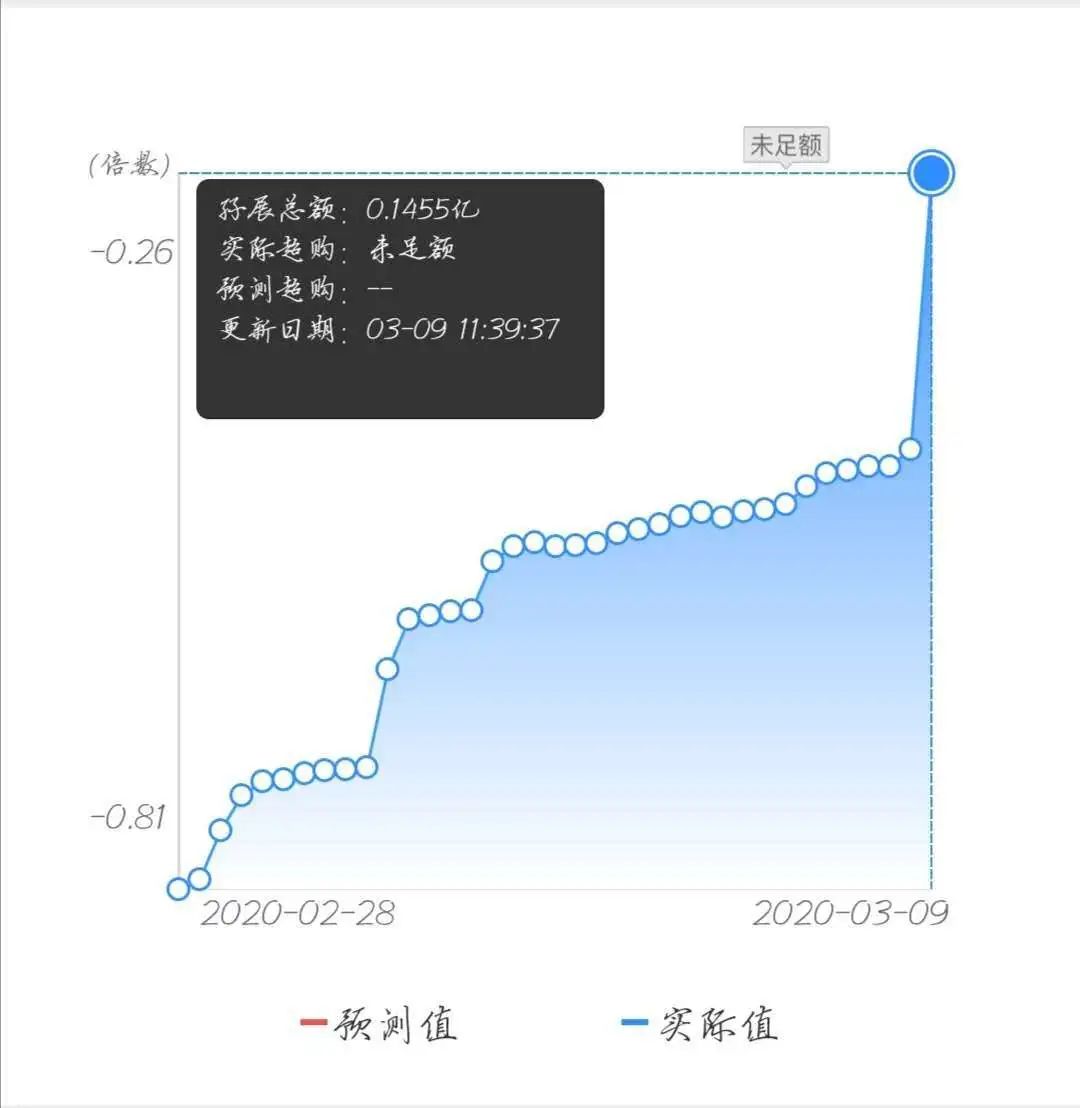

超额认购倍数

第一天申购情况,未足额~!

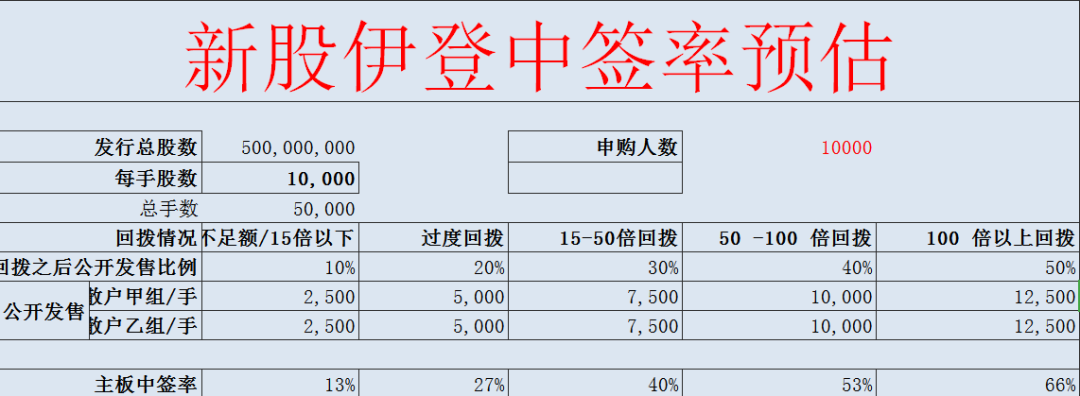

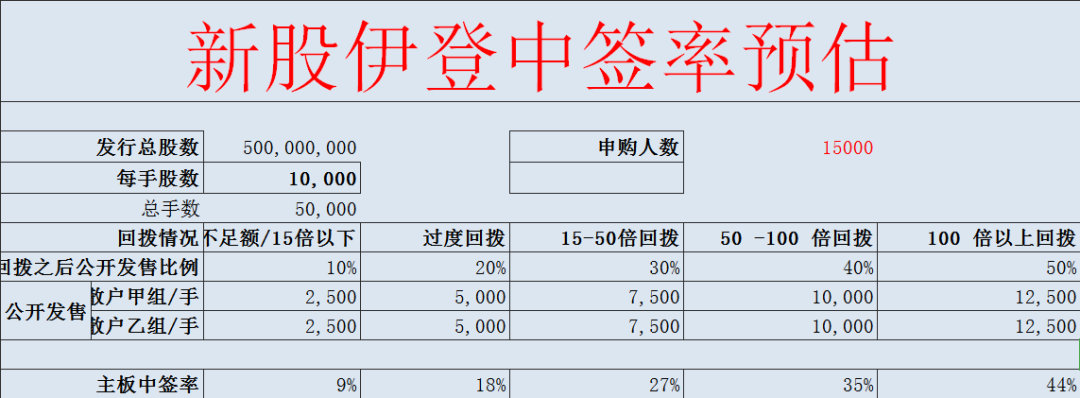

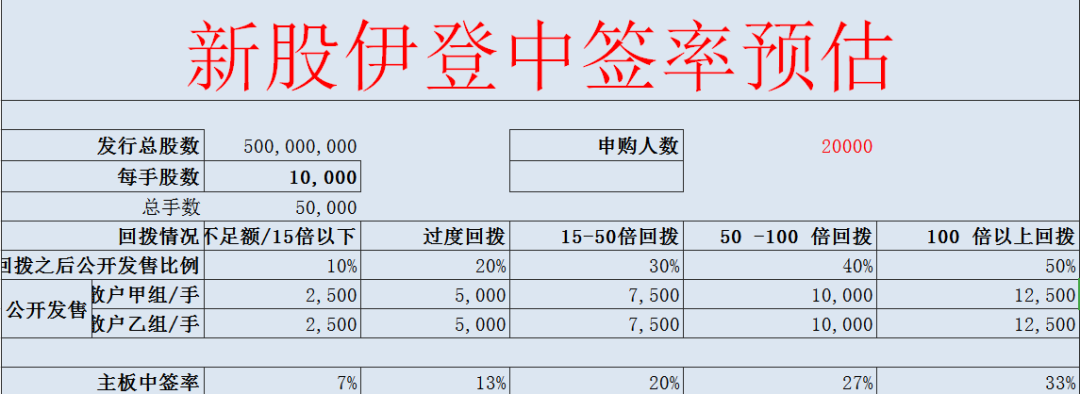

中签率预估

若按10000人申购计算

超额倍数在不足额/15倍以下不触发回拨,一手中签率预计在13%左右;

过度回拨至20%的情况下,一手中签率预计在27%;

超额倍数在15-50倍,回拨至30%,一手中签率预计在40%左右;

超额倍数在50-100倍,回拨至40%,一手中签率预计在53%左右;

超额倍数在100倍以上,回拨至50%,一手中签率预计在, 66%左右;

若按15000人申购计算

超额倍数在不足额/15倍以下不触发回拨,一手中签率预计在9%左右;

过度回拨至20%的情况下,一手中签率预计在18%;

超额倍数在15-50倍,回拨至30%,一手中签率预计在27%左右;

超额倍数在50-100倍,回拨至40%,一手中签率预计在35%左右;

超额倍数在100倍以上,回拨至50%,一手中签率预计在, 44%左右;

若按20000人申购计算

超额倍数在不足额/15倍以下不触发回拨,一手中签率预计在7%左右;

过度回拨至20%的情况下,一手中签率预计在13%;

超额倍数在15-50倍,回拨至30%,一手中签率预计在20%左右;

超额倍数在50-100倍,回拨至40%,一手中签率预计在27%左右;

超额倍数在100倍以上,回拨至50%,一手中签率预计在, 33%左右;

新股点评和申购建议

伊登直接在申购期就定好招股价了,市值5亿,盘子不大,行业属性较好。保荐人可能成绩不是那么漂亮,如果像生兴控股那样不足额,作妖的可能性比较大,目前大部份人打新康方的资金已回笼,可能会有更多人在观望此股的情况,超购倍数在最后一天可能会存在变数~!

本人欲用3个账户现金一手小玩一下,最后一天随情况可能会作出改变~!

请记得阅读后点击关注,精彩内容持续输出中......

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 念一__·2020-04-24哪里可以分到国配点赞举报