ETF复制巴菲特的投资哲学之(1)护城河投资——Wide Moat ETF

又是一年伯克希尔哈撒韦股东大会,去年有幸到现场观看,非常震撼。开个小系列聊一聊那些和巴菲特的投资哲学有关的ETF,第一位就是大名鼎鼎的护城河理论。

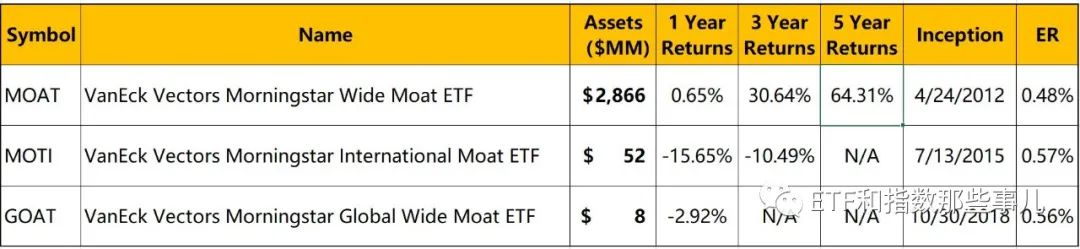

VanEck于2012年发行了其第一支“宽护城河“ETF——VanEck Vectors Morningstar Wide Moat ETF (Ticker:MOAT), 目前资产规模超过28亿美金。截至2020年5月1日,其过去5年的收益率达64.31%,超过标普500 的49.94%。

后来又于2015年和2018年分别发行了投资国际和全球的宽护城河ETF,具体信息如下:

什么是护城河?

用芒格的话说,公司就像一个城堡,决定城堡是否安全的,是城堡外的护城河是否足够宽足够深。在《查理芒格的原则》一书中,作者特兰格里芬收集了芒格在很多场合发表的言论,总结出有助于公司护城河的5个要素,分别是: 供给侧的规模经济,需求侧的规模经济,品牌,专利和监管。

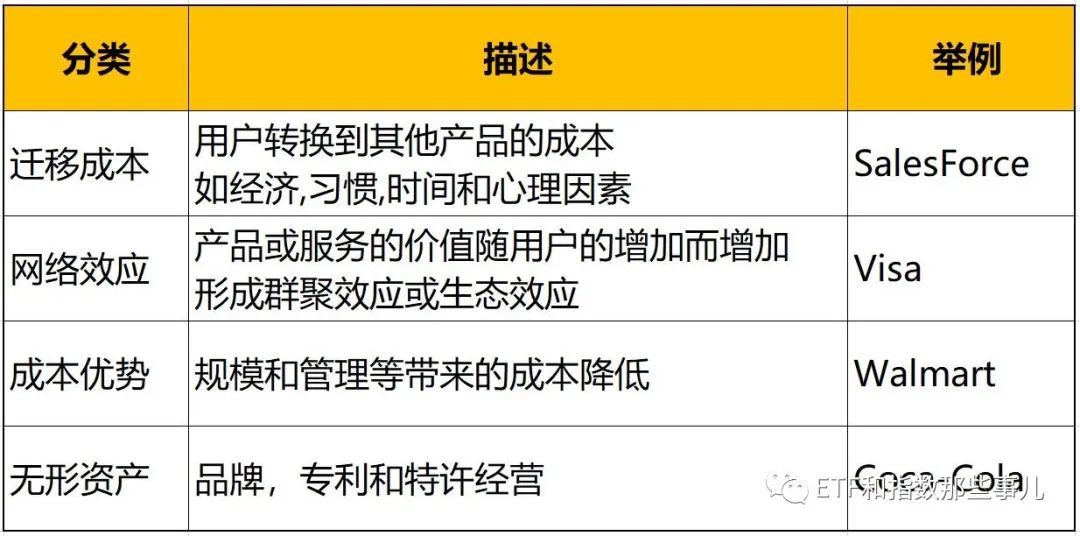

此外,晨星公司的前股票研究主管帕特多尔西在《巴菲特的护城河》(英文:The Little Book That Builds Wealth)中,将护城河总结为:企业的结构性竞争优势,可以长期保持高资本回报率,并防止竞争对手模仿或复制,并将其分为四大类:无形资产,迁移成本,网络效应,和成本优势。据此,晨星于2002年发布了晨星宽护城河指数(Morningstar Wide Moat Focus Index),也正是MOAT追踪的指数。小结护城河分类如下:

关于护城河的详细解析,推荐刘润老师《商业通识30讲》的第五模块——“我们如何顺势而为?”。

护城河指数构建方法

1. 指数目标:

选那些有可持续竞争优势,并且以吸引人的价格交易的公司。

2. 步骤

1) 护城河评级

a)量化指标挑选出有经济利润的企业

资本回报率 (Return on Invested Capital) > 资本成本 (Cost of Capital)

b) 根据上述护城河分类,通过基本面分析挑选出具有一条或多条护城河的企业,其中资本回报率持续20年大于资本成本的公司,定为有宽护城河(Wide Moat) ,其余为窄护城河 (Narrow Moat)。

2) 公允价值计算(Fair Value Price):运用三阶段自由现金流折现模型,计算其公允价值,并按照市场价值/公允价值(Current Market Price/ Fair Value Price)排序,比率越低代表越被低估,选取最低的40个公司。

3. 权重分配:等权重

4. 指数重组再平衡:半年交错重组法(Semiannual Staggered RebalanceApproach)。此法指一开始将指数组成分为两部分,各占50%,第一部分于3月和9月重组,第二部分于6月和12月重组。所以这两部分的组成很可能并不一样,且指数总成分股会大于40。好处是,既可以降低组合的换手率(Reduce Turnover) ,又避免了因间隔时间过长而错过低价买入的机会(Reduce timing risk)。

5. 缓冲规则:重组期间,按照市场价值/公允价值从低到高排序,只要原成分股在前150%,即保留,只有掉到150%以后,才会从指数中剔除,目的也是降低换手率。

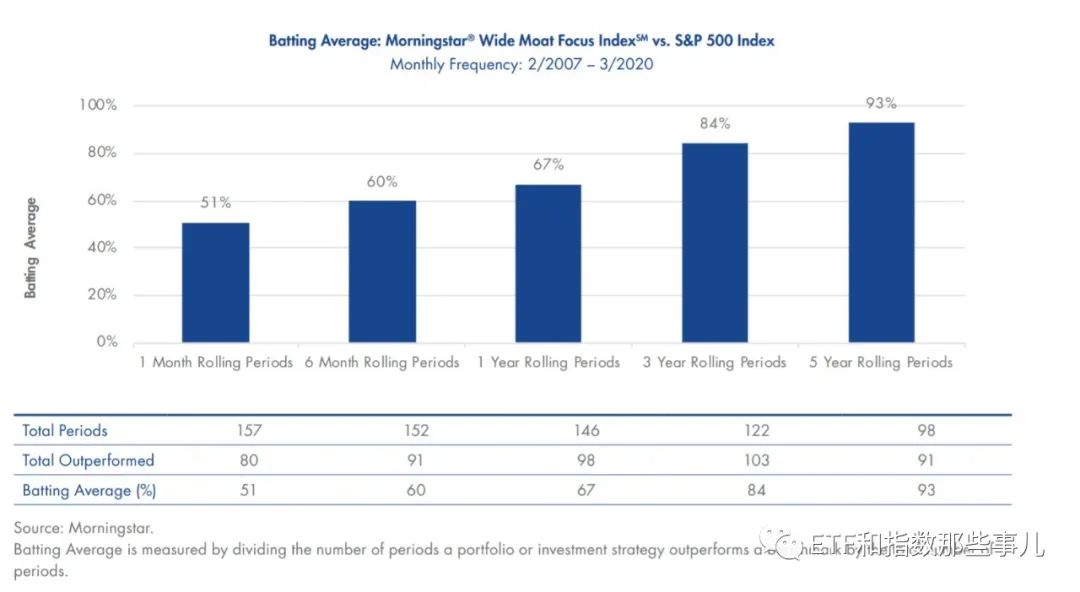

总之,该指数通过护城河评级找出有长期竞争优势的公司,通过公允价值计算,锁定股价有吸引力的公司,再辅以交错再平衡和缓冲规则,确保长期投资。过去的实践也证明,越是长期投资,其击败标普500 的概率越大,如下图所示:

下期再会。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。