中国外卖市场霸主:美团点评(上)

从最初的餐饮团购,收购点评,到后来推出外卖,酒旅,甚至单车,出行,美团点评已经渗入我们生活的方方面面。其在资本市场的表现也可圈可点,自今年以来股价一路飙升,创出历史新高,令人瞩目。翻出我司9月初的旧文,复盘下美团的成长历程,供各位参考。$美团点评-W(03690)$

1. 核心观点

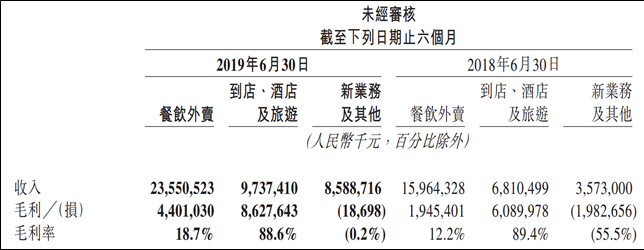

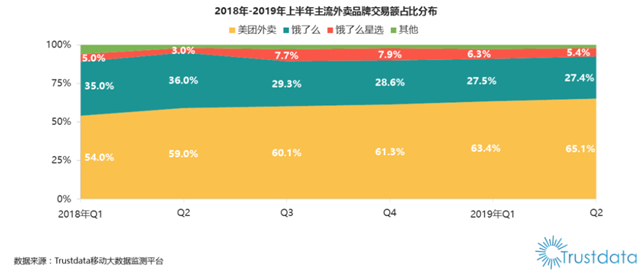

1.1. 外卖市场绝对龙头,规模效应下降本增效明显

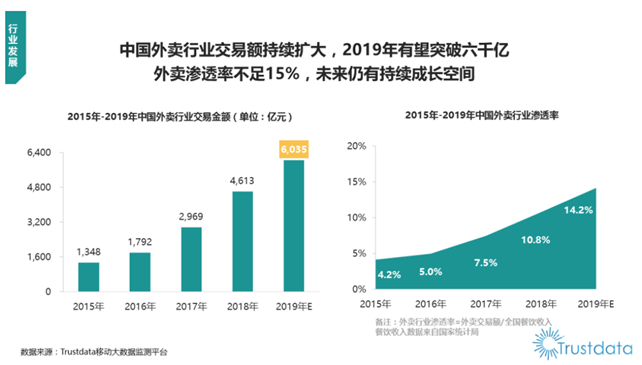

中国外卖行业2019年预计将实现6000亿的GTV,增速维持在30%的高增长,以13亿人口、每日饮食消费40元来计算,中国外卖市场TAM能够达到1.9万亿,即使只做到10%的渗透率,外卖市场GTV也依旧有2倍以上的增长空间。美团外卖在中国外卖市场市占率达到65.1%较Q1的63.4%进一步提升,为O2O外卖行业的绝对龙头。公司外卖业务可谓是在快车道中的领跑者。另外在规模提升后,公司的配送效率大幅提升,从而得以在边际成本上压缩骑手的配送成本;同时,得益于垄断格局的形成并趋于稳定,公司用户补贴逐步下台阶叠加客单价的提升,公司收入端模式得到明显的改善。2019H1公司外卖毛利率同比提升了6个百分点,Q2单季度已经达到了22%的水平,考虑到行业巨大的增长空间,公司存在巨大的盈利改善机会。

1.2. 到店业务势头良好,广告营销逆势增长

到店业务方面,本地消费以及酒旅市场GTV均在1000亿左右,增速分别为18%以及9%,回落至稳定增长期,在增速较快的本地消费市场公司占据近70%的市场份额,为绝对的龙头;酒旅方面主要份额落在携程、去哪儿手里,公司仅有3%的市场份额,基本可以忽略不计。虽然行业回归稳定增长期,但是公司凭借平台资源实现了广告营销的多元化变现,2019H1公司营销收入增长66%,而互联网广告市场2019H1的增长为-4.3%的情况下。可以看出由于美团上的广告更接近转化端,从而更能得到广告主的青睐,在整个行业下行期逆势增长,推动整个到店业务群实现43%增长。鉴于2019H1到店业务群的高速增长,我们认为,公司的到店业务虽然处于相对一般赛道以及市占率基本触及天花板,但是从变现模式的开发程度来看,公司平台的潜力还远没有兑现完全。

1.3. 新兴业务不确定性较大,整体估值处于合理区间

在新业务方面,公司发展还具有很大的不确定性。首先在网约车方面,即使公司推出“聚合模式”,利用美团平台给出滴滴以外的网约车平台导流,但是目前所有网约车平台合计市占率既有10%,在无法撼动滴滴的市场的情况下,公司该部分业务变现空间非常有限。其次在共享单车方面,公司错过了最佳的投放时机,市场份额收到了一定的侵蚀同时进入冬季后收入成本的双双恶化将严重影响公司的业绩。最后快驴等业务还处于发展初期,模式和竞争都存在很大的不确定性。因此在估值上我们采取了较为保守的分部估值法,根据同行上市公司进行相对估值,整体估值处于合理区间。

2. 公司概况

2.1. 公司简介

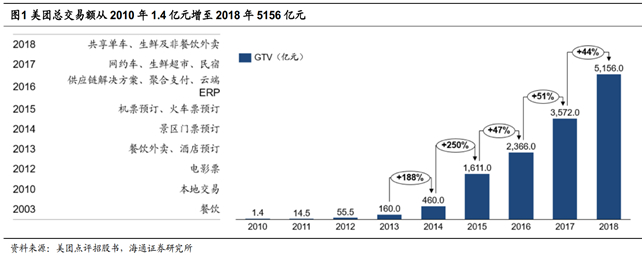

美团公司创立于 2010 年,在约 9 年时间内,美团点评业务从团购拓展至影视票务、 外卖、 酒店旅游、 点评、 网约车和单车、 生鲜等非餐外卖, GTV(Gross Transaction Volume,总交易额)从 2010 年仅 1.4 亿元增长至 2018 年 5156 亿元;其中餐饮外卖、到店酒旅、新业务交易额各 2828 亿元、 1768 亿元、 559 亿元。截至2019 Q2,年度交易用户数量 4.22亿,活跃商家数量达 580 万家。

2.2. 历史沿革

(1) 2003-2010:探索阶段。大众点评创立于 2003 年,以第三方评价为起点也是一直的重点。

(2) 2010-2012: 起步阶段。 美团从团购开始拓展业务并成为“千团大战”后最终赢家,而点评则进一步探索餐厅和用户变现模式。

(3) 2013-2015:多业务尝试。千团大战胜出,美团以 T 型战略为指导,尝试餐饮外卖、电影票在线销售、酒店及旅游在线预订等多个垂直业务。

(4) 2015.10 至今:美团与大众点评合并后组建新公司,生活服务的交易端与营销端融合, 迅速在规模和效率方面突破。 但美团持续围绕“吃”重建与完善自身业务,组织架构也随业务丰富度与重心调整优化。

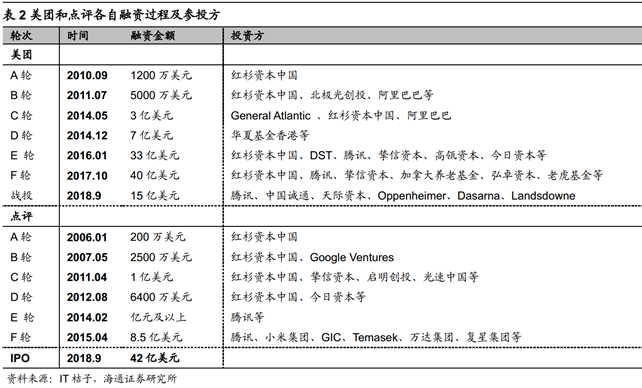

美团创业早期融资较少。 2010 年底,美团获得来自红杉资本 1200 万美元的 A 轮融资,后续 2011-2017 年分别获得来自腾讯、红杉资本、今日资本等 B-F 轮融资,美团 2010-2017.10 期间 A-F 轮合计融资 83.62 亿美元。大众点评 2006-2015.4AF 轮合计融资 10.41 亿美元;美团点评合并后,于 2018.9 上市前获得腾讯等战略投资15 亿美元。

2.3. 公司业务

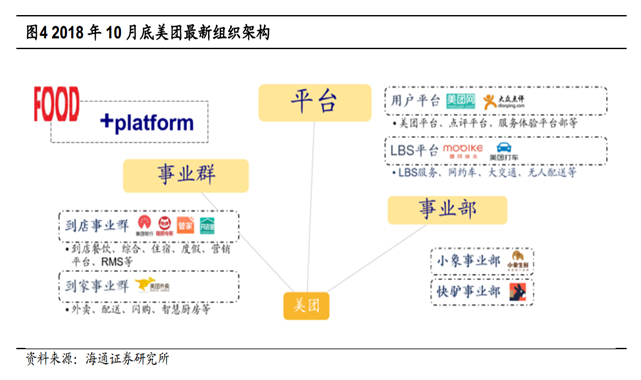

美团业务主包括三个事业部,餐饮外卖、到店酒旅以及新业务,其中新业务又分为共享单车、网约车、餐饮管理以及食杂零售。目前主要收入贡献来自于外卖,19年上半年收入达到2355亿元;到店酒旅与新业务体量差不多,半年度收入都在90亿左右,但是到店酒旅贡献了86亿的毛利率,约公司总毛利的65%。

围绕以上业务,美团目前组织结构 以“吃”为核心,组建用户平台和到店、到家 2 大事业群;新业务则组建 LBS 平台,及快驴和小象事业部。

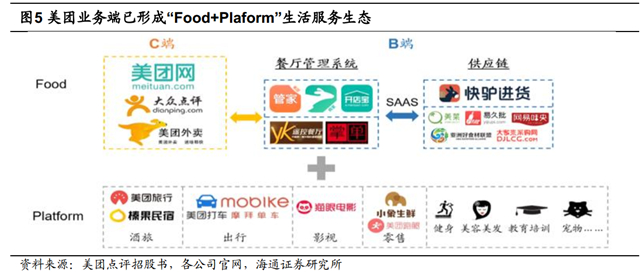

如今,美团业务已形成“Food+Platform”生态, 且在“吃”这一件事上, 公司已经从 C端服务延展至 B端,包括为商户提供收银、财务等餐厅管理系统及采购等供应链服务(快驴)。

2.4. 股权结构

从股权结构来看,腾讯公司第一大股东,持股比例21%。另外目前持股的著名机构还包括高瓴、老虎、景顺。

2.5. 近期市场表现

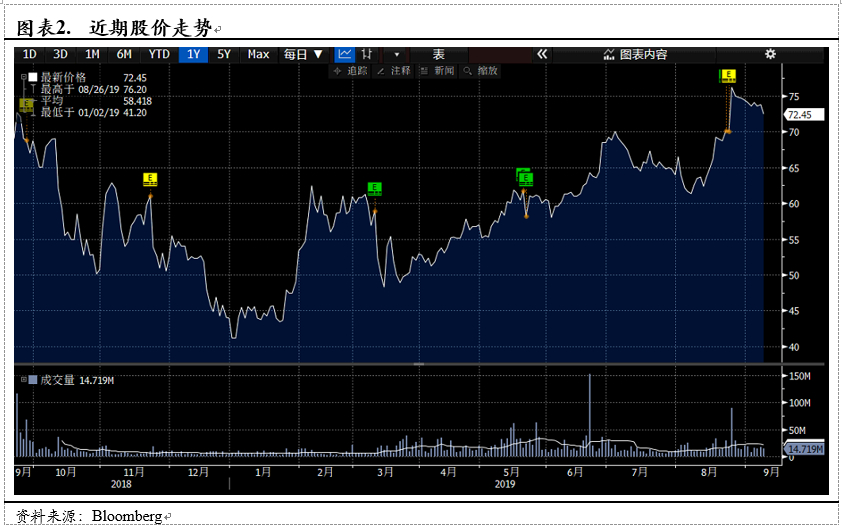

自上市以来公司就因外卖的配送成本以及巨额的用户补贴遭到市场的质疑,在上市一个季报之后,公司股价开始逐步止跌回升。在最近的几个财报在,公司的盈利模式不断改善,同时稳定的竞争格局也使得用户补贴的需求减弱。自公司发布2019H1的财报之后,公司股价跃升至76.2港元的新高。

3. 外卖业务分析

3.1. 行业情况-外卖业务

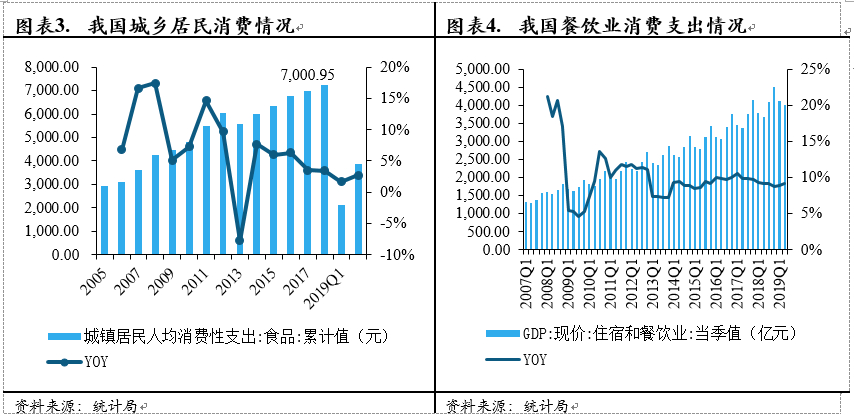

即使我国2019H1经济下行压力较大,但是消费端依旧保持稳定强劲。我国居民人均食品消费于2018年突破7000元,且今年一二季度均保持在1-2个百分点左右的增长。餐饮住宿业的GDP贡献增长接近10%。

外卖市场方面,2019年预计整体增速维持在30%左右的高增长,而目前渗透率只有14.2%仍有较大的增长潜力。

行业竞争格局方面,目前市场趋于稳定,主要由美团以及饿了么所垄断。而美团近几个季度以来,每个季度都在不断提升自己的市占率,目前美团占有外卖市场65.1%的份额。

从货币化的角度来看,美团外卖与饿了么口碑单季度营收规模比值由上季度的 203%提升至 208%。综合了 GTV 与货币化率的营收数据或能更合理的反映美团与饿了么的行业动态格局。可以说是外卖O2O行业绝对的龙头。

3.2. 公司运营-外卖业务

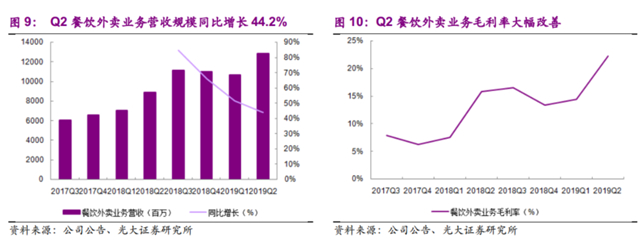

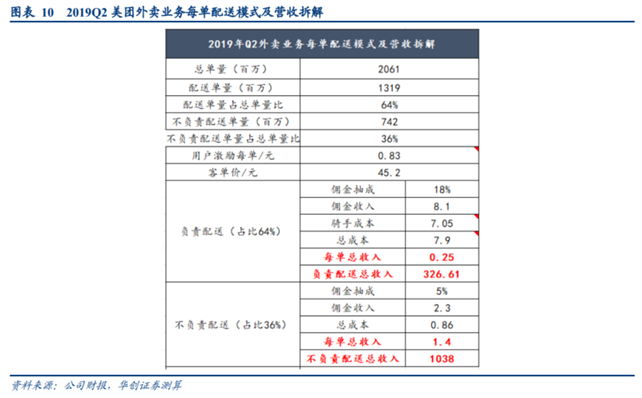

公司外卖业务增长十分强劲,GTV持续保持高增长,变现率稳定在14%左右, Q2 收入 128 亿元,毛利率达到 22%,同比增加 6.5ptc,环比增加 8.5ptc,创下历史新高。

外卖业务毛利率的快速增长,主要受益于配送效率提升和补贴率环比稳定(同时叠加有利的季节性),而非来自佣金率提升。主要三个因素:

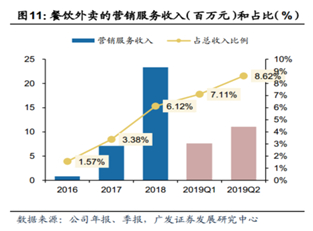

1、收入结构上,首先外卖订单量价齐升,18Q4~19Q2餐饮外卖订单同比增速保持平稳, 19Q2订单量同比增长34.6%至20.85亿笔,日均单量约2300万,持续向日均3000万单的目标靠近。 单笔外卖价格45.47元(YoY+1.43%, QoQ-1.81%) ,外卖GTV同比增长了36.5%至931亿元。主要得益于会员体系助力下单频次稳步提升。 美团于2018H2推出的餐饮外卖会员制度继续生效,持续增强客户的粘性, 目前美团对于会员的补贴力度加大,推出了各种加油包, 在稳定高频用户的下单量的情况下, 促进中频用户向高频用户转化。目前,美团月活的千万级的外卖会员每月平均下单次数是非会员的三倍以上,交易用户的年均交易频次稳步增长, 19Q2达到25.5单, 同比增长19.2%。其次广告业务占比提升,餐饮外卖的盈利模式包括佣金和广告收入, 18年来广告收入实现了快速增长。 从半年度口径来看,19H1餐饮业务的广告收入为18.68亿元,同比大幅提升165.37%,占比提升3.52pct至7.93%。 2019Q2餐饮外卖的营销服务收入为11.07亿元,环比增长45.53%,占餐饮外卖收入的比重继续提升至8.62%。

2、配送成本上,智能派单系统的完善叠加外卖的规模效应提升了配送销效率。首先数据量的提升使得公司在智能派单的优化上更加匹配,提升配送速度;其次随着单量提升,配送密度提高,可以拼单,骑手的配送效率提升,配送成本减小;最后二季度在历史上由于运力充足+天气较好,最大限度的压低了向外卖骑手支付的季节性奖金。

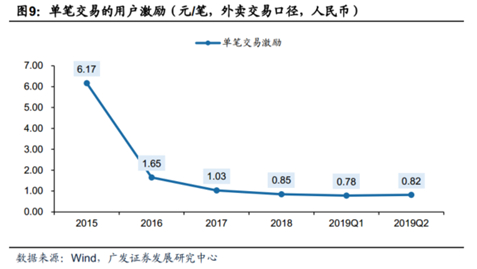

3、用户激励上,用户补贴逐步下降,收费比例继续提升。随着美团平台粘性不断增强,交易用户激励力度逐渐降低。 美团对于用户的补贴部分冲减营业收入(平台负责配送的订单),部分计入销售费用(平台不负责配送)。我们参考销售费用中用户激励可以一定程度体现平台的补贴力度。2019Q2交易激励费用/营业收入同比下降1.8pct至7.5%。 以餐饮外卖交易笔数为口径算得单笔交易激励2019Q2的0.82元, 同比减少0.09元,环比增加0.04元。

4. 到店酒旅业务

4.1. 行业情况-到店业务(本地消费)

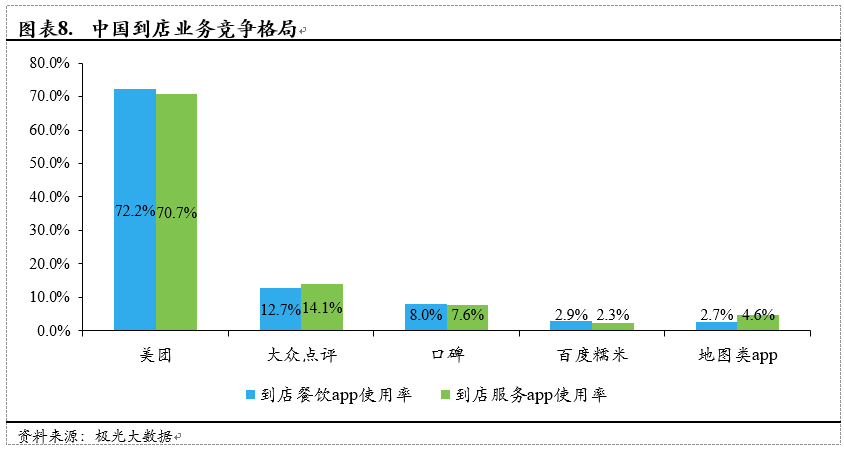

到店业务市场规模涵盖本地餐饮/住宿、电影/演出、商超便利店、休闲娱乐、社区等商业领域的到店结算交易支付额。2019 上半年,中国到店业务市场交易规模达 5572.6 亿元,同比增长 18.9%,同比增速主要来自生活服务商家加速线上化。口碑、饿了么并入阿里新零售后,在阿里生态协同下市场覆盖快速扩张。到店业务在本地生活市场继续占据主导地位,占 60.8%,比重略微有所下滑。

到店业务(本地消费)的竞争格局上,目前公司占据80%以上的份额(美团+大众点评),而余下的空间非常狭小。

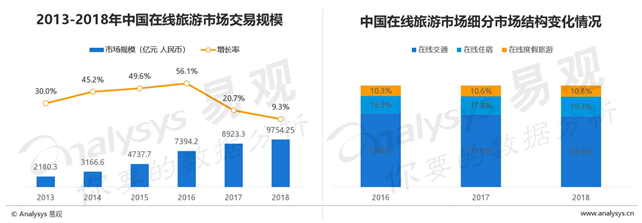

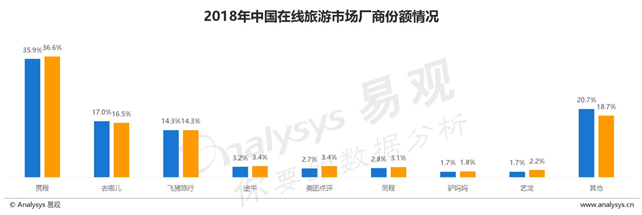

4.2. 行业情况-OTA业务

在酒旅OTA方面,目前市场规模接近1000亿,但是增速迅速放缓至9.3%。主要消费集中在旅行的票务以及住宿方面。目前携程为该市场最大的玩家,美团仅占有3.4%的份额。

4.3. 行业情况-广告市场

2019年为广告市场十分艰难的一年,只有电梯以及影院媒体能够保持增长。互联网广告的增速仅为-4.3%。

4.4. 公司运营-到店酒旅业务

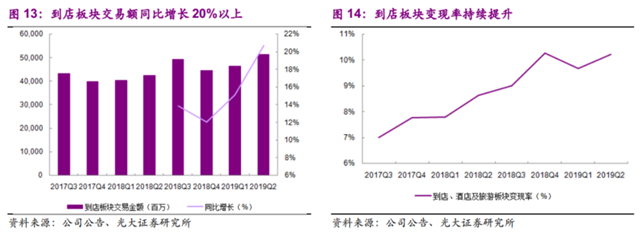

公司到店业务变现潜力继续释放。二季度公司到店业务实现 GTV513 亿元,同比增长 20.7%;营业收入 52.5 亿元,同比增长 42.8%;毛利率由去年同期的 90.8%略降至 88.8%,主要原因在于数据库改进项目等一次性开支导致。

公司到店板块变现率同样持续提升,二季度到店业务变现率10.2%,同比提升 1.6pct。公司到店业务商业模式持续由团购向在线营销转化。报告期到店业务活跃营销商家数量同比增长超过 50%,商户 ARPU 值同样有所提升。

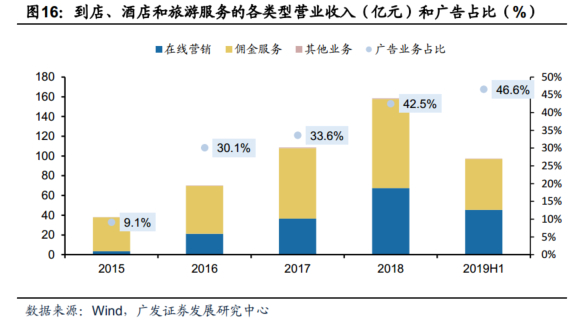

广告方面,从营业收入结构来看, 2019H1,到店、酒旅的佣金收入同比增长27.3%至51.68亿元, 在线营销收入同比增长66.2%至45.34亿元,其他业务同比增长67.2%至3500万元。在线营销收入的占比从2015年的9.15%快速提升至2019H1的46.57%。 19Q2活跃营销商家数目同比增长超过50%,活动营销商家的平均收入贡献也在稳步增长, 单季度实现营销收入24.78亿元,同比增长61.3%, 占总收入比重继续提升至47.24%,广告业务成为驱动到店、酒旅营收增长+改善盈利能力的重要方向。

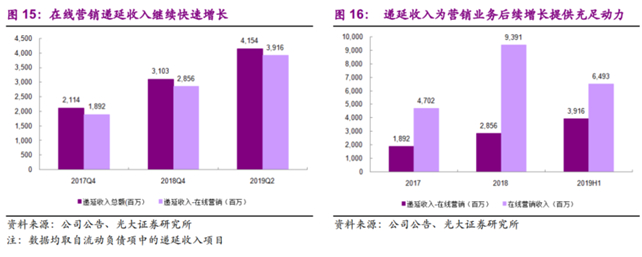

另外由于大量在线营销客户存在预充值及长期营销套餐等购买行为,因此公司资产负债表中的“递延收入”项目同样大幅增长。上半年公司“递延收入-在线营销”项目由 28.6 亿元增长至 39.2 亿元;递延收入项目的增长为营销业务后续持续增长提供了充足动力。

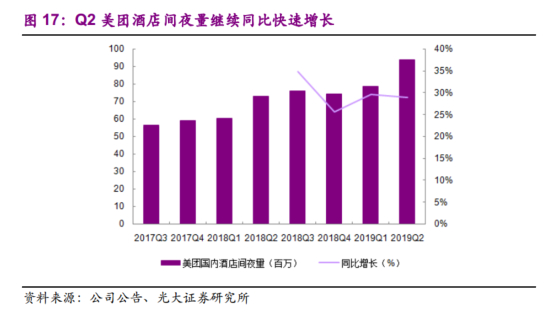

酒店业务方面,19Q2国内酒店间夜量约为9400万,同比增长28.9%,按照170元/间的平均交易单价算得酒店业务交易额为160亿元,约占到店、酒旅整体交易额的30%,是驱动交易增长主要动力。推出“酒店+”服务,重在发展高星级酒店预定业务和为酒店推广其非住宿服务,如健身、婚礼等休闲放松娱乐,美团通过O2O服务帮助酒店增加预约交易量,旨在为潜在客户提供高品质服务,约有二十多家高端连锁酒店参与。

5. 新业务

5.1. 共享单车

据公司公告称,摩拜1H19达到使用年限,折旧结束,而新车投放尚未全部到位。Q2相对于Q1的折旧少了5亿左右,由此也带动新业务分别毛利转正。新自行车的折旧将在2H19E会有所增加,折旧期限比摩拜时间长。

美团在今年9月开始共享单车新车的投放,并且该部分新车是美团APP作为其唯一的流量入口。但是美团这次投放的时间有一定问题,首先其在二季度没有选择进行投放,而新晋的竞争对手哈啰以及青桔纷纷提前进场,以在广州的草根调研来看,目前主要的地铁站均是哈啰以及青桔,同时由于摩拜的单车普遍较旧,用户在相同选择下应该会首选哈啰以及青桔,而摩拜的市场份额应该是在大幅丢失的。其次是投放的月份,目前从新闻以及线下的观察来看,美团的新车仍未开始大规模地进行投放,预计新出的这部分完全实现投放起码要到9月中旬,也就是说美团新的共享单车今年在北方的正常利用时间仅有3个月,而随后将是一个冬季的损耗,来年对用户的吸引力势必大幅下降。

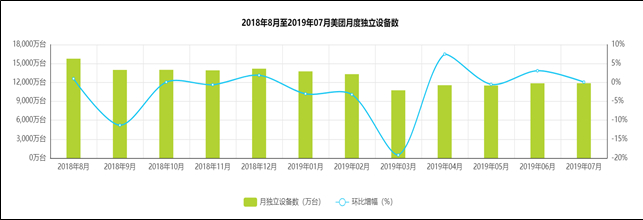

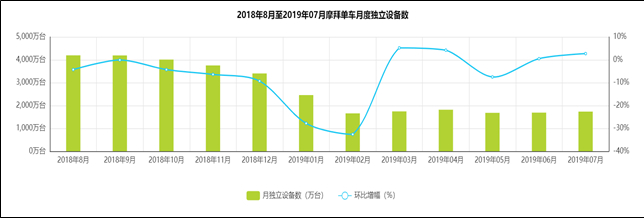

美团收购摩拜的效益降至最低,当初收购摩拜时美团与摩拜并不具有明显的业务协同,而美团的打算主要包括两点,一来是利用摩拜的先发优势做大共享单车的市场,而这个逻辑至今都没有被验证,反而迎来了青桔以及哈啰两个新晋竞争者,同时在资本的压力下各方已经开始涨价,行业接近天花板。二来是利用摩拜给美团用户导流、增加粘性,将美团app作为美团单车的唯一入口,但是根据艾瑞咨询数据,自两者合并以后,美团以及摩拜的活跃用户并未出现明显的增长,反而是一路下滑,去年8月以来美团和摩拜的MAU分别跌去了3000万和2000万。

资料来源:艾瑞咨询

5.2. 网约车

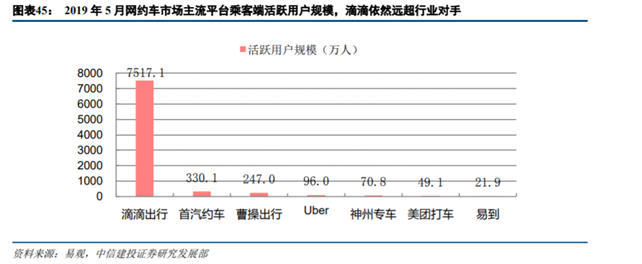

美团目前改用“聚合模式”参与网约车市场,意图联合其他主流出行服务商,共建出行新生态。4月26日,美团打车在上海、南京上线“聚合模式”,通过接入首汽约车、曹操出行、神州专车等主流出行服务商,用户可以在美团一键呼叫多个不同平台的车辆,享受到不同品类的打车服务。新模式侧重在用技术投入推动用户体验,不会涉及大额补贴。但是目前滴滴出行基本上垄断了网约车市场近90%的份额,美团即使是采取联通所有小平台的打法,也仅能实现10%的聚合,我们并不认为其能够通过这样的方式去瓜分滴滴的市场,因此在仅有10%的市场份额的情况下,盈利能力的提升存在着很大的不确定性,唯一利好的是这种模式下,美团得以减少固定资产的投入。

5.3. 快驴进货

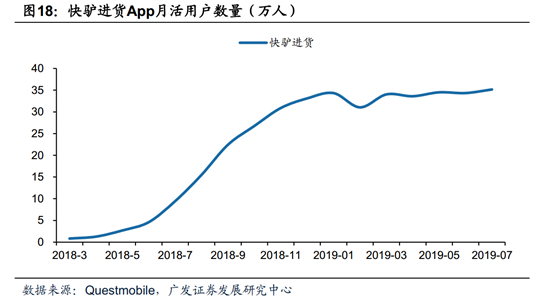

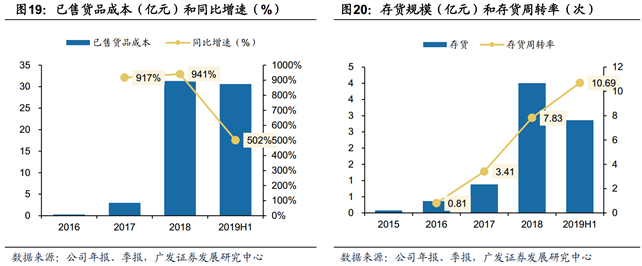

快驴月活商户数量保持平稳,APRU提升带动收入增长。根据Questmobile数据,快驴进货APP的月活用户数在2019年上半年保持平稳,2019年7月的月活用户数为35万,2019H1已售货品成本为30.63亿元,同比大幅增长502.11%,第二季度已售货品成本为16.08亿元,同比增长359%,环比增长10.56%,既有用户的ARPU值仍在继续提升。从库存优化来看,截至2019年6月30日,美团点评账面存货金额为2.86亿元,半年存货周转率达到10.7次。但是对于发展不足两年的商业模式,用户增长已经进入瓶颈期,象限空间将变得有限。

下篇将分析美团的财务状况以及给出我们的估值判断。

本文来自基岩研究院—eason

免责声明

报告的全部内容只供做参考之用,并不构成投资建议,也并非作为买卖、认购股票或其它金融工具的保证。基岩研究院对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。投资者依据本报告提供的信息进行证券投资所造成的一切后果自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。