肺炎神药加持的吉利德,为何不是最具投资价值的医药公司?

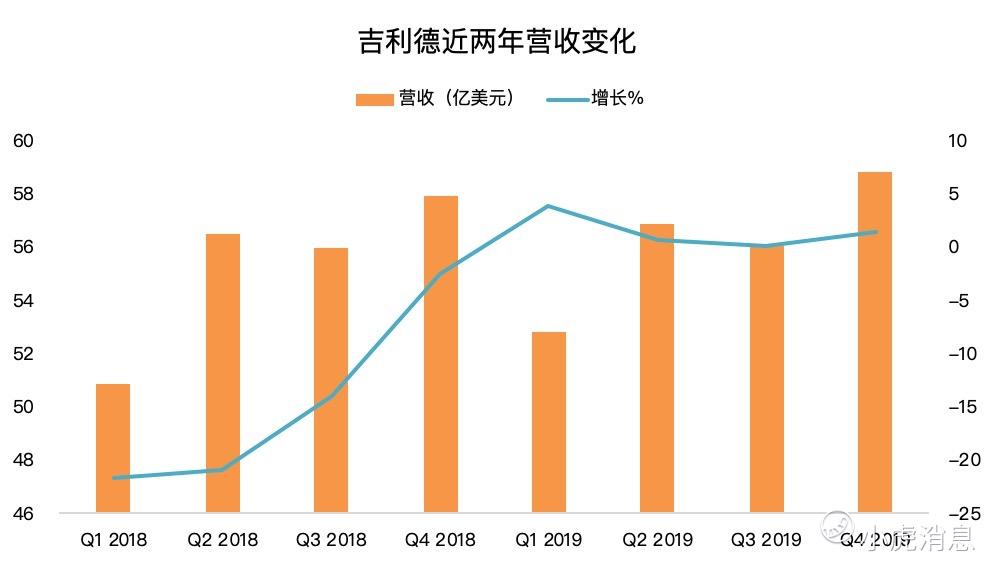

2月5日凌晨美股盘后,$吉利德科学(GILD)$ 公布了2019年第四季度以及全年的财报。Q4营收58.8亿美元,略超此前市场相对悲观的57.1亿美元的预期,GAAP下的每股盈利2.12美元,比预期的1.22美元好不少,但这主要来自于内部不同实体转移区域形成的税收优惠,以及公司的证券公允价值变动。扣除这些影响,每股盈利1.3美元,远不及预期的1.67美元。

肺炎神药加持,吉利德获名不获利

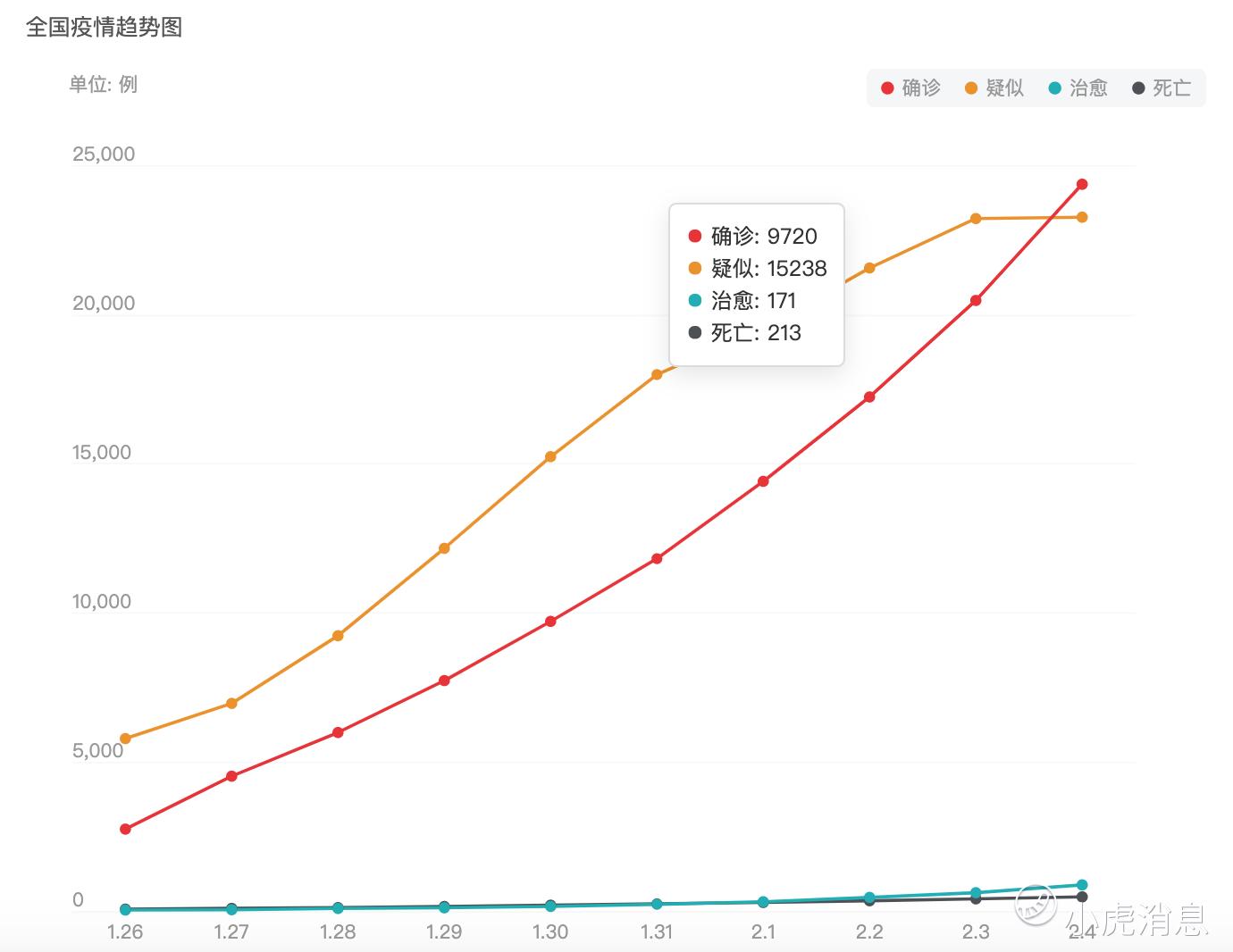

武汉肺炎确诊人数在2月5日9点已经达到24363例,同期疑似人数23260例,首次小于确诊人数。最有望成为抑制此冠状病毒的特效药——来自吉利德公司的“瑞得西韦”(Remdesivir),目前正在实战中进行三期临床试验。

除了美国首例接病人外,网传接受吉利德的“瑞得西韦”治疗的病人都恢复的立竿见影,也难医疗圈甚是欣喜,投资者更是对它寄予厚望。A股医药公司,凡事能和吉利德搭上点边的,哪怕是陈芝麻烂谷子的事都发布公告“认一下亲”,期望投资者给它拉几个涨停。

美股没有涨停,吉利德本尊就无法享受众星捧月的感觉。更重要的是,吉利德在美股市场越来越不受待见,即便“瑞得西韦”令人欣喜的消息传出后的第一个交易日2月3日,股价涨幅也从盘前的12%下落至收盘的5%。从当年发布重磅药物,一跃成为全球前10大药企,到现在被投资者疏远和抛弃,吉利德究竟发生了什么变化?

说到底,还是业绩不断下滑。

支撑股价靠回购

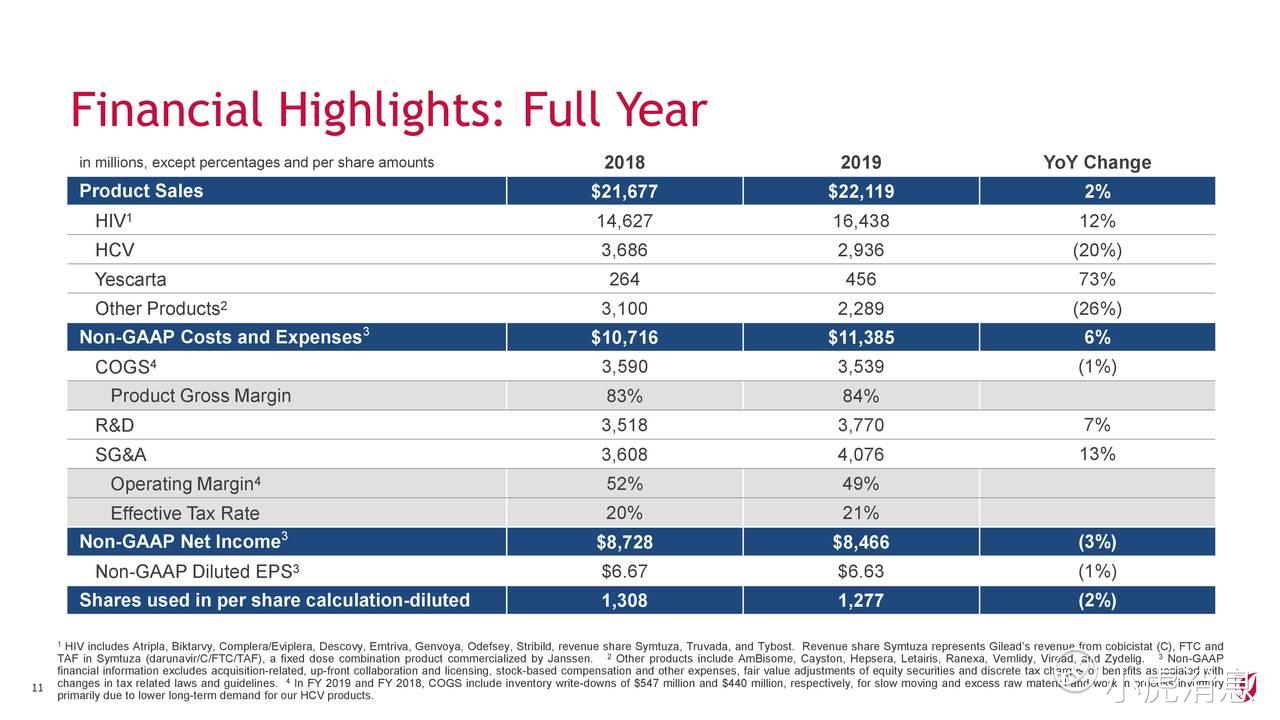

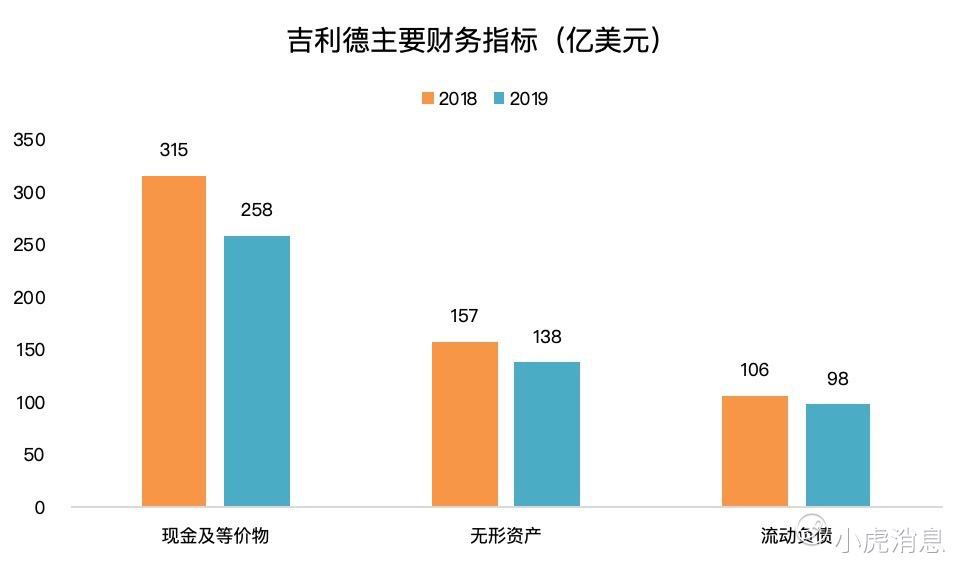

全年来看,2019年全年吉利德营收224亿美元,2018年为221亿美元,差距不大。GAAP下的每股盈利4.22美元,略好于2018年的4.17美元,但由于税收优惠和公允价值变动是正向影响,普通摊薄后收益6.63美元,不及2018年的6.67美元。

吉利德略微调降了2020年全年预期,预计营收在218-222亿美元之间,摊薄的每股收益5.15-5.55美元之间。并且从2020年开始,吉利德财务公示将作出改变,股票激励费用将不会列支,并且也不再预估与税费相关的收益或损失。

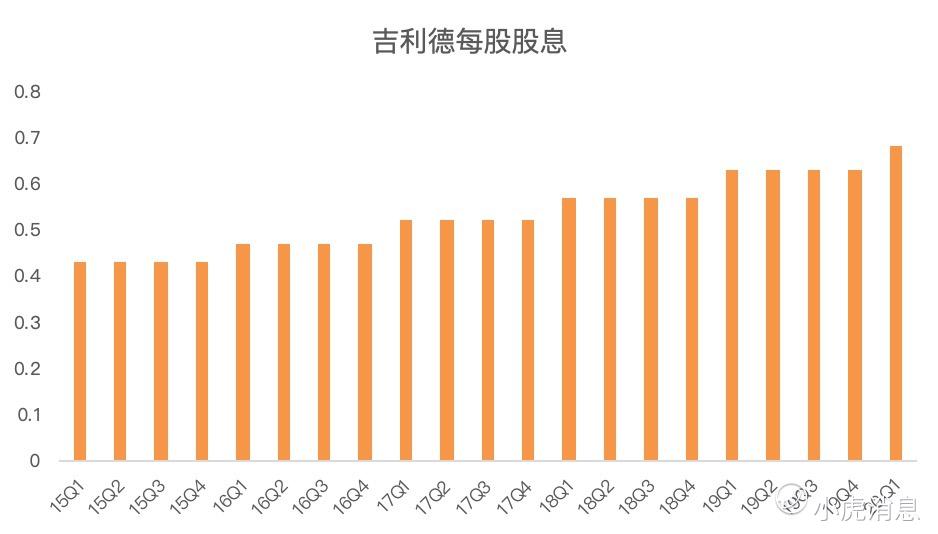

但是目前,支撑其股价的主要动力还是高分红以及公司的回购计划。吉利德将分红再次提高,从之前的每股0.63美元升至0.68美元,股息率达到了4%。

如今,上万例肺炎有望使“瑞得西韦”成为第二款神药吗?很难。首先,三期临床试验本来就没收入,实验结束到上市获批需要时间;其次,该药难以高昂定价,中国参与了三期临床就有一定议价权,而此时趁火打劫恐成众矢之的;此外,该药是治愈型新药,这批病人治愈之后,下次用武就不知何时了;更重要的是,病毒变异快,无法确定对以后的病毒也有效,瑞得西韦本是为埃博拉准备,因疗效没有其他药品好而被搁置,对武汉肺炎疗效好也是惊喜。

请参考此前关于肺炎的讨论:从“丙肝”到肺炎,“神药”之王吉利德能带来多少惊喜

神药之后无神药

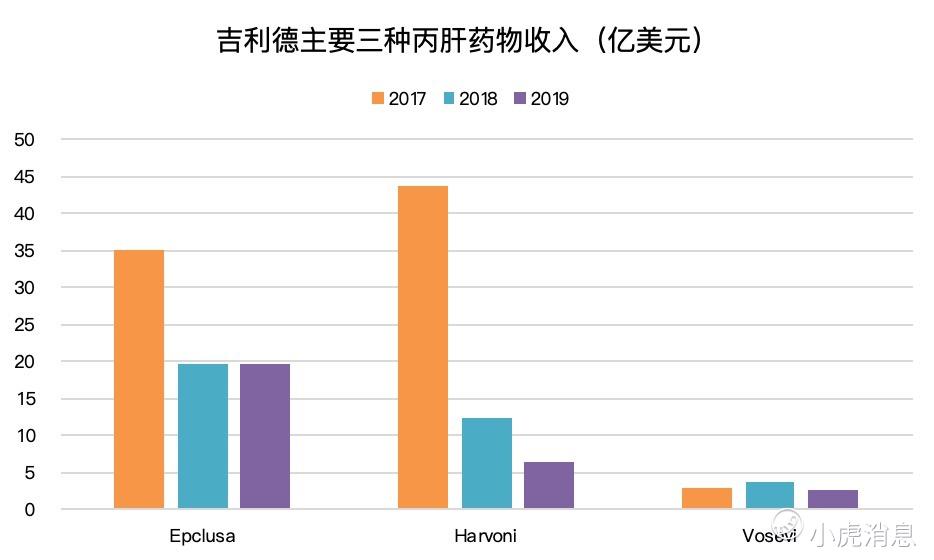

吉利德最成功的药物莫过于攻克丙肝病毒的两个神药Harvoni和Sovaldi,巅峰期的2015年能给公司带来191亿美元的营收。网传的吉利德神药把丙肝消灭,疗效太好而无人可医导致股价大跌的故事基本上属实。 因为Sovaldi对丙肝的治愈率超过90%,2019年这两款药累计贡献的营收不到10亿美元。

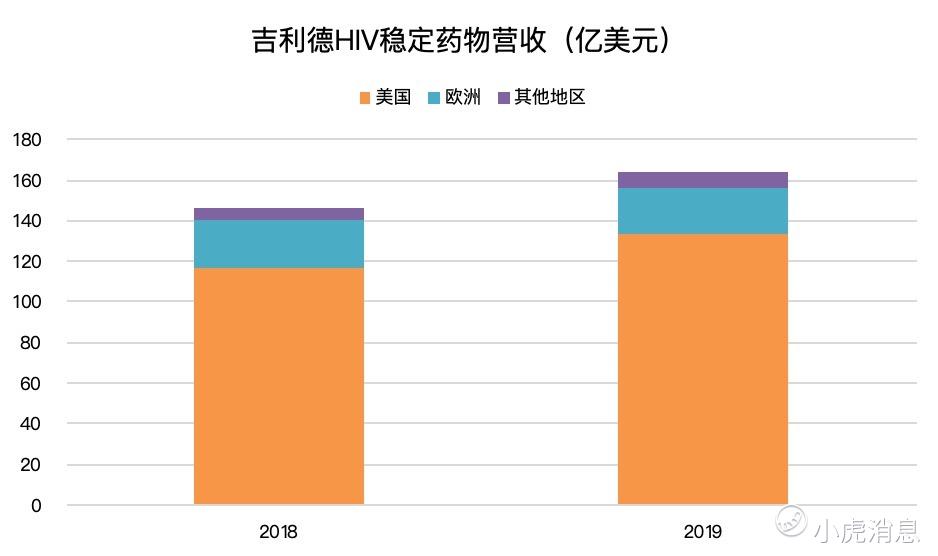

治愈型的药物无法给公司带来持续收入,因此吉利德的收入主要来自目前无法治愈、只能持续治疗的疾病艾滋病。2019年HIV药物带来的营收高达164亿美元,同比增长12%,占公司总营收的73%,其中四合一艾滋病药物Biktarvy单独拿下47亿美元,同比增长300%。虽然吉利德也在肝脏疾病、肿瘤、心血管疾病、呼吸疾病等领域有相关药物,但从收入贡献来看,都无法与抗艾药物相比。

从地区上来看,北美地区的营收占比越来越高,2019年已经达到,但这并不是吉利德喜闻乐见的。研发型医药公司本身就承载着高昂风险,全球化的增长才能更好地分散。吉利德在2019年有4款新药进入中国的国家医保目录,而此次Remdesivir帮助中国更快抑制肺炎疫情,也能在中国树立其企业形象。

业绩变动是收购后遗症

收购向来是医药公司的重要战略,吉利德的收购历史也是本经典的教科书。2009年,14亿美元收购CVTherapeutics;2010年,1.2亿美元收购CGI Pharmaceuticals;2011年,2.25亿美元收购Arresto Biosciences;3.75亿美元收购Calistoga Pharmaceuticals;2012年,110亿美元议价97%巨额收购Pharmasset;2013年,5.1亿美元收购YMBiosciences……其中高溢价买的Pharmasset就创造了丙肝神药,但YMBiosciences也在收购后接连临床试验失败而被放弃。

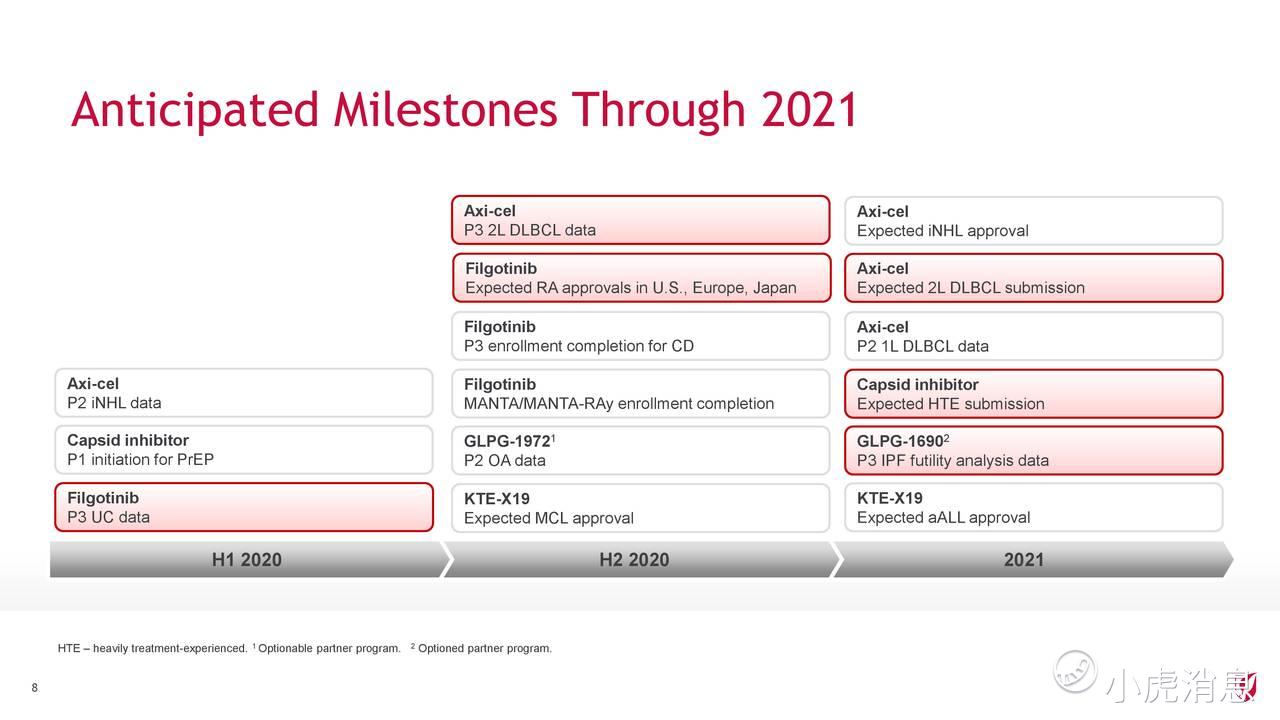

2017年,吉利德119亿美元收购了T细胞疗法(CAR-T产品)最领先的企业之一Kite Pharma,在肿瘤领域进行一把豪赌。2019年,吉利德让Kite公司独立运营,其突破性疗法KTE-X19治疗套细胞淋巴瘤有望在下半年获批,CAR-T产品也是新型疗法之一,定价非常高昂,能给公司带来不少收益。

吉利德也从公司的区域调整中享受税收优惠,同时降低公司的无形资产价值,以免未来可能出现的断崖式下跌。目前看来,这些保守的举措都是公司厚积薄发的选择,但也是无奈之举。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Alfa爱理财·2020-02-06最近开始关注这只股票,这几天的股价波动表明投资者不太看好这个企业,财报数据也确实不亮眼。我最终没有选择投资。2举报

- su机器人·2020-02-05如果该药能有效治愈此次肺炎,吉利德公司的商誉增值会是巨大的1举报

- 辣鸡二手东·2020-02-05我感觉小虎是专门发这种片面评价骗回复的。。。。,点赞举报

- 肥皂我只捡舒肤佳·2020-02-05病毒领域No.1点赞举报

- 又见南红·2020-02-05这家医药公司真牛点赞举报

- 小斯新报道·2020-04-26真的吗点赞举报

- 半山小王子·2020-02-06[呆住]点赞举报

- Clayton6·2020-02-061点赞举报

- 李东成·2020-02-06牛逼公司点赞举报

- 一次机会就翻身·2020-02-05打卡点赞举报

- 嶀山灵牛·2020-02-05不好1举报

- 眼角里的哀伤·2020-02-051点赞举报