今天的你是“柠檬精”女孩吗

Lululemon(LULU.O)是一家1998年注册于加拿大温哥华的公司,起初,它只是一家设计工作室,白天用来做设计,晚上用来经营瑜伽房。2000年11月,Lululemon在温哥华开张了其第一家实体店,转年开始销售瑜伽服饰。如今它已成为一家技术型运动服装的设计商和零售商,目前运营主要在北美和澳大利亚市场。该公司提供包括健康生活方式所需的行头,适用于瑜伽、跑步、一般健身以及日常生活,除了服装及其配饰,Lululemon同时配备像瑜伽垫、背包、运动水壶、瑜伽教学DVD等其他配件。成立至今,Lululemon已成为市值260超过亿美金的行业领头羊,据公司最新季报,公司全球运营的店铺已达到460家。

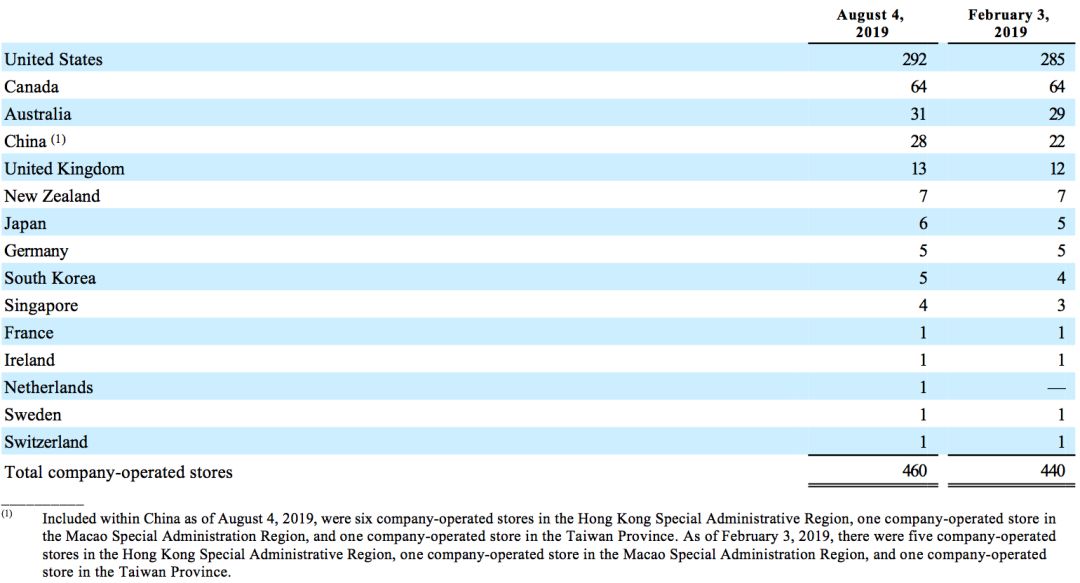

下表:Lululemon 两个时点开店详情表(来源:公司公告)

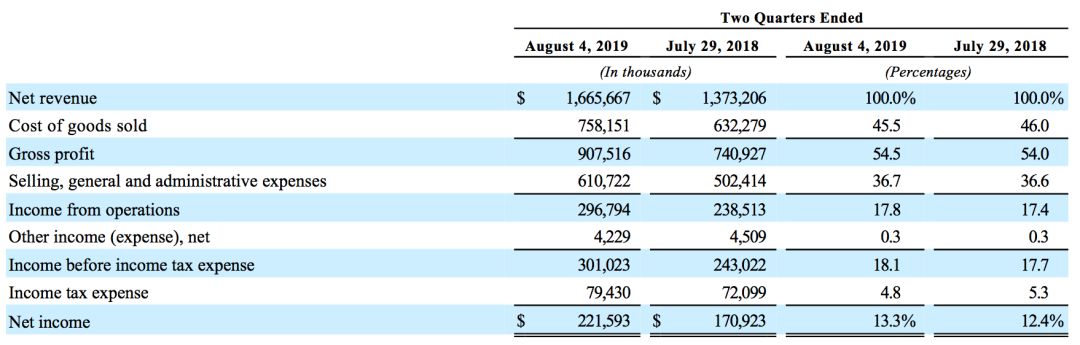

下表:2019两个季度损益表(来源:公司公告)

“柠檬”起源

Lululemon这个名字听起来像柠檬水的品牌。Lululemon中国区市场总监是这样解释的,L是很幸运的意思,Lululemon里面有三个L。关于我们的logo也是很多人在问,你们觉得像欧米茄,其实是艺术字体的A,这个名字和logo就是这样延伸而来的。

运动休闲(Athleisure),被定义为既可以在运动场合穿着,也可在其他场合(包括工作室、学校等其他社交场合)穿着的一种新时尚。运动休闲服饰从瑜伽裤兴起,如今还包括紧身衣、运动鞋、绑腿、短裤等等,并迅速拓展到跑步、综训等等日常运动领域。

Lululemon的成长在很大程度上依靠与瑜伽文化和瑜伽社群的捆绑,满足了女性用户show身体曲线的需求。过去运动装的设计看重功能性,只要舒爽透气,时尚与否不那么重要,而Athleisure风潮之后,运动装的休闲时尚型被突出。踩准风口的Lululemon迅速从一个小众市场的龙头变成大咖,并且与Nike、Addidas等传统大品牌喜欢明星代言的营销方式不同,Lululemon借助KOL的力量,将大量健身教练、瑜伽老师作为他们的流量入口,许多人买瑜伽产品正是通过教练推荐和模仿,甚至在许多瑜伽馆的入口处就可以买到代销的产品,一些有格调的健身房,例如在商务人士和时尚明星圈风靡一时的spacecycle也因此增加了自己的营收方式(下图)。

虽然被传统巨头包围,但Lululemon在定价方面却毫不含糊,对标同类产品甚至远高于Nike/Adidas标价。一条瑜伽裤动辄100美金,打着透气防水特殊材料的羽绒长夹克,即使定价400刀依旧是畅销爆款之一。自信当然并非空穴来风,同样做紧身运动裤,不同于传统单色大logo款,极具辨识度的花色条纹也曾经引领了传统品牌在健身服装的设计品味。

如今,一条售价近100美金的Lululemon瑜伽裤经常断码,一身健身装(特别是带有“欧米茄”符号)、手持咖啡/电脑成为了不论明星还是时尚女性的出街标配。瑜伽裤早已走出瑜伽馆,就像牛仔裤一样成为日常生活中穿着率最高的服饰之一。和耐克阿迪一样,Lululemon也积极利用线上社交媒体传播自己的口碑。Lululemon的“铁杆粉丝”建立起Lululemon 博客以及Facebook群,而来自明星光环效应的口碑更是随着艾薇儿,波姬·小丝,詹妮弗·加纳、凯特·温丝莱特和凯特·哈德森等明星的选择,在Instagram等社交媒体上广为流传。

下图:欧美明星的街拍穿搭(来源:网络)

仅仅花里胡哨的外观设计是无法绑定“喜新厌旧”的消费者的,对瑜伽练习者这类对拉伸/亲肤/透气/私密等材料功能性把控,令很多女生惊呼“穿上它的一瞬间就知道这是露露” 。类似高端成衣店的Lululemon Lab提供的定制化服务也满足了消费者的个性化要求。社区营销是Lululemon一直坚持做的事情,通过各种各样的活动给客户们带来健康生活方式,由于对标女性消费者为起点,露露更多的想把非竞技性、平等、自我挑战等理念输出给市场。

下图:2019北京活动现场照片

拓宽产品渠道、扩大市场占有率是商业行为永恒的诉求,Lululemon对Ivivva少女系列、男子系列、线上电商(freeshipping)和折扣活动(We Made Too Much Under $25)的尝试从未停止。经历了几次兴衰危机,露露柠檬对精准客群和粘性营销,渠道管控和高效的线下店坪效比有了更深刻的认识和丰富成熟的运作经验,这些助力这位后起之秀如今一跃成为全球市值第三大运动品牌。

挑战巨头的品牌其实早有前人,美国运动鞋服品牌UnderArmour自2005年上市以来快速成长,2010年起连续六年季度收入保持20%-35%的高速增长、同一时期内UnderArmour的股价累计增长13.5倍、期间的PE持续攀升至近90倍。这一估值在当年水平远高于消费品标的估值,如市占率持续保持第一的Nike的PE同期维持在15-22倍间。这蕴含了投资者对于处于高速成长期的UnderArmour给予极高成长溢价。

UnderArmour的品牌优势与Lululemon的火爆有异曲同工之意,比如差异化定位,主打快速吸汗紧身衣,锚定健身房、橄榄球等运动场景与高技术门槛实现快速切入和爆发,超级英雄系列的紧身运动T-shirt,曾经是漫威粉/撸铁肌肉男必备品。

不同于露露腰部KOL的带货定位,UA直接签约优质球星资源,例如篮球Stephen Curry/网球Andy Murray/高尔夫Jordan Spieth等,引领体育几大细分行业消费。然而成长期后品牌增速放缓后,估值下行在所难免。 尽管2016Q4公司收入同增11.74%、净利润微降0.66%,高于Nike集团在2016财年最近两个季度7.7%/6.4%的收入增速,精明的市场却不再买单,在经历了风光无两到利润亏损的大起大落,UA日前与中国篮协合作,为进军篮球市场及鞋类系列作出布局,欲依靠亚太市场的收入力挽狂澜,确实证实为其业绩增长最大驱动。今年8月流量明星杨超越的加入曾引起不小波澜,这一举动无非体现了UA想要从专业性转向运动休闲领域的示好。由此看来,UA的问题并不是几个季度的增速放缓,它真正的短板也许在于产品线宽度、更全面的市场运营和成本把控。

下图:风靡一时的UA超级英雄系列部分产品

体育产业发展引发的每一轮消费浪潮都有助于催生优质公司,大市值公司普遍具备全品类多品牌的特点,从品牌运营的角度,专业属性是运动鞋服品牌万变不离其宗的根本,而产品设计研发、优质运动资源获取是品牌的核心要素。

中国瑜伽市场

数据显示,2018年我国瑜伽市场规模将达322.1亿元,增长主要来自瑜伽垂直产品(服装、瑜伽垫、辅具等)等产品。2015-2017年,瑜伽的增长主要来自高速增长的泛人群及核心人群,以及线下瑜伽馆及工作室的课程收入。2018年后瑜伽市场基于核心人群的快速增长而产生的规模增长正在减弱。同时,现阶段线下瑜伽馆与工作室之间以价格竞争为主,客单价的提升有限。调研结果显示,中国瑜伽用户的习练频率**等高水平,每周坚持习练3次以上者占比达65.7%;从单次习练瑜伽的时长来看,84.6%的中瑜伽用户会把习练时长控制在21-60分钟区间,其中习练31-40分钟者占比最多,为32.0%。

从整体来看,接受线上视频瑜伽教学在中国瑜伽用户当中更为普遍。跟随视频练习的用户更多地选择瑜伽类教学应用APP,占比62.4%;其次为网上瑜伽教学视频,占比50.8%;购买光盘、教程的用户较少,仅占19.9%。对于在线下场馆习练瑜伽的用户来说,用户到综合性健身房学习瑜伽课程的较多,占比35.2%;其次才是专业瑜伽馆,规模大小对用户决策影响不大,比例接近;请私教上门授课的用户最少,占比4.5%。

每日瑜伽创立于2012年8月,是西安瑜乐文化科技股份有限公司旗下在线瑜伽教学平台,2018年1月刚完成第三轮6000万元融资,平台用户超过4200万,覆盖192个国家和315个城市。目前,线上付费内容、电商运营、广告收入和线下实体店为每日瑜伽的主要收入来源,其中线上付费内容为每日瑜伽贡献了50%的收入。移动健身产业的快速发展让线上瑜伽成为了新的热门产业。而随着线上流量的积累,线下布局成了平台流量变现的首选渠道。不过每日瑜伽并不是最早布局线下实体店的平台,同样从线上切入市场的Wake瑜伽早在2016年就开始布局线下实体。相比于快速扩张,每日瑜伽更倾向于“稳扎稳打”,实体店运营成本较大,每日瑜伽会谨慎布局。

Wake成立于2015年9月,运营模式主要以线上课程内容为主,线下门店做品牌支撑。目标客户群为20-45岁、一二线城市的女性用户。2018年5月完成千万元A+轮融资。内容课程方面,Wake平台上有约1500节专业瑜伽教学课程,全部由团队自主研发。课程覆盖从脸到脚整个身体的各部位,内容制作团队包括瑜伽教练、摄影摄像、后期等在内的工作人员达20多人。除瑜伽教学视频课程,Wake平台还有社交、图文内容、成长体系板块。线下门店方面,Wake已在北京布局线下门店,不过主要在于为线上会员提供深度教学,培训等服务。有消息指出,开馆近一年多的Wake北京CBD店目前仅为收支平衡,这个600平方米左右的门店拥有数百名会员,会员课程和教学培训是主要收入来源,按年卡销售,但房租和人力成本每年达到数百万元,这对想要“跑得更快”的Wake而言是不小的负担。与此同时,Wake开始和第三方瑜伽馆合作导流。18年4月15日,全美瑜伽联盟的孕产培训班和Wake首次合作开班。

有意思的是,不少从线下馆起家的瑜伽品牌反其道而行之,开始进军线上。最具标志性的就是Pure集团。这个在2002年成立的香港品牌目前在香港、新加坡、台北、上海等地拥有30多家瑜伽馆和健身房。2016年7月,MyPureYoga正式上线,提供免费瑜伽教学视频。

线上起家初期比较方便迅速获客,通过微信做分享传播、母婴品牌和线上成熟渠道分发合作都是大规模获取用户的玩法,但流量如何变现一直是个难题。因此重新布局线下业务成为大多数公司解决这一问题的首选方法,毕竟在体育产业,用户体验的重要程度对于商家来说不言自明。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。