真正资助“山姆大叔”的是谁?恐怕是美国人自己

Michael Lebowitz在RealInvestmentAdvice网站撰文称,美国消费者、企业和政府债务的增长大大超过了经济增长和集体收入,这使得偿还债务越来越依赖于更多的债务发行。

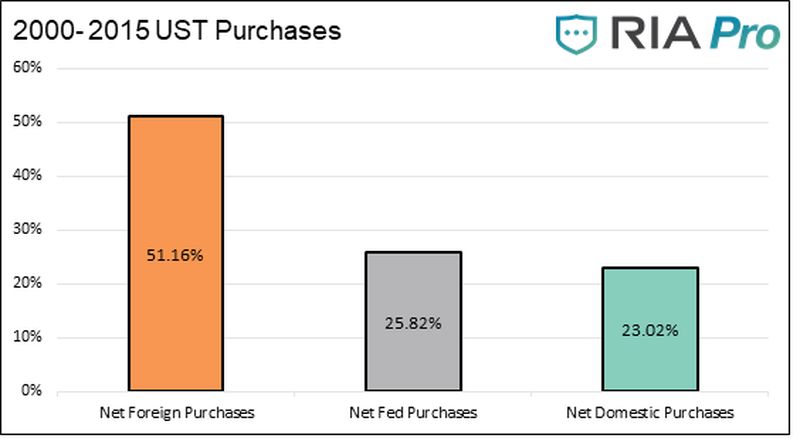

幸运的是,为支出/消费和偿还旧债承担更多债务并不成问题。在过去20年里,一直有愿意为这一计划提供资金的贷款人(储户),即使以收益率衡量的回报稳步下降。

不幸的是,美国国债最大的两个买家/持有者(中国和美联储)不再发挥他们的作用。更令人担忧的是,为政府支出提供资金所需的美国国债数量正在迅速增长。美国国债供需状况的这种剧烈变化所带来的后果在很大程度上被忽视了。

外国持有者

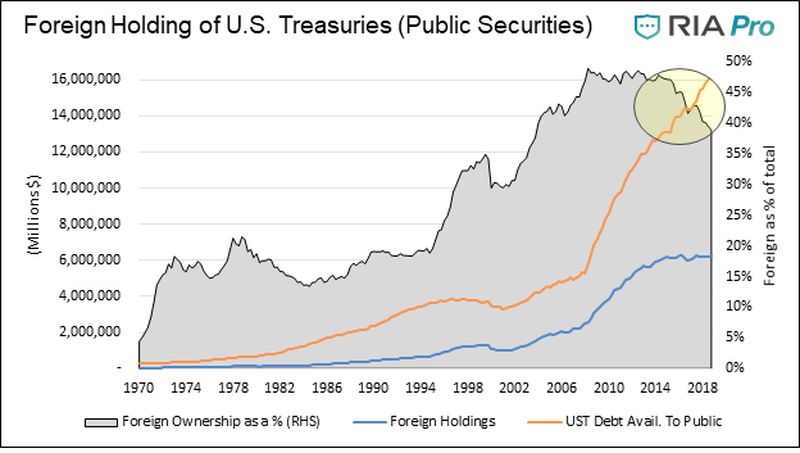

外汇储备通常被投资于“安全”的美国国债。随着世界贸易多年来的增长,对美元储备的需求也逐步增加,导致外国政府向美国财政部提供了更多贷款。

最近外国买家(包括私人投资者和政府)的购买兴趣有所下降。在过去两年之前,最后一次两年间出现持平或负增长是在1999-2000年。在此期间,未偿还的美国国债数量萎缩,尽管外国持有者减少,但他们持有的债务占未偿债务的比重上升。

下图显示了外国持有的美国公共债务数量和占比(不包括政府内部持仓,如社会保障行政投资),以及未偿还公共债务总额。可以看到,过去几年出现的分歧是最近40年来无可比拟的。

美联储QE

在金融危机及其余波期间,政府支出和债务发行量急剧增加。2008年至2012年未偿还的美国国债增加了8万亿美元。这是危机前五年2.6万亿美元增幅的3倍。

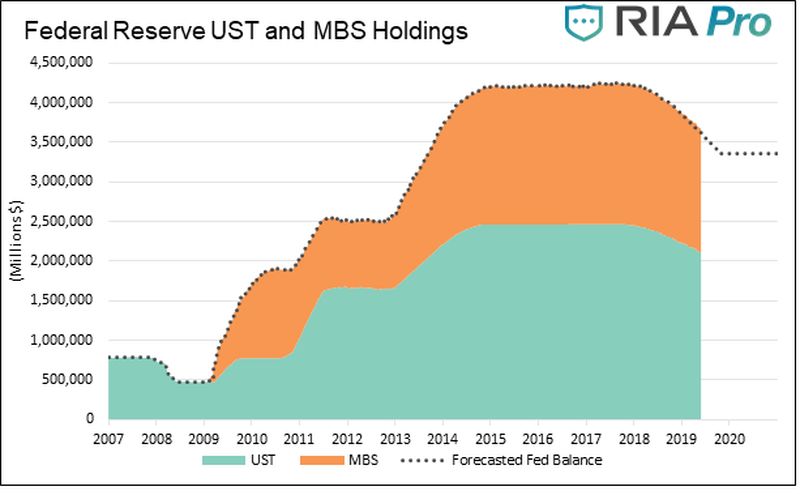

为恢复经济增长和稳定金融市场,美联储采取了前所未有的措施,将联邦基金利率目标下调至0-0.25%,并推出了量化宽松(QE)。QE的实施使得美联储在公开市场操作中购买美国国债和抵押贷款支持证券(MBS)。通过减少公众持有的债券数量,降低美国国债和MBS的收益率,这对一系列固定收益证券的收益率下降产生了连锁反应。经过三轮QE,美联储购买了逾1.9万亿美元美国国债和逾1.7万亿美元MBS。高峰时期,美联储持有19%的公开交易的美国国债。

2017年10月,美联储启动资产负债表正常化,即通过量化紧缩(QT),减少美国国债和MBS的持有量。从那以来,他们减持了超过2000亿美元的美国国债。尽管美联储此前每月减持500亿美元美国国债和MBS,但减持步伐已经放缓,并且打算到9月底停止缩表。

下图显示的是美联储资产负债表的规模及其预期的降幅。

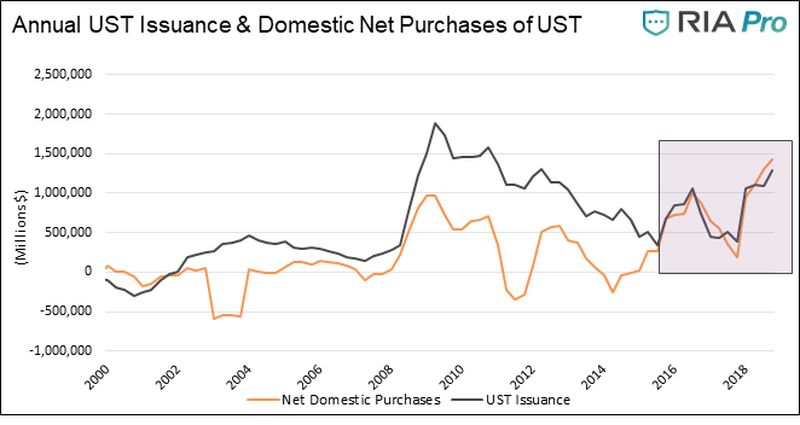

如上所述,美联储正在减持美国国债,而外国实体没有增加美债持仓。需求减少的同时,美国财政部在加大发债规模,为高达1万多亿美元的年度赤字融资。国会预算办公室(CBO)预计,美国国债供应过剩的势头至少还将持续四年。

由于外国实体和美联储不购买美债,只能由美国国内投资者填补这一缺口。

下图为美国国债发行量与国内投资者净购买量(债券发行总量减去外国实体和美联储的净购买量)的变化。

2016年至今,美国国内投资者购买了超过100%的美国国债,与2000-2015年形成鲜明对比。

管理与预算办公室(OMB)预计,2019年美国债务将增加1.086万亿美元。由于美联储调整缩表计划但未恢复购债,且外国实体保持中立,美国国内储户仍有可能在2019年至少买入全部1.086万亿美元美国国债。展望2019年以后,未来10年债务净发行量预计平均每年为1.2万亿美元,这还是未纳入经济衰退的预测。

除非出现通货紧缩或股市大幅下跌,否则很可能需要提高利率来吸引美国国内边际投资者购买美国国债。公平地说,购买更多美国国债的责任落在美国国内投资者身上,可能会导致储蓄率上升,从而对消费产生负面影响。

最重要的是,投资者需要减少消费,并从其他资产转向美国国债,以配合不断增加的美债供应。对于正在以创纪录的高估值购买资产并且不了解或不关心这种情况的股票投资者来说,这是个大问题。

$道琼斯(.DJI)$ $纳斯达克(.IXIC)$ $标普500(.INX)$ $特斯拉(TSLA)$ $阿里巴巴(BABA)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 道琼期·2019-06-17京东; $雷科防务(002413)$点赞举报

- SummerNight·2019-06-14感谢分享点赞举报