QORVO:三足鼎立局面难改,苹果、华为是其前两大客户

作者 | 韦三甲

流程编辑 | Cici

前段时间,一则标题为《有多快?5G在日常使用中的真实体验》的视频火爆了网络。短短两个星期,这个视频在著名视频网站bilibili上的播放量达到了惊人的835.9万次。$Qorvo, Inc.(QRVO)$

(来源:bilibili)

社会各界都在密切关注着5G的进展,因为高速度高质量的网络互联早已深入到人们的日常生活中,比如说微信电话早已代替了电话的功能,比如说随时随地看4K高清视频。

传输速度快,低时延,以往那种“歪?喂??喂!信号不好听不见”的情况也将不复存在。

不过,充分运用5G技术的前提是,能够拥有与之相匹配的设备。俗话说好马配好鞍,不然鞍再好马不行,也是跑不快的。

在核心设备的组成器件中,有一个很关键的部分就是射频器件。

射频器件是无线通讯设备的基础性零部件,在无线通讯中扮演着两个重要的角色,即在发射信号的过程中扮演着将二进制信号转换成高频率的无线电磁波信号;在接收信号的过程中将收到的电磁波信号转换成二进制数字信号。

美国的Qorvo(NASDAQ:QRVO),就是射频技术领域的佼佼者。这家公司于2015年1月1日,由RF Micro Devices (NASDAQ:RFMD,下称RFMD)和TriQuint Semiconductor (NASDAQ:TQNT,下称TriQuint)正式合并而成。

在合并之前,RFMD为移动装置提供射频集成电路放大装置和信号处理传输设备等,TriQuint则主要生产天线开关、功率放大器以及滤波器等产品。

合并之后的Qorvo,完成了天线、功率放大器芯片、滤波器和射频开关的全产业线布局。

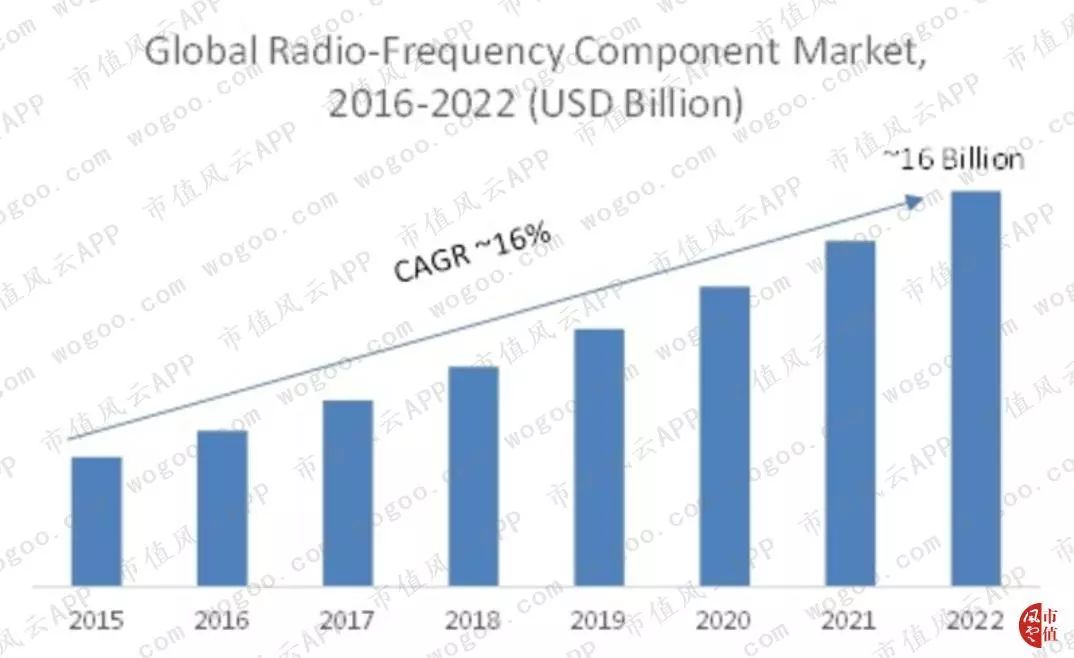

射频器件是无线连接的核心,随着5G和物联网应用的推广,这个行业将迎来持续的增长态势。根据Market research future的研究,全球射频器件的市场规模将以CAGR 16%的速度增长,并在2022年达到160亿美元。

(来源:Market research future)

距离合并已经过去了4年的时间,Qorvo目前的经营状况如何呢?

一、经营状况

Qorvo目前为全球移动设备、基础设施、国防和航空应用等,提供射频解决方案和技术。产品线包括功率放大器、控制开关、分离式电晶体与集成电路、滤波器及双工器、变频器、整合模组、光学元件、发振器、被动元件及交换器等。

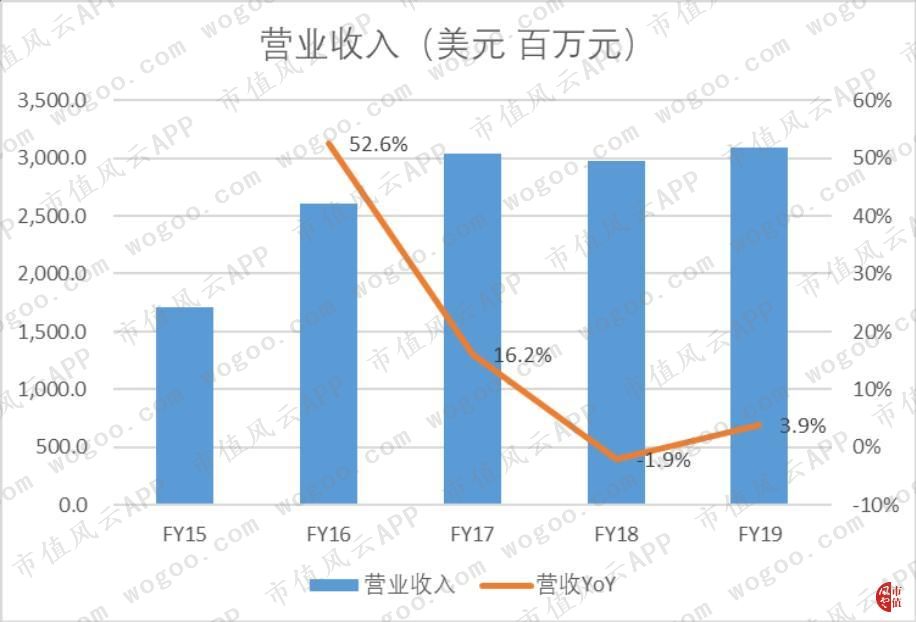

2019财年,公司实现营业收入为30.9亿美元,以2015年为基准,CAGR为15.9%。

不过近两年,公司的营业收入增长停滞,2018财年营收增速为-1.9%,2019财年也仅为3.9%。

(注:FY19即2019财年,指截至2019年3月30止的完整财年)

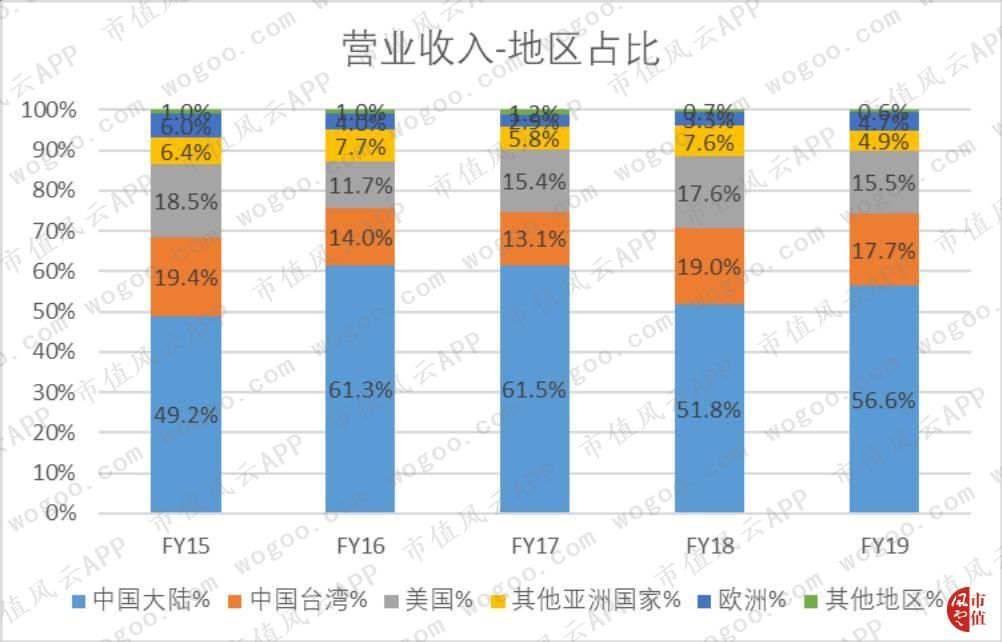

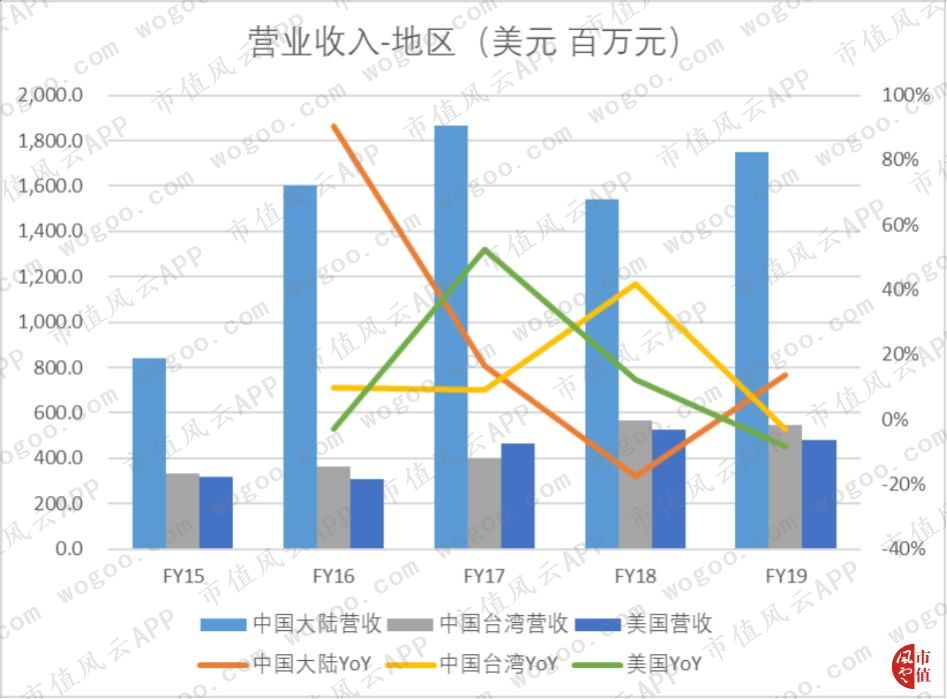

那么,仅有的3.9%的增速是由谁贡献的呢?从地区收入角度来看,中国大陆挑起了绝大部分的担子。

先来看地区占比,2019财年,中国大陆地区贡献的营业收入占总营收56.6%,相较2018财年的51.8%有所增长。中国台湾、美国、其他亚洲国家、欧洲和其他地区的收入则分别占总营收的17.7%、15.5%、4.9%、4.7%和0.6%。

中国大陆贡献的营业收入维持在50%以上,拥有最庞大的客户群体。

其中,中国大陆、中国台湾和美国占据了地区收入占比的前三名。在2019财年,中国大陆地区贡献营业收入17.5亿美元,同比增长13.5%。而其他两个地区的营收和营收增速均实现下滑。

中国台湾地区实现营业收入5.5亿美元,同比下降3.1%。美国地区实现营业收入4.8亿美元,同比下降8.4%。

公司也表示,中国地区提供的销售收入在未来依旧会很重要。

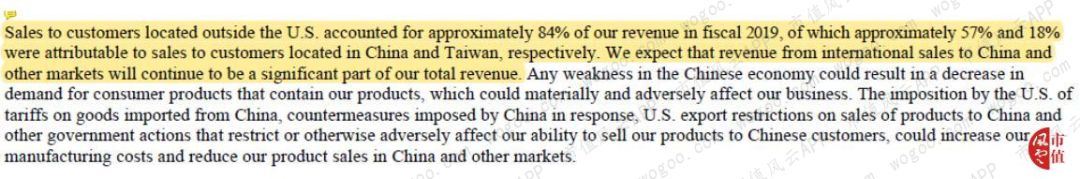

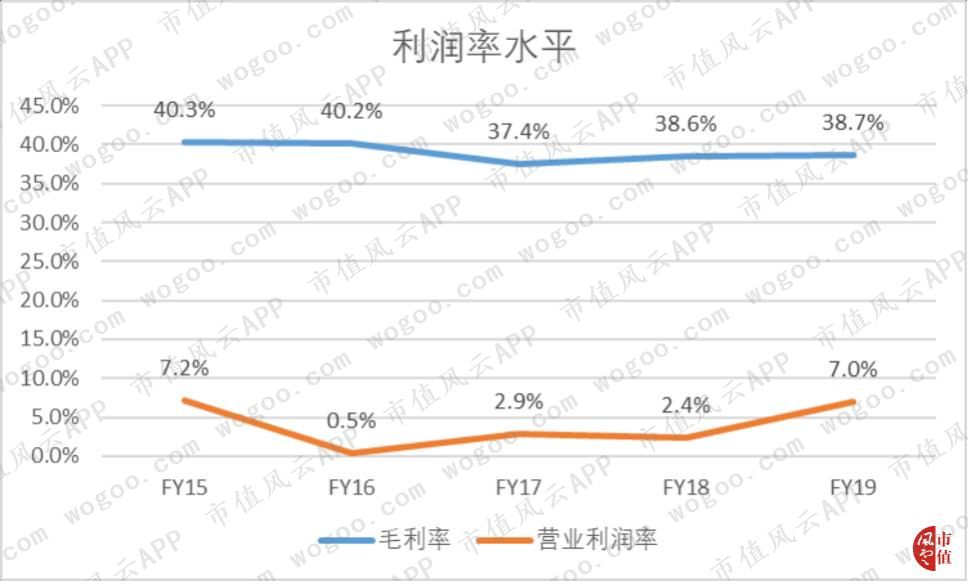

公司近三年的毛利率水平稳中有升,2019财年为38.7%。相比之下,营业利润率增长明显,2019财年为7%,上年同期为2.4%。这主要得益于公司的控费措施,在后文会详细讨论。

了解完公司的大体情况,我们来看看公司是如何划分业务部门的。

1、2个部门

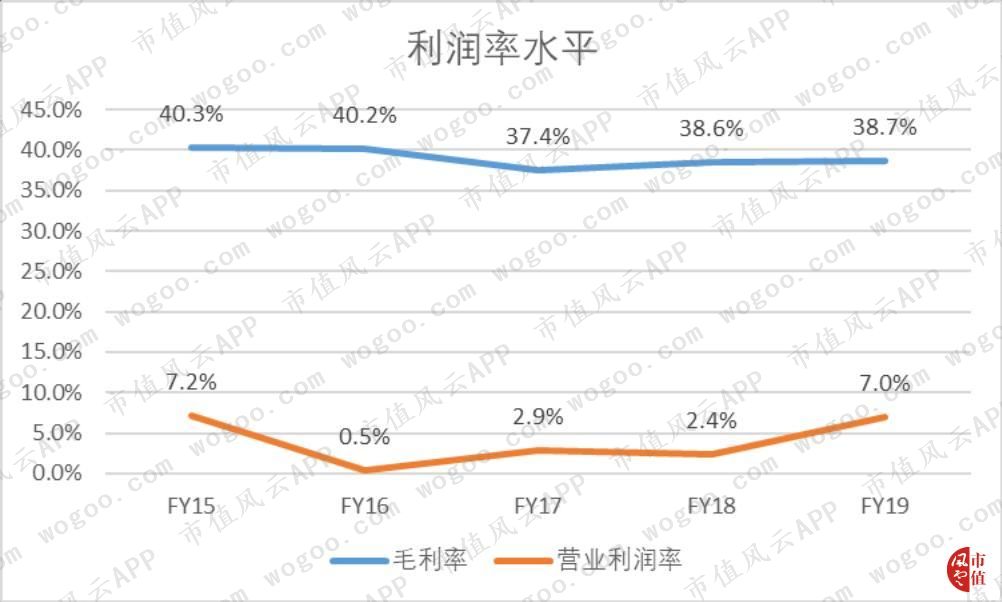

公司主要分为两个部门:移动产品(Mobile Products,或MP),以及基础设施和国防产品(Infrastructure and Defense Products,或IDP)。

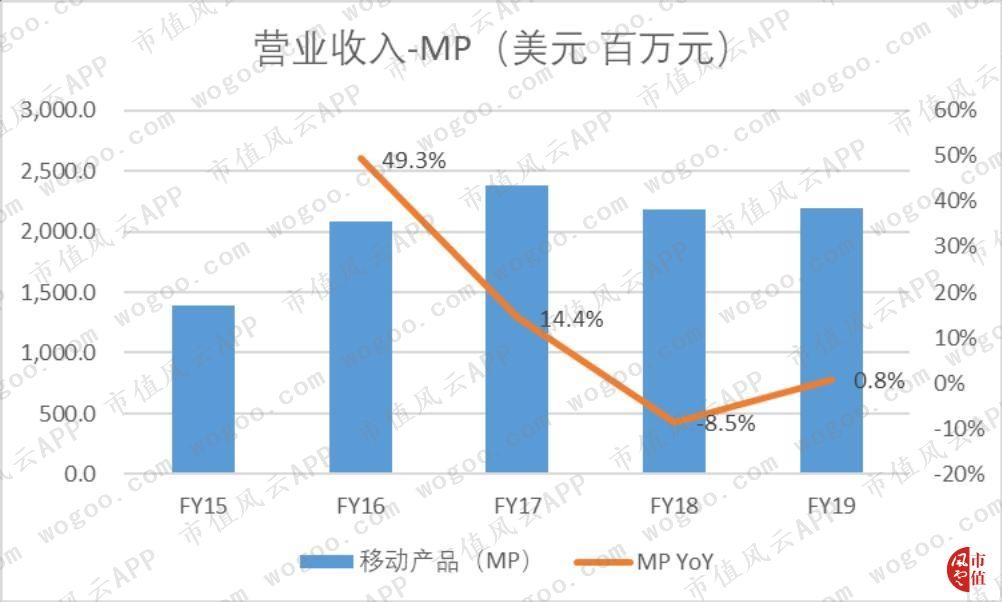

MP部门营收占比逐年下滑,从2015财年的81.5%下降至2019财年的71.1%。而IDP部门的营收占比则从18.3%一路上涨至28.9%。

这么看来,虽然移动产品收入依旧是公司的顶梁柱,但是收入结构渐渐向IDP倾斜。

我们接下来看看MP和IDP具体都是做什么的。

(1)移动产品(Mobile Products,或MP)

主要为移动设备提供蜂窝射频技术和Wifi解决方案,包括智能手机、可穿戴设备、笔记本电脑、平板电脑以及物联网(IoT)的蜂窝网络应用程序等。

具体器件包括体声波(BAW)和表面声波(SAW)滤波器、功率放大器(PA)、低噪声放大器、开关、多频段PA和发射模块、射频功率管理集成电路、分集接收模块、天线开关模块、天线调谐和控制解决方案等。

作为公司营业收入的顶梁柱,该部门的收入近几年停止增长,甚至略有下滑。2019财年,部门贡献营收22亿美元,同比微增0.8%,相较2017年的高点下滑7.8%。

公司表示,2019财年该部门的收入增加了1650万美元,主要是因为中国的客户对移动产品的需求大幅提升。

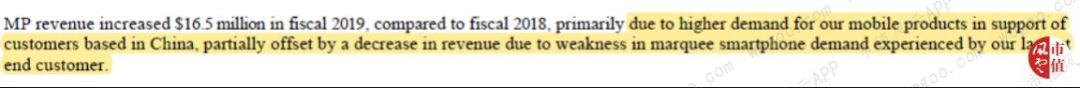

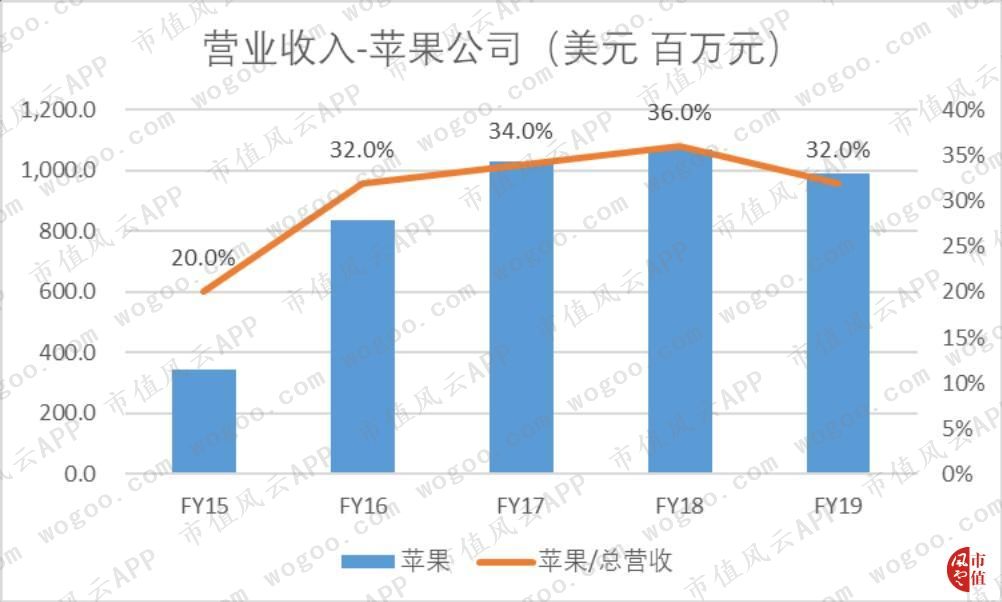

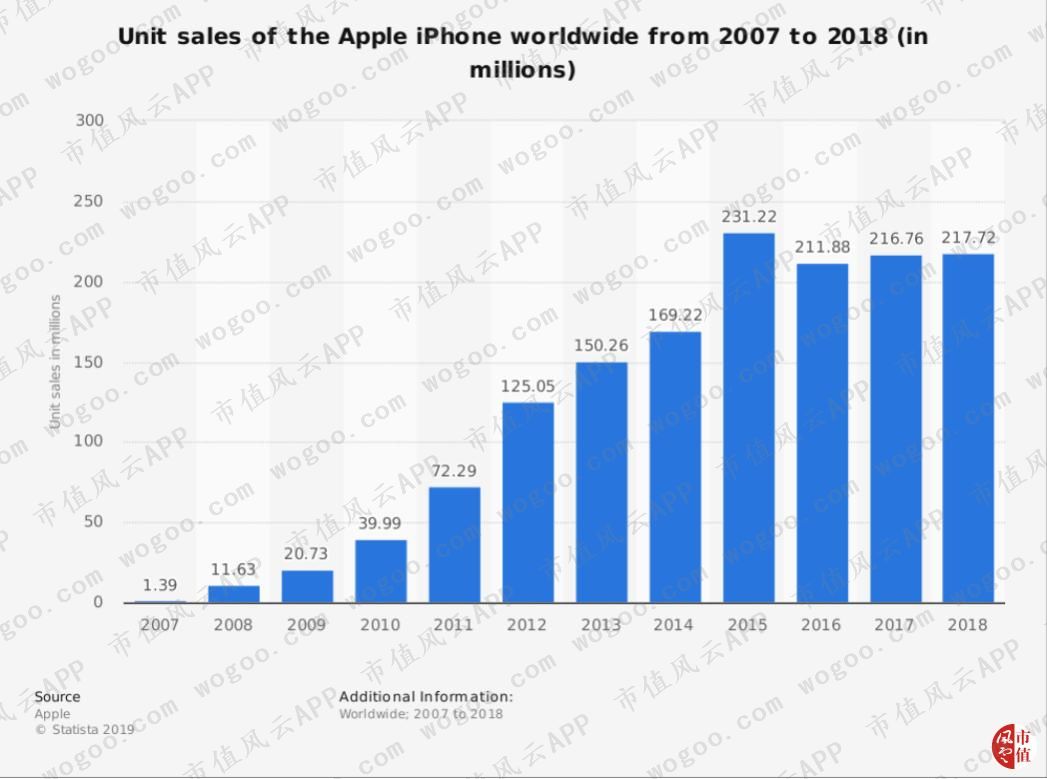

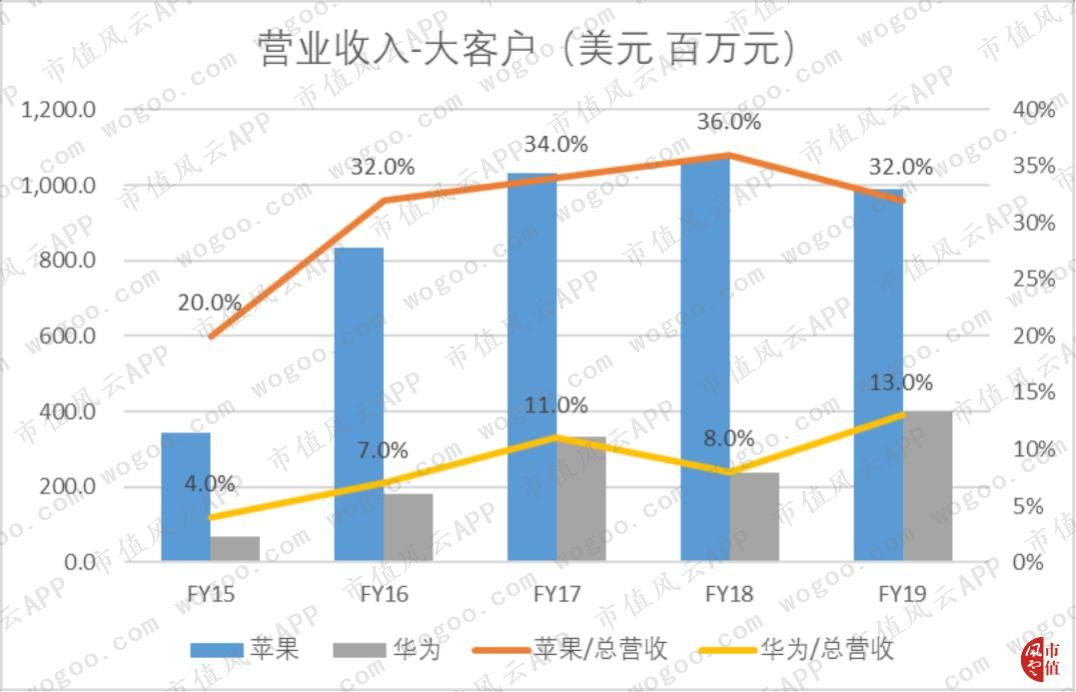

这里提到的最大终端客户(Largest end customer)就是苹果公司(NASDAQ:AAPL)。2019财年,苹果贡献的营业收入为9.9亿美元,占总收入32%,是Qorvo的第一大客户。

一位客户就占据了公司将近三分之一的收入,那么这位客户爸爸的采购状况将会直接影响公司的营收水平。相比2018年,苹果公司贡献的收入同比下滑7.6%至9.9亿美元,占总营收的比重也从36%下滑至32%。

那么是什么原因导致大客户贡献的营收和营收占比双双下降呢?

这里通过比较苹果手机近几年的出货量可以发现,近三年出货量基本维持在一个稳定水平,2018年出货量约为2.2亿台。所以这真的是金主爸爸家里也没有余粮了,不是不签单合作呀。

不过这都是过去的事情了,虽然金主爸爸不复当年雄风,但瘦死的骆驼比马大,依旧是公司的大客户。

(来源:Statista)

最近还发生了一件事,可能会对双方的合作关系产生影响,到底是什么呢,风云君这里先卖个关子,各位大爷请往后看。

(2)基础设施和国防产品 (Infrastructure and Defense Products, 或IDP)

该部门主要提供射频技术和片上系统(system-on-a-chip,或SoC)解决方案给全世界的蜂窝基站和无线通信基础设施、国防、智能家居、自动驾驶和其他的物联网应用。

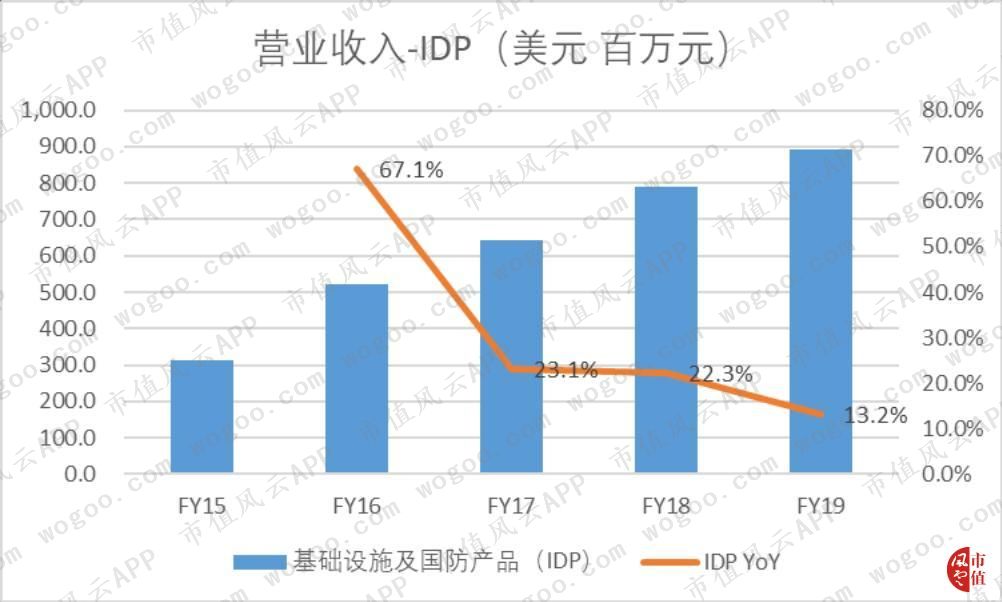

2019财年,该部门贡献营收8.9亿美元,同比增长13.2%,以2015年为基准,CAGR为30%。

IDP的收入增加了1.04亿美元,主要是基站产品的相关需求上升导致的。在经历了2017和2018财年22%左右的高增速之后,2019财年营收增速下降至13.2%。

但是在可预见的未来,随着5G的推广和应用,这个领域将会迎来大爆发。

2、6个市场

公司将市场分为6个部分,分别是:移动设备、蜂窝基站、国防和航空航天、Wi-Fi客户端设备、智能家居和汽车互联。

(来源:Qorvo Investor Day Presentation 2018)

(1)移动设备

6个市场中,移动设备是最大的市场,其中包括智能手机,可穿戴设备,笔记本电脑,平板电脑等主要在4G LTE网络中运行的设备。这个市场的特点就是,不断增长的数据需求推动着新技术的发展和运用,包括无线网络标准,频率段和架构等。

移动设备产品组合包括滤波器,双工器,开关,多频段功率放大器,传输模块,射频电源管理集成电路等。

(2)蜂窝基站

IDP为世界顶级蜂窝基站原始设备制造商提供跨越全频段的射频解决方案。用户对高速数据和全球覆盖的需求正在推动基站网络高效性和扩展性的发展。

(3)国防和航空航天

公司为全球国防和航空航天市场提供射频产品和复合半导体铸造服务。公司表示直

接与美国政府接触,主要通过与国防高级研究项目局、空军研究实验室和海军研究办公室签订合同,为未来的大功率相控阵雷达、电子战和通信系统开发下一代技术。

(4)Wi-Fi客户端设备

在Wi-Fi应用程序中,消费者和企业客户要求更快的数据传输速率,以支持连接家庭和办公室设备上越来越多的新应用程序。Wi-Fi 客户端设备包括路由器、网关、机顶盒和企业基础设施等。

(5)智能家居

智能家居包含检测光线、运动、温度以及门是否打开、关闭、锁定或解锁的传感器设备,以及执行诸如降低温度或打开车库门等命令的执行器。这些设备可以通过计算机、智能机和语音遥控器上的联网功能进行控制。

(6)汽车互联

下一代蜂窝网络正在为汽车无线连接提供新的使用案例,包括信息娱乐中的4K视频流、车辆移动通信和自动驾驶。这些新的用例需要包含多个无线电(GPS、卫星无线电、LTE、WiFi和毫米波)的复杂射频解决方案。

可惜的是,公司并未披露每个市场的具体收入情况。风云君猜测,在当前的市场背景之下,前2个市场贡献的收入还是占据了绝对的大头,剩下的4个市场目前无法与之相匹敌,不过随着技术的发展,未来各个市场也能扛起大旗。

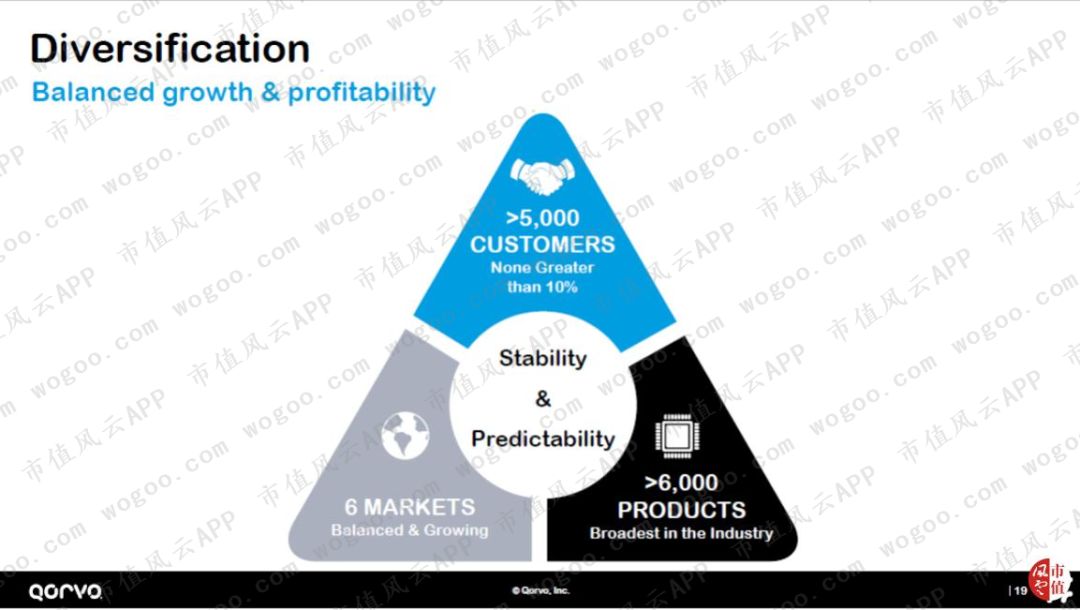

公司在投资者会议上表示,6个市场的划分作为公司多样化战略的一环,有着不可或缺的作用。

(来源:Qorvo Investor Day Presentation 2018)

二、竞争对手与客户

看完公司内部的业务部门以及市场划分,我们把目光转向外部环境,来看看同行业竞争对手和大客户在公司经营过程中扮演了怎样的角色。

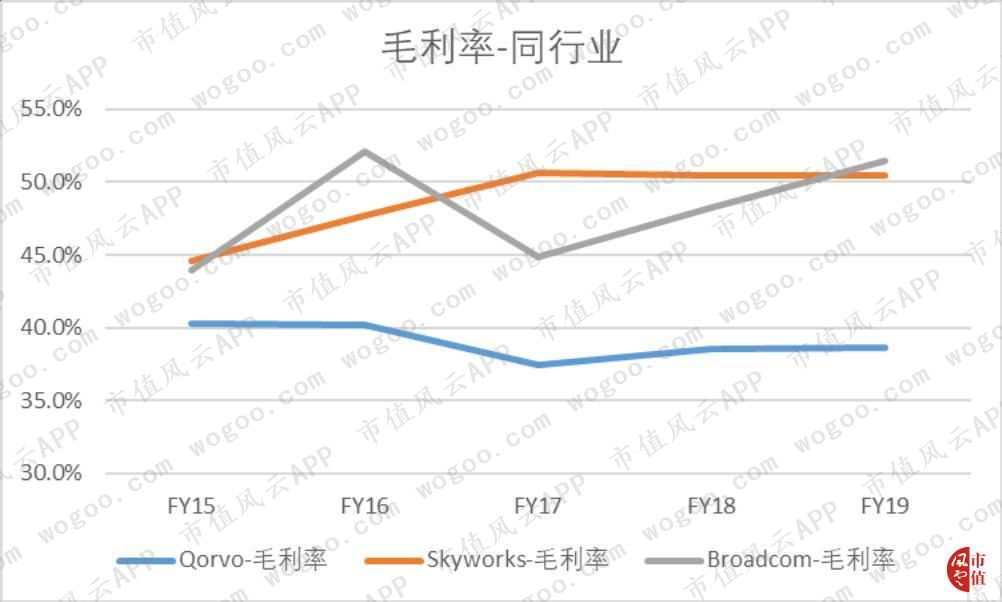

Qorvo之外,美国还有两大射频技术公司,分别是思佳讯解决方案公司(Skyworks,NASDAQ:SWKS)和博通(Broadcom,NASDAQ:AVGO)。

Skyworks主要生产射频前端产品,主要包括射频功率放大器、滤波器、混频器、衰减器、和射频开关等。

安华高科技在2015年斥资370亿美元收购博通之后,公司顺势改名博通,并且获得了在Wi-Fi、蓝牙和NFC领域的先进技术,目前博通在射频领域的产品主要为许多旗舰机型提供功率放大器。

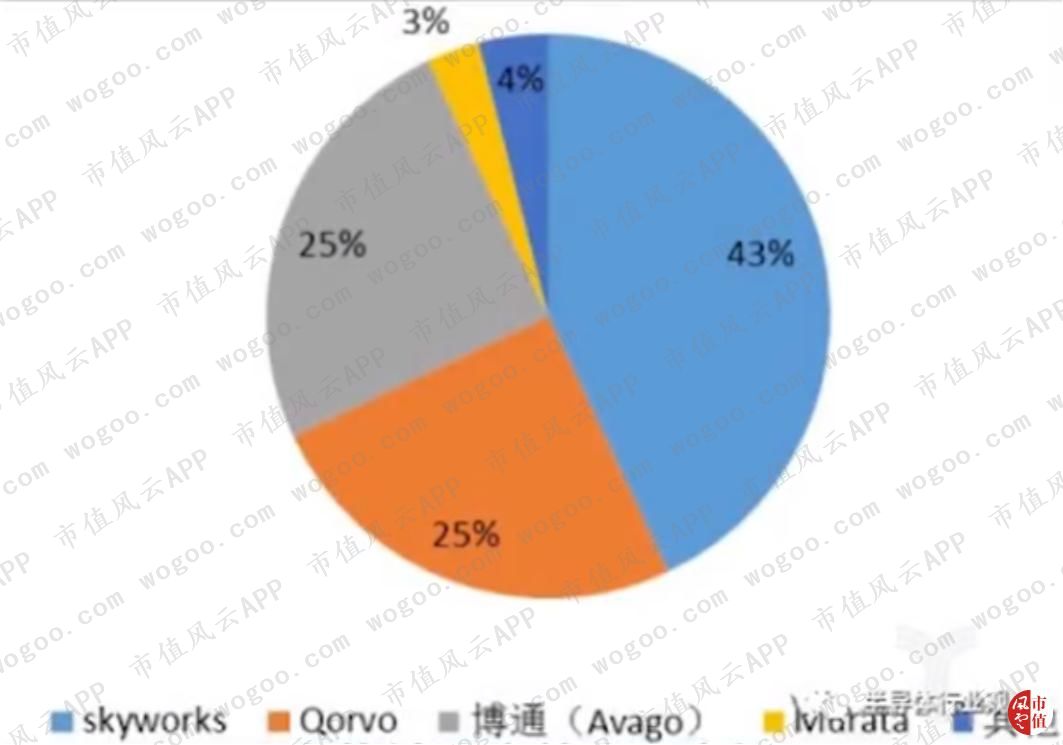

在功率放大器领域,Skyworks、Qorvo和Broadcom分别占据43%、25%和25%的市场份额,三家总计占据90%以上的市场。

(来源:半导体行业观察)

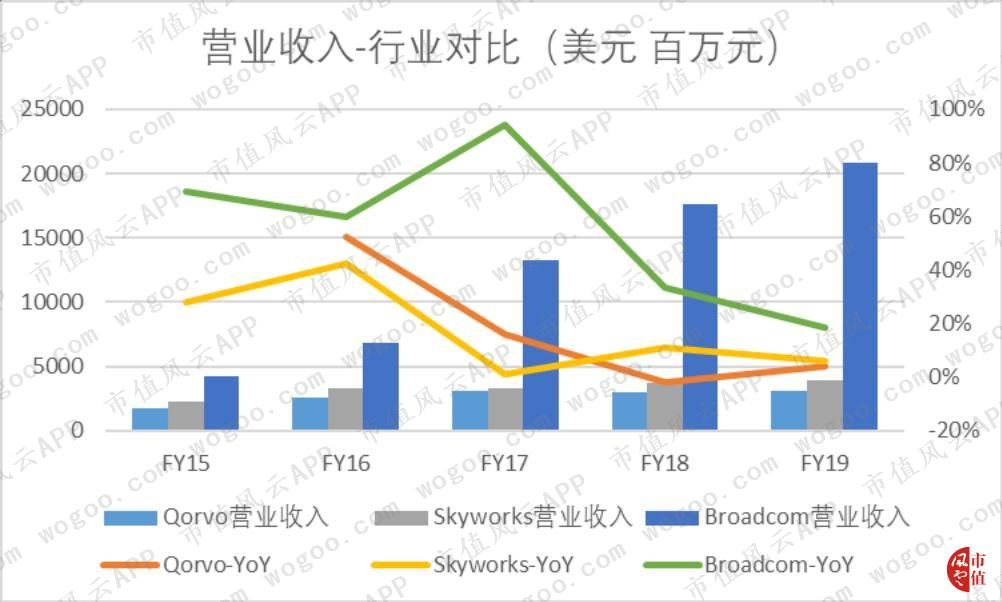

在2019财年,Skyworks和博通Broadcom的营收增速均有所下滑,但都高于Qorvo。2019财年,Skyworks实现营业收入38.7亿美元,同比增长5.9%。Broadcom营业收入为208.5亿美元,同比增长18.2%。

(来源:各家公司年报)

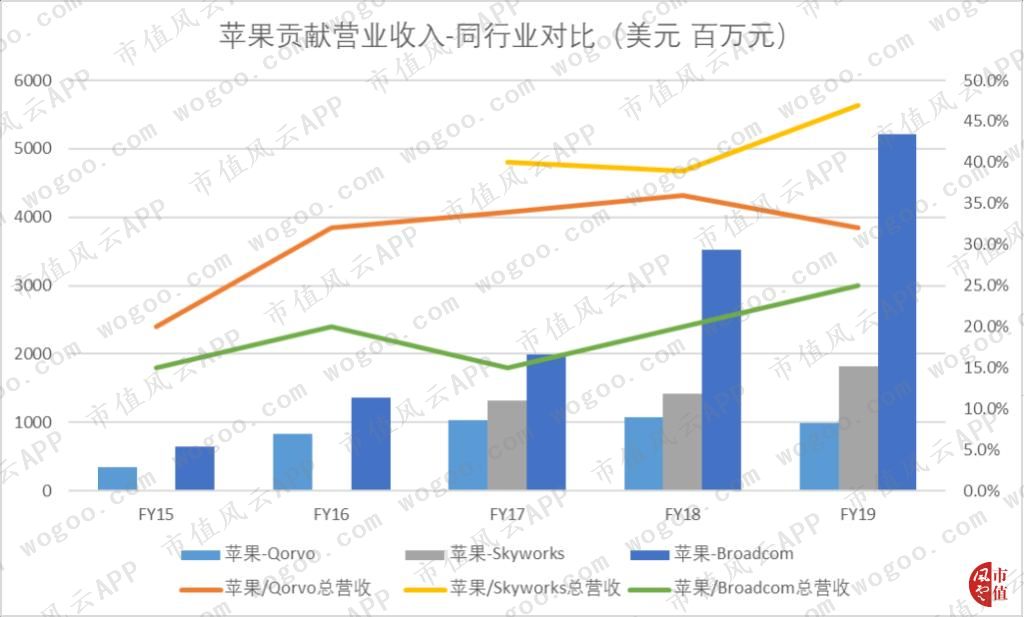

三家公司有一个相同点就是,苹果公司(NASDAQ:AAPL)都在他们的大客户名单上。

首先,Qorvo的第一大客户是苹果公司,第二大客户是华为。

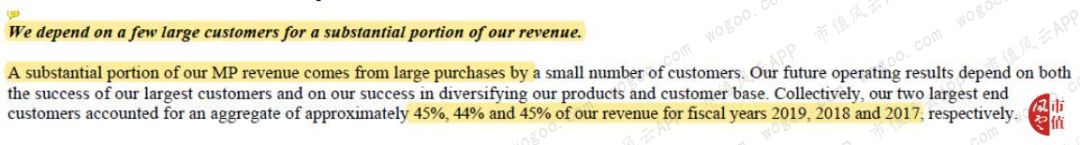

2019财年,苹果贡献销售收入9.9亿美元,占总收入32%;华为贡献销售收入4亿美元,占总收入13%。两家合计挑起了公司的半壁江山。

再来看Skyworks和Broadcom,2019财年苹果公司为Skyworks贡献销售收入18.2亿美元,占公司总营收47%。苹果公司2019财年为Broadcom贡献营收52.1亿美元,占总营收25%。

有意思的是,对比营收净额发现,苹果公司为Skyworks和Broadcom贡献的总额均实现增长,而只有Qorvo的份额在降低。

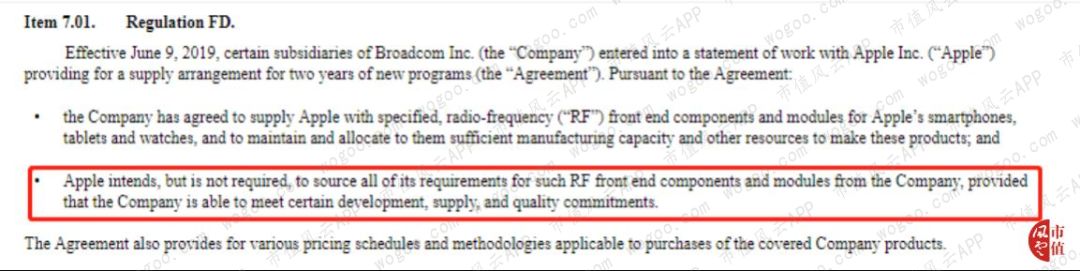

并且,在当地时间6月10日,Broadcom提交给美国证券交易委员会(SEC)的一份文件中看到,Broadcom与苹果公司续签了两年的合约,为其提供射频前段器件。

关键在于这一句:“苹果打算,但非必须,向公司采购所有的射频前端器件和模块,前提是公司的产品能够满足开发、供应和质量承诺。”

(来源:sec.gov)

如果合约最后达成一致,那么Broadcom将成为苹果公司射频组件的唯一供应商,这将对同行Qorvo和Skyworks造成不小的打击。

屋漏偏逢连夜雨,上面我们说到华为是公司的第二大客户,2019年贡献13%的营业收入,并且呈现上升趋势。

但是由于美国商务部于今年5月将华为列入管制名单,公司在获取出口许口之前,

无法向华为及其子公司出售任何产品。

Qorvo自己也表示,公司前两大客户贡献了将近一半的营业收入,所以未来的经营状况将很大程度取决于客户的经营状况。

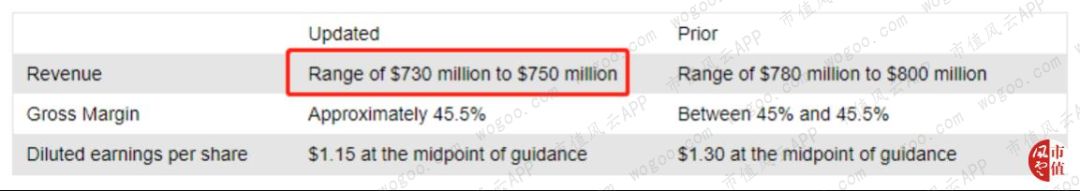

在华为被列入管制清单5天之后,公司随即将一季度营收预测从7.8亿至8亿美元,调整至7.3亿至7.5亿美元。

(来源:Qorvo官网)

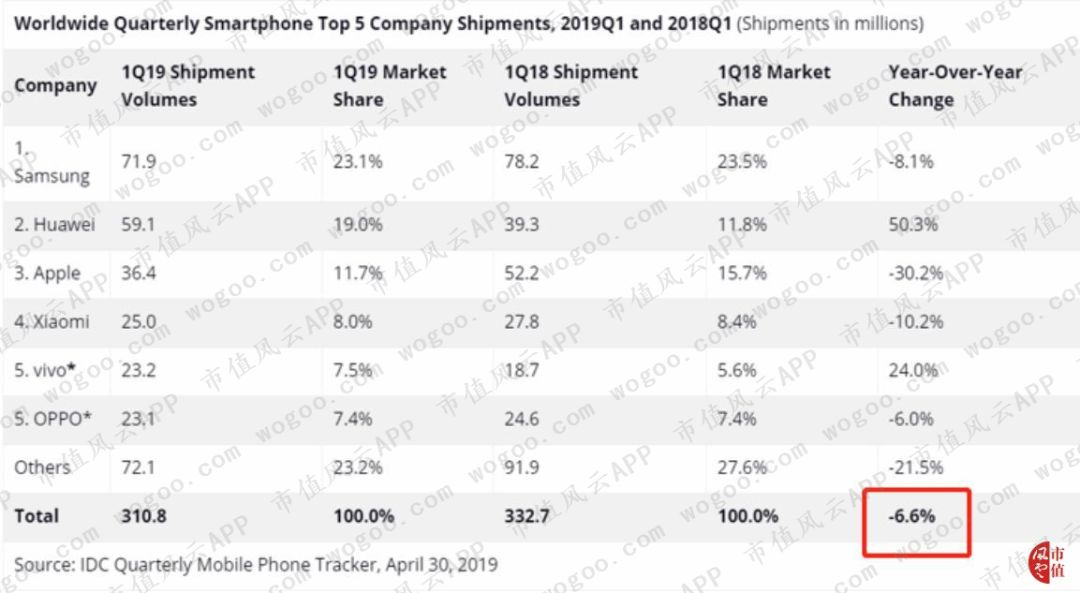

此外,值得注意的一点是,在当前射频技术应用最广泛的智能手机市场,整体呈现一个下降趋势。根据IDC的数据统计,2018年全球智能手机出货量相较2017年下滑4.1%。并且,2018年4季度呈现加速下滑态势,全球智能手机出货量同比下降6.6%。

(来源:IDC)

(来源:IDC)

智能手机的不景气将会对公司业务造成一定程度的负面影响。但是随着5G的应用,5G手机也即将登陆市场,这将会对Qorvo所处的行业产生一个正向的刺激作用。未来如何,拭目以待。

三、财务分析

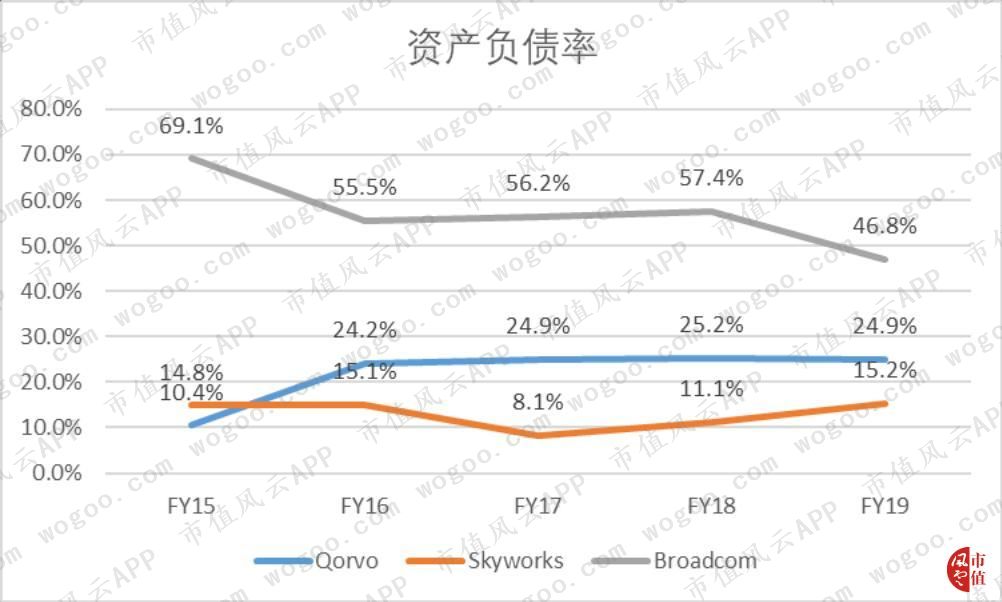

1、资产负债率

公司的资产负债率近几年维持在相对稳定的水平,2019财年为24.9%,在同行业中属于中规中矩。同年,Broadcom为46.8%,Skyworks为15.2%。

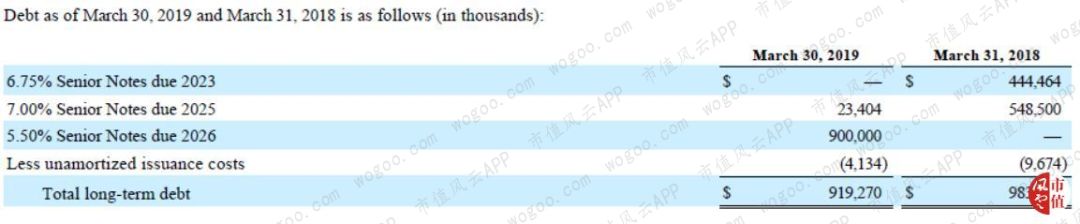

公司于2015年11月19日分别发行了到期日为2023年和2025年的两笔债券:Notes 2023和Notes 2025。Notes 2023规模为4.5亿美元,利息率为6.75%。Notes 2025规模为5.5亿美元,利息率为7%。

随后于2019财年,公司发行了总计9亿美元的Notes 2026,利息率仅为5.5%,并且同时赎回了全部的Notes 2023和部分Notes 2025。

在这种情况下可以看到,虽然公司的资产负债率处于稳定水平,但是融资成本得到了改善。

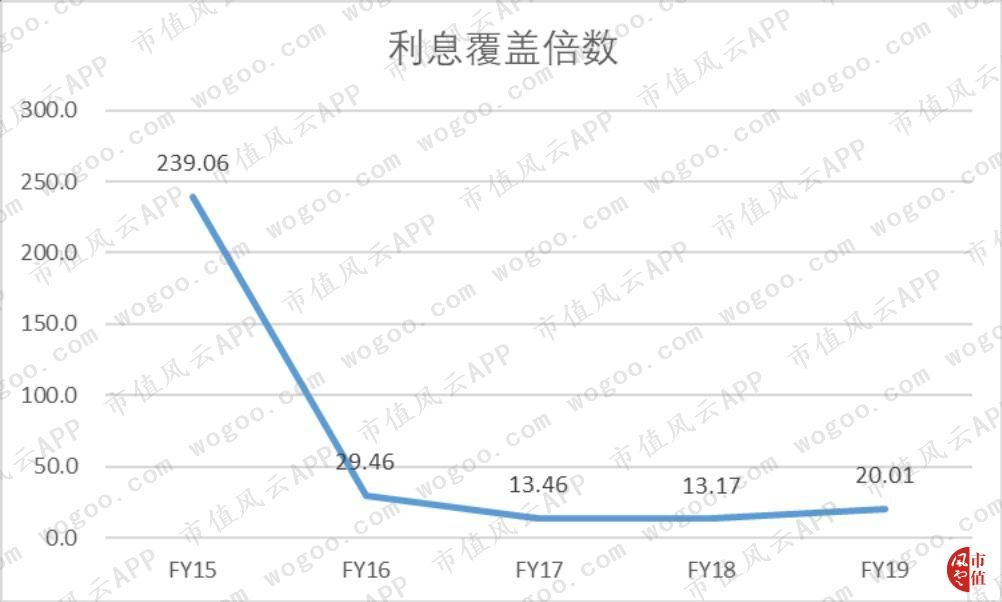

2、利息覆盖倍数

公司属于典型的资本密集型行业,工厂设备众多,所以这里我们使用息税折旧及摊销前利润(EBITDA)来衡量公司利息覆盖倍数。可以看到利息覆盖倍数一直维持在13倍以上,2019财年略有提升,达到20倍,流动性充沛。

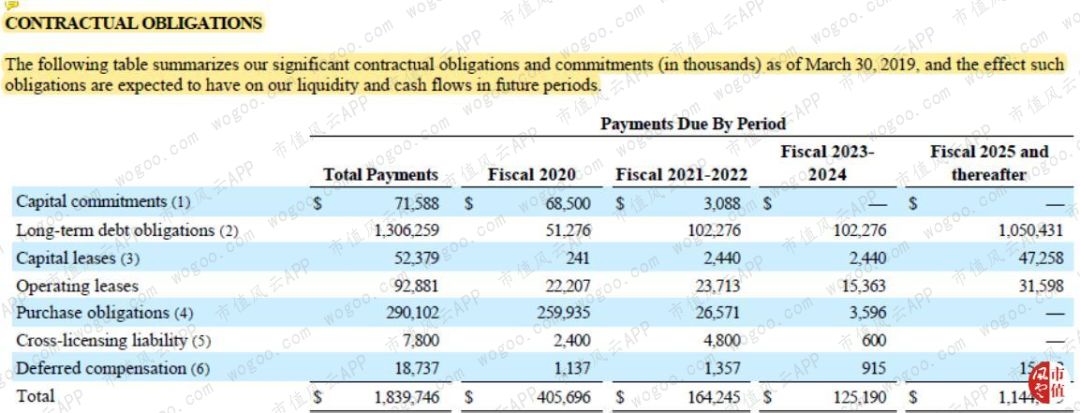

再来看公司根据合同义务需要支出的未来现金流,2020年需要支付的金额较多约为4亿美元。2019财年,公司自由现金流为5.9亿美元。按照这个水平,覆盖合同义务现金流问题不大。

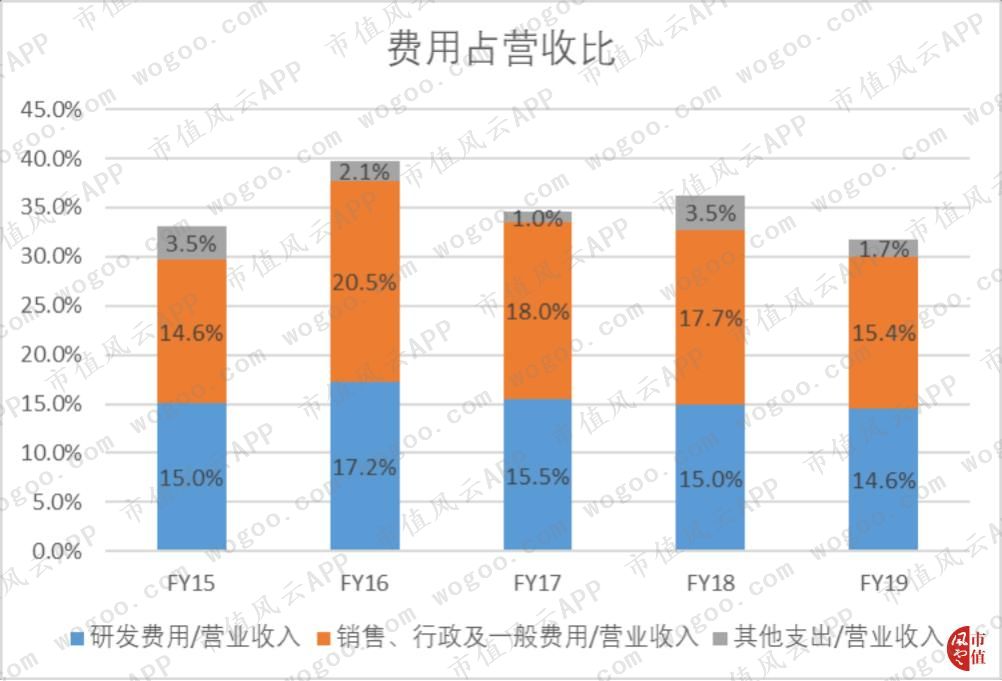

3、费用分析

公司的毛利率保持稳定,但是营业利润率在2019财年实现了大幅增长,从2.4%增长至7%。

毛利率水平在同行业中并不算出色,2019财年Skyworks的毛利率为50.4%,Broadcom的毛利率为51.5%。

我们来看一下公司近几年的费用细分。研发费用占比保持稳定,基本都在15%左右的水平。对于半导体公司,维持的稳定的研发费用是保持产品竞争力的关键因素。公司在2019至2039期间,将有1400项专利陆续到期。

销售、行政及一般费用占比连续三年实现下降,主要得益于公司执行了目的在于控费的重组计划。

在2017、2018和2019财年,公司分别录得重组费用为210万美元,6770万美元和5070万美元,用于优化公司流程、调整成本结构并且提升经营效率。

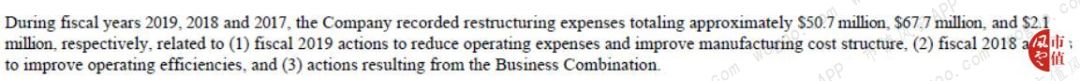

4、现金循环

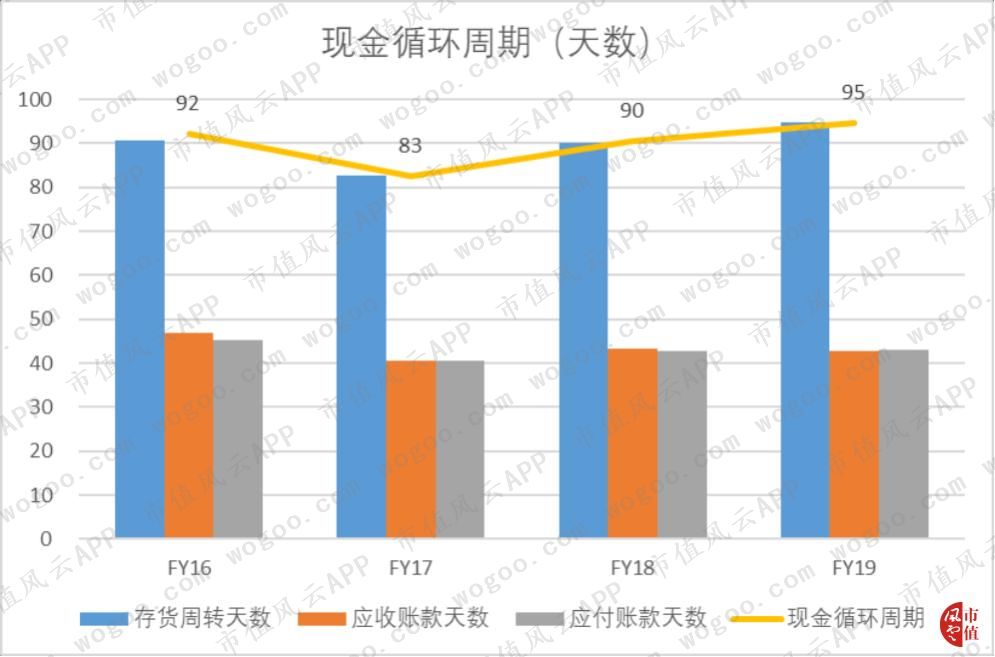

公司的现金循环天数近三年略有拉长,2019财年循环周期为95天,主要原因是存货周转天数的上升。

存货总额在2018和2019财年分别录得9.7%和8.4%的增长,主要由于在产品的增长迅速。2019财年存货中,55%都是在产品。而且在产品于2018和2019年分别录得11%和23%的增长。

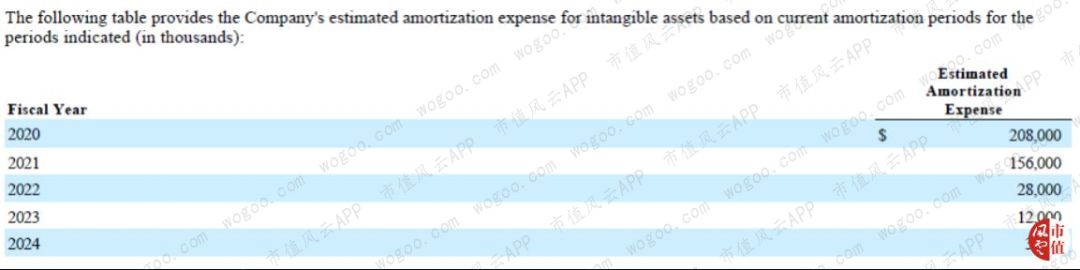

而公司也做出了相对应的措施,例如关闭佛罗里达的SAW滤波器制造工厂,以及暂停位于德克萨斯的BAW制造工厂的运作。

5、商誉及无形资产

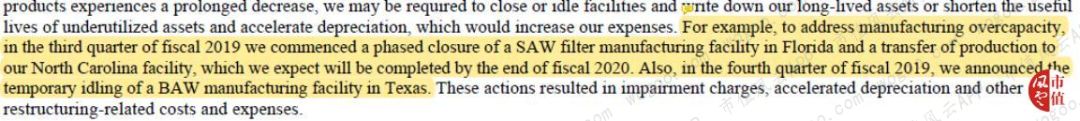

2019财年,商誉总计为21.7亿美元,占总资产37.4%。这一块主要产生于2015年RFMD和TriQuint的合并。公司每年都会进行商誉减值测试,尚未出现大额减值。

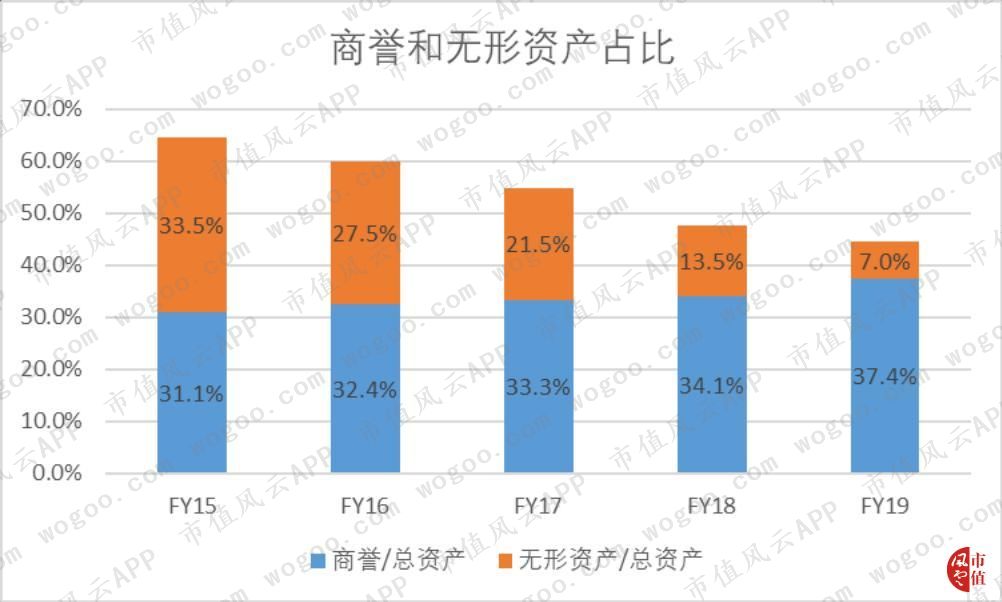

再来看无形资产部分,经过一系列的摊销,目前主要由先进技术和客户关系构成。

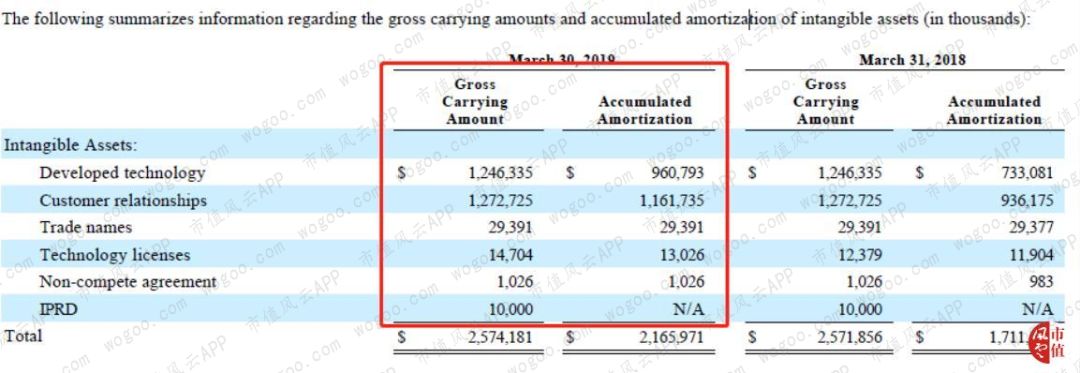

无形资产未来的摊销金额,按照当前的经营水平,对公司影响不大。

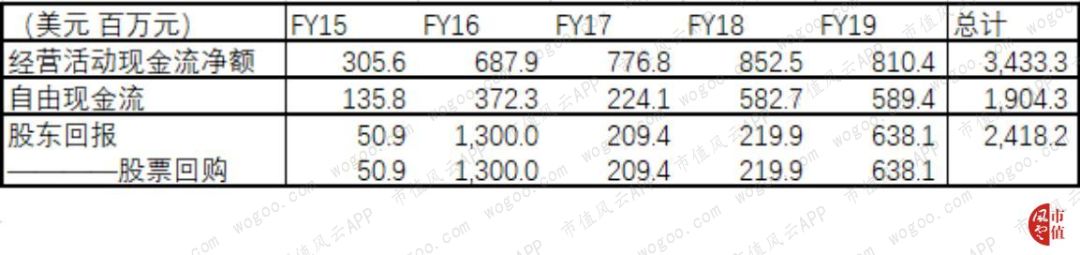

6、股东回报

公司主要通过股票回购的方式为股东提供回报。在过去完整的5财年中,公司总计提供股东回报为24.2亿美元,相较自由现金流总额19亿美元还多。

说明将所有的自由现金流分配完之后还靠融资被股东提供回报,前文中我们提到,公司后发行的Notes 2026的利息率相较Notes 2023和Notes 2025更低。能用更低的利率融资,并且为股东提供回报,何乐而不为呢。

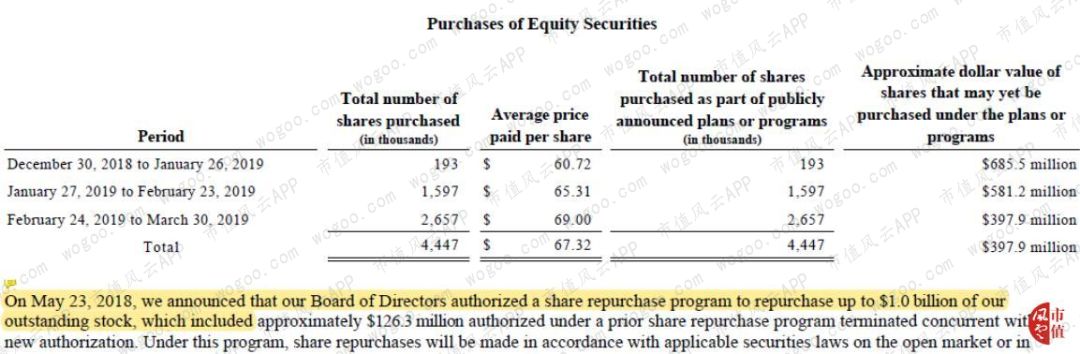

此外,公司在2018年5月23日还通过了总计10亿美元的回购计划,截止2019财年年底,该计划中还有约4亿美元的回购额度。

这样大大方方的公司,爱了爱了。

四、结语

自2015年正式合并已经过去了4年,Qorvo的经营状况算不上太亮眼。截止2019年6月19日,公司股票的收盘价较2015年上市首日开盘价还低3.4美元。

时至今日,公司营业收入三年来不增反降,与前两大客户的客户关系也亟需重新评估。

目前滤波器和射频开关器件的国产化率目前相对较低,全球市场份额被Qorvo和Skyworks占去大半。

不过天线和功率放大器的国产化率已经较高,而且涌现了一批能够扛起大旗的公司,主要得益于国内对于半导体行业的大力投资。

在发展速度迅猛的半导体行业,一着不慎就会被竞争对手甩在身后。Qorvo又该如何自处呢?

今日市值风云app首发文章目录

《不一样的风云早报 | 五大券商将释放流动性近两千亿,原因或许是这个?(6.24)》

《风云海外动态 | 捷克亿万富翁拟收购德国零售商麦德龙;UnitedHealth将收购医疗保险支付公司Equian》

我们将逐步增加更多盘面信息分析模块;同时就相关产业政策动态、行业动态进行持续跟踪,敬请期待~

END

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。