2019年巴菲特股东大会所思所想,买亚马逊其实不意外

再次来到奥马哈,这座中部小镇因一年一度的伯克希尔股东大会热闹非凡,大致的感受跟去年差不多(2018奥马哈深度体验,巴菲特股东大会所思所想)。

据说今年参会的人数超过5万,会场内都坐不下了,很多人担心这是最后一次巴菲特和芒格能够同时出席的股东大会,当然随着二老年纪越来越大,芒格都已经96岁了,这种疑虑年年都有,所以珍惜每一个"有生之年系列"吧~

今年的berkshire weekend依然还是老流程,伯克希尔旗下品牌的展销会从5月3日中午开始,巴菲特和芒格一起出现在了展厅,替旗下公司展台,精神面貌非常好,身体是革命的本钱啊!

他们坐着高尔夫球车巡视,时不时下车跟工作人员握手示意,引人振奋。巴菲特精于品牌之道,他选择的公司无论是苹果、还是、See’s、可口可乐都是有强大的品牌壁垒,而他早已将自己打造成一个尊带有传奇色彩的名牌,同时能够赋能于旗下的公司,创造边际效应。极致的自我定位正如他的护城河理念,奥马哈先驱的个人品牌价值随着时间的推移越来越宽。

今天的股东大会二老6小时间一共回答了55个问题,依然风趣幽默,妙语连珠。芒格全程吃播,零食没有停过,是个顽童更是智者。有一位做资产管理的投资人提问,怎么能知道是否已经准备好能够管理其他人的钱了?芒格很风趣地说了一个故事:曾有人问他,是不是能够成为一名律师了?芒格跟他讲了莫扎特的故事,意思是说当你不再这么问的时候你就准备好了。

还有一名来自中国的11岁提男孩提问,11岁竟然已经第二次参加股东大会了,这让我惊讶于现在华人对下一代的精英教育。他的问题关于人性与投资,人性的差异怎么帮助投资?巴菲特说,阅历比读书重要,在成长道路上,学习过程中,和其他人的接触中都会吸取很多教训,阅历会让你慢慢参透人类本性的一些行为。而芒格引用了新加坡国父李光耀的一句话,意思是真正找到行之有效的方式去践行,再多看看别人怎么去做事的,从别人的经历中吸取精华。

大家最关心的接班人问题,很可惜依然没有答案,但这是否也意味着他们明年仍会亲自上阵呢?

尽管Tim Cook都坐在台下了,巴菲特和芒格都表示只要下跌就会继续买入的苹果,作为伯克希尔第一大重仓股,今年的风头似乎被刚宣布持仓的亚马逊给抢夺了。伯克希尔买入亚马逊也是本次股东大会我最关注的看点。

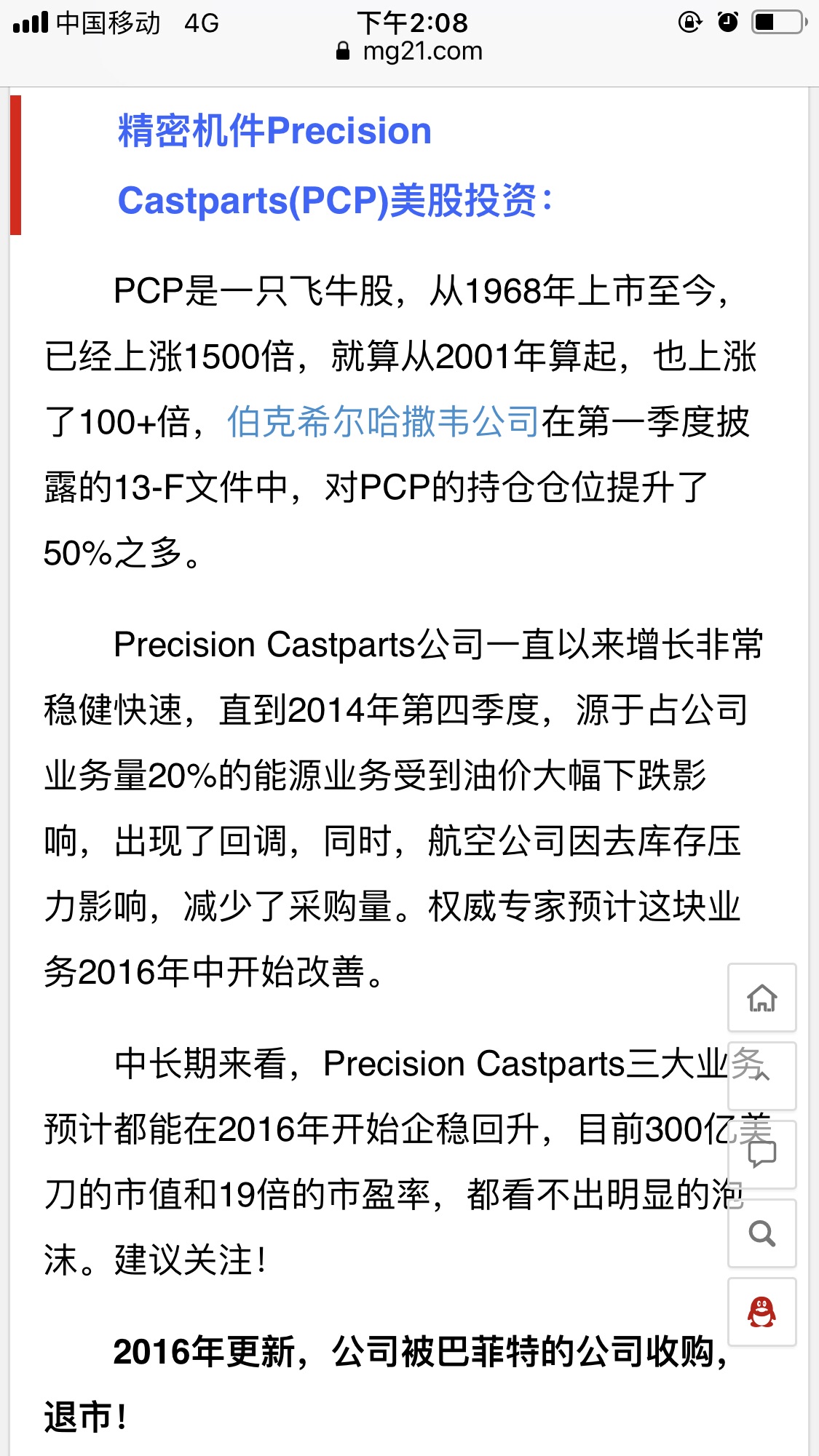

5月2日,巴菲特在CNBC的访谈上公开伯克希尔买入了亚马逊,是由旗下基金经理操盘的。看到新闻时候有惊讶但不意外。我记得去年有媒体问觉得苹果之后巴菲特还可能买什么科技股,我就说亚马逊,巴菲特不但多次表示错过亚马逊是自己的“stupidity”,也再三表达出对贝佐斯的青睐,称他是一个奇迹。巴菲特曾经说过最欣赏的4个CEO分别是苹果的Tim Cook、比亚迪的王传福、精密机械的Mark Donegan 以及亚马逊的贝佐斯,而前面三个公司当时伯克希尔都持有了 ……

虽然不是由巴菲特亲自操盘,也没有明确透露是Todd Combs和Ted Weschler谁买入的,但是我相信无论他们谁,都是秉承巴菲特投资理念的,正如股东大会上巴菲特所说:买入亚马逊依然是价值投资,价值投资中的“价值”不绝对是低市盈率,而是综合考虑公司的各项指标,例如业务和未来发展潜力、现有边际报酬、有形资产、更多的现金、市场份额和竞争力等方方面面因素都要进行计算,才作出决策。

我个人猜测很可能是Todd Combs做的这个交易决策。因为去年初亚马逊、伯克希尔和摩根大通联合公告,将组建独立进军医疗保险领域,当时伯克希尔对这个项目牵头人就是Todd,他是摩根大通的董事会成员,并且私下与贝佐斯关系很好,很可能是在医疗保险这个合作过程中对亚马逊更加了解以推动了伯克希尔买入亚马逊的决策。

回归正题,追溯内因,贝佐斯其实与巴菲特在很多理念方面都极为相似。两人实际上都是在用资本管理的方式在经营企业,他们都是伟大的企业家。人们称巴菲特为股神,其实不太精确,他是一个企业家,目标是打造能够永久存续的伯克希尔,买股票和他做旗下别的资产一样,都是在投资,而不是炒股。贝佐斯出身华尔街,在创业亚马逊之前就是对冲基金D.E.Shaw史上最年轻的副总裁。他深谙资本之道,在创业早期就季度关注资金回报效率,通过提升运营利润率最大化现金流,创造一个生产现金的运营周期。

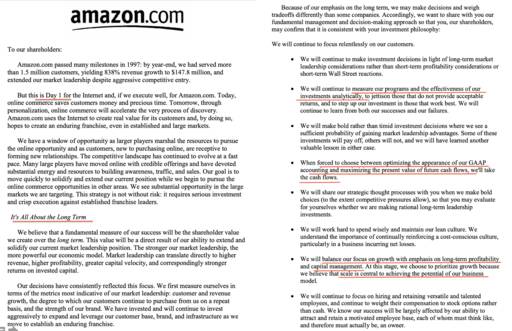

不知道大家关注到没有,巴菲特每年都会写致股东的信,也是长期价值投资的代表。贝佐斯自创立亚马逊年以来也每年都写致股东的信,并且在每年的信后面都附上1997年的那封“Day 1”,意在不忘初心,亚马逊创立到现在仍坚持长期规划,跟20多年前的第一天目标一样。

重温“Day 1”,可以看出一开始贝佐斯从创业伊始就极为重视资产平衡、现金流创造和股东回报。在亚马逊亏损的20年里,一直秉承现金流比净利润重要的原则,贝佐斯为亚马逊创造的护城河正是有现金流筑建。而巴菲特的选股法则之一就是未来现金流,他曾说过上市公司的内在价值就是公司在未来所能产生的现金流折现值。

雄厚的资金实力决定企业的抵抗力和规模化能力。巴菲特在股东的信中说,通常情况下企业的自己来源是Debt和Equity,伯克希尔不一样,它还有另外两个融资渠道,其中最好的商业模式是源源不断的Float(保险浮存金),这些浮存金目前的融资成本是负的,这形成了伯克希尔最强的竞争力之一。另一个资金来源是的资金是递延所得税,这些也是无息的。伯克希尔年报显示其505亿美元递延税中,有大约147亿美元来自有股权的未实现收益,如果按照21%的公司税率计算,只要股权不卖出相当于享受30亿的免息贷款可供使用。

更多的低成本资金是企业规模化增长的条件之一。那么在资金来源这块贝佐斯也是一个天才。亚马逊的现金流来源不仅仅是经营利润,还有运营资本。说白了就是运营资本为负:消费者付现金应收账款天数为0,库存周转天数在30天上下,应付账款天数在60天上下,现金循环周期约-30天,也就意味着,亚马逊享用了这30天由供应商提供的无息贷款,同样也是零成本的资金。亚马逊将这部分资金做大形成规模化的资本循环效应,建立了如伯克希尔一样的自由现金流机器。能够将更多的现金流投入到更多的资本投资上,也供给企业的创新与发展。

再则,贝佐斯是资本运作高手。在亚马逊上市之前贝佐斯极少用股权融资,因为股权融资成本最高,且增发新股伤害原股东利益,即便是IPO时候发行规模也挺小的。但是贝佐斯擅用债权融资,在融资成本低的时候先发债,然后等股价低的时候回购。在互联网泡沫是亚马逊发债的资金成本在5%左右,而等泡沫破了它的回购回报是100%,相当于用5%的融资利息贷款买了100%回报的股票。贝佐斯在2004年的信中说,过去3年里,我们提前偿还了价值6亿美金的可转债,避免了超过600万股的股权稀释。

巴菲特说过买股票就是买生意,要选择那种具备长期竞争护城河、卓越资本回报率的好公司,这些公司能为投资者赚取长期优质回报。而贝索斯在他2014年的股东信中这么写:一个梦幻的业务要有四个属性:一是客户非常喜欢;二是能够成长到很大的规模;三是资本回报率高;四是能够长久存续。这与巴菲特的投资观念不谋而合,恰恰亚马逊也是这么一家公司。

这是我对伯克希尔买入亚马逊的理解,虽然现在还没公布持仓头寸,但我认为这笔投资非常巴菲特,而这位决策人比巴菲特更有勇有谋,也让大家坚信伯克希尔在后巴菲特时代的辉煌。

大会上,大家都非常关注伯克希尔的回购,账面千亿现金的伯克希尔仍然坚持在价格低于内在价值时候才会出手回购,这跟还有没有钱无关,始终以价值为原则。我想到我经常听有用户耐不住空仓,持有现金等于损失,一定要买点什么,我觉得巴菲特和芒格这个交易原则值得我们强调,如果价值不显著,不如等待机会。

另外,巴菲特和芒格在回答为什么不将多余的钱投资自己极力推崇的指数基金时候表示,现在市场太贵了。巴菲特说,全都投资指数基金会让公司更容易受到股市波动的冲击,资本配置变得不够灵活。这一点在未来可能也是适用的。而芒格则直接说,伯克希尔不会犯哈佛基金那样的错误,在市场高点的时候进行大规模投资。虽然他们享受美国经济的顺风车,却始终坚守好的买入执行纪律。 $伯克希尔B(BRK.B)$ $伯克希尔(BRK.A)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 雨宝天华·2019-05-05没钱才叫炒股呢,有钱那叫投资[冷漠]11举报

- 是不是虎·2019-05-05今天巴菲特喜欢喝可乐和汪涵喜欢吃老坛酸菜面是不是一个道理。[呆住]4举报

- 取两个响亮的名字吧·2019-05-05中国证监会的监管越来越严格,中国企业的做假成本会越来越高。市场也会从90年代到现在的快30年的发展,越来越成熟。这一点是不容置疑的,所以一定值得投资。巴菲特看的是长远,中国市场逐渐成熟是必然的。用现在的眼光看20年后中国还像90年代那样乱炒,巴菲特不敢进中国。1举报

- 酒吧里喝饮料的boy11·2019-05-05我记得好像他说过未来更看好中国的投资机会,潜台词是否想赌一赌中国的国运吗?老爷子这句话我想了挺长时间,但还是没想明白[无语]点赞举报

- 锛凿斧锯·2019-05-05不是IT行业出身,难怪Kindle那么难用和昂贵,难怪亚马逊中国干不下去了。不知道它的云计算什么德行,没用过。。。1举报

- 秦篁·2019-05-05巴菲特是一个企业家,目标是打造能够永久存续的伯克希尔,买股票和他做旗下别的资产一样,都是在投资,而不是炒股。贝佐斯深谙资本之道,在创业早期就季度关注资金回报效率,通过提升运营利润率最大化现金流,创造一个生产现金的运营周期。[强]点赞举报

- 毛票神·2019-08-04如此鸿篇巨制,读来获益匪浅,谢谢33老师呕心沥血之作。文中有个别小瑕疵,也无伤大雅啦~~1举报

- 骏骏要自由·2019-05-06这篇文章写的挺好的,观点比大侠那些流水文好多了,哈哈@空军大队长是我小跟班1举报

- 取两个响亮的名字吧·2019-05-05大A买股票,如果是长线,打算持有3/5/10年必须价值投资为主,和法律对抗的公司,早晚爆雷。点赞举报

- 秋风9547·2019-05-05新的基金经理风格太过激进,太急于表现自我……1举报

- 话题虎·2019-05-05是炒股,还是投资,区别好大呀[开心]点赞举报

- 复兴计划·2019-05-05原来精密机件被老巴收购退市了[捂脸]2举报

- 夏夏夏·2019-05-05两人实际上都是在用资本管理的方式在经营企业,一语中的1举报

- Onz·2019-05-06很有水平的文章1举报

- 雨宝天华·2019-05-05这些估计对我一辈子都用不上。我只想要有这两个老爷子的签名玩偶@33_Tiger点赞举报

- 斗战胜佛巴菲特·2019-05-05写的好很详细,希望能够汲取一些影响!辛苦了,点赞举报

- 744462ae·2019-08-05垄断为上!点赞举报

- 青海弟弟小虎·2019-08-04亚马逊,全球第一批宝马。点赞举报

- 万年老怪2024·2019-08-03这文章写的好 巴菲特理念值得借鉴点赞举报

- 金晶晶·2019-06-28要投资,不要投机点赞举报