Luminar Technologies:市场错了

$Luminar Technologies, Inc.(LAZR)$

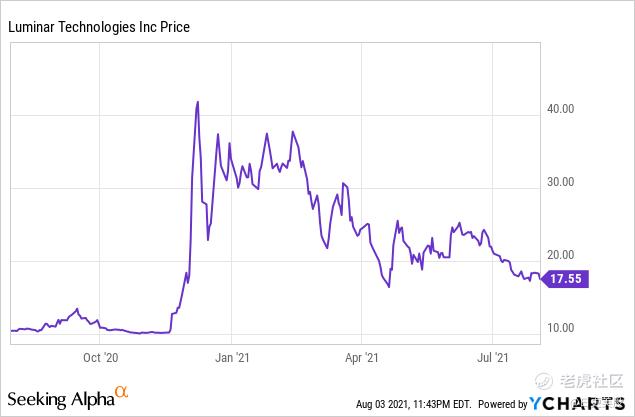

该股在过去六个月一直处于下跌趋势。

这种不利因素与商业节目的一系列好消息形成鲜明对比。

该公司还在生产和控制供应链方面取得进展。

在考虑销售指标时,估值仍然偏高,但鉴于其丰富的资产,使用价格来预订倍数更有意义。

在这种情况下,获得了 22-23 美元的价格目标。

Luminar Technologies (LAZR) 股价上一次暴涨 9.4% 是在 6 月 24 日,当时宣布其 Iris 激光雷达和 Sentinel 感知软件将成为沃尔沃 (VOLVY) 2022 年 XC90 车型的全电动继任者的标准配置.

随后,Baird 的分析师更新了该公司,将公司从中性上调至跑赢大盘,目标价为 30 美元。

然而,该股仍低于 20 美元,并且还在下跌。

我试图通过观察激光雷达市场以及竞争定位来阐明其原因。

激光雷达市场

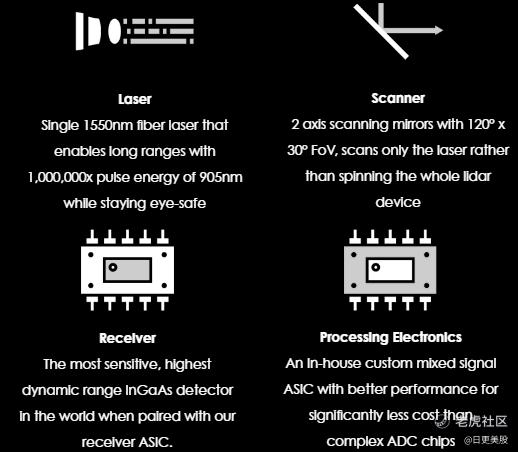

激光雷达是光雷达的缩写,是自动驾驶汽车的一项关键使能技术。传感器提供汽车周围环境的三维视图。除了使用雷达的特斯拉(纳斯达克股票代码:TSLA)之外,大多数汽车制造商都选择这种使用激光的技术作为其顶级传感设备。然而,最终目标保持不变,即让自动驾驶汽车了解周围环境。

埃隆马斯克偏爱雷达的一个原因是它的价格更便宜,为汽车制造的毫米波传感器模块售价 50 美元。然而,他随后将这些与特斯拉的深度学习软件集成在一起,只需视频即可了解汽车周围的环境。

对于依赖激光雷达的复杂性来实现类似功能的其他制造商而言,情况并非如此。这意味着激光雷达技术比先驱者之一的 Velodyne (VLDR) 开发的技术更昂贵,耗资数万美元。

但是,随着 Luminar 开发出每辆车仅 1000 美元的模块,成本已大大降低。

这些将在沃尔沃的汽车中标准化,以提高汽车的安全性,汽车制造商将“安全第一”放在首位。现在,鉴于激光雷达占自动驾驶汽车成本的很大一部分,这为 Luminar 的设备在汽车行业更广泛地采用铺平了道路。为此,高管们在 2021 年第一季度财报电话会议期间宣布,将自动驾驶汽车技术公司 Pony.ai 和中国跨国汽车制造商上汽集团有限公司纳入其商业计划。

该计划还包括世界上最大的飞机制造商空中客车 (EADSY),将其激光制导测绘和感知技术提升到新的高度。

现在,尽管我对这家公司说了很多好话,但 Luminar 远非唯一一家。事实上,激光雷达领域有很多竞争对手。

想到了 Waymo(谷歌母公司 Alphabet 的子公司)内部开发的激光蜂巢激光雷达,该激光雷达已经过广泛测试并出售给其他公司。还有奥迪 (AUDVF) A7 和 A8 车型的激光雷达供应商法雷奥 (VLEEY),以及几年前被福特 (F) 和通用汽车 (GM) 吞并的一些初创公司。

生产和供应链

因此,激光雷达市场的特点是竞争激烈,仅仅通过降价来获得市场份额是不可持续的。进一步探索,与任何传感器设备一样,无论是雷达还是激光雷达,它们都使用半导体。这是一个高度专业化的领域,大多数公司设计芯片并将制造部分外包给资本密集型代工厂运营商。然而,通过垂直整合拥有更多的供应链,让我最近报道的德州仪器 (TXN) 等一些芯片公司在生产芯片方面更加灵活,并从更好的生产和分销效率中受益,从而获得更好的总收入。边距。

同样,Luminar 收购其独家芯片设计合作伙伴和制造商 OptoGration 也很有意义,不仅在带来专业的核心 IP 技术方面,更重要的是,随着 Luminar 将 Iris 扩展到系列,在确保供应链方面与其 OEM 客户一起生产。

OptoGration 有能力在其位于马萨诸塞州威尔明顿的专业制造工厂每年生产约 100 万个采用 Luminar 设计的芯片,并有机会扩大到 1000 万个/年的产能。

OptoGration 的收购预计将在第三季度完成,交易价格未披露,但不会对 Luminar 的现金头寸或股票数量产生重大影响。

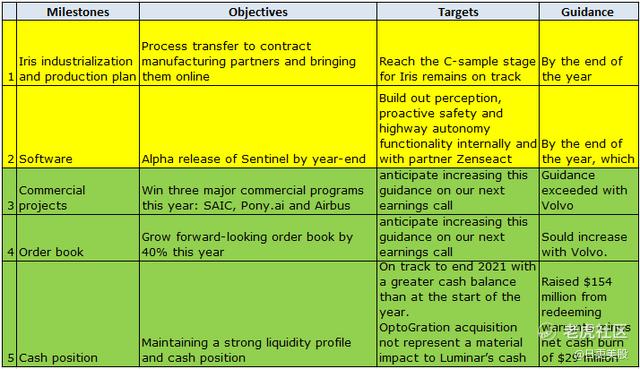

另外,经过与一家大型 OEM(传统批量汽车制造商沃尔沃)签约后,提高产量变得很重要。为此,Luminar 与制造合作伙伴 Celestica 和 Fabrinet 在墨西哥推出了首个 Iris。

Celestica 负责产品级的组装和履行,而 Fabrinet 负责组装一些核心光学组件。他们都将继续加速,以确保达到 C 样本(接近系列样本)的某些年终目标。这是批量生产之前的最后一步。

因此,作为开发新产品的公司,Luminar 已经生产了第一个功能样本(A-sample)和测试样本(B-Sample)。现在,重点仍然放在批量生产的供应链和制造执行上。

估值和关键要点

因此,通过其在先进电子和光学生产方面的合作伙伴关系,该公司应该扩大规模以提供给领先的原始设备制造商等。为此,正在建设“每条线每年数万个传感器单元”的能力。此外,模块化制造在生产线数量方面具有灵活性,以适应行业的动态特性。

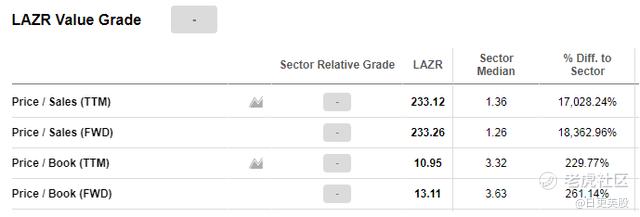

现在,沃尔沃的下一代 XC90 SUV 将于 2022 年在展厅展出,将全电动化。这家汽车制造商每年生产大约 10 万辆激光雷达系统,每个成本为 1000 美元,Luminar 可以在 2022 年产生 1 亿美元的销售额。这将是 2021 年收入的 3-4 倍,或 300-400%指导价为 2500 万至 3000 万美元,但在考虑到天价/销售额倍数时仍被高估。

尽管如此,这一估计还是忽略了中国最大汽车制造商上汽集团的潜在收入。除了与沃尔沃的自主软件子公司 Zenseact 合作外,该公司还拥有一个软件开发团队。因此,Luminar 创建了一个由软件驱动的连接和激光雷达传感器升级的生态系统,以快速满足 Level 3-Level 5 自动驾驶汽车严格的性能、安全性和成本要求。

重新审视估值,远期市净率为 13.11,该公司的估值比非必需消费品部门高 261%。然而,构成该行业的个股没有类似的资产和负债构成。

为此,Luminar 正在通过其突破性的激光雷达技术、先进的制造工艺、OptoGration 的垂直整合快速增加资产,同时也不忘记其强大的软件开发人才库。因此,调整 30%,我的股价为 22-23 美元。

目标价 = 17.64 x 1.3 = 22.9 美元

在谨慎方面,值得注意的是,该公司本季度录得 44% 的总亏损,这是由于与 Iris 生产和开发费用相关的初始增加的一次性 COGS(销售成本)启动初始系列生产计划。因此,展望未来,这些特殊费用不应影响长期盈利能力。

进一步积极的一面是,该公司每季度的平均 COG 和运营费用分别为 650 万美元和 2175 万美元(在至少四个季度内计算),该公司拥有强大的流动性来资助研究和生产活动。截至第一季度末,它拥有 6.1 亿美元的现金和等价物。

我的看涨头寸是由于商业项目、订单和现金头寸都表现良好(上表中的绿色阴影),同时等待生产状态的更新。

最后,Luminar 的股票下跌仍然是矛盾的,解释它的原因之一可能是过去六个月激光雷达相关股票的普遍下跌。考虑到汽车激光雷达市场预计在 2019-2027 年间以 30.4% 的复合年增长率增长,这种下降是不合理的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 最纯的蓝·2021-08-07你真的没注意到Luminar将近400倍的市销率和4倍于竞争对手的市值?1举报

- 荷马先生·2021-08-13市场永远是对的点赞举报