Uber & Lyft Q2财报:共享出行还能不能赚钱?

说来尴尬,关于共享出行能不能赚钱,如今竟成为它的常见讨论话题之一。国内滴滴如此,国外Lyft和Uber也无法免俗。疫情因素更让这种讨论升温,Uber和Lyft甚至会出现在“避免股票”名单之列。而二季度的Lyft和Uber财报,也无法回避这一拷问。

Lyft:首个正向Ebitda

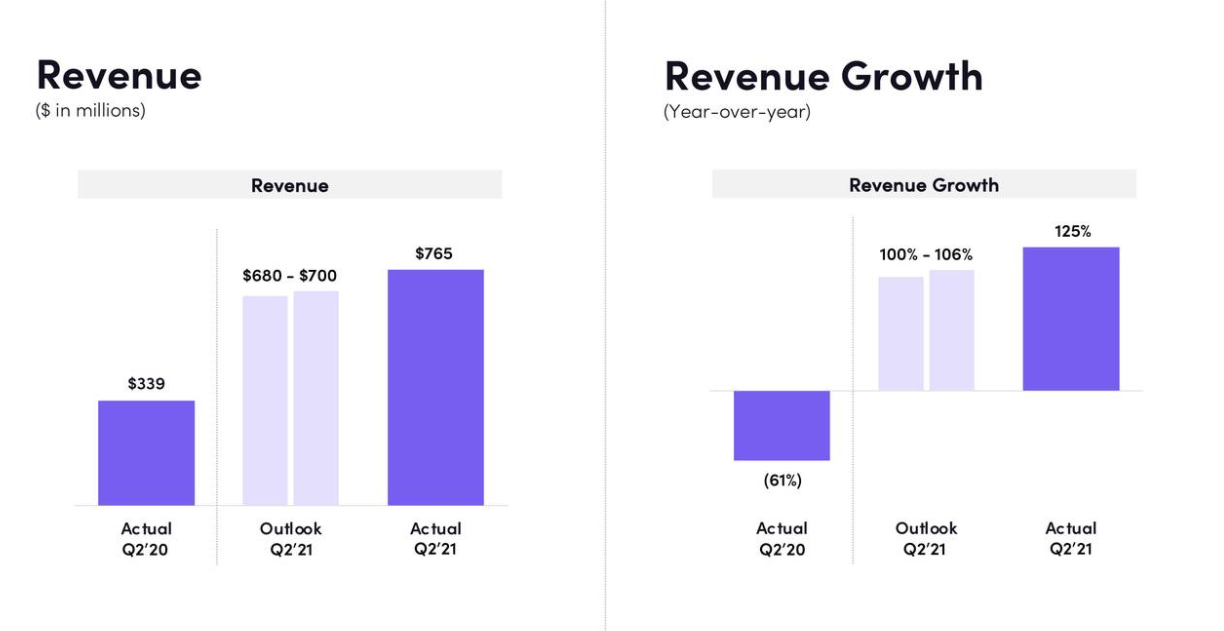

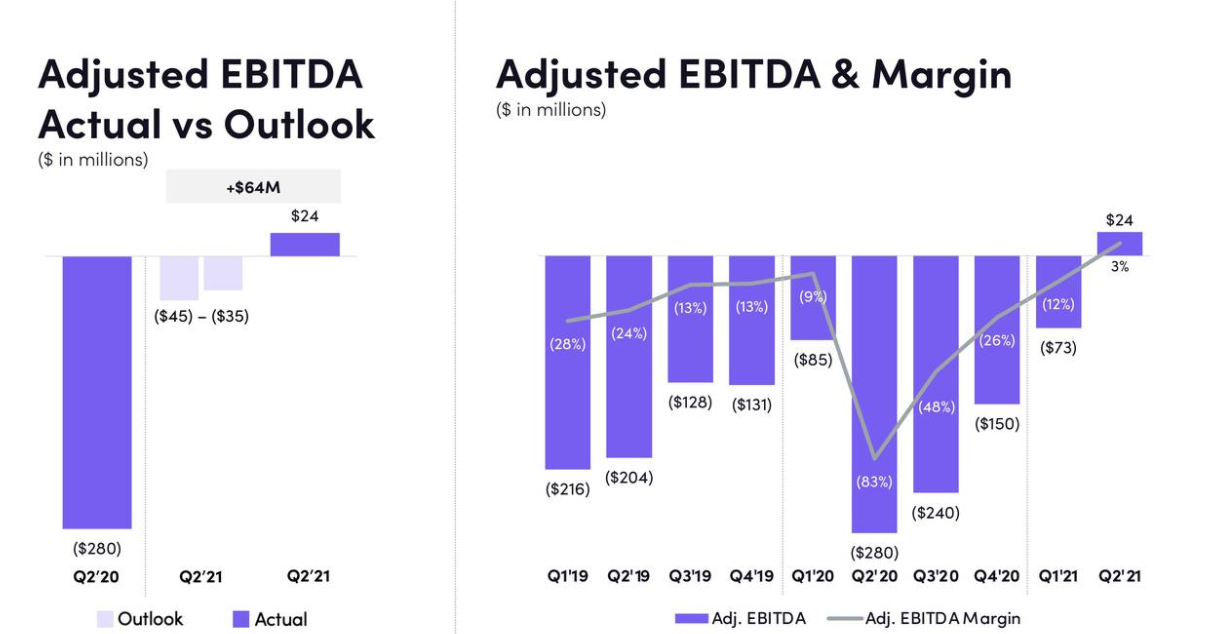

营收同比增长125%以及首个正向Ebitda,曾一度在财报后提振Lyft股价,但EPS以及第三季度指引不及预期,却最终让股价大跌。

抛开这些即时引领市场情绪的消息面因素,去看本季度财务表现,亮点如下,

由于更高的价格,更高的用车量,公司营收环比增长了26%;

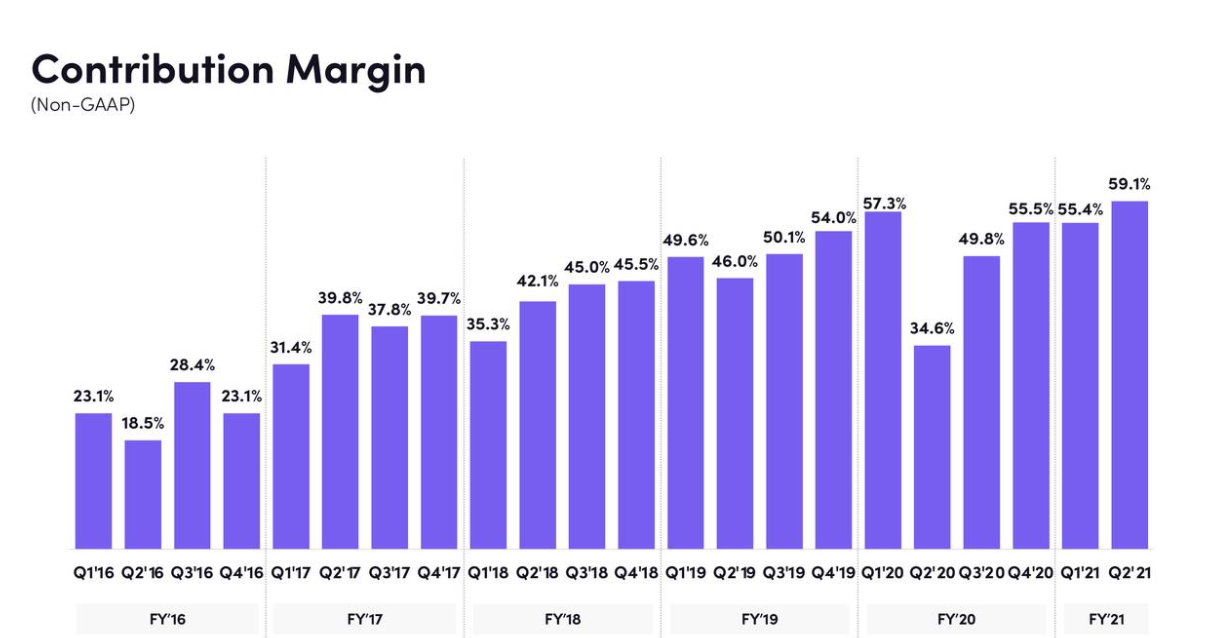

与20Q2相比,由于基数较小以及营销费用较低,贡献利润率提高了20个百分点;

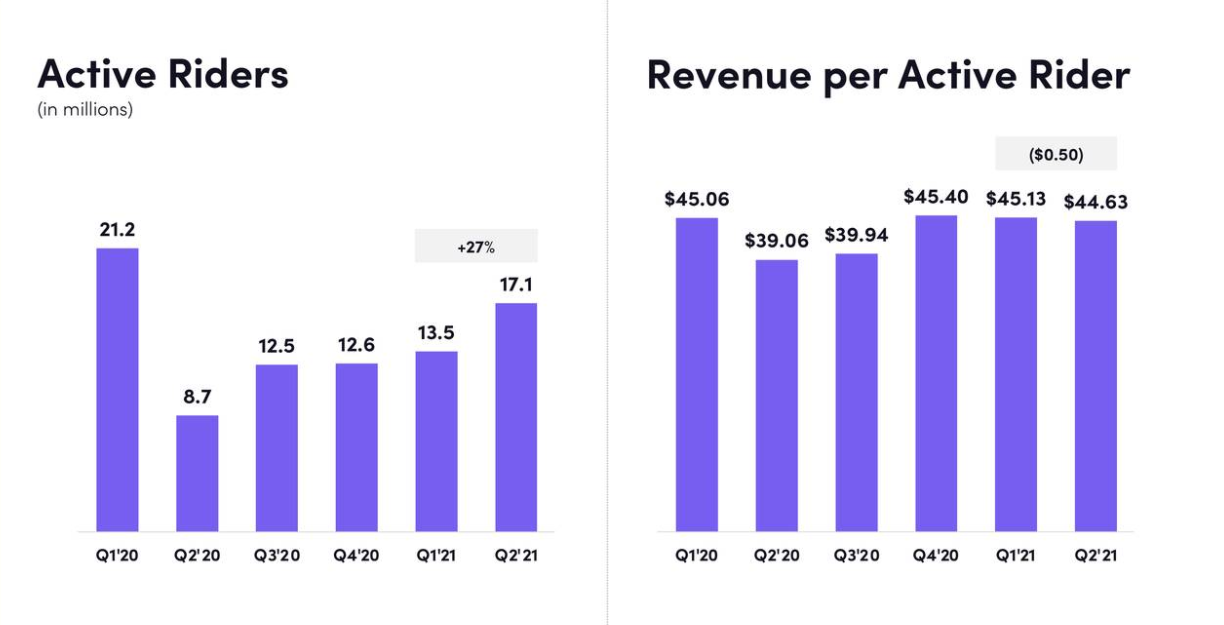

由于更多的需求,供应限制提高了价格,每活跃骑手的收入比去年增加近20%;

在21年下半年的目标之前,实现了正向Ebitda,以及更快的恢复了营收,大规模削减了成本。

Lyft的活跃乘客现在是疫情前水平的78%,机场和商务出行随着重新开放而强劲回升。由于销售和营销费用的降低,公司的贡献利润率提高了约370个基点。

与2019年相比,Lyft的载客量减少了30-35%,但实现Ebitda盈利的能力表明,公司可能会在美国更快重新开业的情况下继续展现经营优势。与规模更大的同行Uber相比,Lyft的大部分载客量来自美国。由于今年的打车价格上涨抵消了旨在提振供应的司机激励措施,Lyft的take rate短期内可能不会成为其经营杠杆的主要驱动因素。

此外与竞争对手Uber配送业务拉动增长相比,Lyft可能寻求通过企业对企业的合作伙伴扩大其最后一英里快递业务,类似于它与Grubhub在送餐方面的合作,以及与Argo AI在自动驾驶方面的合作。

Uber:营收缺乏协同效应拖累Ebitda

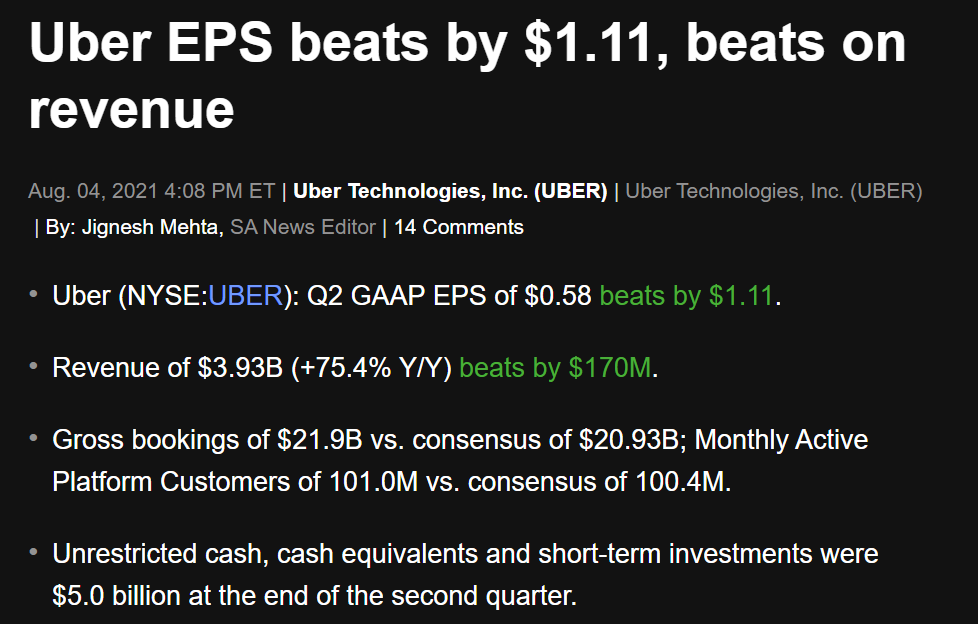

尽管营收和EPS均超出预期,

调整后EBITDA亏损大于预期,盘后一度跌7%。主要财务看点为:

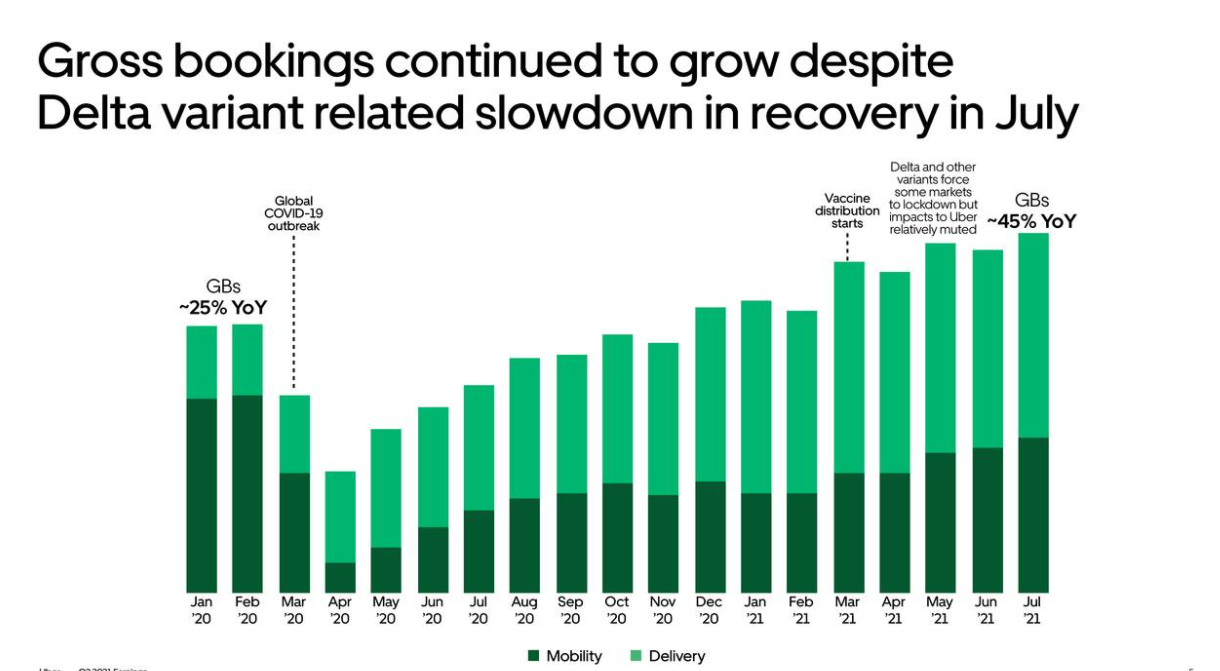

由于配送业务的出色表现,订单增长超过了共识预期;

尽管配送业务有助于扩大规模,但配送部门的增长可能会在竞争更加激烈的情况下逐渐减弱;

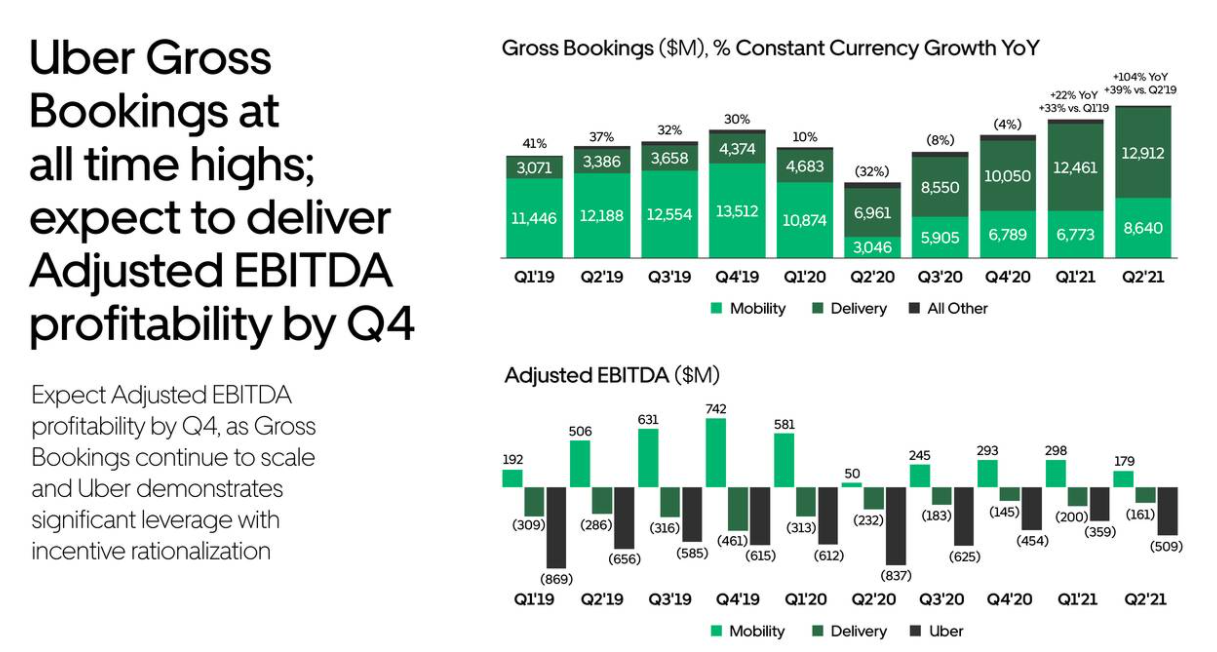

在司机激励增加的情况下,出行业务的Take rate下降了270 Bps,同时配送业务的 Take rate连续提高了120 Bps。

整体看来,优步在出行和配送业务方面缺乏收入协同,可能仍会对Ebitda盈利能力造成压力,尽管公司预计前者的销量增长将在下半年有所改善。管理层宣称Uber Pass留存率高达98%,但这并没有帮助公司提高整体take rate。

竞争可能会持续给配送业务的take rate和Ebitda带来压力,预计下半年期间,在比较严峻的情况下,配送业务的增长将急剧减速。在第二季度,移动出行业务take rate下降了270个基点,而配送业务上升了120个基点,这主要是由于会计核算的变化。

尽管由于司机供应的改善,Uber在移动出行业务上的逆风可能会在下半年消退,但我们认为,在近中期内,优步的配送业务可能仍会拖累Ebitda盈利能力。Uber Pass和广告业务的增长,仍是提高优步长期Ebitda利润率的关键,而有关司机福利的任何监管变化都可能抵消这一影响。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考] [思考]

[思考]

[微笑] [微笑]

[微笑]

[强]

[强] [强]

[强] [强]

[思考]