港股打新:两个医疗股撞车,先瑞达与心玮怎么选?

外周介入医疗器械龙头先瑞达医疗-B开始招股,和正在招股的心玮医疗-B撞车,这两个股早先就说要招股,结果市场大跌,次新股破发吓得都不敢发行了,投行,上市公司还有投资机构估计都在商量怎么定价,相对来说,这两股比前面一批发行的新股定价要良心一些,两股撞车,到底怎么申购呢?

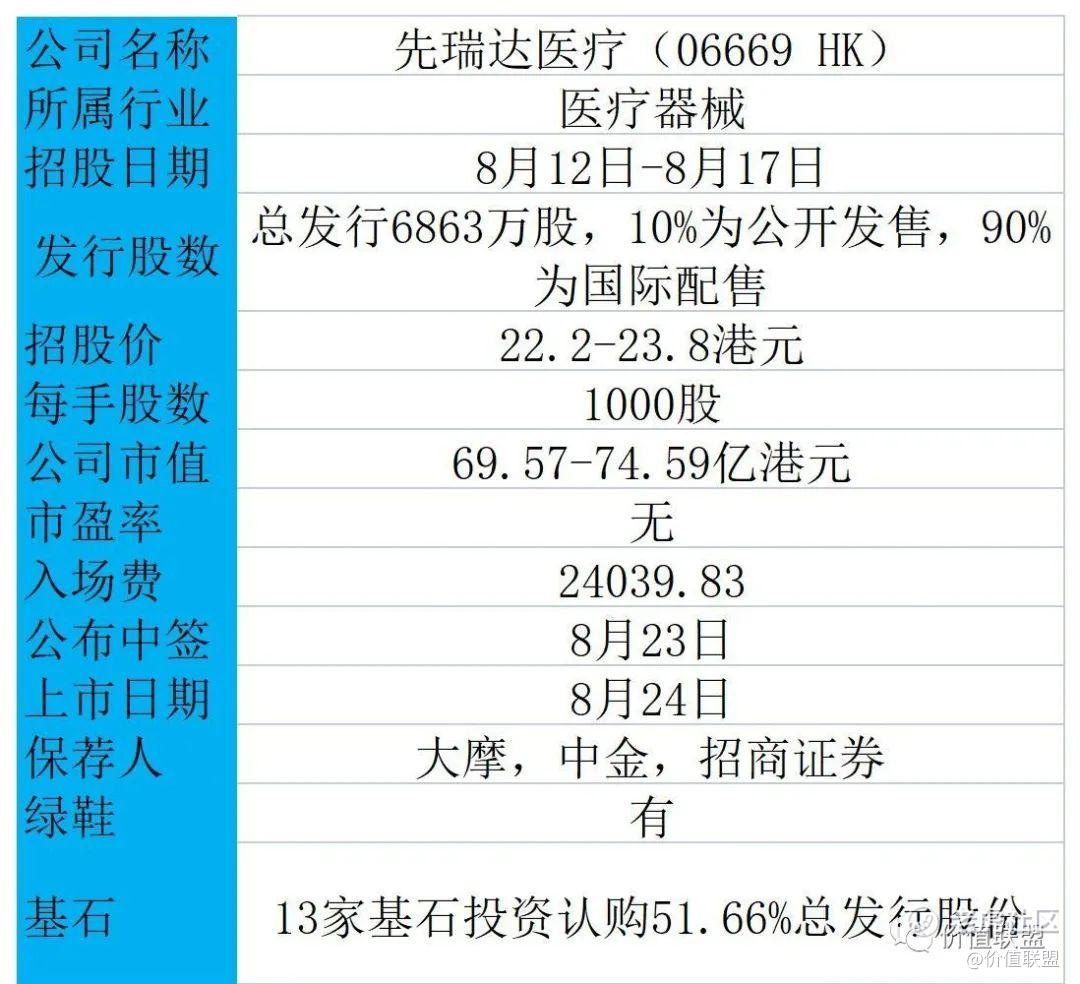

看看发行基本情况:

基本面简介:

先瑞达医疗是一家领先的中国创新医疗器械企业,专注于提供血管疾病的「介入无植入」治疗方案。截至最后实际可行日期,公司已有四款产品实现商业化,产品管线涵盖24款处于不同开发阶段的在研产品。

公司研发了多款具有世界领先技术(尤其在药物涂层球囊(DCB)领域以及血栓抽吸导管领域)的介入医疗器械。公司于2016年开发并推出了中国首款外周DCB产品,以2020年产生的收益计,该产品以约86.9%的市场份额在中国外周DCB市场中占据主导地位。

行业方面:

中国DCB(药物涂层球囊)产品市场仍处于其初步发展阶段,具有巨大增长潜力。DCB的市场规模由2015年的人民币2690万元显著上升至2019年的人民币10亿元,复合年增长率为150.5%。

随着治疗其他血管疾病的DCB产品适应症预期将扩大,中国DCB产品市场预期将于2024年进一步攀升至人民币60亿元,2019年至2024年的复合年增长率为41.5%。

财务数据:

财务数据方面,公司于PTA球囊及DCB产品推出后开始产生收益。于2019年、2020年及2021年前三个月,公司录得收益人民币1.25亿元、1.94亿元及5332万元,同期录得净利润人民币2310.5万元、-4429.2万元及-4001.6万元。

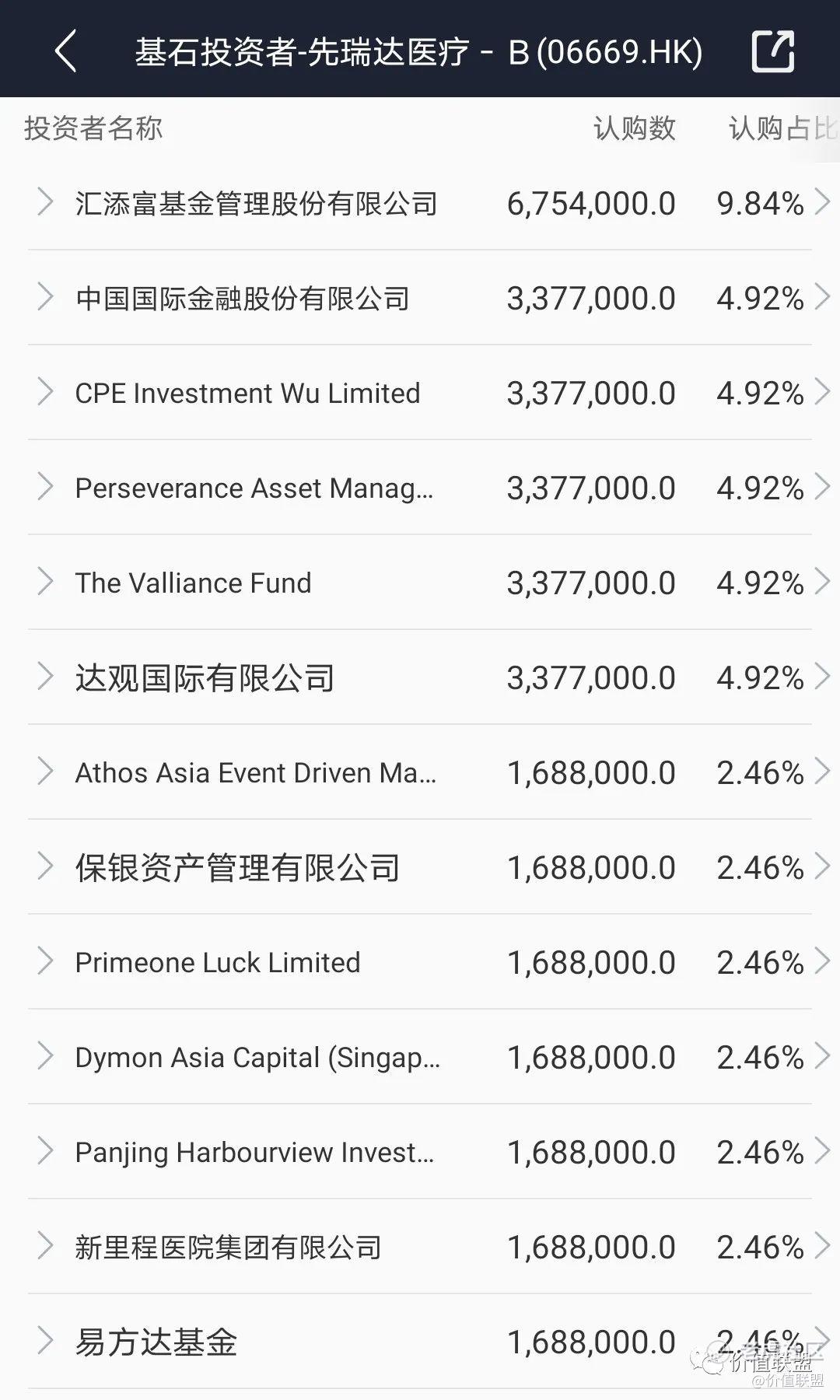

基石投资:先瑞达这次引入13位基石投资者一共认购1.05亿美元,锁定6个月,占全球发行股份总数的51.66%,这次基石投资基本把国配份额包圆了,大部分都是一些基金,少部分是医疗产业基金,基石质量比较一般

估值分析:

先瑞达去年12月份最后一轮融资后的估值为50.8亿港币,目前发行估值最高位75亿港币,涨幅大概50%,相比上一批发行的新股估值涨幅不算高。一级发行市场也在降低估值

对标同行业公司, 先瑞达的同行业公司比较多,A股上市心脉医疗,佰仁医疗,港股归创通桥等,按营收和市场地位对标,先瑞达估值超过110亿港币没什么问题,相对于发行估值还有30%以上空间,当然能不能涨到还得看上市的时候市场环境怎么样

中签率预估:先瑞达这次发行一共发行规模6863万股,融资16亿,公开发行为10%,目前超购51倍,预计超购会达到100倍以上,回拨至50%

公开发行股份3431万股,每手1000股就是3.4万手,甲乙组各1.7万手,申购人数预计30万左右,1手中签率2-3%,申购100手稳中一手

乙头需申购250手,申购金额600万,申购人数不会太多,假设8000人申购,预计乙头中2-4手

申购策略:基本面看,先瑞达是细分行业龙头,估值也不算很贵,基石比较一般,一手入场费高,一般入场费超2万的新股,首日上涨概率高,从过去的新股情况都能看出,入场费高,货也不多,一手中签率低,考虑中小甲组和乙组申购。

心玮和先瑞达怎么选,估值都比较低,质量上先瑞达更好,中签率先瑞达低于心玮,所以资金分配7成先瑞达,3成心玮。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 布莱登森林·2021-08-12感谢博主分享,跟着操作,打新资金分配7成先瑞达,3成心玮点赞举报