字母表:50% 的上行潜力

概括

我们估计 $谷歌(GOOG)$ Alphabet 被低估了。

YouTube 和 Google Cloud 是巨大的增长催化剂。

我们使用公司的财务报表来帮助预测收入增长。

全球黑客威胁后的网络安全问题

谷歌的母公司 Alphabet Inc. (GOOG) (GOOGL),是科技巨头的定义。然而,在目前的市场条件下,该公司尽管具有主导地位和增长潜力,但仍被严重低估。

估值

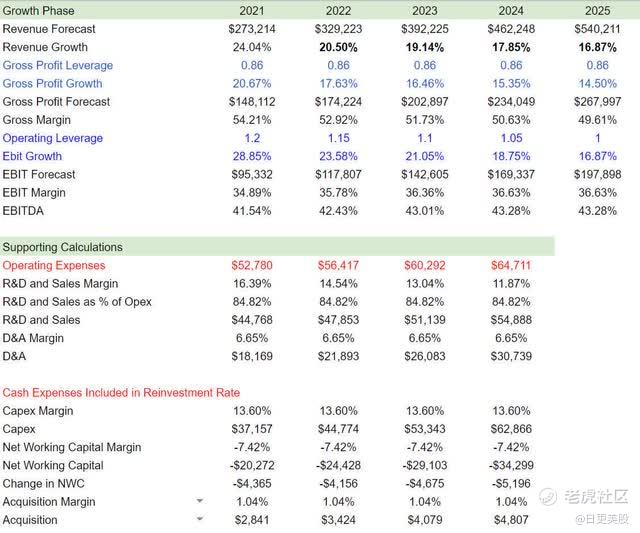

我们将使用贴现现金流模型对 Alphabet 进行估值。估值是在未来十二个月的基础上预测的。这意味着使用六月作为一年的开始/结束日期,并使用过去十二个月作为基准年。我们将使用公司的财务报表来预测基本收入增长。

首先,我们需要计算 Alphabet 的收入资本比和增量收入资本比。前者衡量公司每投资一美元可以产生多少收入。后者衡量相同的事情,只是它侧重于新投资产生的新收入。每个指标的 5 年平均值非常相似,因此我们将两者都设置为 90%。此外,目前的收入资本比率也非常相似,为89.86%。因此,我们在接下来的 12 个月预测中使用了 89.86%,其余时间使用了 90%,因为差异很小。

接下来,我们计算了再投资率,我们将其确定为研发、营销、资本支出、净营运资本变化、收购的总和。折旧和摊销将从上述总和中减去,因为它被认为是对增长没有贡献的维护资本支出。

我们通过将收入与资本比率乘以再投资率作为收入的百分比来获得我们的基本增长率,在这种情况下为 26.75%。这相当于收入的基本增长率为 24.04%。我们对每年的预测应用相同的步骤,以确定每个时期的基本增长。

此外,我们还需要确定 Alphabet 的运营杠杆。我们通过衡量收入每增加一个百分点的毛利润和营业利润的变化来做到这一点。对于毛利,过去 5 年的平均变化为 0.86。对于营业收入,这个数字是 1.33。然而,收入的杠杆非常不稳定。因此,我们使用了 1.2 的杠杆率,并逐年降低。

杠杆率有助于我们确定合理的收入增长减速率。随着营业利润率的扩大,研发和营销成为公司再投资率的一小部分,从而导致增长放缓。

对于所有其他成本,我们将它们设置为 5 年平均值。这导致了以下预测:

谷歌收入和利润预测

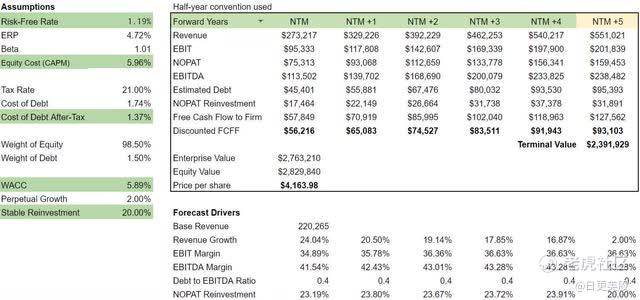

我们现在将上面的预测数字和它们放入 DCF:

谷歌估值,谷歌被低估

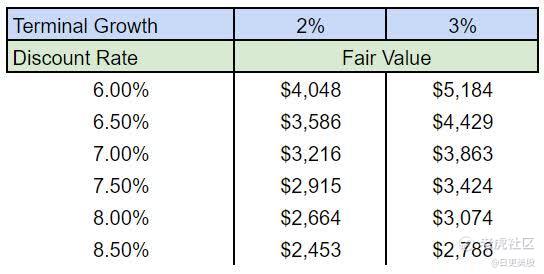

如您所见,按照目前 5.89% 的贴现率,Alphabet 的潜在价值约为每股 4,164 美元。然而,由于贴现率一直在变化,我们制作了下图来显示不同条件下的公允价值:

贴现现金流的谷歌敏感性分析根据我们的估值,我们认为 Alphabet 具有稳固的安全边际。

增长催化剂

Alphabet涉足了许多有可能成为“下一件大事”的不同业务。然而,目前,我们看到了两个主要催化剂。第一个是 YouTube。

YouTube 在过去 4 年中取得了强劲的增长,并将在 2021 年继续保持增长。今年迄今为止的收入已经超过 130 亿美元。此外,将 20% 的支出从电视转移到 YouTube 的美国广告商在其目标受众中的总广告覆盖面增加了 25%,同时将每个覆盖点的成本降低了近 20%。因此,事实证明 YouTube 是一个高效的广告平台,将继续吸引广告收入。

第二个增长催化剂是谷歌云。从 2021 年到 2028 年,云计算行业预计将以 17.9% 的复合年增长率增长,估计价值 $791B。更具体地说,谷歌云在基础设施即服务、平台即服务和软件即服务等子行业中运营。

从 2021 年到 2025 年,IaaS、PaaS 和 SaaS 行业预计将分别以 27%、13% 和 12.5% 的复合年增长率增长。云计算的增长可以归因于一些关键因素。首先,在云提供商上存储数据比在本地设置数据存储更具成本效益。前期成本与维护成本一起相当可观,特别是因为它需要训练有素的高薪工人来维护。它还有助于大多数云计算业务建立在即用即付模式上,该模式允许公司只为他们n伊德。

此外,合规性要求和网络威胁也在增加。因此,外包给专门从事数据存储和网络安全的平台更有意义。企业最不想做的就是因为勒索软件攻击而不得不关闭运营。

风险

与 Alphabet 有关的常见风险是感知的监管风险。有时人们担心监管机构会介入并将 Alphabet 拆分为更小的实体。到目前为止,监管机构一直是一场失败的战斗,因为他们无法成功实施任何有意义的变革。

第二个风险是 Alphabet 可能会扩展到无法利用其现有资源建立竞争优势的新行业。此举将消耗资源,并可能压缩利润率。尽管如此,到目前为止,Alphabet 在拓展新业务方面取得了良好的记录,我们认为没有理由相信它会进入一个灾难性的行业。

此外,如果我们看到贴现率急剧上升,那么 Alphabet 的估值也会受到打击。因此,密切关注无风险利率和股权风险溢价非常重要。

最后的想法

我们认为 Alphabet 是一家被低估的公司,拥有巨大的增长催化剂。尽管我们不希望我们的预测准确,但我们相信它是合理的,因为它纯粹基于基本面。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。