阿里巴巴二季报深度解读:企业奋斗和历史进程之惑

在中国新经济公司中,如果非要选一家最能反映中国时代进程的代表,我会选择阿里$阿里巴巴(BABA)$,而不是腾讯,虽然后者号称投资了中国互联网的半壁江山。

请注意,这里并不是在讨论阿里和腾讯谁更优秀,而是谁最能感知时代的脉搏、社会的体温,谁最适合担当中国经济的晴雨表。

阿里首先是一家To B的公司,它起家的1688是一家批发为主的网站,它如今的核心商业体——淘宝和天猫,商家和消费者都是它的客户,某种程度上,阿里是一家商户导向而不是消费者导向的公司,正如它在致力于发展102年的公司使命中描述的:让天下没有难做的生意——这句话是说给商家听的。

正因为它在中国商户、品牌、企业端的触角和影响力如此之深广,它直接或者间接影响的就业人群如此之多,阿里巴巴/蚂蚁金服组成的联盟于中国经济社会的影响力,是无人能出其右的。

成也萧何败也萧何,反垄断以及一系列对互联网平台的整治活动伊始,阿里也首当其冲,结果我们都看到了:蚂蚁金服上市折戟,阿里巴巴被罚182亿。

这两件事情,都在阿里巴巴这份新财年(阿里巴巴的2022财年始于2021年Q1到2022年Q1)第一份财报中能看见踪迹。

没有人的奋斗能脱离时代进程,马云不能,他背后的企业阿里巴巴亦如是。

阿里二季报概况

2021年8月3日,美股盘前,阿里巴巴发布了它的2021年二季度财报,也是阿里巴巴2022财年的第一份季报。

截止2021年6月30日的季度内,阿里巴巴收入为2057.40亿元,同比增长 34%。若不考虑合并高鑫零售的影响,阿里的收入为1873.06亿元,同比增长22%。

截至2021年6月30日止12个月期间,阿里巴巴生态体系的全球年度活跃消费者达到约11.80亿,较2021年3月31日时增加4500万。其中9.12亿消费者来自中国市场,剩余2.65亿为来自Lazada、速卖通、Trendyol 和 Daraz的海外消费者。9.12亿中国消费者中,来自淘宝、天猫等核心中国零售市场的用户为8.28亿,其余8400万主要来自本地生活服务、数字媒体和娱乐以及盒马。以上用户数都是去重后的数据。

经营利润为人民币308.47亿元,同比下降11%。经调整 EBITDA(一项非公认会计准则财务指标),同比下降5%至人民币486.28亿元。经调整EBITA同比下降8%至人民币417.31亿元。同比减少主要由于阿里巴巴对社区电商、淘特、本地生活服务及Lazada等策略领域的投入增加,以及对闲鱼和淘宝直播等业务投入增加,还有对商家的支持力度增加。

净利润为人民币428.35亿元。非公认会计准则净利润为人民币434.41亿元,同比增长10%,主要由于权益法核算的投资收益同比增长。

季度内经营活动产生的现金流为人民币336.03亿元。非公认会计准则自由现金流为人民币206.83亿元,相较2020年同期的人民币365.70亿元,下降主要由于缴纳了国家市场监管总局就中国反垄断法处以罚款人民币182.28亿元当中的人民币91.14亿元,以及对关键策略领域的投入。

第一增长曲线:核心商业辗转腾挪

阿里的核心商业是它的第一增长曲线,从最初的1688批发业务,拓展到淘宝天猫为核心的线上平台,又从线上平台发展到线下新零售,从平台发展到自营,从国内发展到国际,从实物电商发展到本地生活,从平台商业发展到菜鸟物流,包罗万象。

在C端,贯穿这一切业务的核心是平台月活和年活跃买家数。

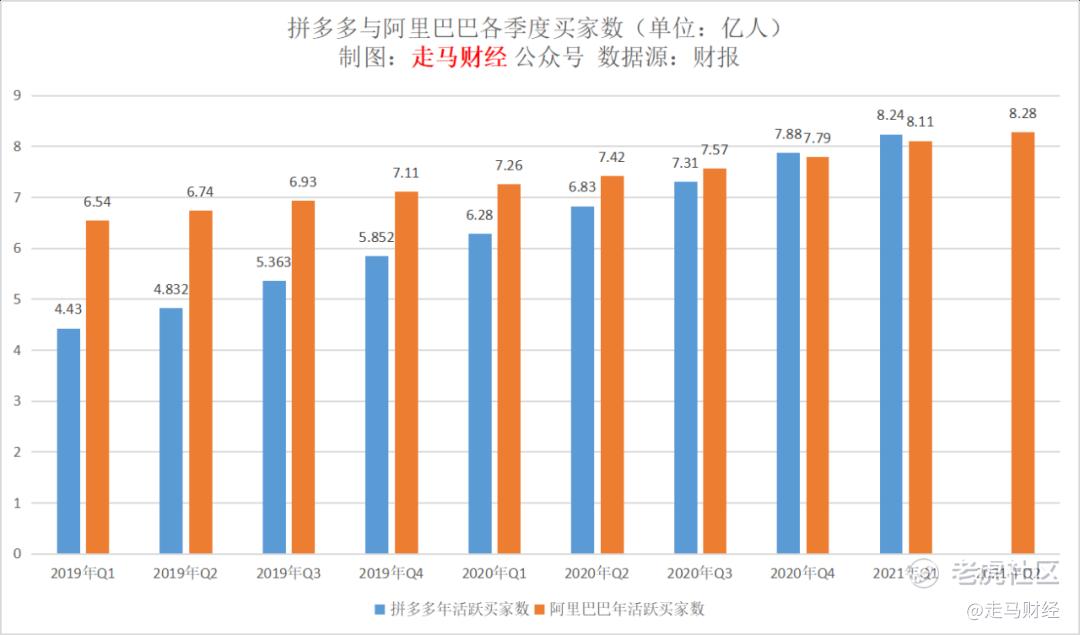

中国零售业务,主要包括淘宝、天猫和淘特,目前年活跃买家数上升到了8.28亿,环比增长1700万。月活跃用户数上升到9.39亿,环比增加1400万。淘特单平台的年活跃买家数上升到了1.9亿,单季度增加4000万,上一个季度单季度增加了5000万。

为了用户增长,阿里巴巴付出的代价可谓不小。

从2020年Q3开始,阿里巴巴在营销开支上突然开足了马力,同比增幅分别是44.87%、60.4%、106.5%和98.4%。

这里面的行业背景是,2020年Q2,拼多多的买家数跟阿里巴巴仅差5900万人,以拼多多的增速来看,也许一个季度就能追平甚至反超阿里。阿里巴巴历史以来第一次可能失去中国电商买家数第一的王冠,这是它在营销端火力全开的主要原因。

即便如此,拼多多仍然在两个季度后的2020年Q4实现了对阿里巴巴买家数的超越。

最近4个季度,阿里巴巴的获客成本分别是1158元、1056元、786元、1590元。而拼多多过去2018-2020年的获客成本分别是77元、164元、203元,成本最高的2021年Q1也不过361元。

阿里巴巴营销开支激增,主要源于推广淘特,增加了补贴费用,用以吸引价格敏感型客户。

如果能增加新用户倒是不错的选择,但是阿里巴巴用户量已经来到8亿级别,中国所有互联网用户加起来也不到11亿,阿里的空间显然已经不大了。2021年Q2,淘特新增4000万买家,阿里巴巴系统不过增加1700万,相对于Q1的3200万大幅下降,可见淘特的增量用户里越来越多来自于淘宝天猫,而不是体系外。

简单而言,阿里电商业务面临的行业环境越来越内卷了。

在B端,贯穿这一切业务线的核心是GMV和营收。

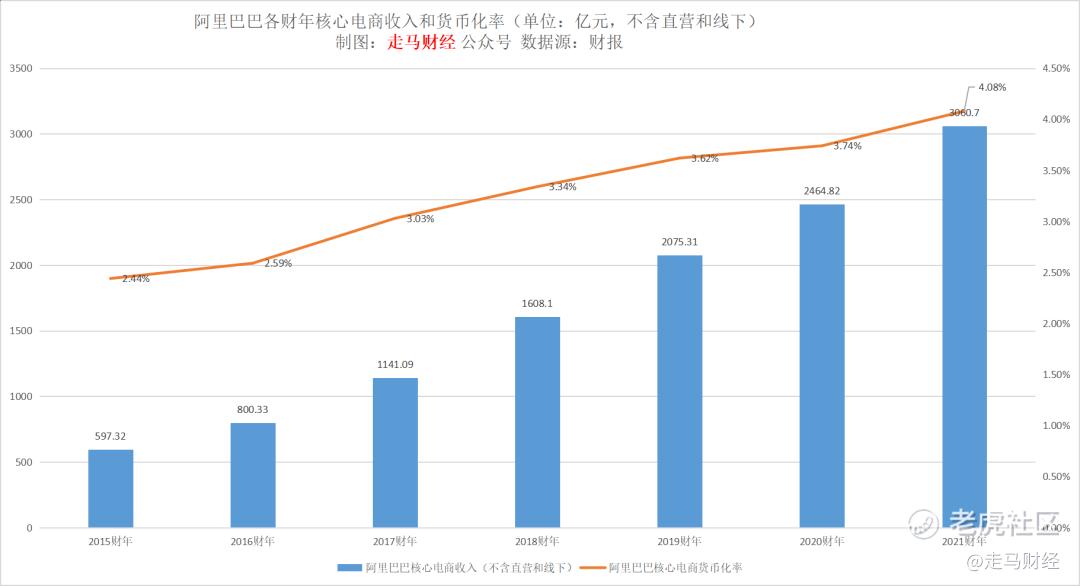

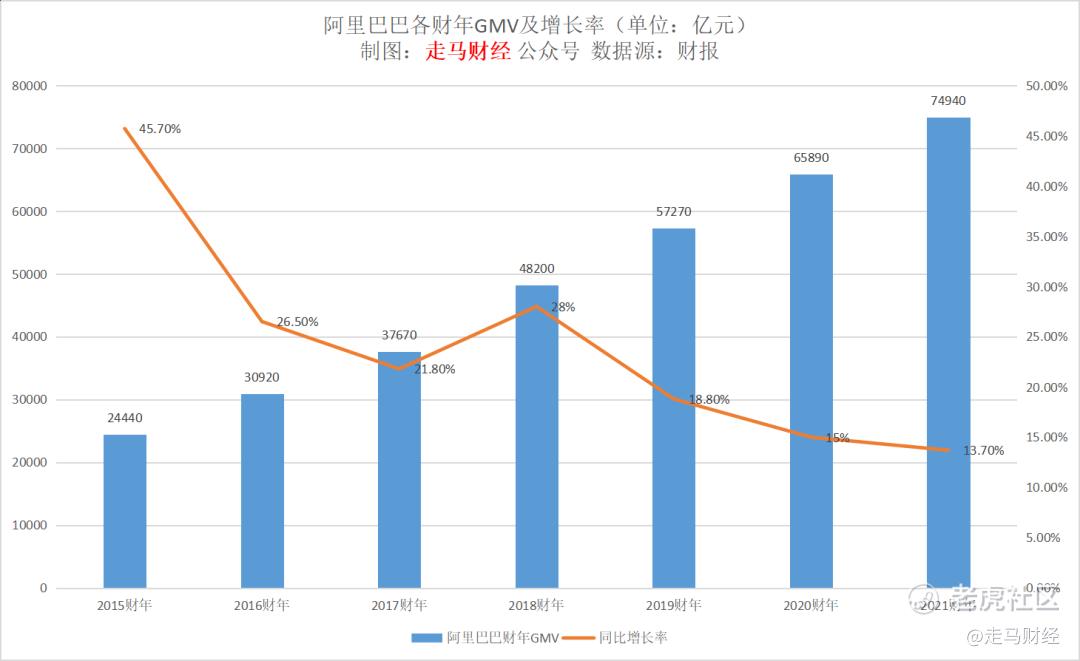

从过去几年的核心电商平台收入来看,佣金+广告带来的纯平台收入增幅是远快于GMV增幅的,从它的货币化率逐年提升就能看出来。2015到2021财年,阿里的货币化率提升了164个基点,这意味着,即便平台GMV维持不变,阿里的营收也能增长70%左右。

实际情况是,最近6个财年,阿里巴巴的GMV提升到了3倍,核心电商平台收入提升到了5.1倍。

具体到2021年Q2,它的广告+佣金收入(财报中统一成为客户管理收入)是810亿,同比上升14%。

考虑到阿里巴巴承诺将更多收入投入到支持商家,也确实将一些收费项目免费开放给商家使用,努力降低平台商户负担,而且淘特的货币化率远低于淘宝天猫,本季度的GMV增幅很可能不低于客户管理收入增幅,甚至可能略高。

我们假设本季度货币化率保持2021财年平均水准,GMV增幅同步于客户管理费用增幅,可以推导出Q2的GMV大约是19853亿元。

在过去的2-3年中,阿里巴巴平台GMV增幅已经下降到15%左右,2019财年是18.8%,2020财年是15%,2021财年是13.7%。

但是这三年,每年的变现率都在提升,三年分别提升了28、12和34个基点,这就使得核心电商零售平台业务的营收仍然能维持在20%以上的增速。

进入2022财年后,随着国家反垄断和平台治理政策出台,阿里或主动或被动地,开始放缓货币化率上升节奏,甚至可能维持不变,以及行业竞争进一步加剧,阿里增加了对淘宝和淘特的支持,本身就会降低货币化率。以前的好时光不会再持续了,阿里巴巴核心电商零售平台业务——阿里所有业务中的皇冠和火车头,恐怕将进入真正的平台期,维持10-15%的低速增长区。

阿里巴巴曾试图复制它在线上零售平台业务的成功,在零售业务内部打造一条第二增长曲线,那就是直营业务,在财报中归入中国零售商业中的其它分部。

从规模上看,阿里巴巴的尝试取得了成功,从利润层面,则和线上零售平台相距甚远。

阿里巴巴通过买买买集齐了盒马鲜生、天猫超市、高鑫零售、银泰等新零售帝国,这个板块的业务已经成长到单季度548亿元的高度,达到线上零售平台业务的近70%。

2021年Q2,这块业务同比大涨82%,但是很大一部分原因是拜高鑫零售从2020年四季度并表所赐。若剔除这184.36亿的影响,新零售业务的营收为363.68亿,同比增长20.8%,进入常规增速区间,以这几块细分业务的体量和属性来看,大概率也会很快进入10-15%增速区间。

也就是说,如果没有新的收购——这点会变得很难,阿里的中国零售商业版块将彻底告别高增长时期,而且利润率会面临持续下行压力。

中国批发和跨境批发都是没有太大想象空间的业务,前者同比增长13%,后者同比增长37%,合计有83亿元的季度业绩。

跨境零售是充满想象力的业务,阿里巴巴也早早开始布局,可惜最有希望的东南亚电商Lazada被腾讯投资的Shopee反超,Shopee母公司Sea的市值已经涨到1500亿美金左右,远超京东和拼多多,最近季度Lazada虽然订单量增长了90%,但是面对Shopee恐怕还是凶多吉少。Trendyol和Daraz还太小,当风投看就好。

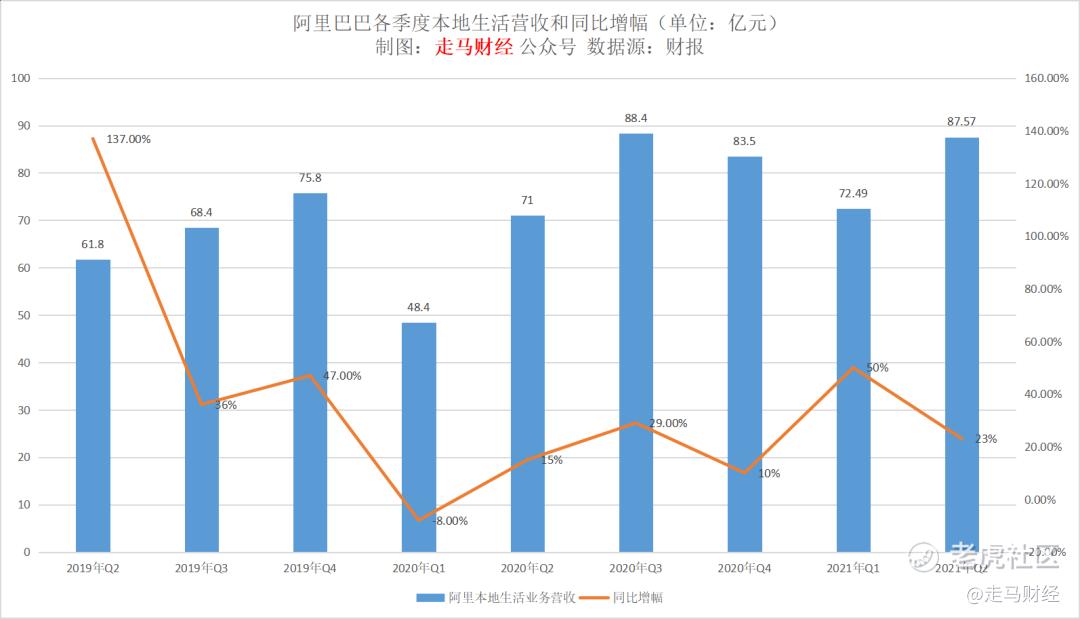

饿了么为主体的本地生活业务,本季度营收增长23%,达到87.57亿元,考虑到去年二季度疫情刚刚复苏,营收基数就低,这个增速和体量根本就不够看的。

2019年Q2,阿里巴巴本地生活服务营收为61.8亿元,2020年Q2同比增长15%,这意味着最近两年该业务CAGR(复合增长率)只有19%。

作为对比,美团一季度营收370亿,Q2营收估计会在450亿左右,2020年Q2营收为247亿,2019年Q2是226亿,美团今年Q2同比增幅估计在80%左右,两年CAGR超过40%。双方的差距在越拉越大。

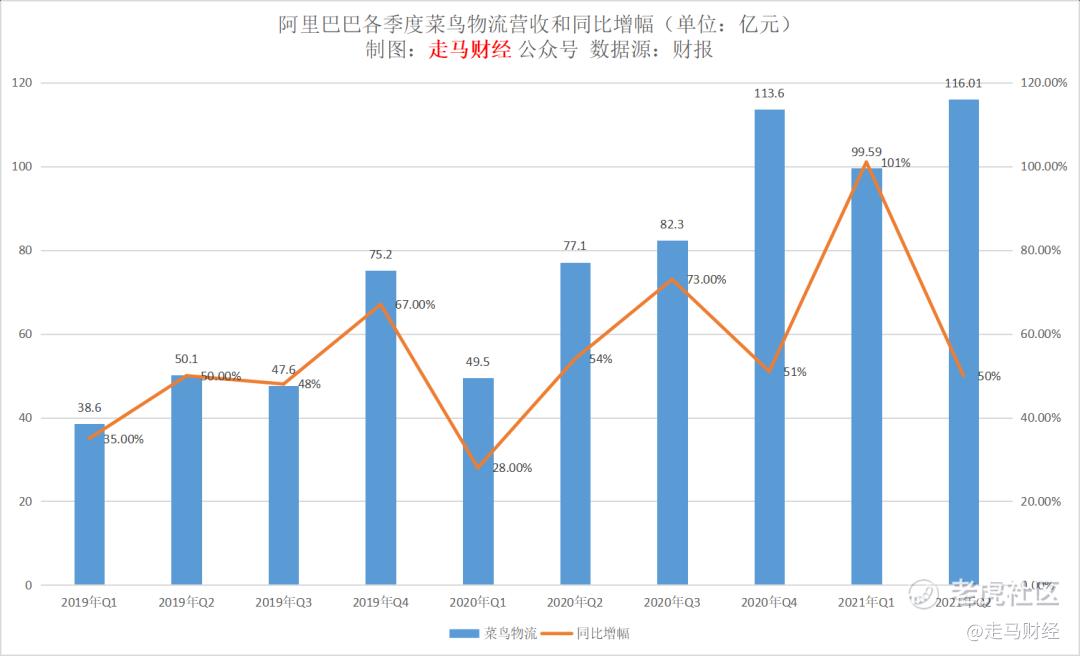

阿里商业中的最后一项菜鸟物流,在电商时代,没有哪家物流公司能脱离电商平台独自成长,所以,本质上菜鸟的空间取决于阿里的电商业务空间。

但是,菜鸟物流是可以提升阿里平台电商的用户体验的。比如商家将商品提前送进菜鸟遍布全国的各大仓,就可以根据客户订单送达位置就近发货,达到或者接近京东自营的物流体验。即便阿里电商业务增长不快或者没有增长,菜鸟物流也可以保持快速增长,因为更快更好地送达,是消费者不变的追求,平台需要做的就是去满足它,让商家把更多的商品送进菜鸟仓就行。

加上国际电商业务蓬勃发展,菜鸟在国际物流方面还有很大的空间。整体上菜鸟物流是一块相对有想象力的资产。

至于财报中提到的社区电商业务GMV环比增长200%,以及社区电商仓储面积环比增长260%,听起来很吓人,实际上是基数太低造成的,暂时还看不到多少价值。

第二增长曲线:支付金融壮士未捷

阿里巴巴深刻地改变了中国的零售业,虽然也有这样那样的问题,但是整体上是在提升行业效率,大大加速了零售业的数字化转型。

支付宝为主体的蚂蚁金服,本可以像阿里巴巴改变零售业那样,改造中国的金融行业。

事实上它已经在做,而且做得相当不错。

更多人感受到的变化可能是在支付领域,移动支付普及带来的便捷、安全和效率提升。

实际上,更深层次的变革出现在企业经营领域。

中国3000多万家企业,99%是中小企业,这些中小企业中的99%是无法获得传统的金融融资服务的。其中的一部分在拥抱阿里巴巴后,通过阿里平台做电商生意,运营数据与阿里巴巴打通,蚂蚁金服可以洞悉这类企业的资金周转情况,还有一部分是线下小店、商超接入了支付宝的支付服务,每天的店铺流水都被蚂蚁金融系统记录下来。针对这些商家进行贷款,是典型的供应链金融。

举例来说,如果我在天猫开了一家店,保证金10万,交易服务费3万,这部分钱是需要提前付给阿里的,保证金在店铺退出是可以退回,服务费则折算进每一笔订单的佣金里。

理论上蚂蚁金服至少可以给我10万元的授信额度,这笔授信的风险是非常非常低的,因为我本身就有10万元保证金在平台押着。

另一方面,当我的货发出后,客户通常需要7天左右确认收货,这时候客户的货款已经支付,只是由支付宝暂存,客户确认收货时我才能收到这笔货款。

假设我的月销售额是100万,那么在这7天的周期内,我始终会有大约25万元货款是在支付宝那儿暂存的。

蚂蚁金服完全可以把这笔几乎0风险的资金提前贷款给我,以很低的利息。

如果我的小店慢慢做大,我的月流水做到了1000万,那么我的低风险低利息贷款就可以做到250万。

纳入支付宝支付的实体店原理类似。

依次类推,阿里巴巴非常清楚这些店铺、品牌的每一笔流水,潜在生意趋势,有了这么丰富的用户画像,蚂蚁做出的融资服务风险是非常非常低的。

如果为这类中小企业贷款,我不认为有任何银行在风控方面能和蚂蚁金服竞争。

阿里巴巴本可以通过蚂蚁金服实现自身发展的第二条增长曲线,金融业务的利润空间和规模更大,如果一切如常,蚂蚁金服的市值超过阿里巴巴都是大概率事件。

从阿里的财报来看,蚂蚁金服目前的盈利情况还是不错的。

阿里巴巴享有蚂蚁金服33%的股权,每个季度享受蚂蚁利润的33%,纳入营收中,不过这个收入会延后一个季度计算,也就是说阿里Q2的这部分收入实际上是来自蚂蚁金服2021年Q1的利润。

根据财报,本季度阿里巴巴来自蚂蚁的利润收入是44.94亿,此前一个季度该部分收入是71.82亿,这意味着蚂蚁金服2020年Q4和2021年Q1的利润分别是215.46亿和134.82亿。

总是有人说,蚂蚁的利息高,对于绝大多数普通人而言,除了买房的时候,蚂蚁的贷款是他能拿到的最低成本的贷款。

一个行业如果服务成本高昂,要想改变,最好的方式是增加供给,让供给方充分竞争,价格自然就下来了。

房地产行业如此,让土地供给放开,地价下来了,房子供给多了,价格自然下来。

金融行业也是如此。让蚂蚁、微信、百度、360、京东、美团、拼多多、小米们都进来放贷,让他们充分竞争,让钱找对的人,而不是相反。

如今,蚂蚁金服上市遥遥无期,而且需要对自身业务进行大幅整改。从整改后的利润看,Q1利润环比去年Q4下跌了37.5%,既有季节性原因,也有业务调整带来的业绩压力。

从这个角度来看,蚂蚁金服作为阿里第二增长曲线肯定是指望不上了。

第三增长曲线:阿里云缪斯蒙尘

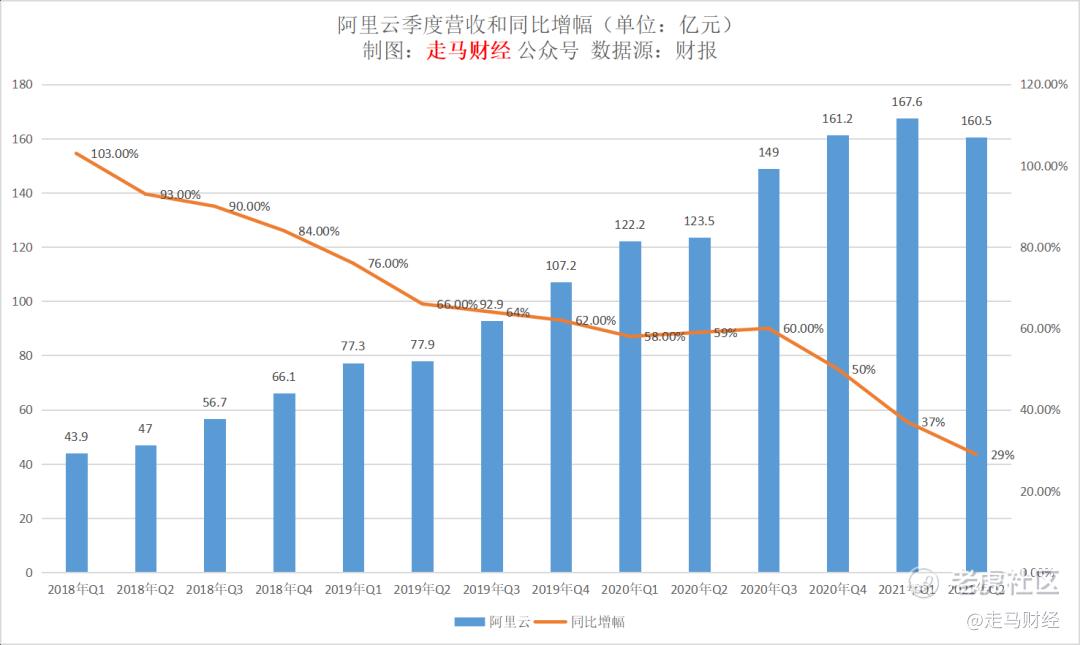

蚂蚁金服接力无望的时候,我们本期待阿里云能拨云见日,支撑起阿里巴巴的未来,但是这两个季度的走势,看上去云业务也不是板上钉钉。

本季度阿里云营收160.5亿,这还是加入了钉钉后的结果,当然钉钉本身在营收层面影响非常有限。同比仅增长29%,环比一季度还下滑了4.2%。继续受到字节跳动的海外产品tiktok云服务换至甲骨文和AWS影响。根据高管财报后解读说法,tiktok是阿里云的第一大客户,若没有这一意外因素影响,阿里云本季度的增长幅度本应该是40%,对应的季度营收应该是172亿,这意味着tiktok单季度向阿里云采购的金额高达11.5亿元,而这一影响因素一直会持续到本财年结束,也就是说会持续到2022年Q1。

除此之外,展望未来,管理层认为云服务可能会出现一些坎坷,有可能会波及到其他类型的客户,比如说在线教育类的客户。

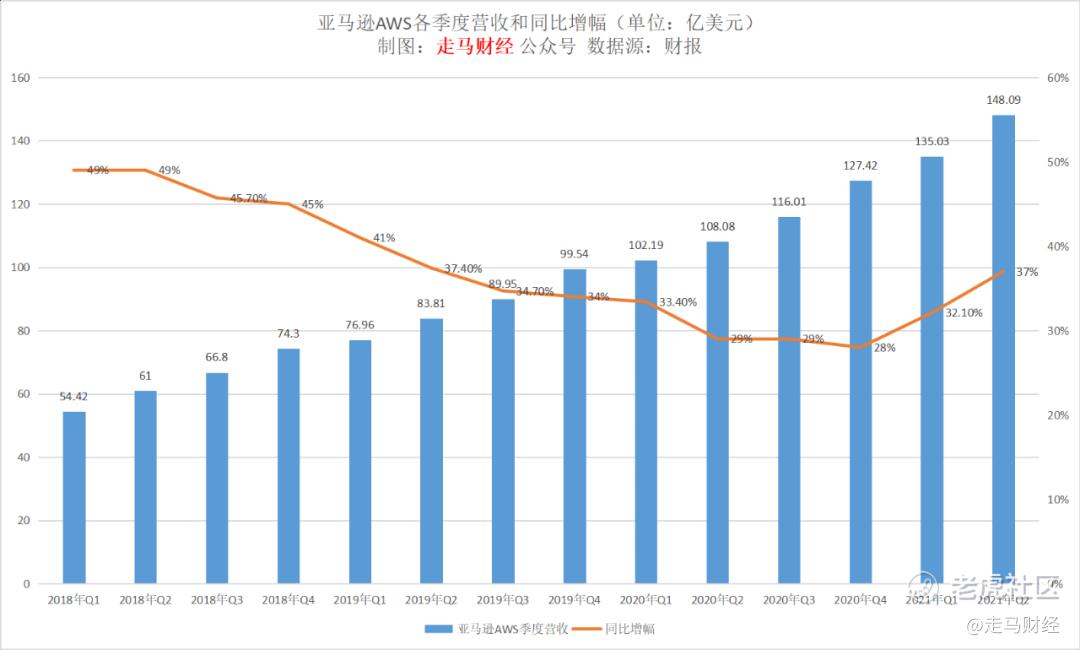

对比国际云巨头AWS的增长曲线,疫情过后,AWS在加速,而阿里云在极速刹车。阿里云呈现出未老先衰的迹象,为未来的发展蒙上了一层阴影。

从高管给出的信号看,阿里云未来也可能没有想象中的一帆风顺。新经济领域集体遭遇更强监管,云服务需求可能不如预期。类似华为这样的云服务公司有可能在舆论方面占据优势,并在地方政府、国有企业、事业单位等行业采取更具侵略性的进攻措施。

最近仔细看了亚马逊的业务结构。在传统电商领域,它也在面临Shopify这类的新模式的冲击,不过它在物流仓储这个环节做得比阿里巴巴好很多,所以稳定性要高一些。

但是,阿里巴巴的客户管理收入中,佣金收入只占其中的30%左右,广告收入占比高达70%以上,亚马逊则正好相反。阿里的淘宝免佣金,天猫佣金也不过3-5%,而亚马逊的佣金比例普遍在8-15%,物流费用另算。

Shopify采取免佣金策略,集结各路网红和自带流量的品牌向亚马逊发起攻击。在这方面,其实阿里巴巴比亚马逊做得好得多,它的低佣金模式,迅速做大了规模,GMV大约是亚马逊的1.6倍,而且阿里购物平台本身就聚集了大量网红,对自带流量的大品牌也吸引力十足,这都是因为它设定了一个相对较低的佣金策略。而今,阿里巴巴还在迅速发展淘特这个免佣补贴的APP和拼多多竞争,又发展了淘宝直播和抖音快手竞争,同时还有二手交易社区咸鱼,咸鱼最新季度的月活也达到了1亿人。

阿里唯一做得不够好的地方,是发力物流晚了点,除此之外,它几乎做到了平台电商的极致。

阿里巴巴正在通过电商改造中国零售业,本可能通过蚂蚁金服改造中国金融业,也可能通过阿里云彻底加速中国企业的数字化进程。

电商业务面临的是50万亿规模零售业线上化的大市场;蚂蚁金服面对的是数十万亿规模金融服务业数字化的大机遇;阿里云则面向数万亿规模的服务器上云过程和万物互联时代催生的庞大的云服务需求。

在2017年-2018年,阿里巴巴的市值一度跟亚马逊不相上下。

如果阿里巴巴能在良好的国际环境中走出国门,服务全球20亿消费者;如果阿里巴巴有机会深入且持续地改造中国金融业,蚂蚁金服能如愿上市;如果阿里云有长期稳定的国内外政策环境。未来阿里仍然有机会和亚马逊一较高下。

而这一切更多有赖于历史的进程。

长期来看,阿里巴巴继续受益于中国零售业线上化,支付金融行业数字化仍然有利于蚂蚁金服,阿里云虽蒙上一丝阴影但是长期趋势仍然向好,在现在的价位投资阿里巴巴是笔风险非常非常低的投资,收益高度 则取决于国运如何了。

阿里推出了史上最大规模的股票回购计划,高达150亿美金,差不多是1000亿元,这也是中概股史上最大规模的股票回购计划。这算是这份财报里最大的亮点了吧。$阿里巴巴(BABA)$ $阿里巴巴-SW(09988)$ $拼多多(PDD)$ $美团-W(03690)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

可惜没如果,楼主3个如果太精辟了,应该再加个如果:如果18年买了amzn而不是baba,收入已翻3倍,这就是差距,希望大家引以为戒!