瑞尔集团:50家连锁造就老牌口腔服务体系

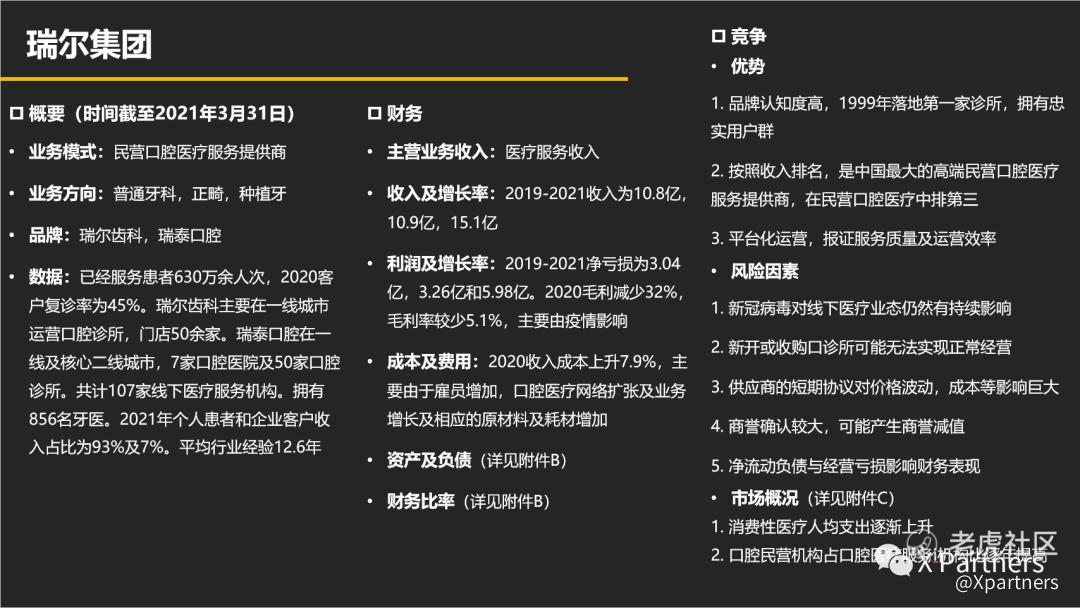

瑞尔集团于7月1日正式向港交所递交招股说明书。1999年成立的瑞尔在2010年拿到了A轮融资开启资本化道路,股东包括高瓴,高盛,启明等。今年4月,瑞尔集团由新加坡投资公司淡马锡控股牵头的E轮融资中筹集了2亿美元,估值为9.802亿美元。本次募集资金的65%将用户业务扩张,开设新的以瑞尔齿科及瑞泰口腔为品牌的连锁口腔医疗机构。

瑞尔集团总部位于北京,旗下运营两大品牌,分别为瑞尔齿科和瑞泰口腔。在中国15个主要一二线城市运营107家医院和诊所。自1999年开设第一家瑞尔齿科诊所以来,瑞尔集团一直提供口腔医疗服务,涵盖普通牙科、正畸与种植牙等,其中,普通牙科常年营收占比在 50% 以上,为公司核心业务。

从客户数据来看,2019至2021年瑞尔集团的患者就诊总人数为106.36万次、107.61万次与137.10万次。忠诚客户复诊率分别为46%、45%和51%。这些客户来自于客户转介绍,合作渠道(保险和银行),2021年个人患者和企业客户产生的收入分别占总收入的93%和7%。于往绩记录期间,瑞尔集团的客户满意度为96%,而客户投诉率仅为0.015%。结合财务和人员配置来看,瑞尔在营销和销售部分并没有像其他线下医疗机构一样拥有20%以上的成本和人员,在客户获取端成本相对较低。

瑞尔集团旗下两个品牌:瑞尔齿科和瑞泰口腔分别拥有50家线下口腔诊所。瑞泰口腔更是拥有7家口腔连锁医院。在A股的通策医疗,只有50家口腔医院,市值接近1300亿。这次材料中并没有披露医院及诊所模型,我们无法就诊所及医院运营效率做推测和分析,包括牙椅等重要运营数字也只给出了一个总数。

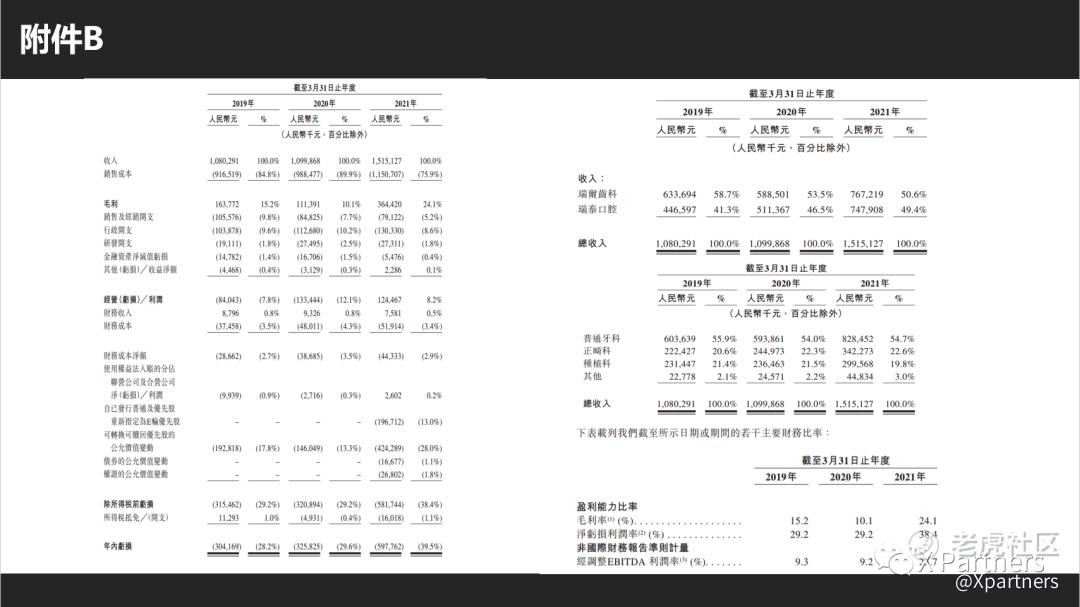

在财务上,我们先看几家对标企业,通策医疗2020 年营收 20.88亿、净利润4.9亿。同样6月在口腔医疗领域,家鸿口腔在A股恢复上市审核,2018年至 2020年,公司主营业务收入分别2.49亿元、3.06亿元、2.91亿元,主营业务毛利率分别为 49.74%、47.58%和 43.21%。

瑞尔这几年规模有所扩张,但财务指标并没有转好。截至3月31日的2019财年、2020财年与2021财年,瑞尔集团的收入分别为10.80亿元、11.00亿元与15.15亿元。但三年毛利率分别为 15.2%、10.1% 和 24.1%。在众所周知高毛利行业的口腔医疗服务中,瑞尔的毛利不尽如人意。招股书显示,瑞尔集团的净亏损由 2019 财年的 3.04 亿增加到 2020 财年的 3.26 亿,2021年财年进一步扩大至净亏损 5.98 亿,三年累计亏损 12.28 亿。

从整体财务来看,亏损原因主要由于员工支出增长导致成本增长过快以及流动负债过高。在2020年流动负债增加4倍达到33.7亿元,而截至到今年3月底,流动负债又增加达到42.57亿元。从材料披露中看到,流动负债主要来源于未实现对赌的优先股转化。但从经营上来看,除了受到疫情影响在去年没有实现增长预期以外,整体经营数据和财务都较为稳定。其中2021财年的营收较2020财年大幅增长37.76%。

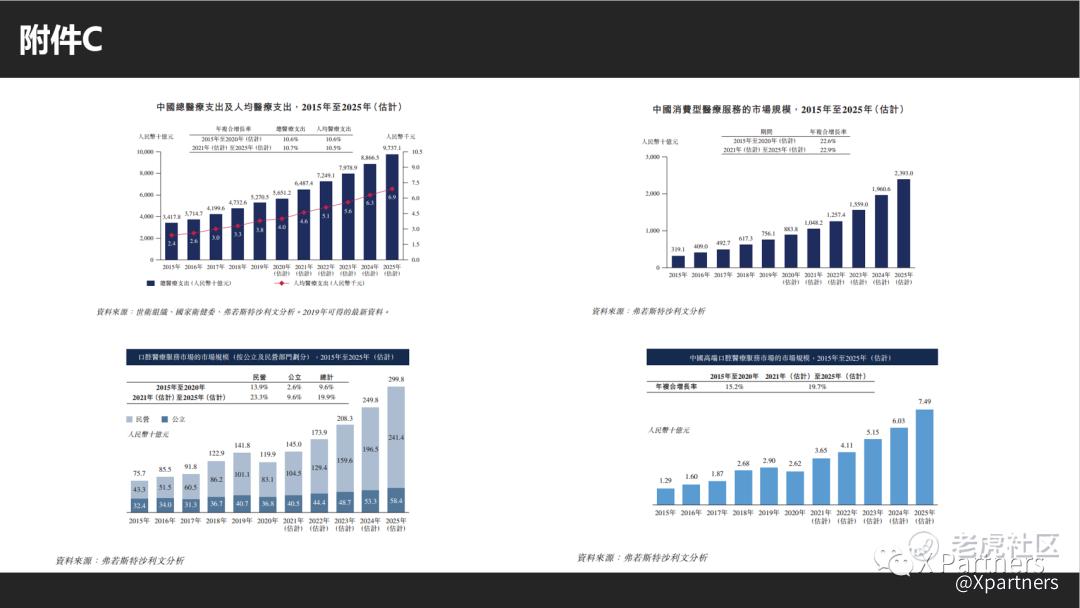

据弗若斯特沙利文报告,按 2020 年总收入计算,瑞尔集团已成为中国最大的民营高端口腔医疗服务提供商。2020年口腔疾病患者达到全国人口50%的比重。中国民营口腔医疗服务市场规模从2015 年的433亿元。高端民营口腔医疗服务市场的规模从2015年的人民币13亿元增加到2020年的人民币26亿元,年复合增长率为15.2%。除了医疗服务外,医美在口腔领域的探索占比也在逐渐升高,市场空间足够支撑起多家上市公司。目前港股的大热门时代天使也证明了市场对口腔领域的热度。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。