炒股还要背“元素周期表”?辣么热的稀土行情要不要跟进?

亚瑟|文

黄衫女侠|编

财商侠客行|出品

教师节的时候,看到老师在朋友圈发了一个段子:如果你觉得自己学的英语、化学、物理这些知识,高考之后就没再用上,并不是这些知识没用,而是你配不上它们!

小侠深以为然,并迅速过了一遍脑子,幸好这些知识自己都用了一点,比如近期,小侠就狠狠地复习了一把化学,元素周期表都拿出来背了好几遍。

有读者就问了:小侠,你不就是买买基金整整数据嘛,背啥元素周期表呢?

这位童鞋就不懂了,君不见,A股股民已经人手一张“元素周期表”,什么锂、钛、钼、钨、铟、稀土等稀有金属相关股票轮番上涨,连一直默默无闻的化学老师,据说今年教师节都收获了很多来自失联已久的学生的问候……

那么,“元素周期表”哪家强?

其中最靓的仔非“稀土”莫属了。

Wind数据统计显示,截至9月13日,中证稀土产业指数近三个月来累计涨幅已经达到74.91%,在一众行业指数中遥遥领先,成为近期市场中“最靓的仔”。

这波稀土行情上涨的原因是什么?还有继续上涨的动力和空间吗?作为投资者,通过什么样的方式参与更妥当呢?

本期,小侠就和大家聊聊关于“稀土”的那些事。

本文分为三部分:

1. 这轮稀土行情有什么不一样?

2. 稀土还具备上涨空间吗?

3. 如何参与更妥当?

No.01

这轮稀土行情有什么不一样?

这轮稀土行情有多火呢?来看看这组数据。

表:稀土产业指数回报率

数据来源:Wind

Wind数据统计显示,截至9月13日,近一年来,稀土产业指数累计上涨了118.38%,其中大部分涨幅都是近三个月来贡献的,近三个月来,该指数大幅上涨了74.91%。

中证稀土产业指数选取涉及稀土开采、稀土加工、稀土贸易和稀土应用等业务相关上市公司股票作为成份股,以反映稀土产业上市公司整体表现,是目前市场上反应稀土产业行情最直观的指数。

来看看前十大重仓股。

前十大重仓股中,北方稀土、包钢股份、盛新锂能和五矿稀土在近三个月股价均实现翻倍,是这波“元素周期表”行情中妥妥的领头羊、弄潮儿。

那么,稀土行情为什么如此来势汹汹呢?

先来复习一下“元素周期表”。

稀土大家都知道,但稀土是指哪些元素?恐怕好多人都还给化学老师了吧。

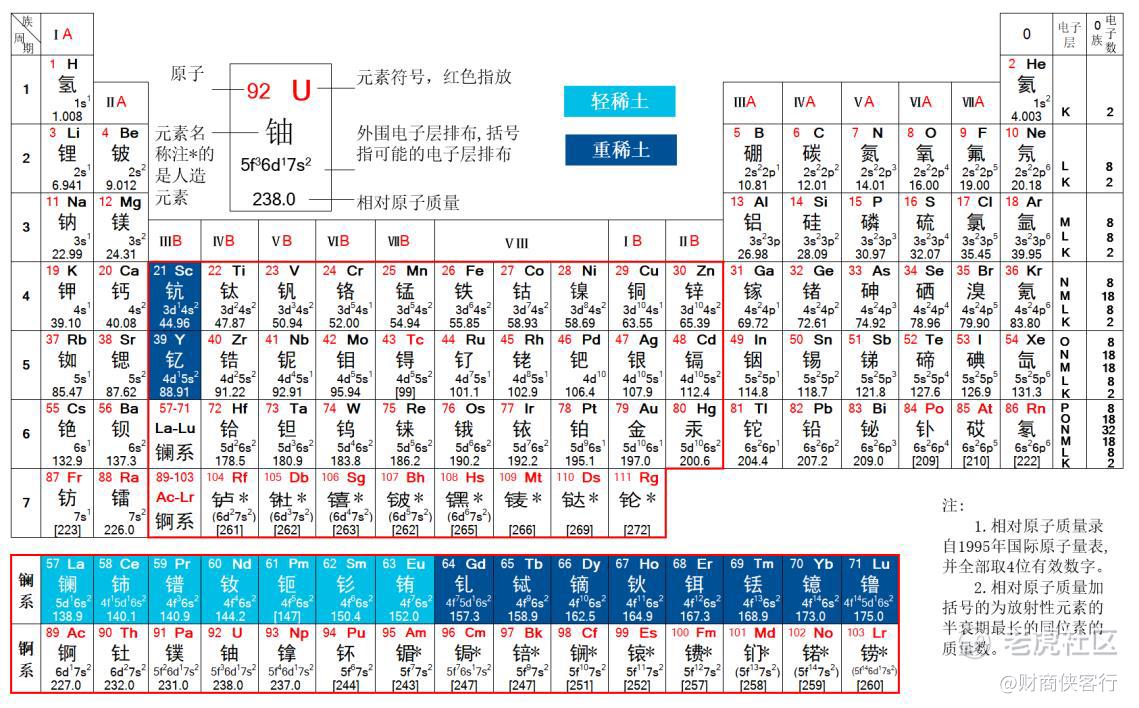

敲黑板了!稀土通常分为轻稀土和重稀土,稀土元素(Rare Earth)是元素周期表中镧系元素和钪、钇共17种金属元素的总称,即上图中蓝底的部分。

稀土被称为“万能之土”,广泛应用于农业、工业和军事等,是新材料制造的重要依托和关系尖端国防技术开发的关键性资源。目前,以稀土功能材料为代表的稀土新材料已经成为全球竞争的焦点之一。

正所谓“中东有石油,中国有稀土”,我国是全球稀土储量最丰富的国家。在过去十年的历史上,A股市场中也不乏稀土行业的牛市行情。

华安证券在研究中指出,过去十年的四波稀土行情有一个共同的特点,就是主要都是由供给驱动的,呈现非常明显的周期性特征,并且波动幅度大、持续时间短,最长的一波行情也不足一年。

但是,随着稀土整顿正式进入常态化,以及供需层面的变化,稀土行业的中长期投资逻辑已经悄然发生了变化。

根据华安证券的研究,自2020年5月开始,稀土又走出了新行情,与历次行情不同的是,本次行情持续时间长,行情持续至今已超过一年,且目前稀土行业的主导力量已经发生根本转变,过往供给主导的局面得以扭转,新能源等需求的大幅提升成为主要逻辑:

供给端政策多方面发力,供给秩序得以整顿,供给弹性下降;需求端新能源和节能减碳需求激增,稀土开始由需求主导。

需求层面上,这两年来景气度持续上升的新能源汽车无疑是点燃稀土行情最重要的“一把火”。

在现有的稀土材料体系中,钕铁硼永磁材料是应用范围最广、发展速度最快、综合性能最优的磁性材料。该材料无需借助外界电场,可通过自身所产生的磁场实现电能与机械能之间能量交换,是电气设备领域的关键材料。

目前,全球针对钕铁硼永磁材料的总需求量在7-8万吨,其中传统汽车、新能源汽车和风力发电是需求占比较高的三个领域。

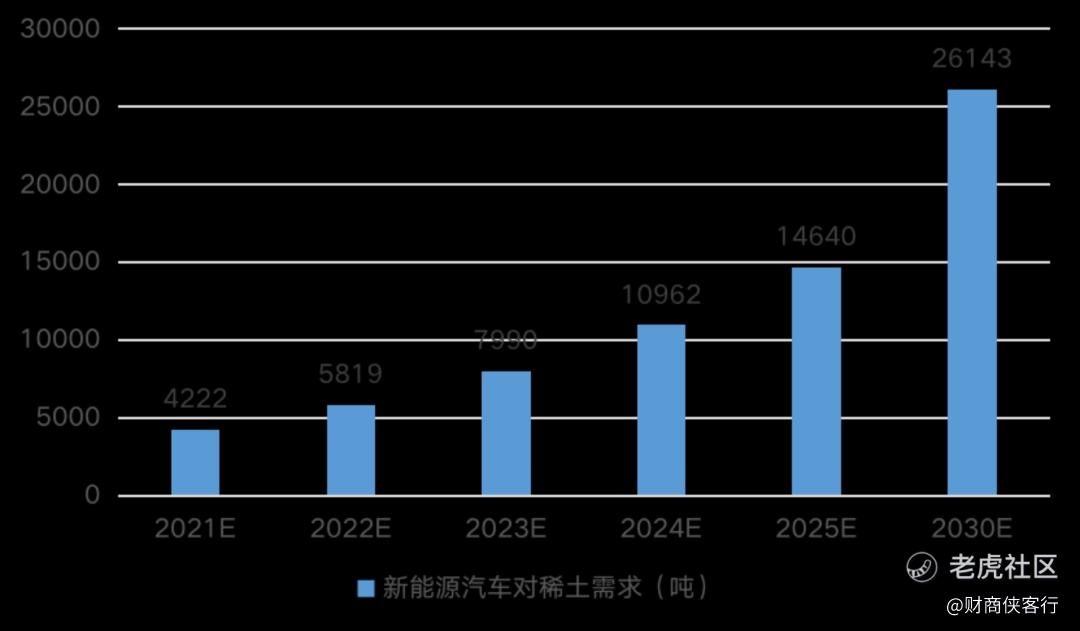

在新能源汽车中,除了传统汽车中的EPS、ABS和雷达等传感器外,永磁体电机等对高性能钕铁硼材料的需求更大。根据IDTechEx数据,永磁体电机在新能源汽车的渗透率已从2015 年的79%上升至2019年的82%,目前已覆盖新能源所有主流厂商。预计稀土在新能源汽车的需求量在2025年和2030年将分别达到14640吨和26143吨。

图:稀土在新能源汽车领域的未来需求(吨)

数据来源:IDTechEx

根据弗若斯特沙利文的分析,2020 年新能源汽车、风电、变频空调三类需求占高性能钕铁硼消耗量的 48.8%,相比 2015 年的 37.6%有大幅提升,并且在双碳背景下,下游应用的刺激有望使得这一占比在 2025 年达到 59.6%。

简单来说就是,在新能源车大发展的背景之下,对高性能钕铁硼永磁材料消耗量大幅提升,一下子打开了稀土永磁行业的增长空间,稀土行业也从一个单纯的周期性行业,成功地转型成为周期成长型行业,这也是今年这波稀土行情备受资金追捧的大逻辑。

No.02

稀土还具备上涨空间吗?

那么,在过去三个月大涨超过70%之后,稀土行情还能持续吗?

我们从行业前景、基本面和估值三个层面分别来看一下。

第一,行业前景上,根据上述的分析,下游需求的持续回暖和顺周期的通胀预期,是驱动今年稀土行情上涨的主要因素。从长期来看,稀土行业战略发展前景已经明确,供需格局的重塑将带来行业景气度上升。

第二,从上市公司已经公布的中报业绩上看,今年上半年稀土板块归母净利同比大增413%,环比增幅也高达41%。

其中,北方稀土上半年实现归母净利20.36亿元,同比增长501%。中泰证券指出,稀土供给端整体缺乏弹性,需求端在新能源汽车、风电等绿色经济带动下,2020-2022 年氧化镨钕趋势性供不应求,氧化镨钕价格上行方向不改。

7 月氧化镨钕价格触底反弹,价格由 46.55 万元/吨→61.35 万元/吨,涨幅达到 32%,公司业绩仍有望加速释放。

由此可见,上半年稀土企业业绩的释放可能还仅仅是一个开始。

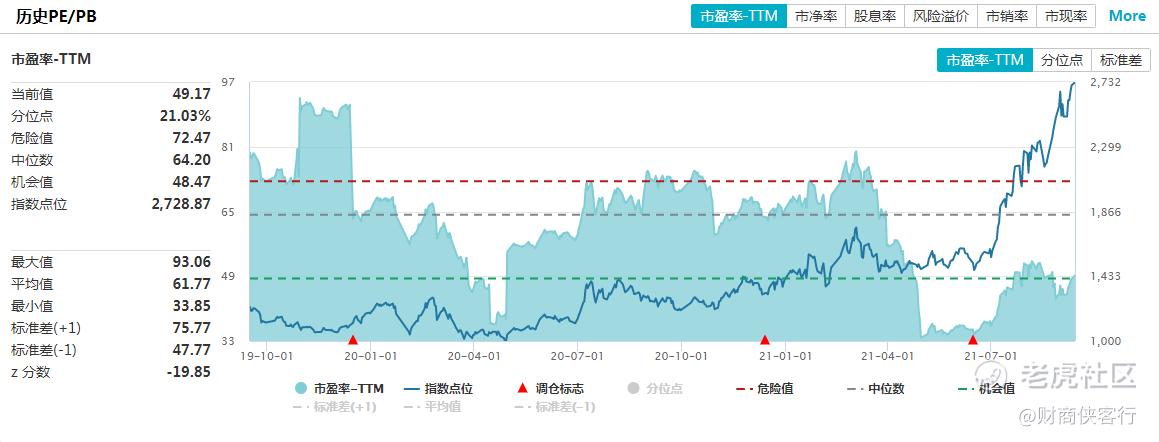

第三,大家比较关心的是,短期涨了这么多,估值是不是很高了呢?

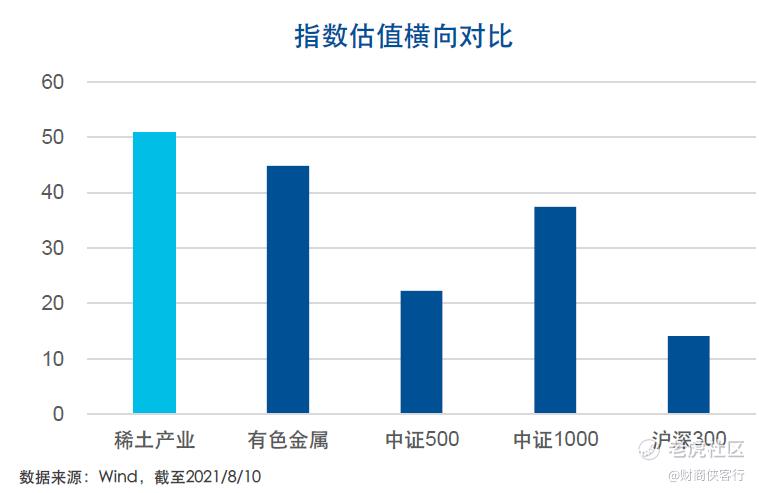

我们将稀土产业指数与主要宽基和行业指数进行了一下对比。

横向来看,稀土产业指数估值还是要比沪深300、中证500和中证1000等宽基指数高的,甚至也略高于有色金属指数,这也体现了其独特的战略资源属性以及良好的成长特性下出现的估值溢价。

表:稀土产业指数估值(PE-TTM)

数据来源:Wind,截至2021/9/13

纵向来看,截至2021年9月13日,49.17倍的估值水平处于历史估值的21.03%分位,也就是说,稀土产业指数只比历史上21%的时候贵,当前估值安全性还是较高,随着上市公司业绩弹性的释放,未来业绩及整体估值双升也仍然值得期待。

东北证券更在一份研究报告中指出,某种意义而言,当前不应再基于历史经验看待锂、稀土行业,应站在更宏观的角度重新审视其投资逻辑:电动车需求十年十倍使得行业成长性凸显,周期性大幅减弱,产业变革+战略意义加持,行业正迎来估值体系重构的历史性大机遇。

No.03

如何参与更妥当?

在相关上市公司录得大幅上涨之后,短期调整的风险也是不容忽略的,特别是对于周期成长型行业而言,成长的过程中总是伴随着大幅的波动。

但是,对于长期看好稀土行业发展的投资者而言,面对股价大幅上涨,一方面不愿意追涨,另一方面又担心踏空,有没有什么妥当的布局方式呢?

事实上,对于普通投资者而言,参与选股要求高、专业性强的行业投资机会,最好的途径就是通过指数基金进行布局,而在长期看好行情又难以把握买入时机时,定投就是最妥当的方式了。

我们前文提到的中证稀土产业指数就是最能代表A股稀土产业上市公司表现的指数,其前十大成份股为稀土原料开采和冶炼、功能材料(稀土永磁材料、催化材料、抛光材料、储氢材料、发光材料等)的核心个股,前十大重仓股权重占比达到56.1%,成份股集中度较高,龙头特性明显,其中第一大成份股北方稀土所占权重就达到20.37%。

易方达中证稀土产业ETF(159715)就是一只紧密跟踪稀土产业指数收益率的基金产品,对投资者而言,ETF正是布局指数的一种管理透明、成本较低的投资工具。

在我们此前的指数基金测评类文章中,小侠曾已经多次提到,指数基金的选择标准,要优先选择跟踪精准、规模大流动性好、指数产品布局丰富的大型基金公司的指数基金产品。

截至2021年6月30日,易方达共管理65只公募被动型指数基金,总规模达到1465亿元,位居行业前列。

同时,易方达也拥有业内最大的专业化指数投资团队之一,团队目前合计19人,均毕业于国内外知名高校,拥有丰富的海内外大型金融机构工作经验。

管理易方达中证稀土产业ETF的基金经理成曦更是一位资深的指数基金经理,投资年限达到5.36年,目前管理了包括易方达稀土ETF、双创50ETF及其联接、科创板50ETF及其联接、创业板ETF及其联接、深100ETF及其联接等多只产品,在管基金总规模达到668.85亿元。

稀土行业已经今非昔比,行业重估之下,未来的故事仍然值得期待。

(注:投资有风险,入市需谨慎,以上不作为投资建议)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。