这次是不是真的完球了?

最近关于股市为何大幅下跌的文章已经有很多了,我这里就简单说几句。

明面上的原因就是最近10年期国债收益率加速上涨,说明投资者认为美联储会提前加息,提前收紧银根。下图是10年期国债收益率走势。

10年期美国国债收益率

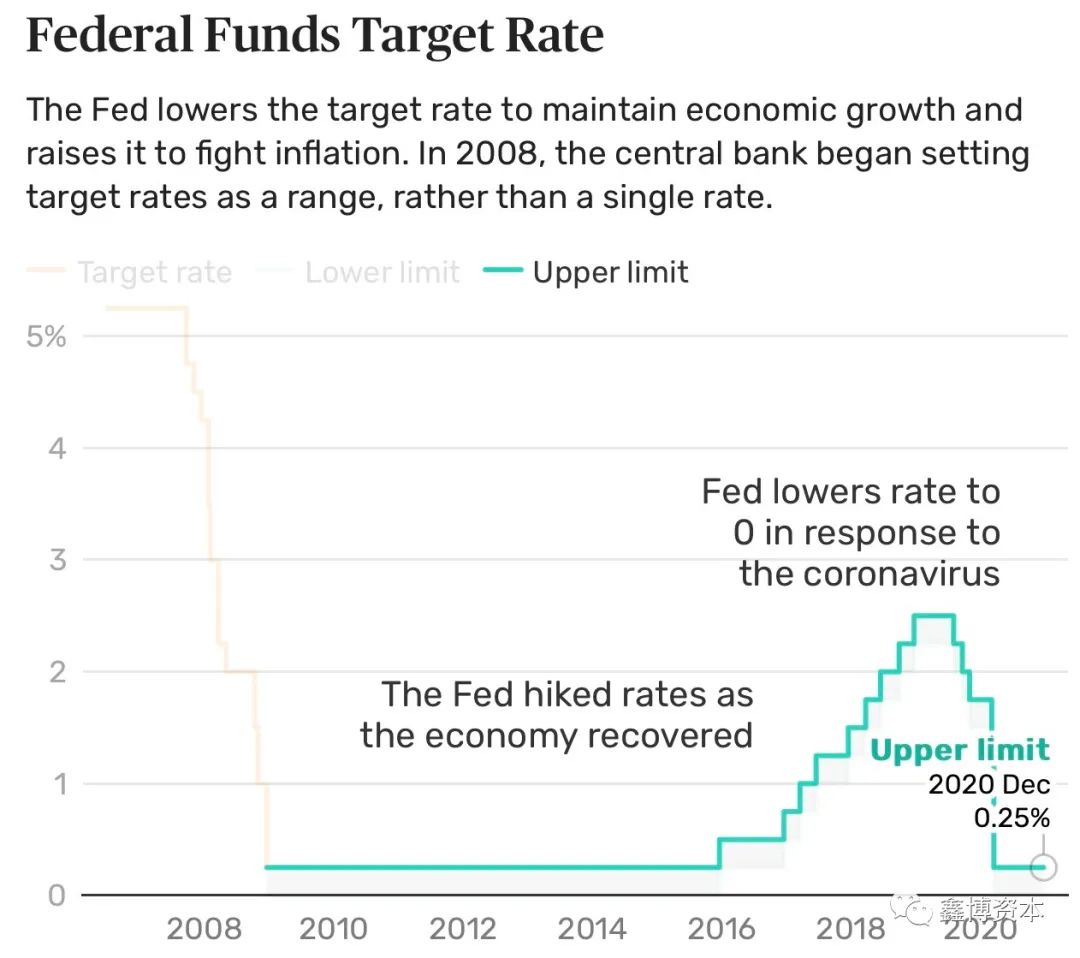

美联储基准利率

对比美联储的基本利率走势你可以看到,国债收益率在目前美联储还维持几乎0利率(0-0.25%通道)的时候,已经回到了疫情前美联储基准利率在1.8%水平时候10年期国债大概1.6%的水平。这个说明市场上的资金认为,按照当前的通胀水平,美联储至少应该提升利率到疫情前的1.8%的水平来对抗通胀。

但是美联储主席鲍威尔显然是不同意市场投资者给出的这个预期的,所以前几天他跳出来讲话,强调目前通胀在可控范围内,也就是预期的2%水平范围内,所以强调美联储至少到年底前都会维持0利率水平不会加息,并且通过了继续x钱1.9万亿美金来刺激经济恢复。这也是前几天股市大幅反弹的主要原因。

然而资本市场显然不买账,今天国债收益率继续涨,伴随着大宗商品继续涨价,预示着通胀预期越来越高。这是这两天反弹后继续下跌的主要原因。

但最终,美联储和资本市场的意见总有一个是错的,最后总有一个会认错,不是美联储提早加息,就是资本市场认错,国债收益率重新跌下来。

我当然不知道谁对谁错,但最终未来的真相只有一个,我们拭目以待。

但我们可以看看,市场的钱,去了哪里。首先,股市大幅下跌,说明资金没来股市。其次,国债收益率大幅上涨,说明也没人买国债(国债收益率和国债价格是反的,收益率越高,说明买国债的人越少)。目前看这些大类资产里,除了那些卖出国债和股市持有现金的,只有大宗商品是大幅涨价的。那说明至少不少钱去了大宗商品。

那么大宗商品大幅上涨,一定是需求驱动的吗?我觉得不一定,全球复工复产还没大幅展开,大概率也是预期先行,逻辑就是钞票印多了,疫情控制后,复工复产需求增加,矿要涨价,原油要涨价,啥啥都要涨价。所以我个人认为,这些上涨目前都是技术性的。就是不能排除有很多资金来做空国债再买入大宗商品。最终造成了技术面的国债收益率和大宗上涨。

这种资金面的驱动,显然有他们的道理,大宗上涨,强化了通胀预期,通胀预期上来了倒逼美联储加息,来做实国债收益率上涨。

但最终无论大宗还是国债,都会回归需求。最终就是基础原料在全球疫情后的供需关系,还有高收益率的国债香不香的问题。这个就等时间给答案。我拍脑袋认为大宗商品受益于现在技术的先进,真的需求上来了,大幅挖矿采油扩产也是很快的。毕竟复工复产带来的不光是下游生产,上游原材料的生产也会复工复产。所以我倾向于美联储还是能扛到年底0利率的。这也是我去年对美联储宽松货币周期的判断。

但是这些所谓的股市的下跌理由,其实说到底,都最终只是个借口。最根本的原因,还是市场过去一年涨太多了。很多成长股都已经翻了十几二十倍。20年年底开始,炒作扩大到了垃圾股上,很多基本面很烂的垃圾股,动不动就是几天翻十倍二十倍的。代表现象就是GME,AMC之类的轧空暴涨,上演了散户大战华尔街的魔幻一幕。

这说明市场上充满了疯狂的散户和杠杆的投机短线基金。 在市场爆炒GME等股票,并试图把爆炒正义化的时候,我旗帜鲜明的表示了担忧。我很少看空大盘,但早在1月28号垃圾股爆炒,引发大盘股下跌的时候,就引起了我的担忧:

其实回过头来看,这波下跌从那时候就开始了。但你问我跑了没。我并没有,其实我也不相信自己是对的,而且长期做多,已经养成了长期持股的习惯,精力更多的放在个股的基本面上。

我列这段对话,不是说我猜对了,我是想说既然我一个小散户都能在那时候意识到市场情绪在产生变化,那么那些养着研究团队,每天服务器上跑各种分析的大资金机构,对冲基金们,肯定也会意识到。很多资金的离开,从那时候就已经开始了。这也是我认为这次回调是市场情绪过头反噬的结果。你要知道,散户热情高涨,疯狂上杠杆的时候,这些杠杆率指标别人都是可以看到的。

我作为散户,当然很容易又被后面的大幅反弹,并且不少成长股继续创新高迷惑了。这其中包括一些垃圾股,也包括哔哩哔哩,富途这样的热门高估值成长股。都在随后的反弹中强势创出新高。散户情绪管理不好,你很可能卖了以后踏空焦虑,然后又去追高买回来,造成成本抬高,在后面的下跌中损失更惨。

后面还能跌多少,我肯定不知道,但是我观察到前几次暴跌,反弹。很多垃圾股,高估值股票反弹速度特别快,说明大家还是不带怕的,应该是还没爆仓吧。可能跌到恐慌情绪出来,再也没人敢疯狂玩垃圾股的时候,应该会差不多了。

今天盘面看,小盘股下跌动能开始增强,反弹力度弱,有些非实体的大蓝筹科技股开始抗跌,像谷歌,脸书之类的纯互联网企业,甚至拒绝下跌。可以感觉目前至少跌到有些资金开始惜售了。

至于之后的走势,我感觉会大幅分化,“潮水退去后,才知道谁在裸泳”。一场暴跌之后往往面临风格的切换。这种风格切换,在美联储上一次停止QE,开始缩表加息的时候我见过,大概2015年吧。那一次爆炒的一些概念股,像3d打印ddd,氢能源plug之类的,跌下去后起不来。直到这一次,这几个股票又再创新高,你觉得像不像?我感觉应该和这一次是挺像的。

从个股来说,

美国的一票公认大盘蓝筹股们,其实不少从去年8月开始就横盘了,像我比较关注的苹果,脸书,亚马逊,微软,英伟达,adobe,crm之类的,基本面一如既往的强大,财报也很好看,但其实已经调整了很久了,再经过最近的大跌像crm还创了新低。如果你现在都还在坚持,那也没有离开的必要了。对于这些股票送你一句话 “当市场下跌时,你轻易的将好东西打折变卖,但是一旦市场向上,再想买回来,难之又难。” --巴菲特。

对于高估值热门成长股来说,因为高beta,强动能,高估值,像特斯拉,蔚来,拼多多,哔哩,富途,过去一年翻了好多好多倍,继续跌惨也是有可能的。美股下跌时候最擅长干的就是这个。下跌时候成长股狂杀估值,杀到你怀疑人生。但这个阶段我觉得你要是不带杠杆,也相信自己手里的股票是真龙天子的话(成长股有不少最终可能会被证伪),也没必要恐慌了。你早点没卖的话,现在卖了之后还要面临一个啥时候抄底买回来的问题。别以为空仓了就能高枕无忧。万一反弹,成长股反弹也是很暴力的,你没有及时买回来,到时候就要承受巨大的踏空焦虑,甚至就此错过这只股未来的成长。别问我怎么知道的,我会告诉你我因为各种波动卖飞过7块钱的奈飞,拆股前100块的苹果,150的特斯拉,180的亚马逊吗?什么牛股我没卖飞过,you name it。

至于垃圾股嘛,我不买我认为的垃圾股,所以没啥建议好给。(不排除我买了垃圾股而不自知)。如果你自己知道自己短线玩玩垃圾股的话,肯定自己知道怎么做。

最后我想说的是,我没想到的是,最终却是以十年期国债大幅飙升作为杀跌的理由,正经散户谁没事天天去关注长期国债收益率啊。其实美国这十年来,用各种理由杀过跌,包括之前的欧债危机,美债危机,日本福岛核电站事故,退出QE,开始加息,贸易战,利息过高,新冠疫情。我每次都在场。每次都吓得要死要活的。最后吓得我割了,然后他们就回来了。至今我也没搞清楚,他们是怎么解决了欧债危机,美债危机的。当时也是觉得天要塌了,然后后来,就没人提那事了。我唯一记得的是,我的优质筹码到了不知道谁手上了。

这次你问我恐慌吗?我恐慌,特别刚开始的时候,其实很焦虑。因为我自己也觉得要跌了。每天都得问自己要不要卖,要不要卖。确实也感觉盘面明明没有止跌,却还要继续持股,是非常巨大的考验。但这些年我唯一的进步的是,他真跌惨了,我反而不慌了。反正you live only once,你总不能次次都认输吧。

再说几句关于利率。其实我觉得,别说目前还是0利率,就算开始退出QE,开始加息。也不是世界末日。那只不过又是一个轮回,上次美联储干这事是2015年,一直加息到了2018年,我记得最高到2.7%左右。这过程中美股也是一路走高的,因为现在的新经济的增长实在是太厉害了。每年那些优质公司的增长面前,你真的看得上那2.7%的利率吗?其实就算18年底那个所谓的高位利率也不过是个杀估值的借口。没有能力去判断利率国债和优质公司股价的关系的话,老实拿着优质股票装死可能是个上策。 反正我认为优质公司的成长性,是可以扛住加息的初始阶段的,现在还早。不信你回头看。

留言板

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。