Roku股票在第二季度收益后是买入还是卖出? 估值的批判性分析

概括

ROKU 的第二季度收益显示出强劲的增长,尤其是与其他电视供应商相比。

当前股东可能没有为与过去不同的未来回报做好准备。

我估计到 2024 年,该股票的年回报率约为 8%。

我解释了股东可以做些什么来改善他们的远期回报前景。

正在寻找像这样的创意组合? Best Of Breed 的成员可以独家访问我们的模型组合。

流式移动应用程序

Roku (ROKU) 的股东期望一个又一个季度的重磅回报是可以原谅的。谁能责怪他们?由于该公司产生了强劲的增长,而这种增长只会因大流行而加速,因此该股的迅速上涨是可以理解的。然而,强劲的回报可能有些过头了,因为该股票现在似乎已按照未来几年的市场回报定价。该公司已经在指导远期增长率急剧减速,鉴于该股票目前的交易市盈率很高,这可能会导致一些波动。

ROKU股票价格

ROKU 在过去几年一直表现强劲,但最近却在努力超越历史高点:

股票交易价格低于每股 360 美元,是时候购买了吗?

ROKU的收益如何?

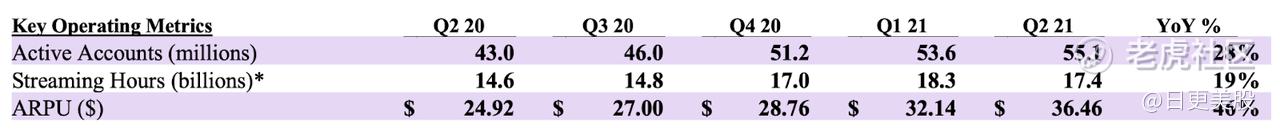

ROKU 的盈利表现持续强劲。活跃账户同比增长 28%(“YOY”),但低于分析师预期的 5580 万。流媒体时间也同比增长,但依次下降:

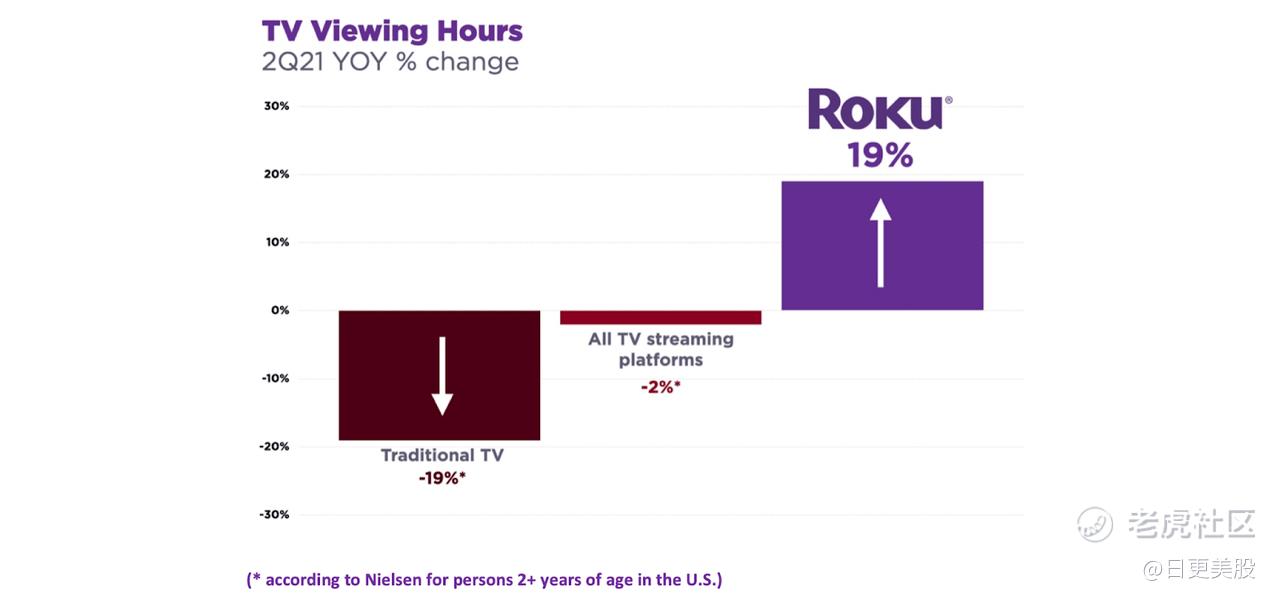

然而,考虑到消费者现在有更多的娱乐选择,这与上一年的大流行封锁期形成鲜明对比,这些应该被认为是强劲的结果。 ROKU 指出,其 19% 的流媒体时间增长远远超过其他电视提供商:

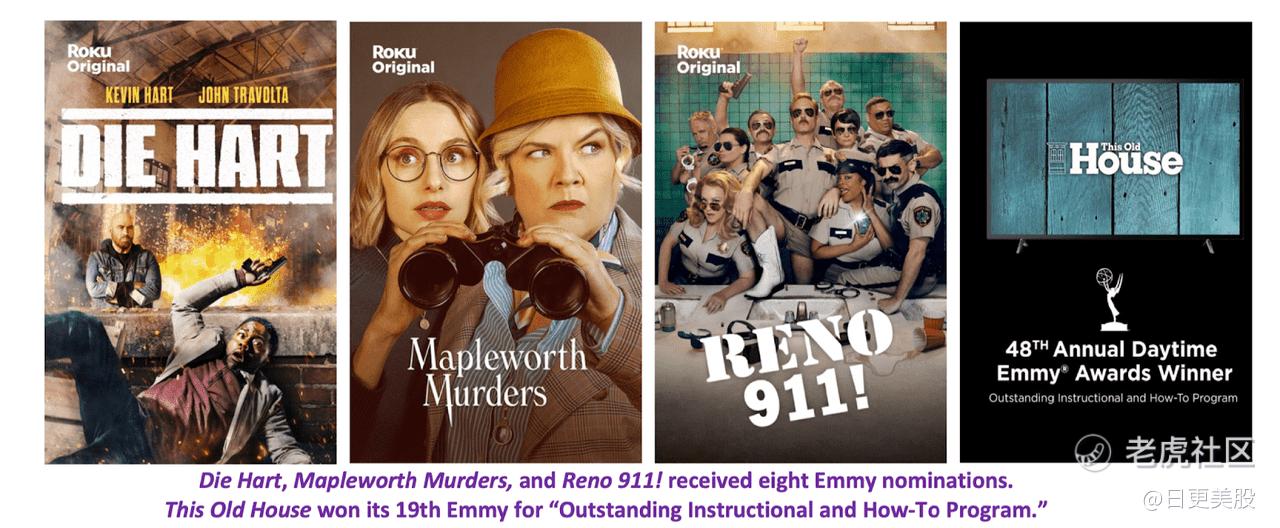

ROKU 的一些出色表现可能是由于其 Roku 原创产品的成功:

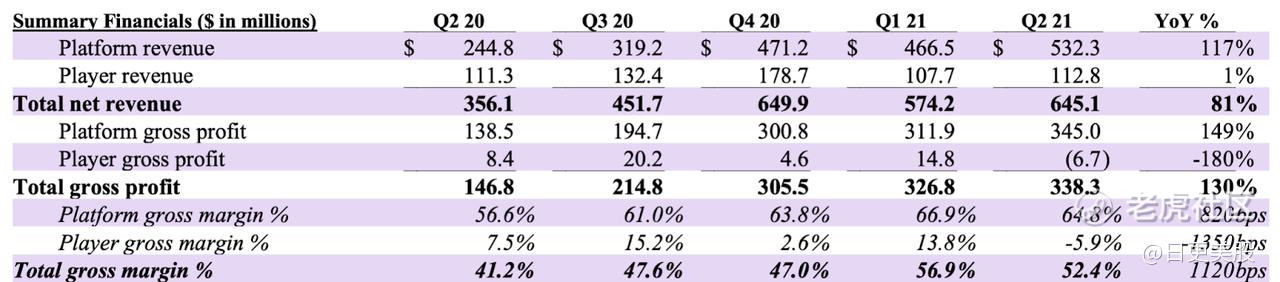

转到财务方面,ROKU 的收入同比增长 81%:

因为ROKU的装备玩家利润率可以忽略不计,所以我更喜欢关注毛利。

球员毛利率在本季度转为负数,因为正如股东信中所述,该公司使消费者免受生产成本上升的影响。尽管如此,毛利润同比增长 130% 至 3.383 亿美元。

Roku的目标价格是多少?

虽然 ROKU 的股票在公布收益后下跌,但华尔街分析师仍然看好该公司,平均分析师评级为 4.37(满分 5 分):

468.77 美元的平均目标价代表超过 25% 的潜在上涨空间:

ROKU股票是买入、卖出还是持有?

我的意见是什么?是时候购买ROKU了吗?

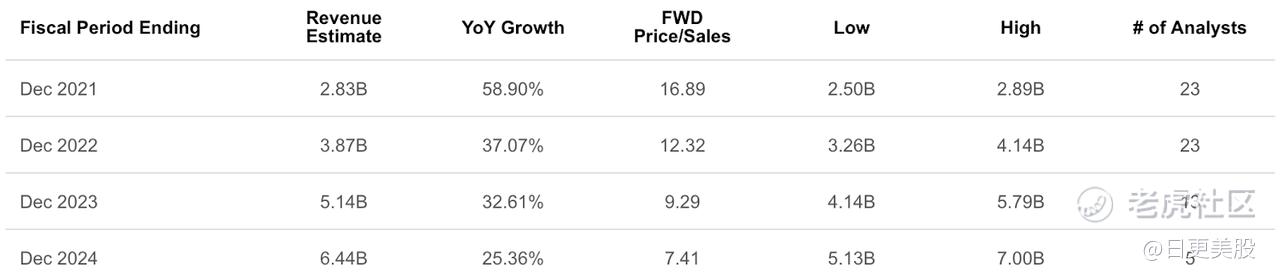

下一季度,ROKU 中点毛利指引为 3.2 亿美元,同比增长 47%。这与上个季度刚刚报告的三位数增长率相比大幅放缓,尽管考虑到 ROKU 现在正在从大流行中受益,这并不奇怪。华尔街分析师预计,未来几年增长也将继续放缓:

虽然 ROKU 似乎提供了高质量的服务,但这是区分对产品的热爱与对估值的批判性分析的重要时刻。 ROKU 的交易毛利润为 43 倍,但它刚刚预测了 47% 的远期增长。我通常会在估值倍数低于其增长率的一半时购买成长型股票。 ROKU 的估值倍数几乎与增长率相当,显然高于我的估值障碍。目前的股价并不一定表明存在泡沫,但很明显华尔街已经对该股青睐有加。以目前的价格,或许该股票可以提供相等或略高于市场的回报,但鉴于该股票交易的高倍数,很难预测出色的回报。即使我们假设 2024 年的毛利率为 65%——相当于平台毛利率——那么该股票的交易价格仍将是 2024 年毛利润的 12 倍。 ROKU 可能不得不继续投资原创内容以保持市场份额。因此,如果不乐观地假设 ROKU 将实现 30% 的长期净利润率(基于毛利润)似乎是合理的。这表明该股票目前的交易价格是 2024 年“调整后收益”的 40 倍。考虑到预计的 2024 年 25% 的增长率,该股价并没有那么疯狂,但请记住,估值是基于股票目前的交易价格。如果我们假设 ROKU 的调整后收益倍数是预期增长率的 2 倍或 50 倍,那么这意味着到 2024 年只有 25% 的上涨空间。我怀疑大多数投资者会满意预计复合年回报率略低于 8%,特别是考虑到过去的强劲回报。 投资者可能会通过卖出持有的有担保看涨期权或寻找其他地方以寻求过去的回报而表现良好。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。